|

⊙山东神光金融研究所所长 刘海杰

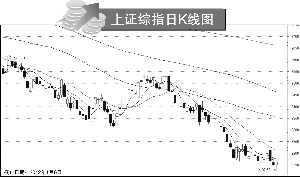

2012年开年A股继续调整,沪深300等指数跌幅较小,创业板指数跌幅较大,市场结构性风险继续释放。从基本面看,好坏参半。PMI指数开始回升,CPI有望继续下降,新增信贷温和增长,汇金持续增持银行股,新股密集发行等等,市场的总体表现是对利好不感冒,对利空很敏感。

我们认为,未来一段时间,影响股市趋势两个重要变量是政策和业绩,在政策放松VS业绩下降过程中,前者优势会先提示出来,后者压力在一季报披露时出现,对应A股趋势是先反弹后回落。目前市场最大的问题是信心不足,这需要利好政策逐步累加,最终形成反弹共识,而这一时机即将成熟。

市场化预期对市场信心影响很大

中国股市指数十年回原点,市场容量扩大N倍,换来的是广大投资者亏损累累。所以,在行情持续低迷中,大家把矛头对准新股发行,这是很有道理的。某些观点认为,新股发行应当走市场化的道路,但是市场化改革不能以牺牲广大投资者利益为代价。我们认为,A股市场化是需要人性关怀的,虽然我们依旧看不到股市为投资者服务的职能转变,但可以肯定的是,过分理想化的模式并不利于市场信心恢复。

在市场信心非常低迷的环境下,我们认为各方面都有必要为市场信心加点料。比如新股的发行节奏缓一缓,发审环节能再严格一些,强制分红立刻体现,红利税取消让利于民,印花税继续降低让利于民,为长期资金入市提供良好的制度保障等等。与此同时,货币政策应当充分考虑到资本市场需要,政策放松初期利好实业,但也能提振股市信心。

市场结构性调整更加显著

开年以来,市场最大的特点就是银行、石化等权重股涨,创业板等小盘股跌。在资金层面上,工行等四大行股票继续得到汇金增持,同时也受到保险资金的加仓;创业板、中小板市场上大小非减持依旧疯狂,产业资本增持规模依旧稀少。从基本面看,银行股估值优势更加突出,在2012年银行业风险不会大幅爆发的预期下,银行业增长依旧会较为稳健,不仅二级市场上股价风险不大,而且股息回报也相当诱人,所以银行股成了市场的避风港。

相比较而言,创业板、中小板公司遇到了业绩和估值的双杀。2011年年报即将披露,在这之前,已经有不少公司发布了业绩预减、调低增长预期等公告。从全市场角度看,目前沪深300动态估值10倍左右,创业板动态估值还高达30多倍,中小板也是20多倍,在业绩增长不给力的情况下,高价格就难以维系。2011年4季度,市场已经出现过一次挤泡沫的行为,目前看,这些群体股价泡沫仍比较大。

在市场结构性调整中,我们认为机会和风险同在,这都是局部的,不足以引起系统性的崩溃。因此,在政策和业绩两个重要变量中,前者带来的信心提振等利好显著,后者风险已经在释放,政策放松VS业绩下降对应A股趋势是先反弹后回落。

等待筑底完成

2012年开年还会有一些黑天鹅出现,但是资金层面清盘、砍仓行为将大大减少,市场将逐渐进入平稳期,人心思涨,久违的上涨也会很快出现。对于大部分个股来说,过去一年跌幅已经相当大,一旦市场环境相对宽松,所有的超跌个股都会出现反弹行为,无论是场内资金立足于自救还是抄底,超跌反弹会带来一些普遍性的机会。

就眼下而言,大盘无论是2100点之上起反弹,还是2000-2100点一带重新见底反弹,2012年第一个重要低点都有望形成。仍需要强调的是,大盘要完成筑底到右侧的转换,政策因素很关键,因此要密切关注货币政策变化。策略上,可以先立足于超跌反弹,准备博取个股阶段性机会。