§1 重要提示

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国工商银行股份有限公司根据本基金合同规定,于2012年1月18日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2011年10月1日起至12月31日止。

§2 基金产品概况

2.1基金基本情况

■

注:本基金为LOF基金,在深交所的简称为“添富贵金”。

2.2 境外投资顾问和境外资产托管人

■

注:本基金无境外投资顾问。

§3 主要财务指标和基金净值表现

3.1主要财务指标

单位:人民币元

■

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

3.2 基金净值表现

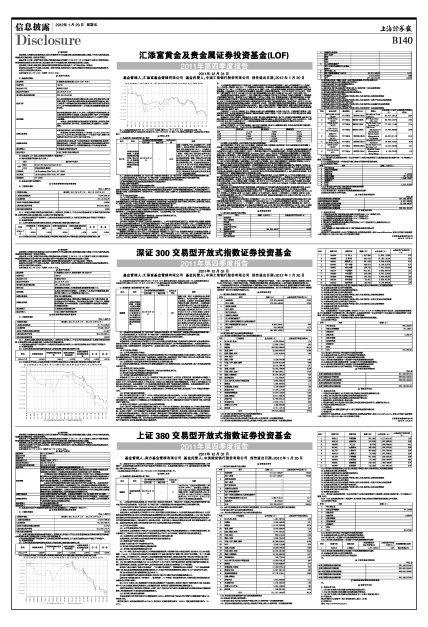

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

3.2.2 自基金合同生效以来基金份额累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

注:1、本基金的基金合同于2011年8月31日生效,截至2011 年12 月31 日止,本基金成立未满1 年。

2、本基金建仓期为本《基金合同》生效之日(2011年8月31日)起6个月,截至本报告期末,本基金尚处于建仓期中。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

注:1、基金的首任基金经理,其“任职日期”为基金合同生效日,其“离职日期”为根据公司决议确定的解聘日期;

2、非首任基金经理,其“任职日期”和“离任日期”分别指根据公司决议确定的聘任日期和解聘日期;

3、证券从业的含义遵从行业协会《证券业从业人员资格管理办法》的相关规定。

4.2 境外投资顾问为本基金提供投资建议的主要成员简介

本基金无境外投资顾问。

4.3 报告期内本基金运作遵规守信情况说明

本基金管理人在本报告期内严格遵守《中华人民共和国证券投资基金法》及其他相关法律法规、证监会规定和本基金合同的约定,本着诚实信用、勤勉尽责的原则管理和运用基金资产,在严格控制风险的基础上,为基金份额持有人谋求最大利益,无损害基金持有人利益的行为。本基金无重大违法、违规行为,本基金投资组合符合有关法规及基金合同的约定。

4.4 公平交易专项说明

4.4.1 公平交易制度的执行情况

本基金管理人已依据中国证监会《证券投资基金管理公司公平交易制度指导意见》建立起健全、有效、规范的公平交易制度体系和公平交易机制,涵盖了各投资组合、各投资市场、各投资标的,贯穿了授权、研究分析、投资决策、交易执行、业绩评估全过程,并通过分析报告、监控、稽核保证制度流程的有效执行。

4.4.2 本投资组合与其他投资风格相似的投资组合之间的业绩比较

本基金通过深入研究影响黄金及其他贵金属(如白银、铂金、钯金等)价格的主要因素,把握不同品种贵金属的长期价格趋势和短期市场波动,通过主动投资于有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),在严格控制风险的前提下,力争基金收益率超越同期黄金价格走势。与本基金管理人旗下其他基金投资组合风格不同。

4.4.3 异常交易行为的专项说明

报告期内,公司公平交易制度执行情况良好,未发生任何异常交易行为。

4.5报告期内基金的投资策略和业绩表现的说明

4.5.1 报告期内基金投资策略和运作分析

去年金价大幅波动,其中受美元走势的反向影响较大。上半年各国都面临着通胀压力,美国经济复苏缓慢,继续维持0至0.25%的超低利率水平,后来市场更预期美国在下半年会推出第三轮量化宽松政策(QE3),由利差导致的套利空间致使国际资本纷纷逃离美国,美汇指数持续下跌,5月4日触及全年低位72.7。此后,在5月至8月期间,美元大致于73.50至76.50区间浮动。8月时金价在美国国债评级首次被调低后出现突波,资金涌到黄金避险,黄金价格自8月开始加速飙升,在短短一个月时间连破1700,1800和1900美元三个关口。

欧债危机的时晴时阴,到9月及10月份动荡加剧,美国推出OT取代QE3,把到期资金投资于年期较长的国债,从而压低孳息率曲线的长端,但由于刺激短息,利好美元。美元开始走强至10月4日的79.8。美元反弹使美元套息盘拆仓,国际资金把还存在盈利的品种如黄金沽售套现,部分用来贴补其他投资的损失,如著名投资经理保尔森(John Paulson)今年第三季减持了三分之一黄金相关投资。10月20日金价回调至最低1620美元,而银价的波动甚于金价。

10月底美国与欧洲的相关主权债忧虑,以致经济衰退及货币宽松政策的揣测下,美元又迅速回落至74.7,而金价在11月初曾一度返回1800关口。11月欧债危机急剧恶化,直接导致全球避险情绪的暴涨,美元受到追捧而猛涨,12月突破80关口,创11个月高位80.8,全年收盘80.18,涨幅1.46%。因为环球资金萎缩,投资者担心欧美银行业者资金链受威胁,出售金融资产以完善资本充足率需求,黄金承压,在第四季重回弱势。12月29日低见1521.94美元。总括2011整年波幅在1310至1920美元内大幅上落,高低波幅超过600美元,年底收报1564美元,年度升幅约10%。

总结第四季金价的走势,特别在11月后,的确呈现出与风险资产相关度上升的特点,在美元全面转强下,高风险资产将再面临严峻沽压。黄金暂时失去了避险功能,主要有三个原因:首先,前期黄金连续上升累积较多获利盘,在近期全球投资环境恶化的背景下,较多投资者选择兑现黄金投资的利润以弥补其他投资的亏损,例如ETF减持黄金。其次,去年下半年海外黄金期货交易所纷纷上调黄金交易的押金,增加了黄金投资的成本,为金价带来一定压力,如上海黄金交易所把承造黄金期货的保证金率从12%提高至15%等。目前投资市场面对的信贷收紧情况,不论是芝加哥还是上海商品交易所,均有机会再次把保证金比率提升。最后,近期外围风险主要集聚在欧洲,使欧元受压而美元走强,美国最近经济数据理想,就业数据好转,支持美元汇价,削弱了金价的吸引力。短期内美元由于流动性更好而成为多数避险资金的首选,制约了金价。

白银走势于下半年也出现逆转,在4月触到48美元后出现剧烈震荡,全年跌10%左右。白银表现不如黄金,主要因其拥有多项工业用途,欧美经济前景悲观,面临衰退风险,自然打击银价。而且,白银2010年的升幅达到83%,较黄金还要大,故更容易成为套现品种。

本基金在9月初开始建仓,国际金价在9月第二周开始出现回调迹象后,我们马上把建仓的速度减慢,金价接下来到年底维持高低波动的态势,我们继续有序地把握金价回调的机遇切入,较大的仓位在平均价1650元左右买入。年底时仓位约85%,其中9%是白银ETF。白银的波动较黄金高,本基金会继续审慎考虑投资白银的时机和仓位。

4.5.2 报告期内基金的业绩表现

本基金8月底成立,与9月初开始建仓,金价当时开始回软,基金马上减慢建仓速度,争取在金价回调时在较低的水平切入,减低平均买入价。自成立至年底,基金跑赢基准3.21%。

■

4.6 管理人对宏观经济、证券市场及行业走势的简要展望

金价近期回调后,目前在1600元左右整固。短期金价走势主要看美元是否回调(如近日美国国会在财政预算上的争拗);而中期金价依然有可能因为以下因素重拾升轨。

美国无改印钞以新债换旧债及欧盟因欧元陷入重重危机的环境。今年第一季(三月底赎回)欧盟多国到期欧元债券总额4570亿欧元(仅意大利便有1130亿),债务国以至欧央行只能发新债养旧债。今年欧元的前景还得看已定于三月间公布“救市”细节的欧洲财政联盟(European Fiscal Union)有什么令投资者信心回复的措施,似乎最乐观的推想还是以印钞渡难关。其实,欧美救银行挽和经济皆离不开增加钞票供应。目前美国的实质利率为负,联储局也表明息率于2013年中前也不会上调,持续的低息环境对黄金也有支持作用。明年美联储将进行换届,反对QE的成员估计将减少,来自其内部出台QE3的阻力可能减少,同时美国总统奥巴马在大选前也有较强意愿推行刺激政策来提振经济。我们认为在目前的情况下美联储推出QE3的阻力比前减弱。另外,若美元继续急升,联储局更可能推出QE3 以压低美汇,对商品价格将带来极大的提振作用,特别是黄金价格有可能因此而摆脱近日弱势。

欧债危机是欧元体系固有制度缺陷的一次激烈展现和改革转折点,恐怕将继续困扰金融市场,避险资产的需求长期不灭,避险需求有望重新支持黄金价格。今年全球地缘政治及经济风险仍未得到有效化解,除了全球主要货币皆都面对信心问题,今年中、美、俄、法等主要国家的政府均需换届,也将加大投资环境的不确定性。目前美国的经济情况仍不乐观,美元的强势只是相对的、暂时的。未来如果市场关注的焦点重新回到美国经济上,美元将再次承压回落。在这些因素的作用下,黄金的避险功能估计将重新得以体现。

世界黄金协会的季度报告显示,今年第三季市场对黄金的总需求,比去年同期增6%,以平均价求得的总值577亿。期内欧元区购进的金条金币增135%,相信第四季欧洲人购买实金的增幅将更惊人。数据显示无论是政府或者是民间,实金的需求保持强劲。各国在今年首三季从官方途径购入的黄金达到348.7吨,相较去年同期仅为77吨,其中单是今年第三季已经购入148.4吨黄金,较第二季增逾一倍,至少为1970年来的最高水平。技术上已破产的希腊,仍死抱值61亿的黄金不卖;而财政问题严峻的西班牙和意大利,仍各拥值154亿和1340亿的金砖,宁见群众上街反政府亦不肯沽金用作公共开支。

通胀持续,加上欧美经济前景不明朗等因素,促使各国央行尤其是新兴经济体如俄罗斯、泰国及墨西哥等,自去年起不约而同地逐步购入黄金,及至近月更愈发积极。俄罗斯增购15吨,水灾前泰国购金25吨(黄金已占总储备23%)。印度储备银行向国会建议增持黄金;南韩央行在11月份再次增持黄金,是今年的第二次,南韩央行在今年6月及7月间购入25吨黄金,总值12.4亿美元,是超过10年来的首次。其后在11月再次购入15吨黄金,总值8.5亿美元,令其黄金储备增至54.4吨。作为亚洲第四大经济体的南韩,黄金在该国总储备3000亿美元中的比率,已从今年6月仅0.026%大增至现在的0.7%。

中国方面,第三季度的珠宝需求较上年同期增加了13%,至131吨,主要受三线和四线城市的需求提振,明年中国的黄金需求很可能增至800吨。上海黄金饰品行业协会估计2011年上海金饰业销售黄金有望突破110吨,为中国2010年产金量330吨的三分之一。今年截至11月底,上海市场有影响力的五大品牌老凤祥、老庙黄金、亚一金店、上海中金黄金、城隍珠宝的黄金销量,按上海金交所交割统计已达90吨,预计至年底旺季销售可达100吨。另外,中国宣布今年六月成立“泛亚黄金交易所”,该交易所将与农业银行挂钩,任何在该行有户口的存户都能以支票进行黄金买卖,都对金价有利。

§5 投资组合报告

5.1 报告期末基金资产组合情况

■

■

5.2 报告期末在各个国家(地区)证券市场的股票及存托凭证投资分布

本基金本报告期末未持有股票以及存托凭证。

5.3 报告期末按行业分类的股票投资组合

本基金本报告期末未持有股票。

5.4 期末按公允价值占基金资产净值比例大小排序的前十名权益投资明细

本基金本报告期末未持有股票以及存托凭证。

5.5 报告期末按债券信用等级分类的债券投资组合

本基金本报告期末未持有债券。

5.6 报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

本基金本报告期末未持有债券。

5.7 报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

5.8 报告期末按公允价值占基金资产净值比例大小排名的前五名金融衍生品投资明细

本基金本报告期末未持有金融衍生品。

5.9 报告期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细

■

5.10 投资组合报告附注

5.10.1报告期内本基金投资的前十名证券的发行主体没有被监管部门立案调查或在报告编制日前一年内受到公开谴责、处罚的情况。

5.10.2本基金投资的前十名基金没有超出基金合同规定的备选基金库。

5.10.3 其他资产构成

■

5.10.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有可转换债券。

5.10.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末未持有股票。

§6 开放式基金份额变动

单位:份

■

§7 备查文件目录

7.1 备查文件目录

1、中国证监会批准汇添富黄金及贵金属证券投资基金(LOF)募集的文件;

2、《汇添富黄金及贵金属证券投资基金(LOF)基金合同》;

3、《汇添富黄金及贵金属证券投资基金(LOF)托管协议》;

4、基金管理人业务资格批件、营业执照;

5、报告期内汇添富黄金及贵金属证券投资基金(LOF)在指定报刊上披露的各项公告;

6、中国证监会要求的其他文件。

7.2 存放地点

上海市富城路99号震旦国际大楼21楼汇添富基金管理有限公司

7.3 查阅方式

投资者可于本基金管理人办公时间预约查阅,或登录基金管理人网站www.99fund.com查阅,还可拨打基金管理人客户服务中心电话:400-888-9918查询相关信息。

汇添富基金管理有限公司

2012年1月20日

| 基金简称 | 汇添富黄金及贵金属(QDII-LOF-FOF) |

| 交易代码 | 164701 |

| 基金运作方式 | 契约型开放式 |

| 基金合同生效日 | 2011年8月31日 |

| 报告期末基金份额总额 | 526,924,810.67份 |

| 投资目标 | 深入研究影响黄金及其他贵金属(如白银、铂金、钯金等)价格的主要因素,把握不同品种贵金属的长期价格趋势和短期市场波动,通过主动投资于有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),在严格控制风险的前提下,力争基金收益率超越同期黄金价格走势。 |

| 投资策略 | 综合考虑国际政治、经济、汇市、战争、主要国家货币和利率政策、贵金属市场供求等多方面因素,本基金重点投资于境外上市有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),长期持有结合动态调整。 本基金主要投资策略包括贵金属资产配置策略、交易所交易基金(ETF)投资策略、货币市场工具投资策略以及金融衍生工具投资策略。 |

| 业绩比较基准 | 伦敦金价格折成人民币后的收益率 (伦敦金每日价格采用伦敦金下午定盘价(London Gold Price PM Fix),人民币汇率以报告期末最后一个估值日中国人民银行或其授权机构公布的人民币汇率中间价为准。) |

| 风险收益特征 | 本基金为基金中基金,属于证券投资基金中较高预期风险、较高预期收益的品种,主要投资于境外有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),其预期风险收益水平与黄金价格相似。 |

| 基金管理人 | 汇添富基金管理有限公司 |

| 基金托管人 | 中国工商银行股份有限公司 |

| 项目 | 境外资产托管人 | |

| 名称 | 英文 | Brown Brothers Harriman & Co. |

| 中文 | 布朗兄弟哈里曼银行 | |

| 注册地址 | 140 Broadway New York, NY 10005 | |

| 办公地址 | 140 Broadway New York, NY 10005 | |

| 邮政编码 | NY 10005 | |

| 主要财务指标 | 报告期( 2011年10月1日 - 2011年12月31日 ) |

| 1.本期已实现收益 | -2,676,934.42 |

| 2.本期利润 | -33,119,540.76 |

| 3.加权平均基金份额本期利润 | -0.0606 |

| 4.期末基金资产净值 | 453,034,222.61 |

| 5.期末基金份额净值 | 0.860 |

| 阶段 | 净值增长率① | 净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | -6.93% | 1.06% | -6.30% | 1.45% | -0.63% | -0.39% |

| 姓名 | 职务 | 任本基金的基金经理期限 | 证券从业年限 | 说明 | |

| 任职日期 | 离任日期 | ||||

| 刘子龙 | 本基金的基金经理、汇添富亚洲澳洲成熟市场(除日本外)优势精选股票型证券投资基金的基金经理。 | 2011年8月31日 | - | 16年 | 国籍:中国香港。学历:英国剑桥大学工商管理硕士。相关业务资格:证券投资基金从业资格、特许金融分析师(CFA)。从业经历:曾任香港花旗银行业务经理,汇丰投资管理(香港)有限公司上海代表处首席代表,2000年11月20日至2005年11月30日任花旗投资管理(香港)有限公司全球平衡组合的基金经理。2007年9月加入汇添富基金管理有限公司,任国际投资副总监。2010年6月25日至今任汇添富亚洲澳洲成熟市场(除日本外)优势精选股票型证券投资基金的基金经理,2011年8月31日至今任汇添富黄金及贵金属证券投资基金(LOF)基金的基金经理。 |

| 伦敦金价 | 贵金基金 | 跑赢基准 | |

| 9月 | -11.11% | -7.60% | 3.51% |

| 10月 | 5.77% | 3.35% | -2.41% |

| 11月 | 1.79% | 0.31% | -1.48% |

| 12月 | -12.97% | -10.23% | 2.74% |

| 成立以来 | 3.21% |

| 序号 | 项目 | 金额(人民币元 ) | 占基金总资产的比例(%) |

| 1 | 权益投资 | - | - |

| 其中:普通股 | - | - | |

| 优先股 | - | - | |

| 存托凭证 | - | - | |

| 房地产信托凭证 | - | - | |

| 2 | 基金投资 | 396,556,060.37 | 84.83 |

| 3 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - |

| 4 | 金融衍生品投资 | - | - |

| 其中:远期 | - | - | |

| 期货 | - | - | |

| 期权 | - | - | |

| 权证 | - | - | |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 货币市场工具 | - | - |

| 7 | 银行存款和结算备付金合计 | 66,874,968.92 | 14.31 |

| 8 | 其他资产 | 4,014,215.07 | 0.86 |

| 9 | 合计 | 467,445,244.36 | 100.00 |

| 序号 | 基金名称 | 基金类型 | 运作方式 | 管理人 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 1 | ISHARES GOLD TRUST | ETF 基金 | 契约型开放式 | BlockRock Fund Advisors | 84,447,182.16 | 18.64 |

| 2 | ETFS GOLD TRUST | ETF 基金 | 契约型开放式 | ETF Securities USA LLC | 80,756,015.70 | 17.83 |

| 3 | SPDR GOLD TRUST | ETF 基金 | 契约型开放式 | World Gold Trust Services LLC | 77,763,111.83 | 17.16 |

| 4 | UBS-GOLD ETF HEDGED- | ETF 基金 | 契约型开放式 | Management Switzerland | 49,756,288.93 | 10.98 |

| 5 | SPROTT PHYSICAL GOLD | ETF 基金 | 契约型开放式 | Sprott Asset Management LP/Canada | 46,032,611.15 | 10.16 |

| 6 | ISHARES SILVER TRUST | ETF 基金 | 契约型开放式 | BlockRock Fund Advisors | 39,652,723.07 | 8.75 |

| 7 | SPDR GOLD TRUST | ETF 基金 | 契约型开放式 | World Gold Trust Services LLC | 10,027,548.30 | 2.21 |

| 8 | VALUE GOLD ETF | ETF 基金 | 契约型开放式 | Sensible Asset Management Hong Kong | 8,120,579.23 | 1.79 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | - |

| 2 | 应收证券清算款 | - |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 7,445.00 |

| 5 | 应收申购款 | 121,011.50 |

| 6 | 其他应收款 | 3,885,758.57 |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 4,014,215.07 |

| 本报告期期初基金份额总额 | 567,099,867.54 |

| 本报告期基金总申购份额 | 6,291,926.20 |

| 减:本报告期基金总赎回份额 | 46,466,983.07 |

| 本报告期基金拆分变动份额 | - |

| 本报告期期末基金份额总额 | 526,924,810.67 |

汇添富黄金及贵金属证券投资基金(LOF)

2011年第四季度报告

2011年12月31日

基金管理人:汇添富基金管理有限公司 基金托管人:中国工商银行股份有限公司 报告送出日期:2012年1月20日