| ||

| ||

| ||

|

⊙Morningstar晨星(中国)

研究中心 张洁

中国基金行业发展十多年来,伴随着金融对生活的日益渗透,基金行业资产规模迅速增长,一度达到GDP的13%左右。然而近年来基金业人才流失严重,基金经理更换频繁等问题却日益凸显。

资料显示,2010年基金经理岗位变动高达219次(剔除新基金发行委任基金经理);基金经理平均任职时间还不到2年。基金公司人员变动不但影响到基金投资策略的延续性,易于导致基金业绩滑坡,也使得普通投资者纠结于基金公司旱涝保收,坐收高额管理费,而让广大基民为业绩亏损买单。种种矛盾不仅不利于基金公司的稳定发展,同时也严重损害了基金持有人的长期利益。

对此,一些基金公司表示希望通过借鉴海外基金公司允许和鼓励基金经理持有部分自己管理基金的做法,对基金经理进行激励,寄希望以此提高业绩,缓解基金行业人才缺乏稳定的现象。

所谓基金经理“持基计划”,是指鼓励基金经理购买其所管理的基金,并且在持有时间上加以限制的一种激励措施。就理论而言,这种做法可以在一定程度上协同基金经理和基金持有人的利益,降低短期风险。在海外成熟的基金市场,基金经理投资于自己管理的基金也的确是一种非常普遍的现象。该做法是否真的能够有效鼓励基金经理的长期投资行为,带来一定的业绩提升呢?让我们基于数据用事实来验证一下。

“持基”与否关乎业绩

Ajay Khorana, Henri Servaes 和Lei Wedge (2007) 基于美国证监会(SEC)的信息披露,深入研究了基金经理自愿性购买旗下管理基金的金额对于相应基金业绩的影响。研究发现基金风险调整后收益随着基金经理对自身基金的投资的额度的增加而提高。

该研究基于SEC自2005年起要求基金公司必须在年度补充信息报告中披露的每个基金被其管理的基金经理持有的金额。该披露要求把基金经理持有的金额按照0到100万美金划分为7个区间,披露每个基金经理的投资额位于的区间,其中100万美元及以上为区间上限。根据2004年底的数据,尽管美国基金经理在其所管理的基金中平均“持基”的份额只有0.04%,但是“持基”和没“持基”的基金业绩存在显著的差异。基金经理“持基”每增加一个基点,业绩就会相应的增加3个左右的基点。AL.Evans (2008) 也是通过对于2001-2004更长时间段的考察,进一步证实了基金经理投入的个人资产和相关基金的业绩显著正相关性。并且该研究还发现基金经理“持基”有助于减少基金换手率。类似众多海外学术研究均表明基金经理“持基”的确是一种有效的激励措施。

股票型基金更受青睐

晨星最新研究采用多种晨星业绩指标对比相应的基金经理投资额度,基于2010年的数据对海外基金经理持基情况进行了深入和全面的分析。该研究剔除了一些不适宜基金经理显著投资自身基金的情况,专注于核心类基金的业绩表现,我们的研究也表明基金经理自身资金投入较多的基金业绩往往高于没有被基金经理持有的基金。同时在一些过往业绩较高,基金经理任职时间较久的情况下,基金经理持有的金额会更高。并且相较债券型基金而言,基金经理似乎更乐于持有股票型基金。

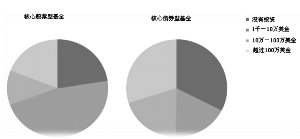

表一展示了基金经理持有自己管理基金的资产分布情况。针对核心股票型基金,仅有23%的管理资产其基金经理没有任何投资,但却有47%的管理资产集中在基金经理有超过1百万美金的投资的基金上。尽管在数量上说,基金经理投资自己管理基金的个数仅占半壁江山,但是从其投入的资金规模上看,绝大部分基金经理的投资额都比较高。这反映了管理小规模基金的基金经理的投入一般较小,而相应管理较大规模基金的基金经理通常都对其基金有较大的投资。类似的现象也体现在核心债券型基金的持有情况上。

投入高者表现佳

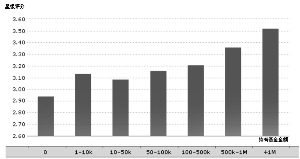

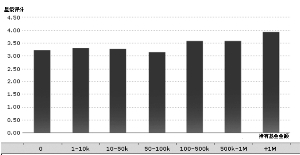

然而基金经理对旗下基金的投入能否对该基金业绩有所影响呢?鉴于此,我们选取每个基金相应类别的百分比排名和星级评定来作为考察基金业绩的标准。见表二和表三。以核心股票型基金为例,基金经理没有任何投资的基金的平均三年业绩的百分比排名为50;而那些基金经理有显著投资(超过1百万美金以上)的基金的平均三年业绩的百分比排名为38,远远高出了前者。晨星星级评分也验证了这种趋势。晨星星级评分考察同类基金的风险调整后收益,以0-5颗星表示,5星为最佳。下图罗列了在七个基金经理投资的区间里相应的平均星级评分。

以下两图均表明随着基金经理对自己管理基金投入的增加,其基金相应的星级评分也有所提高。在表二中,基金经理没有任何投资的基金的平均星级评分只有2.93;随着基金经理投入的资金增至1百万美金区间,总体的星级评分也提高至3.51。核心债券型基金也展示了相同的趋势:资金投入为0区间的平均星级评分为3.20;资金投入超过1百万美金区间的基金的平均星级评分为3.90。当然这其中也不排除基金经理倾向于投资在过往业绩突出的基金上的可能性。

基金经理投入与任职年限成正比

除此之外,晨星还发现基金经理对自己管理基金的投入和其任职期长短也呈现一定的正相关性。再以核心股票型基金为例,没有投资于自己基金的基金经理的平均任职期仅为4.7年;但在投入超过一百万美金的基金经理中,其相应的平均任职期限延长至12.1年。当然,基金经理任职期会受很多因素影响,不能就此简单论断任职期长的基金经理就一定会有更多的投资于自己管理的基金。

通过对海外市场的研究表明,基金经理持有自己管理的基金的确是一种较好的长期激励。在目前我国基金行业大幅度波动的情形下,引进基金经理“持基”激励方案,不失为在现行法规框架下的比较容易实现的一种激励机制。该措施不仅能用以补充固定管理费模式的部分缺陷,又能缓解业绩报酬下可能出现的投资者承担过高风险的情况,有助于进一步稳定市场。

国内基金有待推广

当然,任何一个激励措施本身都不是灵丹妙药包治百病。我国目前有两家基金公司华宝兴业和诺安基金都推出了类似的“持基计划”,但结果却大相径庭。由此,基金公司必须综合考量,全面考虑从业人员的薪酬结构,采取适度的激励,同时避免因过度激励而引起的追逐短期业绩的额外风险。一旦“持基”方案在我国得以广泛应用,那么对于投资者而言,无疑又增加了一个挑选基金的参考因素。虽然如何选择最适合自己的基金始终应该取决于个人的需求,投资期限和风险结构。

但看基金经理是否愿意“自食其果”也传递出强烈的信号。毕竟,基金经理购买自己管理的基金等于把自己的利益和广大投资者绑定在一起,和投资者共同进退。如果基金经理本身都不愿意投入资金在自己的基金上,对自己的投资能力没有信心,那么又如何让广大的投资者放心地把自己交给基金经理呢?