| ||

|

我们看到,中国资本市场的发展措施既有开放的政策外延,包含相互承让的一系列政策工具箱,更有渊远的历史逻辑,坚持通过路径依赖、边际选择实现市场的帕累托改进。既有丰富的政策内涵,蕴含相互联系的一整套政策组合拳,更有细分的市场功能,持续通过合理搭配、适当性管理促成市场的帕累托最优。这就决定了下一阶段中国资本市场的发展路径和发展趋势。

从发展起点看,我国资本市场尽管已经实现了重大的发展突破和转折性变化,进入一个新的发展时期,但仍处于新兴加转轨的发展阶段,面临加快发展的重要历史机遇期。党的十七届五中全会实事求是地提出了资本市场未来五年的发展任务:“加快多层次资本市场体系建设,显著提高直接融资比重。积极发展债券市场,稳步发展场外交易市场和期货市场”。

落实这些发展任务,资本市场不仅要优化融资功能,更要大力提升投资功能,建立起促进储蓄转化为投资的长效机制,稳定消费者持久性收入预期,执行国家扩大内需的战略基点;不仅要健全直接融资功能,更要显著提高债权直接融资比重,分散金融系统风险,解决中小企业融资难问题,促进国民经济平稳较快发展;不仅要显著提高直接融资比重,更要努力推动资本市场的结构调整,完善多层次资本市场体系,形成功能互补、风险分层、合理分工、互联互通的体系结构,助推我国经济结构战略性调整;不仅要健全体系机制,更要持续提高证券期货行业的整体竞争力,提升我国在国际经济活动中的全球竞争力和话语权;不仅要健全功能,更要守住不发生系统风险的底线,实现可持续发展。

所有这些表明,持续发展已经成为资本市场的主要矛盾,科学发展已经上升为持续发展矛盾的主要方面,为当务之急是又好又快发展资本市场,既要在“好”字上下功夫,以帕累托最优为目标,促成资本市场局部均衡、一般均衡乃至动态均衡,实现资本市场质的全面提升;更要在“快”字上做文章,以帕累托改进为路径,把投资者权益保护作为出发点和落脚点,实现资本市场量的稳中求进。

如果将我国资本市场持续发展纳入经济学范式分析,其发展趋势具有鲜明特征和丰富内涵。从目标函数看,中国资本市场仍处于新兴加转轨的发展阶段,持续发展资本市场是当前及今后一个时期的主要矛盾,又好又快发展是其下一阶段的目标函数。考虑到我国资本市场以邓小平理论和“三个代表”重要思想为指导,深入落实科学发展观,市场监管政策不仅天生富有合法理性,而且必然富有经济理性,始终富有理性经济人考虑边际量(在许多情况下,总是通过考虑边际量作出最优选择)的特征。

这么说来,资本市场监管政策的首要目标是守住不发生系统性风险的底线,创造资本市场持续发展的必要条件;突破守住不发生系统性风险的底线,就无从谈起资本市场的持续发展。其次是促进市场均衡(局部均衡、一般均衡)、帕累托最优,争取资本市场持续发展的质的全面提升;没有帕累托最优,就不是最优选择。然后是依靠需求管理、供给管理、市场管理促进市场动态均衡、帕累托改进,力求资本市场持续发展的量的稳中求进;没有动态均衡、帕累托改进,也不是最优选择。

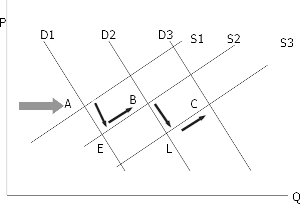

依此推理,我国资本市场的发展路径有两种选择:一条路径是如图1,走“W”型发展路径(A→E→B→L→C)。具体地说,从均衡点A出发,先按照帕累托改进要求,扩大供给曲线S1,移动供给曲线到S2,促成新的均衡点E。但是,不能连续移动供给曲线到S3;否则,股市持续下跌、大幅震荡,有可能突破守住不发生系统性风险底线的首要目标。因此,必须按照帕累托改进要求,移动需求曲线D1到D2,促成更新的均衡点B。

同理,也不能连续移动需求曲线到D3;否则,股市持续上行,可能导致新的均衡价格大幅偏离内在价值,也有可能突破守住不发生系统性风险底线的首要目标。因此,接下来,必须再将供给曲线S2移动到S3,促成更新的均衡点L。最后,又必须按照帕累托改进要求,移动需求曲线D2到D3,促成最新的均衡点C,实现资本市场W型持续发展。

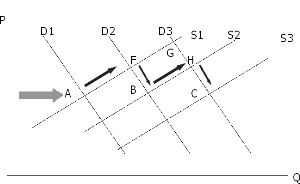

另一条路径是如图2,走“M”型发展路径(A→F→B→H→C)。也就是说,从均衡点A出发,先按照帕累托改进要求,外移需求曲线D1到D2,促成新的均衡点F。但是,不能连续外移需求曲线D3,促成次新的均衡点G;否则,可能导致新的均衡价格大幅偏离内在价值,也有可能突破守住不发生系统性风险底线的首要目标。因此,必须再按照帕累托改进要求,移动供给曲线S1到S2,促成更新的均衡点B。

同理,也不能连续外移供给曲线到S3;否则,出现股价持续下跌,突破守住不发生系统性风险底线的首要目标。因此,接下来,必须再外移需求曲线D2到D3,促成更新的均衡点H。最后,又一次按照帕累托改进要求,外移动供给曲线S2到S3,再促成最新的均衡点C,实现资本市场M型持续发展、不断促成资本市场的动态均衡。

从目标函数看,走“W”型发展路径和走“M”型发展路径都符合守住不发生系统性风险的底线,促进市场均衡(局部均衡、一般均衡)、帕累托最优,依靠需求管理、供给管理、市场管理促进市场动态均衡、帕累托改进等三个资本市场经济人理性的充分必要条件。但是,走“W”型发展路径突破了当前出台资本市场政策的约束条件。其原因是如果走“W”型发展路径,意味着市场必须继续下行,促成股市持续下跌,突破资本市场目前正处于阶段性的政策底部、守住不发生系统性风险的底线。

关于资本市场目前正处于阶段性的政策底部的预期主要有三:一是2011年10月10日,中央汇金公司在其网站上宣布,自10月10日起已在二级市场自主购入工、农、中、建四行股票,并继续进行相关市场操作;这是继2008年、2009年之后,中央汇金公司再次宣布增持四大行股票;市场一致认为,汇金此次出手可被视为政策“救市”。二是据有关测算,目前沪深两市成交量合计持续低迷,已经不能实现证券行业简单再生产。三是据有关媒体,中央政府近期一再要求提振股市信心。

综上所述,2012年中国资本市场的发展策略是走“M”型持续发展路径,各项政策措施将服务于和服从于“M”型发展策略,确保资本市场持续健康稳定发展。

(作者系中国证券法学研究会理事、博士、研究员)