⊙民族证券 徐一钉

上周末,央行宣布下调存款准备金率0.5个百分点,将释放4000亿元资金,缓解当前市场资金紧张压力,对冲近几个月外汇占款持续减少。虽然年内存款准备金率还有下调的空间,但我们认为,这只是在经济下行压力下的灵活性调整,并不意味着货币政策出现转向。尽管其对A股市场有利好刺激,但2132点以来的反弹中已经充分消化了对下调存款准备金率的预期。

目前反弹的推动力主要来自于两个方面:一是预期中的货币政策放松;二是养老金入市。我们注意到,中国“十二五”规划确定GDP增速为7%。2011年中国GDP同比增9.2%,大大超越“十二五”7%的目标。我们认为,未来几年中国GDP增长的调控目标将在8%以下。若此,货币放松的空间并不大。央行《2011年第四季度中国货币政策执行报告》提出,2012年,广义货币供应量M2初步预期增长14%左右。今年1月份M2同比增长12.40%,比央行推出的预期增长14%低1.6%左右,货币放松的空间很有限。

截至2月17日,全部A股、沪深300、中小板指数、创业板指数基于去年业绩预期收益率分别为13.41倍、10.78倍、29.04倍、37.14倍。从市盈率看,A股市场目前的估值并不高,甚至比998点、1664点时更低。但998点、1664点时,A股市场可流通部分不超过总市值的38%,而目前流通市值已占总市值的77%。我们认为,全流通市场的估值底部与部分流通市场的估值底部并没有可比性。此外,非银行股的市盈率为19.28倍,故此2132点并不是A股市场的估值底。

值得关注的是,1、998点、1664点时,居民储蓄存款余额是A股流通市值的19倍、5.6倍,目前居民储蓄存款余额不到A股流通市值的2倍;2、998点、1664点时,A股市场迎来了业绩增速的拐点。998点时,上市公司业绩由当年的净利润同比下降了1.23%,到次年的净利润同比增长46.8%。1664点时,上市公司业绩由当年的净利润同比下降了17%,到次年的净利润同比增长25.23%。而目前上市公司正处于季度业绩增长回落期,业绩增速拐点何时出现尚需观察。

往年1月份往往是信贷爆发式增长的窗口期,但今年1月人民币贷款仅增加7381亿元,虽然比去年12月环比增加近1000亿,但是比去年同期少增2882亿元。M2增速仅增长12.4%,创出本轮M2增速下降以来新低。这一方面与春节因素有关,另一方面也与企业和居民贷款需求的减弱以及银行贷款冲动有所降低有关。今年1月短期贷款增加3270亿元,同比增加595亿,但从环比来看,却减少了296亿,这表明在当前企业经营面仍比较疲软情况下,企业短期贷款需求的增长减弱。

近期,穆迪下调欧元区6个国家主权信用评级,虽然美国、欧洲股市对此反应平淡,但穆迪再度宣布,将奥地利、丹麦、荷兰、芬兰、法国和德国银行发行的多种资产担保债券列入负面观察名单,并警告3月或再次大规模下调全球金融机构评级,欧债危机似乎又要起波澜。此外,美元指数日线级别的反弹已经展开,国际大宗商品已经进入日线级别调整,伦铜已经从本轮反弹最高8765美元/吨回落到上周五的8175美元/吨,对引领本轮反弹的有色金属板块有很大的拖累。

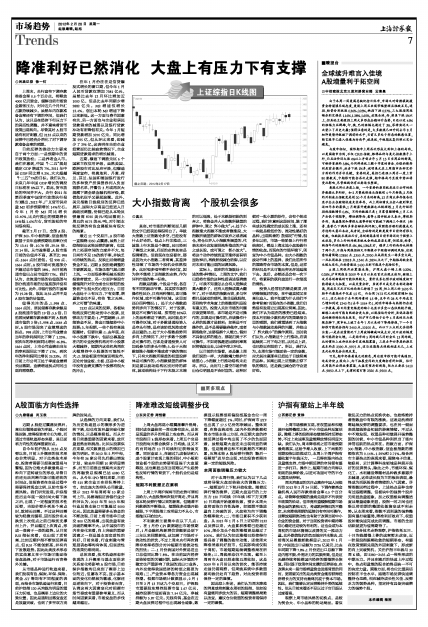

最近11个交易日,A股市场一直围绕2350点震荡,虽然上证综指创出这轮反弹的新高,但其向上拓展空间的力度并不大,每日两市不足1%的换手率,并缺乏可持续的热点,反映出后续增量资金不足。近期A股拒绝调整的主要原因是,市场乐观气氛占据上风,一方面很多筹码被乐观的投资者锁定,另一方面沪深股市缓慢爬升对空仓或仓位较轻的投资者产生很大的心理压力。目前大盘处于上有压力、下有支撑,增量资金也不足,有些“食之无味、弃之可惜”的味道。

2132点以来的反弹,各板块轮流反弹已轮动到中小股票,反弹动力主要是:1、严重超跌;2、后续资金不足,资金只能短炒中小股票;3、年报期,一些个股有高送配题材。但要注意:1、去年底,在中小股票下跌中,包括公募基金在内的专业投资机构对中小股票大幅减持,短期内这些机构再次大幅增持中小股票的可能性不大;2、创业板退市制度即将发布,无论对创业板、主板、还是中小板中没有业绩支撑的个股都有很大的冲击。