上交所投资者教育专栏

□上海申银万国证券研究所

什么是估值?

我们常常听到这样的评论:“这只股票估值过高”,“A股估值已很便宜”,那么,什么是估值?我们知道,金融市场最基本的功能之一是价格发现,落实到股票市场,就是给上市公司发行的股份定价,其核心就是估值。估值的方法有很多,可以对上市公司未来每个年份的净现金流入进行预测,贴现到今天得到它的绝对价值,但更常用的是相对估值,也就是我们平时常说的市盈率(PE)和市净率(PB)。市盈率指在一个考察期(通常为12个月)内,股票的价格和每股收益的比率;市净率指每股股价与每股净资产的比率。所谓相对估值,也就是说估值得到的不是股票价格的直接参考值,而是要与历史和其他股票进行纵向和横向的比较,才能够看出目前所处的估值水平是高是低。

沪市目前的估值水平如何?

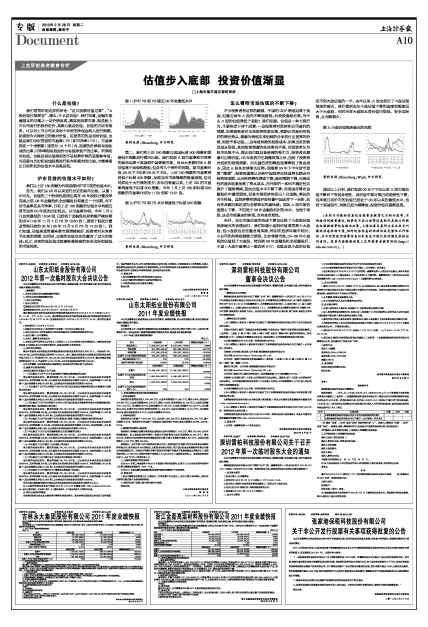

我们以上证180指数为代表来探讨沪市目前的估值水平。

首先,我们从05年以来进行历史的纵向比较。从图1中可见,估值的三个阶段性底部出现在05年股权分置改革完成之前、08年金融危机全面爆发后和最近一个时期,而不论市盈率还是市净率,目前上证180指数的估值水平均接近甚至达到05年来的历史低点。以市盈率为例,今年1月5日达到最低的10.58倍,已经低于金融危机形势最严峻时期的水平(08年11月4日PE为10.60倍),更低于股权分置改革刚开始的05年(05年12月6日PE为14.33倍)。我们知道,估值高通常意味着市场情绪较好,投资者对未来寄予乐观的预期,但同时,过高的估值也往往蕴含了过大的泡沫;反之,当前的低估值也就意味着较高的安全边际和较低的市场风险。

图1:沪市PE和PB接近05年来最低水平

■

资料来源:Bloomberg,申万研究

第二,我们将上证180指数与美国标普500指数和香港恒生指数进行横向比较。我们发现A股市盈率和市净率的波动远高于美国和中国香港市场,而且大多数时间A股估值高于美股和港股,但是有几个例外的时期。就市盈率而言,05年下半年和08年下半年,上证180指数的市盈率曾经低于标普500指数,反映当时市场情绪的极度悲观,但也同样处于大行情的前夕;去年四季度以来,上证180的市盈率再度低于标普500指数,今年1月上证180和标普500指数的市盈率分别为11.50倍和13.61倍。

图2:沪市PE和PB水平再度低于标普500指数

■

资料来源:Bloomberg,申万研究

怎么看待市场估值的不断下移?

不少投资者有这样的疑惑,中国的GDP增速远高于美国,但最近两年A股在不断创新低,而美股逐级走高,为什么A股的估值竟低于美股?我们知道,估值是一种主观行为,主要决定于两个因素:一是投资者对经济和公司盈利的预期,如果投资者对未来经济前景乐观,预期公司盈利有很好的增长势头,愿意为得到未来利润的分享权付出更高的价格,则给予高估值;二是考虑风险的投资成本,如果当前的资金成本很低,其他投资渠道的收益率也不高,而投资者认为股市风险不大,那么股市就具备较高的吸引力,投资者也愿意付出高估值。08年底四万亿刺激政策之后,扭转了投资者对经济的悲观预期,而天量信贷的释放显著降低了资金成本,因此A股在全球率先反弹;但随着09年下半年货币政策“微调”,投资者逐渐认识到中国经济由快速增长期走向结构转型期,从而经济潜在增速下降,盈利预期下调,而流动性的逐步收紧抬高了资本成本,内外部的一系列不确定性又推升了避险情绪,因此估值水平不断下移;而美国尽管在金融危机中遭受重创,但其市场经济体系已十分成熟,增长的内生性强,其经济潜在增速并没有像中国这样下一台阶,反而在多数时候还成为全球资本的避风港;因此A股市场估值重心下移,不但低于08年金融危机时的水平,也低于美股,这是市场意志的体现,也有其合理性。

另外,去年市场估值的快速下移也反映了小盘股估值泡沫破灭的合理回归。我们知道小盘股估值通常高于大盘股,但小盘股也往往蕴含高风险,特别在经济环境不利时,小公司的风险抵御能力更弱。比如香港市场,04-06年小盘股的估值低于大盘股,特别到08年金融危机全面爆发后,小盘/大盘市盈率比一度达到0.47,也就是说小盘的估值还不到大盘估值的一半。去年以来,A股也经历了小盘估值泡沫的破灭,我们看到去年小盘估值下移的速度和幅度远大于大盘股,相对而言大盘股本身估值已很低,安全边际高,从而跌幅少。

图3:小盘估值泡沫破灭的风险

■

资料来源:Bloomberg,Wind,申万研究

通过以上分析,我们发现09年下半年以来A股市场估值不断向下有其合理性,其估值中枢可能已经趋势性下移,但毕竟目前沪市的估值已经处于05年以来的最低水平,也低于美国股市,风险已经大幅释放,投资价值在逐渐显现。

(本栏目刊载的信息仅为投资者教育之目的而发布,不构成任何投资建议,投资者不应以该等信息取代其独立判断或仅根据该等信息做出决策。上海证券交易所力求本栏目刊载的信息准确可靠,但对这些信息的准确性或完整性不作保证,亦不对因使用该等信息而引发或可能引发的损失承担任何责任。更多内容敬请浏览上交所投资者教育网站(http://edu.sse.com.cn)。)