上海证券交易所创新实验室

1. 引 言

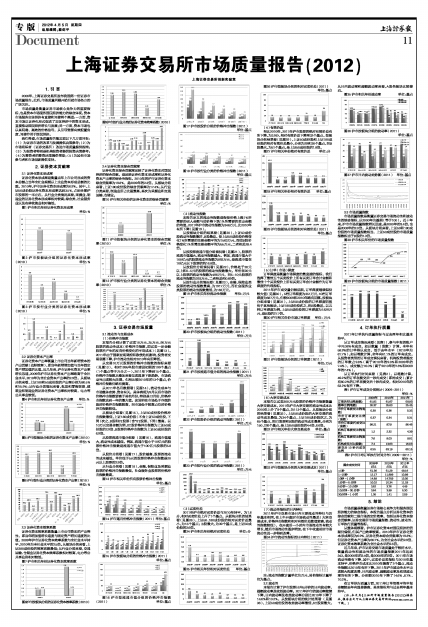

2006年,上海证券交易所发布我国第一份证券市场质量报告。此后,市场质量问题开始引起市场各方的广泛关注。

市场质量是衡量证券市场核心竞争力的重要指标,也是资本市场服务国民经济能力的综合体现。资本市场服务实体经济有直接和间接两个渠道:一方面,资本市场以证券化形式促进了实体经济中的资本形成,直接推动国民经济增长与发展;另一方面,资本市场也以其明确、高效的价格信号,从引导资源有效配置角度,间接作用于国民经济。

我们希望,市场质量报告能实现以下几方面目标:(1)为证券市场的改革与发展提供决策参考;(2)为市场组织者(证券交易所)改进市场质量提供指南;(3)为投资者特别是机构投资者提供投资决策参考;(4)为筹资者的筹资决策提供帮助;(5)为其他市场参与者和市场创新提供支持。

2. 证券资本贡献率

2.1 证券化资本形成率

证券化资本形成率是衡量当年上市公司形成的资本总额占当年全社会规模以上企业资本形成总额的比重。2010年,沪市证券化资本形成率为6.9%。其中,上证50成份股证券化资本形成率达到3.5%,占到全部沪市股票的一半左右。从行业分类情况来看,采掘业、制造业的证券化资本形成率相对较高;综合类、社会服务业以及农林牧渔业相对偏低。

图1 沪市相关年份证券化资本形成率

单位:%

■

图2 沪市按板块分组的证券化资本形成率(2010) 单位:%

■

图3 沪市按行业分类的证券化资本形成率(2010) 单位:%

■

2.2 证券化资本产出率

证券化资本产出率衡量上市公司当年新增资本的产出贡献(边际效率),即当年新增增加值与当年固定资产增加值的比值。近几年来,沪市证券化资本产出率增长迅速,2009年沪市证券化资本产出率略高于全社会水平,2010年为全社会资本产出率的2.9倍。从板块分组来看,上证180和50成份股的产出率分别为80.5%和75.9%;从行业分类情况来看,批发和零售贸易、建筑业和制造业的证券化资本产出率相对较高,电力等公共事业较低。

图4 沪市相关年份证券化资本产出率 单位:%

■

图5 沪市按板块分组的证券化资本产出率(2010)

单位:%

■

图6 沪市按行业分类的证券化资本产出率(2010)

单位:%

■

2.3 证券化资本效率系数

证券化资本效率系数衡量上市公司资本的产出弹性,即当年增加值增长速度与固定资产增长速度的比值。2009年沪市证券化资本效率系数与全社会水平持平,2010年为全社会水平的2.5倍。从板块分组来看,上证380成份股的效率系数最低;从行业分类来看,交通运输、仓储业证券化资本效率系数相对较高,电力等公共事业则相对较低。

图7 沪市相关年份证券化资本效率系数

■

图8沪市按板块分组的证券化资本效率系数(2010)

■

图9沪市按行业分类的证券化资本效率系数(2010)

■

2.4 证券化资本综合贡献率

证券化资本综合贡献率反映了证券化资本对国民经济的综合贡献,是反映证券化资本形成率和证券化资本产出率的综合性指标。2010年的沪市证券化资本综合贡献率为19.8%,是2009年的2.3倍。从板块分组来看,上证180成份股的综合贡献率为17.4%;从行业分类来看,制造业所占比重最高,其次为采掘业和交通运输、仓储业。

图10 沪市相关年份的证券化资本的综合贡献率

单位:%

■

图11 沪市按板块分组的证券化资本的综合贡献率(2010)单位:%

■

图12 沪市按行业分类的证券化资本的综合贡献率(2010)单位:%

■

3. 证券交易市场质量

3.1 流动性与交易成本

(1)价格冲击指数

本报告分别计算了买卖10万元、25万元、90万元股票的流动性成本(价格冲击指数,即买卖一定金额股票所产生的反向价格变化的平均成本)(见图13)。2011年由于国家宏观调控和欧债危机影响,投资者交易意愿下降,沪市流动性相对2010年有所降低。

从交易10万元股票的价格冲击指数的指标来看(见图13),相对1995年股市建设初期的199个基点(1个基点等于万分之一),2011年下降到15个基点,价格冲击指数从整体来看呈现显著下跌趋势,市场流动性出现较大改善。但相比较2010年的13个基点,价格冲击指数仍略有提高。

从2011年各月数据看(见图14),流动性成本与市场整体走势、资金有关。具体表现为9月以后市场的价格冲击指数要高于其他月份,特别是12月份,价格冲击指数达到一年的最大值。这说明在市场处于谷底阶段时价格冲击指数较高,而市场处于较高点位时价格冲击指数较低。

从板块分组看(见图15),上证50成份股价格冲击指数最低,上证180成份股(不含上证50成份股,下同)次之,B股和ST股票(含*ST股票,下同)最高。以10万元交易金额为例,ST股价格冲击指数为上证50成份股的2.9倍,B股票价格冲击指数为上证50成份股的6.9倍。

从股票流通市值分组看(见图16),流通市值越大,流动性成本越低。例如,流通市值小于10亿元的股票价格冲击指数是流通市值大于100亿元股票的5.8倍。

从股价分组看(见图17),股价越高,股票的流动性成本越低。单价低于5元的股票价格冲击指数是20元以上股票的2.9倍。

从行业分组看(见图18),金融、保险业及采掘业股票的价格冲击指数最低,社会服务业股票的价格冲击指数最高。

图13 沪市相关年份所有股票价格冲击指数

单位:基点

■

图14 沪市逐月价格冲击指数(2011) 单位:基点

■

图15 沪市按板块分组的价格冲击指数(2011)

单位:基点

■

图16 沪市按流通市值分组的价格冲击指数(2011) 单位:基点

■

图17 沪市按股价分组的价格冲击指数(2011)

单位:基点

■

图18 沪市按行业分类的价格冲击指数(2011)

单位:基点

■

(2)流动性指数

本报告定义的流动性指数是指使价格上涨1%所需要的买入金额与使价格下跌1%所需要的卖出金额的均值。2011年沪市流动性指数为346万元,比2010年有所下降(见图19)。

从按板块分组的结果看(见图20),上证50成份股流动性指数最好,B股最差。使上证50成份股价格变化1%所需要的交易金额平均为1563万元,而使B股价格变化1%所需交易金额平均为55万元,二者相差28.4倍。

从按股票流通市值分组情况看(见图21),股票的流通市值越大,流动性指数越大。例如,流通市值大于100亿元的股票流动性指数为893万元,是流通市值在10亿元以下股票的约16.8倍。

从按股价分组情况看(见图22),价格处于20元以上和0~5元的股票的流动性指数最大。单价在20元以上股票的流动性指数为496万元,而5-10元股票的流动性指数为293万元,二者相差约0.69倍。

从按行业分组情况看(见图23),金融、保险业类股票的流动性指数最高,为1917万元,而社会服务业类股票的流动性指数最低,为162万元。

图19 沪市相关年份流动性指数 单位:万元

■

图20 沪市按板块分组的流动性指数(2011)

单位:万元

■

图21 沪市按流通市值分组的流动性指数(2011)

单位:万元

■

图22 沪市按股价分组的流动性指数(2011)

单位:万元

■

图23 沪市按行业分类的流动性指数(2011)

单位:万元

■

(3)买卖价差

2011年沪市绝对买卖价差与2010年持平,为1.8分,相对买卖价差上升了1个基点。从板块分组的结果看(见图26),上证50、180成份股的相对买卖价差最小,为15个基点; B股最大,为39个基点,是上证50成份股的2.6倍。

图24 沪市相关年份绝对买卖价差 单位:分

■

图25 沪市相关年份相对买卖价差 单位:基点

■

图26 沪市按板块分组的相对买卖价差(2011)

单位:基点

■

(4)有效价差

相比2010年,2011年沪市股票的绝对有效价差有所下降,为3.9分,相对有效价差下降至32个基点。按板块分组结果看(见图29),上证50成份股和上证180成份股的相对有效价差最小,分别为29和30个基点,而B股最大,为51个基点,是上证50成份股的1.8倍。

图27 沪市相关年份绝对有效价差 单位:分

■

图28 沪市相关年份相对有效价差 单位:基点

■

图29 沪市按板块分组的相对有效价差(2011)

单位:基点

■

(5)订单(市场)深度

订单深度是衡量市场深度的最直接的指标,我们选择了最佳五个买卖报价上所有买卖订单合计金额和最佳十个买卖报价上所有买卖订单合计金额作为订单深度的代理指标。

2011年沪市成交量仍然活跃,订单深度继续保持较大值(见图30)。5档订单深度为351万元,10档订单深度为687万元。但较2009和2010年略有回落。按板块分组来看(见图31),上证50成份股的订单深度明显优于其他板块,上证180成份股次之,而B股最差。以五档订单深度为例,上证50成份股的订单深度为1829万元,是B股的27.7倍。

图30 沪市相关年份市场订单深度 单位: 万元

■

图31 沪市按板块分组的订单深度(2011)

单位:万元

■

(6)大宗交易成本

本报告以买卖300万元股票的价格冲击指数衡量大宗交易成本, 2011年沪市大宗交易的流动性成本比2010年上升了8个基点,为113个基点。从按板块分组的结果看(见图33),上证50成份股的大宗交易的流动性成本最低,为34个基点,上证180成份股次之,为65个基点,而ST股票和B股的流动性成本最高,分别为150、226个基点,是上证50成份股的4.4倍、6.6倍。

图32 沪市相关年份大宗交易成本 单位:基点

■

图33 沪市按板块分组的大宗交易成本(2011)

单位:基点

■

(7)流动性指标的日内特征

2011年沪市交易市场日内主要流动性特征与历年基本相同,在上午开盘时市场流动性最差(大宗交易成本、价格冲击指数和相对有效价差数值较高,流动性指数较低),在开盘后一小时内市场流动性有较大增长,随后市场流动性逐步增加,在下午收盘前时市场流动性进一步得到改善。

图34 沪市流动性指标的日内特征(2011)

■

注:流动性指数计量单位为万元,其他指标计量单位为基点。

3.2 波动性

本报告计算了沪市股票日内5分钟的日内波动率、超额波动率及收益波动率。2011年沪市的波动率继续下降,日内波动率及收益波动率分别比2010年下降了14.6%和10.2%。从按板块分组的统计结果看(见图36),上证50成份股的收益波动率最低,ST股票最大。从日内波动率和超额波动率来看,A股各板块比较接近。

图35 沪市相关年份波动率 单位:基点

■

图36 沪市按板块分组的波动率(2011)

单位:基点

■

图37 沪市日内波动走势图(2011) 单位:基点

■

3.3 市场质量指数

市场质量指数是衡量证券交易市场流动性和波动性的综合指标,以2000年为基期(等于100)。近十年来,沪市市场质量指数增长迅速,是2000年的3.4倍,也是2008年的2.0倍。从板块分组来看,上证50和180成份股的市场质量指数相当,上证50成份股的市场质量指数相当于B股的1.3倍。

图38 沪市相关年份的市场质量指数

■

图39 沪市按板块分组的市场质量指数(2011)

■

4. 订单执行质量

2011年订单执行质量指标与过去两年相比基本持平。

从订单成交情况来看(见表1),参与申报的账户中76.36%有成交,如以数量(股数)计算,全年有58.9%的订单得以成交,低于去年水平(2010年为61.7%),如以笔数计算,全年有61.1%的订单有成交。从投资者类型的订单成交情况来看,机构投资者提交的订单数占9.8%(高于2010年的9.0%和2009年的7.4%),成交额占16.0%(高于2010年的7.6%和2009年的7.4%)。

从订单执行时间来看(见表2),以笔数计算,49.2%的订单在提交后一秒内成交(即时成交);累计有60.2%的订单在提交后十秒内成交,相对2010年的63.2%有所下降。

表1 沪市订单成交分类统计(2009-2011)

单位:%

■

表2 沪市日均订单执行时间分布(2009—2011)

单位:%

■

5. 结论

市场质量是衡量证券市场核心竞争力和服务国民经济能力的综合指标,本报告重点分析证券化资本的综合贡献和二级市场的定价效率,包括证券化资本综合贡献率、证券交易所市场质量指数、流动性、波动性、订单执行质量等指标。

从整体规模看,沪市证券化资本对国民经济的贡献仍偏低,但其产出效率较高。2010年沪市证券化资本形成率仅为6.9%,证券化资本综合贡献率为19.8%;但证券化资本产出率为66.7%,为全社会水平的2.9倍,证券化资本效率系数为全社会水平的2.5倍。

近几年来,沪市证券交易市场质量处于较好水平,衡量流动性和波动性的市场质量指数2011年达到343,是2000年的3.4倍,是2008年的2倍。2011年市场流动性略有下降,其中,买卖价差类指标与2010年基本持平,价格冲击成本比2010年提高了2个基点,流动性指数比2010年有所下降。2011年沪市波动性水平出现较大程度改善,日内波动率、超额波动率及收益波动率均有所下降,分别较2010年下降了14.6%、8.7%、10.3%。

在订单执行质量方面,2011年订单每笔平均申报金额较去年有显著提高,其余指标均与过去两年基本持平。

(注:本文为《上证所市场质量报告(2012)》摘要本,报告全文可从上海证券交易所网站www.sse.com.cn 下载。)

| 2009年 | 2010年 | 2011年 | |

| 订单执行比例(股数) | 61.82 | 61.67 | 58.93 |

| 撤单比例(笔数) | 26.37 | 25.63 | 25.45 |

| 市价订单提交比例(笔数) | 0.38 | 0.36 | 0.32 |

| 市价订单提交比例(股数) | 0.37 | 0.34 | 0.31 |

| 市价订单委托成交比(股数) | 98.21 | 97.9 | 96.46 |

| 机构订单提交比例(笔数) | 1.2 | 2.32 | 4.39 |

| 机构订单提交比例(股数) | 7.6 | 9.03 | 9.81 |

| 机构成交占比(股数) | 7.4 | 13.63 | 16.03 |

| 提交后10秒内成交比例 | 63.5 | 63.19 | 60.15 |

| 撮合成交时间 | 2009年 占比 | 2010年 占比 | 2011年 占比 |

| <1秒 | 51.36 | 51.29 | 49.16 |

| 1-10秒 | 12.17 | 11.899 | 10.99 |

| 10秒-1分钟 | 14.89 | 14.759 | 13.05 |

| 1分钟-5分钟 | 10.02 | 10.34 | 11.29 |

| 5分钟-10分钟 | 3.82 | 3.76 | 4.49 |

| 10分钟-30分钟 | 3.84 | 3.99 | 5.30 |

| 30分钟-1小时 | 1.35 | 1.41 | 2.09 |