§1 重要提示

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人招商银行股份有限公司根据本基金合同规定,于2012年7月13日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2012年4月1日起至6月30日止。

§2 基金产品概况

2.1 基金基本情况

■

注:本基金上市交易的证券交易所为“深圳证券交易所”,基金的场内交易简称为“诺安油气”,交易代码为“163208”。

2.2 境外投资顾问和境外资产托管人

■

§3 主要财务指标和基金净值表现

3.1 主要财务指标

单位:人民币元

■

注:①上述基金业绩指标不包括持有人交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

②本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

3.2 基金净值表现

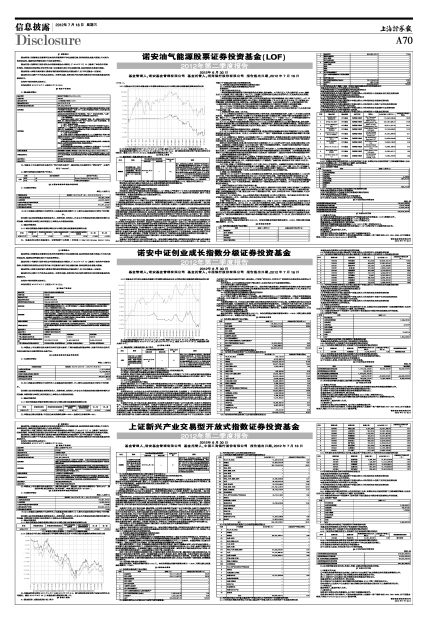

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

注:本基金的业绩比较基准为:标普能源行业指数(净收益)(S&P 500 Energy Sector Index (NTR))。

3.2.2 自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

注:①本基金的基金合同于2011年9月27日生效,截至2012年6月30日止,本基金成立未满1年。

②本基金的建仓期为2011年9月27日至2012年3月26日,建仓期结束时各项资产配置比例符合合同约定。截至2012年6月30日止,本基金建仓期结束未满1年。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

注:①此处梅律吾先生的任职日期为诺安油气能源股票证券投资基金(LOF)基金合同生效之日;

②证券从业的含义遵从《证券业从业人员资格管理办法》的相关规定等。

4.2 境外投资顾问为本基金提供投资建议的主要成员简介

本基金无境外投资顾问。

4.3 报告期内本基金运作遵规守信情况说明

报告期间,诺安油气能源股票证券投资基金(LOF)管理人严格遵守了《中华人民共和国证券投资基金法》及其他有关法律法规,遵守了《诺安油气能源股票证券投资基金(LOF)基金合同》的规定,遵守了本公司管理制度。本基金投资管理未发生违法违规行为。

4.4 公平交易专项说明

4.4.1 公平交易制度的执行情况

根据中国证监会2011年修订的《证券投资基金管理公司公平交易制度指导意见》,本公司更新并完善了《诺安基金管理有限公司公平交易制度》。制度的范围包括境内上市股票、债券的一级市场申购、二级市场交易等投资管理活动,同时涵盖投资授权、研究分析、投资决策、交易执行、业绩评估等投资管理活动相关的各个环节。

投资研究方面,公司设立全公司所有投资组合适用的证券备选库,在此基础上,不同投资组合根据其投资目标、投资风格和投资范围的不同,建立不同投资组合的投资对象备选库和交易对手备选库;公司拥有健全的投资授权制度,明确投资决策委员会、投资总监、投资组合经理等各投资决策主体的职责和权限划分,投资组合经理在授权范围内可以自主决策,超过投资权限的操作需要经过严格的审批程序;公司建立了统一的研究管理平台,所有内外部研究报告均通过该研究管理平台发布,并保障该平台对所有研究员和投资组合经理开放。

交易执行方面,对于场内交易,基金管理人在投资交易系统中设置了公平交易功能,交易中心按照时间优先、价格优先的原则执行所有指令,如果多个投资组合在同一时点就同一证券下达了相同方向的投资指令,并且市价在指令限价以内,投资交易系统自动将该证券的每笔交易报单都自动按比例分拆到各投资组合;对于债券一级市场申购、非公开发行股票申购等非集中竞价交易的交易分配,在参与申购之前,各投资组合经理独立地确定申购价格和数量,并将申购指令下达给交易中心。公司在获配额度确定后,按照价格优先的原则进行分配,如果申购价格相同,则根据该价位各投资组合的申购数量进行比例分配;对于银行间市场交易、固定收益平台、交易所大宗交易,投资组合经理以该投资组合的名义向交易中心下达投资指令,交易中心向银行间市场或交易对手询价、成交确认,并根据“时间优先、价格优先”的原则保证各投资组合获得公平的交易机会。

本报告期内,公平交易制度总体执行情况良好,未发现违反公平交易制度的情况。

4.4.2 异常交易行为的专项说明

本基金于本报告期内不存在异常交易行为。本报告期内基金管理人管理的所有投资组合参与的交易所公开竞价同日反向交易成交较少的单边交易量超过该证券当日成交量的5%的交易次数为2次,均是由于公司旗下个别基金使用量化投资策略所致。

4.5 报告期内基金的投资策略和业绩表现说明

4.5.1 报告期内基金投资策略和运作分析

宏观经济:

1、欧元区经济表现低迷。

二季度相继披露的数据显示欧洲受债务危机影响,经济疲软。4月欧元区2月失业率升至10.8%,准触及近15年最高,失业人数达逾1,700万人,凸显欧元区债务危机在就业方面的代价,以及政府应对之艰难。

2、西班牙债务危机持续恶化,成欧债危机新焦点。

二季度希腊经济因政治因素危机四伏,而西班牙则受房地产泡沫破裂影响,银行系统几近破产。4月,西班牙迎来还债高峰,到期债务总额为250亿欧元,其国债收益率上 升22个 基 点 至5.98%,并一度触及6%的警戒线,且发债效果不佳,使得市场一度舒缓的神经重新绷紧。与此同时欧洲央行4日宣布维持现行的1%超低利率不变,外界普遍认为西班牙形势的变化是促成欧洲央行维持现行政策不变的重要因素。

进入5月后由于西班牙房地产泡沫破裂,银行业遭遇重大危机,导致西班牙经济一片惨淡。

进入6月后由于西班牙债务危机的持续恶化,导致各大评级机构在本月对西班牙债券发行人以及各大银行评级持续下调。

3、希腊组阁失败,被迫二次大选。

5月12日希腊议会选举前三大政党的组阁努力宣告失败,迫使希腊重新选举,加剧了人们对欧元区前景的担忧。希腊组阁的一再失败,主要缘于三大政党就是否履行对国际出资人承诺并推行财政紧缩的立场不一致。随后5月17日惠誉将将希腊长期本外币发行人违约评级从“B-”下调至“CCC”,并将希腊的短期外币发行人违约评级从“B”下调至“C”。惠誉此举是针对希腊退出欧元区风险上升的反应。

6月17日,希腊中间偏右的新民主党(New Democracy)与极左翼联盟Syriza展开激烈角逐,此次选举的结果对欧洲维护欧元区完整性的努力至关重要。计票结果显示,新民主党以微弱优势获胜。希腊大选保守派获胜大大降低了短期内希腊退出欧元区的可能性,避免了一系列棘手的政治问题,也将更加坚定各国进行财政整固的政治决心。

4、欧盟努力挽救债务希腊和西班牙,化解危机。

5月19日,G8峰会在美国马里兰州戴维营闭幕,希腊近期的组阁僵局和西班牙等国的银行业压力使得欧债危机成为全球关注焦点。在会上,G8领导人表达了“留住”希腊的意愿,但也强调希腊必须履行其对国际救援方的承诺。

5月24日晚欧盟27国领导人在布鲁塞尔举行了一次特别峰会,希腊是否留在欧元区是这次峰会的重点之重。峰会传出的主要信息是,欧盟国家领导人希望希腊留在欧元区,但前提是希腊必须严格执行欧盟制定的财政纪律,积极落实节支计划。

欧洲四大经济体德国、法国、意大利和西班牙四国首脑6月22日在罗马举行会议,协调四国在峰会上的立场。四国领导人同意用总额达1300亿欧元的一揽子计划刺激经济增长。但就针对建立欧洲银行业联盟以及救助高负债国银行等问题上,各方仍存在较大分歧。

欧盟领导人在布鲁塞尔6月29日凌晨4点半发出了两大利好:1、允许欧洲援助基金可以直接对欧元区银行注资;2、允许直接动用欧洲救助基金来购买西班牙等重债国的国债以压低收益率。允许救助基金直接注资银行业并购买国债将有效打破主权债务和银行业危机的“恶性循环”,因此对市场有非常明显的稳定作用

5、美国宏观数据显示经济复苏乏力。

美国非农数据报告显示5月30日美国5月季调后非农就业人数增加6.9万人,预期增加15.0万人。非农等数据远差于预期显示美国经济复苏的疲软,使得投资者对于全球经济陷入二次衰退的忧虑蔓延。这一利空消息促使投资者避险心态上升,大幅抛售风险资产,严重挫伤了金融市场,欧美股市平均下跌在2%左右,石油等大宗商品下跌3%以上。

六月中旬,美国5月零售销售连续第二个月下滑,为近2年来首次。且剔除汽车的核心零售销售远不及预期,反映了美国消费者在经济不济的背景下态度谨慎。同时,美国5月PPI环比下降1.0%,为3年来最大降幅;5月CPI环比下降0.3%,为2008年12月以来最大降幅,减缓了通胀压力。美国通胀压力不断减轻,为美联储推出更多宽松政策提供了余地,因此投资者对美联储推出QE3的预期升温。

6、美国QE3预期屡受挫。

美联储6月20日公布了本年度第4次利率决议及政策声明,委员会将维持联邦基金利率在0-0.25%的区间不变,并预计联邦基金利率将在至少至2014年末处于极低水准。同时伯南克在例行新闻发布会上表示,美联储将为经济提供持续的刺激措施,如果必要,准备采取进一步举措促进经济增长,并支持就业市场。美联储仍有相当大的空间来采取进一步行动扶助经济,其中包括扩大资产负债表。不过对此伯南克持谨慎态度,伯南克警告称,QE3不应该轻易推出,需要确认这一措施是必要的才可能推出。这一消息也让全球大宗商品价格承压。

7、沙特石油部长公开评论石油价格和产量。

沙特阿拉伯石油大臣纳伊米5月8日在日本东京表示,国际油价目前仍偏高,沙特已经储存了大量原油,以增加供应。纳伊米还表示,虽然目前沙特原油日产量已经达到1000万桶,是历史最高点。但是如果市场需要,沙特将继续提高日产量,直至达到1250万桶的最大产能。此外,沙特还有8000万桶原油储备,可在市场供应突然中断时使用。

而在5月13日他又表示, Brent原油价格该下跌至每桶100美元才算适当。他并强调,沙特正努力尝试使该油价降至此一水平。专家指出,纳米是在暗示沙国可能会进一步增产原油。

8、中国经济放缓。

中国一季度GDP增速为8.1%,低于市场预期的8.4%,并创下2009年二季度以来的新低,引发市场对中国经济增长前景的担忧。央行从4月16日起,银行间即期外汇市场人民币兑美元交易价浮动幅度由0.5%扩大至1%;中国人民银行宣布下调金融机构人民币存贷款基准利率。调整。中国政府在全球经济前景不明朗的局面下通过降息来向市场释放稳定增长的决心,这对国际大宗商品市场无疑是个利好。

投资策略:

本季度内由于全球宏观经济情况的不确定性,我们采取动态调整仓位的策略,通过适时地调整商品ETF和行业ETF的比例达到降低波动性。后市对于能源市场,我们相信在美国对伊朗石油出口开始实施以及欧美政府为了稳定经济继续宽松后,能源市场价格调整的幅度已经比较充分,下一步,向上的可能性要比向下大得多。

4.5.2 报告期内基金的业绩表现

截至报告期末,本基金份额净值为0.912元。本报告期基金份额净值增长率为-8.06%,同期业绩比较基准收益率为-5.70%。

§5 投资组合报告

5.1 报告期末基金资产组合情况

■

■

5.2 报告期末在各个国家(地区)证券市场的股票及存托凭证投资分布

本基金本报告期末未持有股票以及存托凭证。

5.3 报告期末按行业分类的股票及存托凭证投资组合

本基金本报告期末未持有股票以及存托凭证。

5.4 报告期末按公允价值占基金资产净值比例大小排序的前十名股票及存托凭证投资明细

本基金本报告期末未持有股票以及存托凭证。

5.5 报告期末按债券信用等级分类的债券投资组合

本基金本报告期末未持有债券。

5.6 报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

本基金本报告期末未持有债券。

5.7 报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

本基金本报告期末未持有资产支持证券。

5.8 报告期末按公允价值占基金资产净值比例大小排名的前五名金融衍生品投资明细

本基金本报告期末未持有金融衍生品投资。

5.9 报告期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细

■

5.10 投资组合报告附注

5.10.1 本基金本报告期投资的前十名证券的发行主体,本期没有出现被监管部门立案调查的情形,也没有出现在报告编制日前一年内受到公开谴责、处罚的情形。

5.10.2 本基金本报告期末未持有股票。

5.10.3 其他资产构成

■

5.10.4 报告期末持有的处于转股期的可转换债券明细

本基金本报告期末未持有可转换债券。

5.10.5 报告期末前十名股票中存在流通受限情况的说明

本基金本报告期末未持有股票。

5.10.6 投资组合报告附注的其他文字描述部分

由于四舍五入原因,分项之和与合计可能有尾差。

§6 开放式基金份额变动

单位:份

■

§7 备查文件目录

7.1 备查文件目录

①中国证券监督管理委员会批准诺安油气能源股票证券投资基金(LOF)募集的文件。

②《诺安油气能源股票证券投资基金(LOF)基金合同》。

③《诺安油气能源股票证券投资基金(LOF)托管协议》。

④基金管理人业务资格批件、营业执照。

⑤诺安油气能源股票证券投资基金(LOF)2012年第二季度报告正文。

⑥报告期内诺安油气能源股票证券投资基金(LOF)在指定报刊上披露的各项公告。

7.2 存放地点

基金管理人、基金托管人住所。

7.3 查阅方式

投资者可在营业时间免费查阅,也可按工本费购买复印件。

投资者对本报告书如有疑问,可致电本基金管理人全国统一客户服务电话:400-888-8998,亦可至基金管理人网站 www.lionfund.com.cn查阅详情。

诺安基金管理有限公司

2012年7月18日

| 基金简称 | 诺安油气能源(QDII-FOF-LOF) |

| 交易代码 | 163208 |

| 基金运作方式 | 上市契约型开放式(LOF) |

| 基金合同生效日 | 2011年9月27日 |

| 报告期末基金份额总额 | 676,978,760.32份 |

| 投资目标 | 在有效控制组合风险的前提下,通过在全球范围内精选优质的石油、天然气等能源行业类基金(包括ETF)以及公司股票进行投资,为投资者实现基金资产的长期稳定增值。 |

| 投资策略 | 5、现金管理策略 现金管理是本基金投资管理的一个重要环节,主要包含以下三个方面的内容:现金流预测、现金持有比例管理、现金资产收益管理。 |

| 业绩比较基准 | 标普能源行业指数(净收益)(S&P 500 Energy Sector Index(NTR)) |

| 风险收益特征 | 本基金将会投资于全球范围内优质的石油、天然气等能源行业基金(包括ETF)及公司股票,在证券投资基金中属于较高预期风险和预期收益的基金品种。 |

| 基金管理人 | 诺安基金管理有限公司 |

| 基金托管人 | 招商银行股份有限公司 |

| 项目 | 境外投资顾问 | 境外资产托管人 | |

| 名称 | 英文 | 无 | Brown Brothers Harriman & Co. |

| 中文 | 无 | 布朗兄弟哈里曼银行 | |

| 主要财务指标 | 报告期( 2012年4月1日 - 2012年6月30日 ) |

| 1.本期已实现收益 | -39,434,778.96 |

| 2.本期利润 | -58,878,346.02 |

| 3.加权平均基金份额本期利润 | -0.0832 |

| 4.期末基金资产净值 | 617,251,471.97 |

| 5.期末基金份额净值 | 0.912 |

| 阶段 | 净值增长率① | 净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | -8.06% | 1.15% | -5.70% | 1.37% | -2.36% | -0.22% |

| 姓名 | 职务 | 任本基金的基金经理期限 | 证券从业年限 | 说明 | |

| 任职日期 | 离任日期 | ||||

| 梅律吾 | 研究部副总监、诺安全球黄金证券投资基金基金经理、诺安油气能源股票证券投资基金(LOF)基金经理 | 2011年9月27日 | - | 14 | 硕士,具有基金从业资格。曾任职于长城证券公司、鹏华基金管理有限公司;2005年3月加入诺安基金管理有限公司,历任研究员、基金经理助理、基金经理,现任研究部副总监。曾于2007年11月至2009年10月担任诺安价值增长股票证券投资基金基金经理,2009年3月至2010年10月担任诺安成长股票型证券投资基金基金经理,2011年1月起任诺安全球黄金证券投资基金基金经理,2011年9月起任诺安油气能源股票证券投资基金(LOF)基金经理。 |

| 序号 | 项目 | 金额(人民币元 ) | 占基金总资产的比例(%) |

| 1 | 权益投资 | - | - |

| 其中:普通股 | - | - | |

| 优先股 | - | - | |

| 存托凭证 | - | - | |

| 房地产信托凭证 | - | - |

| 2 | 基金投资 | 488,688,321.07 | 77.95 |

| 3 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 4 | 金融衍生品投资 | - | - |

| 其中:远期 | - | - | |

| 期货 | - | - | |

| 期权 | - | - | |

| 权证 | - | - | |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 货币市场工具 | - | - |

| 7 | 银行存款和结算备付金合计 | 137,718,001.25 | 21.97 |

| 8 | 其他资产 | 499,211.59 | 0.08 |

| 9 | 合计 | 626,905,533.91 | 100.00 |

| 序号 | 基金名称 | 基金类型 | 运作方式 | 管理人 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 1 | VANGUARD ENERG E | ETF基金 | 契约型开放式 | The Vanguard Group Inc. | 111,453,335.94 | 18.06 |

| 2 | SPDR OIL EXP | ETF基金 | 契约型开放式 | SSGA Funds Management,Inc. | 107,267,455.27 | 17.38 |

| 3 | SPDR-ENERGY SEL | ETF基金 | 契约型开放式 | SSGA Funds Management,Inc. | 93,911,471.20 | 15.21 |

| 4 | ISHARES-DJ ENERG | ETF基金 | 契约型开放式 | Black Rock Fund Advisers. | 72,748,999.80 | 11.79 |

| 5 | UNITED STS OIL FD LP UNITS | ETF基金 | 契约型开放式 | United States Commodities Fund,LLC | 25,347,995.86 | 4.11 |

| 6 | POWERSHARES DB O | ETF基金 | 契约型开放式 | DB Commodity Services LLC | 19,688,044.49 | 3.19 |

| 7 | ETFS BRENT 1MTH | ETF基金 | 契约型开放式 | ETFS Securities.Ltd. | 13,849,743.08 | 2.24 |

| 8 | Brent Oil Fund LP | ETF基金 | 契约型开放式 | United States Commodity Funds LLC | 13,689,185.93 | 2.22 |

| 9 | ISHARES-GLB ENRG | ETF基金 | 契约型开放式 | Black Rock Fund Advisers. | 12,080,421.12 | 1.96 |

| 10 | US NAT GAS FD LP | ETF基金 | 契约型开放式 | United States Commodity Funds, LLC | 11,993,319.65 | 1.94 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | - |

| 2 | 应收证券清算款 | - |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 3,199.56 |

| 5 | 应收申购款 | 496,012.03 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 499,211.59 |

| 本报告期期初基金份额总额 | 739,663,995.80 |

| 本报告期基金总申购份额 | 8,870,182.68 |

| 减:本报告期基金总赎回份额 | 71,555,418.16 |

| 本报告期基金拆分变动份额 | - |

| 本报告期期末基金份额总额 | 676,978,760.32 |

诺安油气能源股票证券投资基金(LOF)

2012年第二季度报告

2012年6月30日

基金管理人:诺安基金管理有限公司 基金托管人:招商银行股份有限公司 报告送出日期:2012年7月18日