| ||

| ||

|

城投公司借壳预案中的四重风险

◆拟注资产存突击注资增肥 ◆大量关联交易

◆资产负债率及评估增值率过高 ◆持续盈利能力待考

昆明基础借壳ST沪科,上涨仅两日即被投资者“以脚投票”;再连同ST祥龙、*ST创智、*ST金果(已更名湖南发展)等新重组案,可见一轮城投企业资本化冲动正在来临。相较2007年,眼下土地、股市“荣光”不再,且借壳主体多自二、三线城市,拟注资产存突击增资、拼凑业务、负债率过高、增值率过高、持续盈利待考等问题。如何有效防范地方融资平台向股市转嫁风险,亟待监管层更高瞻的审核智慧。

⊙记者 郭成林 ○编辑 孙放

7月17日,ST沪科逆市继续下跌,至5.21元,已低于停牌前的5.77元——意味着7月6日公布的重组预案,在经历了两天涨停后即掉头向下,遭市场“唾弃”至此,为ST重组案例所罕见。

ST沪科此次重组对手方为昆明地方融资平台,拟注资产为后者旗下城投企业昆明基础设施投资建设公司(简称昆明基础)。其重组预案显示,拟注资产存突击注资增肥、大量关联交易、资产负债率及评估增值率过高、持续盈利能力待考等问题,无怪乎市场选择用脚投票。

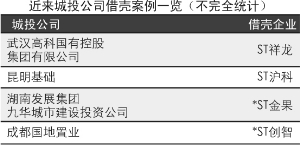

再看近期城投企业重组上市的其他案例,如ST祥龙、*ST创智、*ST金果(已更名湖南发展)等,也存在此类共性问题。而记者对多家保荐机构的采访显示:今年前6个月,为谋划借壳进行政策咨询的各地城投企业不下10余家,且多来自中西部地区、二三线城市。

城投公司为何在目前集中把目光投向了资本市场?来自多地融资平台负责人所诠释的初衷为:在土地财政紧缩、自主发债被阻、平台贷款清理等宏观背景下,将旗下城投资产推向资本市场成为“纾困”法门之一。在这样的动机下,若此类城投企业借壳成功,如何有效防范地方融资平台向股市转嫁风险,亟待监管层更高瞻的审核智慧。

借壳潮涌:

二三线城投企业纷纷瞄向资本市场

在上一波借壳潮中,孕育了云南城投、中天城投等一批规模体量大,盈利能力强的“大牛股”。反观本轮借壳潮,主体公司却为二三线城投企业。如昆明基础,与上一轮公司不可同日而语。

7月16日,ST祥龙发布重大事项继续停牌公告,并披露初步重组思路:经控股股东武汉葛化集团及相关各方推动,目前初步确定的重组方式为公司全部资产负债与武汉高科国有控股集团有限公司100%股权进行置换,差额部分由上市公司定向发行股份购买。

公告特别披露:此次拟注入资产经整合后主要为产业园区开发经营类业务资产。记者再查武汉高科网站:公司是经武汉市委、市政府批准组建的大型国有资产管理公司,为武汉市及高新区科技产业重要投融资、转化平台。

由此,尚未披露预案的ST祥龙,将成为A股城投企业借壳上市的最新一例。在此之前,*ST创智、*ST金果(更名湖南发展)、ST沪科等公司先后发布城投企业借壳上市的重组预案。

再往前溯,2011年年底,证监会放行了华夏幸福借壳ST国祥、铁岭财京借壳中汇医药两重组,标志着在地产调控的监管导向下,以“一级土地开发”、“城市综合运营”、“产业开发区运营”等为“名目”的各类城投企业,却得以扫清政策障碍,进入资本市场。

最近一个清晰案例可见ST沪科,7月6日披露重组预案:在置出部分资产的同时,向昆明交通投资公司(简称昆明交投)增发购入预估值为17亿的昆明基础全部股权。

对于拟注资产而言,虽名为“基建”,实际经营的也是以土地一级开发为核心模式的城投业务。记者采访云南国资委相关人士,得知昆明基础主要从事土地综合开发整治,主要优势和特色是依托昆明交投的公路、铁路投资项目,进行配套土地资源的前期拆迁、整治等一级开发。

“以铁路方面为例,昆明市5条铁路的征地拆迁由昆明基础承担,按征地拆迁投资完成额的4%提取项目管理、工作措施费,按出资比例分享铁路管理和收益。”上述人士进一步对记者说。

据详细了解,目前,昆明基础土地配置项目储备约11万亩,包含东连接线支线片区土地1.5万亩、嵩明青年水库片区2万亩、昆明铁路建设配套土地资源6万亩;倘甸工业园区土地1.5万亩。昆明基础的收入来自按项目签约金额3%收取的管理费和项目利润的16%。

再来看*ST金果,年初披露重组预案,拟以不低于8.23元/股,向大股东湖南发展投资集团定向增发不超过7798万股,收购湖南发展集团九华城市建设投资公司100%股权。

而*ST创智的重组预案与金果类似,拟以3.72元/股的价格向大股东四川大地集团和关联方成都泰维投资发行7.8亿股,购买成都国地置业95.31%股权,变身土地一级开发商。

回溯历史,2007年起,A股市场曾有一波地方城投企业的借壳上市潮,但在2010年4月房地产政策调控前后黯然落幕。

在上一波借壳潮中,孕育了云南城投、黑牡丹、城投控股、西藏城投、中天城投等一批城投上市公司。由于他们或是省级城投企业,规模体量大;或是经济发达城市的一线城投企业,盈利能力强,因此均成当时“大牛股”。

反观本轮借壳潮,主体公司却为二三线城投企业。如前述的昆明基础,与上一轮中云南城投不可同日而语。

又如注入*ST金果的九华城投,其核心业务是湖南省湘潭市九华示范区的土地一级开发与整理;再如借壳*ST创智的国地置业,竟也只是四川省成都市龙泉驿区的土地一级开发商。

综合对多家保荐机构的采访结论显示:今年前6个月,为借壳进行政策咨询的城投企业不下10余家,业务分布在中西部地区、二三线城市。此外,各地方融资平台旗下的基建、路桥(如最新的ST丹化披露山东路桥集团借壳)、水务(参考本报《30家水企追寻上市路 资本化幻梦面临商业模式创新拷问》)等企业也在大力寻求上市。

“速成”样本:

地方政府“速成式”培育

——ST沪科样本

纵览诸个重组方案,均发现拟注城投资产存在突击注资增肥、拼凑合同业务、提供关联资金等共性情况,尽显地方政府“拔苗助长”之姿态。

二三线城投的借壳潮,对资本市场、尤其中小股东而言,意味着什么?

记者纵览诸个重组方案,均发现拟注城投资产存在突击注资增肥、拼凑合同业务、提供关联资金等共性情况,尽显地方政府“拔苗助长”之姿态。

以最新的ST沪科重组方案为例:昆明基础成立于2006年;直至2012年2月,昆明交投才对其突击增资1.8亿元,使其注册资本从2000万陡增至2亿元。

据方案,最近三年,昆明基础营收由2009年的1171.82万元增长至2011年26623.53万元,净利润由2009年的593.78万元增长至2011年12174.66万元。

必须认识到,昆明基础以2000万资本金完成如此“靓丽”业绩,是建立在——昆明政府提供大量资金、担保;控股股东给予工程项目管理的关联业务;以及土地一级开发业务的强行政性等“基础”上的,其“人为调控”的因素颇大。

记者详细查阅ST沪科重组预案,显见昆明基础的资金来源为:首先,母公司昆明交投根据昆明基础及子公司项目进度提供借款,截至2012年2月29日,昆明交投向昆明基础及子公司提供资金29.44亿元,报告期内(2009年度至2012年2月29日,下同)累计发生资金成本2.35亿元。

其次,为完成中央商务区等片区综合整治项目,昆明基础控股子公司昆明盘江通过合营企业昆明盘融置业有限公司向中融国际信托融资32.1亿元,融资成本全部由昆明盘江承担。报告期内,已实际到账14.45亿元,累计发生资金成本2.09亿元。

再查上述信托计划,该项融资由中融国际信托作为受托人发起设立“昆明市拓东片区-民生安居保障工程单一资金信托”,信托资金规模为32.1亿元;期限2年;融资总成本为每年16.5%;还款来源:城中村改造项目土地出让收益及其他财政收入。

对于该信托计划的风险控制,系由昆明发展投资集团提供不可撤销的信用增级承诺,昆明市土地储备中心以拓东片区城中村改造项目597.90亩土地收储开发整理后的406.26亩可出让土地作为履行债务的抵押担保。

综合以上两者,2011年末、2010年末和2009年末,昆明基础的资产负债率分别高达89.23%、89.71%、91.27%。

同时,昆明交投还为昆明基础提供工程项目管理业务,使后者收获千万元计的关联收入。

如黄马高速公路项目:2010年3月1日,昆明基础与昆明交投签订《黄土坡至马金铺高速公路建设项目管理合同》,昆明基础参与“征地拆迁、公路建设工程管理”等,该项目总投资35亿元,工期三年。昆明基础于报告期内按照投资进度确认管理费用收入1250万元。

又如贵昆路城区段项目:2009年9月26日,昆明基础与昆明交投签订《贵昆路城区段建设项目管理合同》,昆明基础参与“公用基础设施建设、绿地公园建设及养护”项目管理,工程投资总额17.73亿元,工期三年。昆明基础于报告期内按照投资进度确认管理费用收入2050万元。

由此可见,昆明基础在经营过程中实在难言“独立性”:资金、业务、收入、利润、以及预案未披露的人员情况,均源自控股股东的无私帮助、以及昆明市政府的行政意志。

缺陷剖析:

突击拼盘资产 持续盈利难判

以上轮城投资本化浪潮中绵世股份、云南城投等顺利借壳后的经营、股价表现显示:最高点均为借壳预案公布时。其背后症结,也正是上述诸项问题所致。

在上述经营背景下,以昆明基础为代表的二三线城投企业,在运作借壳过程中,通过靓丽业绩与业务保障,获得畸高的评估增值;同时却又难掩缺失的持续盈利能力。

再看*ST金果方案:九华城投成立于2011年4月,去年前10个月累计实现营收0元,实现净利润-22万。

查公司资产明细,截至2011年10月31日资产总额19977.99万元,主要是预付款项及货币资金——具体为支付湘潭九华示范区财政局前期整理开发资金15000万元及货币资金4912.07万元;再查九华城投经营情况,核心业务仅系半年前与湘潭市九华示范区管理委员会签订的《湘江流域BT合同》等项目协议。

基于此,预案披露九华城投预估值为64175.69万元,相对账面净资产值增值44198.4万元,增值率达221.24%,是湘潭九华示范区3270亩土地整理开发项目及湘江流域BT项目合同权益预估增值所致;而这“合同权益”评估,又是通过对合同项目在2011年11月至2015年未来现金流进行预测、折现、求和而得出。

*ST金果案例明确告知市场:突击设立一个城投项目公司、凑上5000万现金再与地方政府签一堆合同,由此无需盈利记录便可评估增值两倍,成为注入上市公司的优质资产。

此外,即便上述项目按计划顺利推进,预计最多4年内即可完成,九华城投此后的业务发展及收入来源存极大不确定性;而对这些决定重组后*ST金果持续盈利能力的关键内容,预案再无更多着墨。

以上轮城投资本化浪潮中绵世股份、云南城投、黑牡丹顺利借壳后的经营、股价表现显示:最高点均为借壳预案公布时。其背后症结,也正是上述诸项问题所致。

在此背景下,城投借壳运作存在两种不确定性。首先是中小股东用脚投票,展示其“力拒”态度。

回到本文最初ST沪科颓靡的股价表现,而此前,在6月29日的股东大会上,持有公司1049万股的“牛散”吴鸣霄对公司的常规性议案和增补董事等议案都投出反对票,传导出明显的“消极信号”,重组不确定性陡增。

另一个不确定性在监管政策。种种迹象显示,证监会对借壳重组的审核口径正持续收紧、监管要求已大大增强。

如证监会新发布的《并购重组共性问题审核意见关注要点》等文件,对重组方案的“盈利能力与预测”、“持续经营能力”、“挽救上市公司财务困难的重组方案可行性”等方面提出明确要求;又如《关于修改上市公司重大资产重组与配套融资相关规定的决定》,对借壳上市企业的基本盈利能留与累计经营时间均定出明确标准。

“纾困”法门:

融资平台运筹股市纾困“四重奏”

融资平台推动旗下城投企业的股权多元化、乃至上市,既是分散国资风险的现实考虑,也为未来通过资本市场再融资打下基础。

二三线地方政府不惜“揠苗助长”,为其城投企业集群性谋划借壳上市运作,背后“动因”何在?

首先,目前一般城投企业的股权结构为:最上层,实际控制人为地方国资委或地方政府;中间层,控股主体为国资公司、交投公司等地方融资平台;最下层,才是城投企业。

记者采访了多地融资平台负责人,其初衷为:在土地财政紧缩、自主发债被阻、平台贷款清理等宏观背景下,将旗下城投企业推向资本市场成为“纾困”法门之一。

6月26日,第十一届全国人大常委会第二十七次会议对《中华人民共和国预算法修正案(草案)》进行了二次审议。全国人大法律委删除了预算法修正案(草案)中关于对地方政府债务实行限额管理的规定,也叫停了2011年刚刚开闸的地方自主发债试点。

“目前,二三线城市、中西部地区的土地财政依赖严重,若自主发债最后无法开闸,且地产调控持续严厉,未来该类地区财政压力将非常巨大,对应地方融资平台风险陡增。”有保荐机构负责人对记者说,“正因此,融资平台推动旗下城投企业的股权多元化、乃至上市,即是分散国资风险的现实考虑,也为未来通过资本市场再融资打下基础。”

二、三线城投企业有何风险?

昆明基础相关人士对记者表示,其风险为:前期投入巨大,开发周期很长,产生实际收益取决于土地收储和交付时间,以及未来地市的价格走向。

故此,二三线城市地价能否稳定成为其核心风险。

其次,二三线城投企业一般均有极高负债率,体现为财务风险巨大——这也在前述多份重组预案中有所体现。

城投企业借壳上市如何为其控股股东——地方融资平台纾困?

再以ST沪科为例。首先,实现城投企业股权多元化,分散经营风险。

经计算,ST沪科重组完成后,昆明交投可持有3.27亿股,占比为52.07%。实际上,借壳上市即是以融资平台所持城投企业的股权兑换成上市公司的股权。经此运作后,相当于城投企业变相增加了48%的社会股东。

其次,在借壳过程中,实现资产的“高溢价”评估。如昆明基础预估值为17.02亿元,评估增值率141.6%;又如前述的九华城投预估值为64175.69万元,增值率高达221.24%;再如前述的国地置业评估值为30.45亿元,增值率竟高达344%。也即,原本1元的资产,评估为2元、3元兑换为上市公司股权。

最后,借壳上市还可获得未来的二级市场流动性“溢价”。

第四,借用上市平台可实现多种再融资。以最简单的股权质押为例,一旦借壳完成,昆明交投即可以ST沪科股权通过信托再进行质押融资,由于此前已经评估溢价,故即使未来股价大跌,也不用担心还款风险。

同时,也可参照铁岭新城的运作模式,其在重组完成后随即启动再融资程序:拟将重组注入资产铁岭财京1.6亿元股权(占总股本40%)对应的受益权转让给吉林省信托,并签署《铁岭财京股权受益权转让及回购合同》。吉林信托同意通过设立的铁岭财京股权受益权单一资金信托计划,以存放于信托财产专户的信托资金受让公司持有的标的股权受益权。标的股权受益权之转让价款总额为4.5亿元。