雷鸣科化业绩有望增厚

|

⊙记者 黄群 ○编辑 全泽源

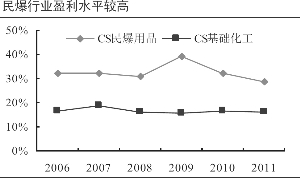

在民爆行业于4月份逐步回暖的态势下,“民爆第一股”雷鸣科化今年有望通过重组并购实现多重蜕变。7月5日,证监会已经正式受理了雷鸣科化的重组申请,不出意外,年底公司就可以将西部民爆全部纳入上市公司,业绩有望迅速增厚。

先看业绩方面,“今年一季度公司业绩出现下滑,主要是费用的增加、硝酸铵和甲胺等原材料的上涨以及淮北地区一季度项目开工少的影响,不过不是我们一家公司,一季度民爆行业整体都在下滑。”雷鸣科化内部人士告诉记者。不过,二季度在硝酸铵、甲胺等原材料价格回落的背景下,4月份公司销售开始回暖,5月份业绩出现了拐点。上述人士表示:“去年底到现在,硝酸铵的价格每吨下降了19%左右,甲胺的价格每吨下降了12%左右。尽管我们预计1至6月份公司净利润同比会有下滑,但二季度环比一季度是上升的。民爆行业属于高危行业,一般也不会出现太多库存,都是在可控范围的。”他同时强调,“如果不出意外,西部民爆年底将进入上市公司体内,今年的业绩整体应该会不错。”

2012年1月30日,雷鸣科化披露了重组预案,公司向西部民爆173名自然人股东以新增发行股份的方式吸收合并西部民爆,发行价格为13.06元/股。经预估,西部民爆净资产预估值为5.9亿元,评估增值率为218%。收合并完成后,西部民爆全部资产、负债、业务及人员并入雷鸣科化,西部民爆予以注销。预案显示,西部民爆2010年全年实现营业收入3.4亿元,净利润1.08亿元,2011年1至9月,西部民爆实现营收18093.23万元,净利润4137.80万元。“西部民爆最大的优势在于其拥有19家流通公司,使得其在湘西的市场非常稳定。对于公司而言,则实现了从科研、生产、流通、爆破的一体化。”上述内部人士还透露:“今年西部民爆的净利润仍然有4000万左右,和去年保持持平。”而雷鸣科化2011年的盈利仅3442万元。

公司产能方面也将获得极大飞跃。据了解,雷鸣科化现有的凭照能力(即炸药总产能)在8.6万吨,西部民爆的凭照能力是2.2万吨,吸收西部民爆后公司的炸药总产能达到10万吨以上。广发证券6月份的研报认为:炸药总产能达到10万吨以上对于雷鸣科化获得主管部门扶持,并购整合其他民爆企业,提升行业第一方阵的地位具有深远的意义。此次收购完成后还将大幅度增厚雷鸣科化的利润水平。根据披露数据,收购西部民爆使雷鸣科化股本增加25%左右,但盈利基本实现100%增长。另外,此次并购整合的经验,将有利于公司在未来的收购中有效发挥自身资本市场优势,降低并购成本,规避重组风险,提升整合效率。

此外,通过系列并购,公司逐步扩大了产品市场。除今年初收购湖南西部民爆外,2011年公司以4193万元收购了商洛秦威化工100%股权,随后淮北生产点新建1万吨乳化炸药生产线投产、年产3500万发自动雷管线建成、徐州雷鸣新建5000万发雷管生产线和1.1 万吨乳化炸药生产线投产、商洛秦威化工1.2 万吨乳化炸药获得生产许可。目前雷鸣科化的主要客户是以煤炭行业为主的苏鲁豫皖企业,收购西部民爆后公司产品顺理成章进入湘西市场。上述内部人士表示:“去年安徽市场增幅较快,省外市场下降主要是在青海地区。今年除了安徽以外,江苏(徐州)新线投产后发展也不错。”