|

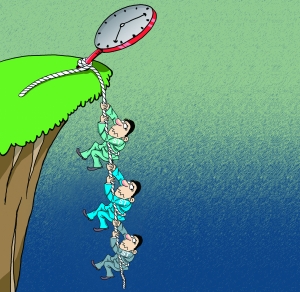

生存还是死亡?对于ST公司而言,这的确是一个迫切需要考虑的问题。

随着沪、深交易所退市新政的发布,ST公司的退市风险骤然增大;而上交所日前出台的风险警示新规更是引发了ST板块前所未有的“集体恐慌”。

在退市新规“倒逼”下,留给ST公司重组“自救”的时间已所剩无几。在分析人士看来,由于监管部门在退市政策上采取了新老划断原则,为避免成为未来新政的“刀下鬼”,今年下半年将是ST公司“保壳求生”的最后时机。

*ST天成

22亿砸向盛和稀土

⊙记者 吴正懿 ○编辑 邱江

停牌6个月之后,*ST天成揭开重大资产重组“盖头”——拟收购估值22亿元的盛和稀土。*ST天成今日发布的重组草案显示,公司拟向山西焦炭集团出售全部资产和负债,并以10.01元/股的价格向综合研究所等对象发行股份收购盛和稀土100%股权,标的资产作价高达22亿元。届时,*ST天成主营业务将转型为稀土冶炼与分离及深加工。

今年1月30日,因筹划重大事项,*ST天成开始停牌至今。之后,*ST天成曾在进展公告中披露,山西省政府对大股东煤销集团与山西国际电力集团进行的战略重组工作尚在决策中,相关的批复文件尚未出具。待相关事项取得省政府批复后,煤销集团将尽快推进公司的重组方案。

其时,引发关注的是,山西国际电力集团旗下通宝能源亦从1月18日起停牌。一个自然的猜想是,煤销集团与山西国际电力集团实施战略重组后,可能会将各自的优质资产分别装入*ST天成和通宝能源。

然而,*ST天成今日出炉的重组方案出人意料。据草案,本次交易由重大资产出售、发行股份购买资产、股份转让三部分构成:*ST天成向焦炭集团出售全部资产及负债;公司向盛和稀土全体股东即综合研究所、巨星集团、地矿公司、有色投资、荣盛投资等对象发行股份,购买其持有的盛和稀土99.9999%股权;华融证券、华融资产以现金协议受让方式收购煤销集团持有的*ST天成合计2132万股股份。据评估,以2012年3月31日为评估基准日,*ST天成评估值为19322.42万元,增值率53.96%;拟购买资产股东全部权益价值为22亿元,增值率为268.53%。

资料显示,盛和稀土设立于2001年12月,长期从事稀土冶炼分离产品的研发、生产及销售,目前已是四川省稀土冶炼分离行业龙头企业,形成由稀土精矿分解化学法生产线、萃取分离生产线及辅助车间组成的完整的生产体系,稀土冶炼分离产能产量均居四川省第一位、国内前列。公司自2002年以来连续获得稀土出口配额,并且自2008年连续4年作为四川省唯一一家获得商务部出口配额资质认证的稀土冶炼分离企业,所获出口配额数量居于全国前列。2010年和2011年,盛和稀土分别盈利1.7亿元和5.44亿元。

根据盈利预测报告,盛和稀土2012年度、2013年度预计分别盈利1.53亿元、1.54亿元。盛和稀土原股东承诺,若达不到该预测水平,则将以股份方式对上市公司进行补偿。本次交易完成后,综合研究所将持有*ST天成20.14%股权,成为控股股东。

7月28日,煤销集团与华融证券、华融资产签订股份转让协议,后两者将以现金协议受让方式分别收购煤销集团持有的*ST天成1632万股、500万股股份,转让价格为10.87元/股,转让总价款合计2.32亿元。转让完成后,煤销集团仍将持有*ST天成1000万股股份,约占重组完成后总股本的2.66%。

黔锦矿业作价22亿注入 ST昌鱼变身“采矿一族”

⊙记者 王宏斌 徐锐 ○编辑 邱江

停牌近三月之久的ST昌鱼今日披露资产重组预案,拟购标的敲定黔锦矿业。

根据重组预案,ST昌鱼拟以6.96元/股的价格向公司实际控制人翦英海控制的华普投资以及其他四个交易对象定向发行约31609.20万股,购买其持有的黔锦矿业100%股权,拟购资产预估值约22亿元。与此同时,ST昌鱼另向不超过10名特定对象发行股份募集配套资金,募资规模不超过5亿元,将用于黔锦矿业产业链的完善及补充流动资金,发行底价为6.26元/股。

资料显示,本次拟购资产黔锦矿业主要经营其所拥有的贵州省遵义市汇川区陈家湾、杨大湾镍钼金属矿的采选业务,汇川区陈家湾、杨大湾镍钼金属矿矿区面积为18.4327平方公里。根据2009年5月的《贵州省遵义市陈家湾、杨大湾镍多金属矿资源储量核实报告》,上述矿区拥有矿石量214.96万吨,钼金属量为146400吨,平均品位6.81%;伴生矿产镍金属88600吨,平均品位4.12%。黔锦矿业采矿许可证生产能力为3万吨/年,公司在2009年至2011年的采矿量分别为57.987吨、2206.83吨、2774.51吨,未来的产量计划则是2012年1万吨、2013年3万吨、2014年3万吨。

ST昌鱼表示,本次交易完成后,公司将拥有黔锦矿业的全部资产,业务将拓展至镍、钼金属矿的采选及加工领域,主业得到进一步突出,资产质量、财务状况、盈利能力也将得到根本性改变。

*ST黄海、ST祥龙

先“圈”目标再操作

⊙记者 徐锐 ○编辑 邱江

面对着愈发严峻的保壳形势,*ST黄海实际控制人中国化工集团公司最终决定“出手相救”。

因筹划资产重组于6月20日停牌的*ST黄海日前“圈定”收购标的。根据今日披露的重组进展公告,*ST黄海形成的资产重组方案初步定为:置出上市公司的全部资产和负债,同时再以发行股份为对价向中国化工集团公司下属单位购买优质资产。

值得一提的是,*ST黄海拟购买资产涉及全民所有制企业,需进行公司化改制,目前正在按相关规定开展工作。

*ST黄海坦言,按照《上市公司重大资产管理办法》等相关规定,公司应于8月3日复牌,但由于本次资产重组方案的拟注入资产涉及改制的事项相对复杂,论证工作量大,本次30日停牌时间后仍有大量事项存在不确定性。因此,有关部门目前工作进度尚不能满足预案编制要求。而为做到本次重组申报、披露的资料真实、准确、完整,保障本次重组的顺利进行,经申请公司股票将于8月3日起继续停牌,且在9月3日前披露重组预案并恢复交易。若公司未能在上述期限内召开董事会审议并披露相关事项,除非获得交易所延期复牌批准,公司股票将在9月3日起恢复交易,此后三个月内不再筹划重组事项。

与*ST黄海类似,ST祥龙也于今日表示,针对公司以全部资产负债与武汉高科国有控股集团有限公司100%股权进行置换的重组事宜,鉴于标的资产在重组前需进行大量的整合工作,相关事项存在较大的不确定性,涉及层面比较广,方案的商讨、论证、完善及向有关部门咨询所需时间较长,经申请公司股票将于8月1日起继续停牌2周。