|

证券代码:000002、200002 证券简称:万科A、万科B 公告编号:〈万〉2012-037

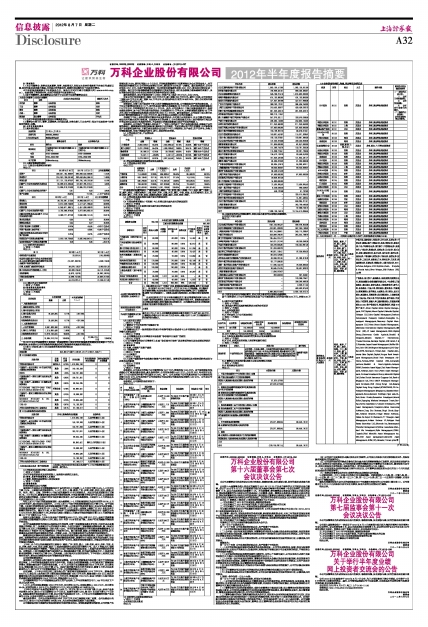

万科企业股份有限公司

2012年半年度报告摘要

§1 重要提示

1.1 本公司董事会、监事会及其董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性负个别及连带责任。

本半年度报告摘要摘自半年度报告全文,报告全文同时刊载于巨潮资讯网(www.cninfo.com.cn)。投资者欲了解详细内容,应当仔细阅读半年度报告全文。

1.2除下列董事外,其他董事亲自出席了审议本次半年报的董事会会议

| 未亲自出席董事姓名 | 未亲自出席董事职务 | 未亲自出席会议原因 | 被委托人姓名 |

| 乔世波 | 董事 | 公务原因 | 郁亮 |

| 王印 | 董事 | 公务原因 | 肖莉 |

| 蒋伟 | 董事 | 公务原因 | 郁亮 |

| 孙建一 | 董事 | 公务原因 | 肖莉 |

| 陈茂波 | 独立董事 | 公务原因 | 齐大庆 |

1.3 公司半年度财务报告未经会计师事务所审计。

1.4董事会主席王石,董事、总裁郁亮,执行副总裁、财务负责人王文金声明:保证半年度报告中财务报告的真实、完整。

§2 上市公司基本情况

2.1 基本情况简介

| 股票简称 | 万 科A、万 科B | |

| 股票代码 | 000002、200002 | |

| 上市证券交易所 | 深圳证券交易所 | |

| 董事会秘书 | 证券事务代表 | |

| 姓名 | 谭华杰 | 梁洁 |

| 联系地址 | 中国深圳市盐田区大梅沙环梅路33号万科中心 | 中国深圳市盐田区大梅沙环梅路33号万科中心 |

| 电话 | 0755-25606666 | 0755-25606666 |

| 传真 | 0755-25531696 | 0755-25531696 |

| 电子信箱 | IR@vanke.com | IR@vanke.com |

2.2 主要财务数据和指标

2.2.1 主要会计数据和财务指标

单位:元

| 项目 | 2012年6月30日 | 2011年12月31日 | 比年初数增减 |

| 总资产 | 330,401,184,008.97 | 296,208,440,030.05 | 11.54% |

| 流动资产 | 316,242,106,061.50 | 282,646,654,855.19 | 11.89% |

| 流动负债 | 217,101,120,675.57 | 200,724,160,315.26 | 8.16% |

| 归属于上市公司股东的所有者权益 | 55,099,815,265.48 | 52,967,795,010.41 | 4.03% |

| 股本 | 10,995,210,218.00 | 10,995,210,218.00 | - |

| 归属于上市公司股东的每股净资产 | 5.01 | 4.82 | 3.94% |

| 资产负债率 | 78.86% | 77.10% | +1.76个百分点 |

| 项目 | 2012年1-6月 | 2011年1-6月 | 比上年同期增减 |

| 营业收入 | 30,722,991,215.82 | 19,988,838,077.14 | 53.70% |

| 营业利润 | 6,012,329,738.20 | 4,417,871,993.33 | 36.09% |

| 利润总额 | 6,048,671,988.14 | 4,451,808,658.22 | 35.87% |

| 归属于上市公司股东的净利润 | 3,725,085,079.33 | 2,977,854,653.10 | 25.09% |

| 扣除非经常性损益后归属于上市公司股东的净利润 | 3,680,771,877.92 | 2,946,808,141.24 | 24.91% |

| 基本每股收益 | 0.34 | 0.27 | 25.93% |

| 稀释每股收益 | 0.34 | 0.27 | 25.93% |

| 净资产收益率(全面摊薄) | 6.76% | 6.44% | +0.32个百分点 |

| 净资产收益率(加权平均) | 6.83% | 6.53% | +0.30个百分点 |

| 扣除非经常性损益后的加权平均净资产收益率 | 6.75% | 6.47% | +0.28个百分点 |

| 经营活动产生的现金流量净额 | 2,819,195,756.85 | 3,825,848,847.41 | -26.31% |

| 每股经营活动产生的现金流量净额 | 0.26 | 0.35 | -26.31% |

2.2.2 非经常性损益项目

√ 适用 □ 不适用

单位:元

| 项 目 | 2012年1-6月 | 2011年1-6月 |

| 非流动资产处置损益 | 32,501.54 | (194,909.98) |

| 交易性金融负债产生的公允价值变动损益,以及处置交易性金融负债和可供出售金融资产取得的投资收益 | (16,527,282.76) | 4,509,124.06 |

| 出售、处理部门或投资单位收益 | 36,970,125.37 | 3,959,531.23 |

| 除上述各项之外的其他收入/支出 | 36,309,748.40 | 34,131,574.86 |

| 所得税影响 | (8,873,143.78) | (8,290,190.75) |

| 少数股东损益影响 | (3,598,747.36) | (3,068,617.56) |

| 合计 | 44,313,201.41 | 31,046,511.86 |

2.2.3 境内外会计准则差异

□ 适用 √ 不适用

§3 股本变动及股东情况

3.1 股份变动情况表

√ 适用 □ 不适用

单位:股

| 股份类别 | 本次变动前 | 本次变动增减(+,-) | |||||||

| 数量 | 比例 | ||||||||

| 一、有限售条件股份 | |||||||||

| 1、国家及国有法人持股 | |||||||||

| 2、境内非国有法人持股 | |||||||||

| 3、境内自然人持股 | 18,426,384 | 0.17% | -207,664 | ||||||

| 4、外资持股 | |||||||||

| 有限售条件股份合计 | 18,426,384 | 0.17% | -207,664 | ||||||

| 二、无限售条件股份 | |||||||||

| 1、人民币普通股 | 9,661,828,366 | 87.87% | +207,664 | ||||||

| 2、境内上市外资股 | 1,314,955,468 | 11.96% | 0 | ||||||

| 无限售条件股份合计 | 10,976,783,834 | 99.83% | +207,664 | ||||||

| 三、股份总数 | 10,995,210,218 | 100.00% | 0 | 10,995,210,218 | 100.00% | ||||

注:2011年公司高级管理人员变动,原高级管理人员持有的有限售条件流通股份在离职6个月后解除限售,报告期内公司有限售条件流通股份和无限售条件流通股份相应变动。

3.2 前10名股东、前10名无限售条件股东持股情况表

单位:股

| 股东总数 | 842,855户(其中A股821,317户,B股21,538户) | |||||

| 前10名股东持股情况 | ||||||

| 股东名称 | 股东 性质 | 持股 比例 | 持股总数 | 持有有限售条件股份数量 | 质押或冻结的股份数量 | |

| 华润股份有限公司 | 国有法人 | 14.73% | 1,619,094,766 | 0 | 0 | |

| 中国银行-易方达深证100交易型开放式指数证券投资基金 | 其他 | 1.36% | 149,102,263 | 0 | 0 | |

| 刘元生 | 其他 | 1.22% | 133,791,208 | 0 | 0 | |

| 中国建设银行-博时主题行业股票证券投资基金 | 其他 | 0.92% | 100,731,921 | 0 | 0 | |

| 中国工商银行-融通深证100指数证券投资基金 | 其他 | 0.90% | 99,254,225 | 0 | 0 | |

| HTHK/CMG FSGUFP-CMG FIRST STATE CHINA GROWTH FD | 外资股东 | 0.78% | 85,850,401 | 0 | 0 | |

| 中国银行-嘉实主题精选混合型证券投资基金 | 其他 | 0.70% | 76,999,387 | 0 | 0 | |

| MORGAN STANLEY & CO. INTERNATIONAL PLC | 其他 | 0.70% | 76,864,430 | 0 | 0 | |

| UBS AG | 其他 | 0.67% | 74,183,257 | 0 | 0 | |

| 万科企业股份有限公司工会委员会 | 其他 | 0.61% | 67,168,517 | 0 | 0 | |

| 前10名无限售条件股东持股情况 | ||||||

| 股东名称 | 持有无限售条件股份数量 | 股份种类 | ||||

| 华润股份有限公司 | 1,619,094,766 | 人民币普通股(A股) | ||||

| 中国银行-易方达深证100交易型开放式指数证券投资基金 | 149,102,263 | 人民币普通股(A股) | ||||

| 刘元生 | 133,791,208 | 人民币普通股(A股) | ||||

| 中国建设银行-博时主题行业股票证券投资基金 | 100,731,921 | 人民币普通股(A股) | ||||

| 中国工商银行-融通深证100指数证券投资基金 | 99,254,225 | 人民币普通股(A股) | ||||

| HTHK/CMG FSGUFP-CMG FIRST STATE CHINA GROWTH FD | 85,850,401 | 境内上市外资股(B股) | ||||

| 中国银行-嘉实主题精选混合型证券投资基金 | 76,999,387 | 人民币普通股(A股) | ||||

| MORGAN STANLEY & CO. INTERNATIONAL PLC | 76,864,430 | 人民币普通股(A股) | ||||

| UBS AG | 74,183,257 | 人民币普通股(A股) | ||||

| 万科企业股份有限公司工会委员会 | 67,168,517 | 人民币普通股(A股) | ||||

| 上述股东关联关系或一致行动的说明 | 上述股东之间未知是否存在关联关系或属于《上市公司收购管理办法》规定的一致行动人。 | |||||

3.3 控股股东及实际控制人变更情况

□ 适用 √ 不适用

公司不存在控股股东及实际控制人,报告期内该情况无变化。

§4 董事、监事和高级管理人员情况

4.1 董事、监事和高级管理人员持股变动

√ 适用 □ 不适用

§5 董事会报告

经营环境变化及公司判断

报告期内全国商品住宅销售面积结束了去年的同比上升态势,1-3月同比下降15.5%,1-6月同比下降11.2%。主要城市成交波动较大。1-2月,北京、上海、深圳、广州、天津、沈阳、杭州、南京、成都、武汉、东莞、佛山、无锡、苏州等14个城市成交量跌至07年以来最低点,商品住宅成交面积同比下降55.1%。3月份之后,随着首次置业的信贷环境获得改善,价格回调对需求的促进作用呈现,以及前期积累的自住需求的释放,上述城市的住宅成交量出现回升;由于去年基数较低,上述城市3-6月的商品住宅成交面积同比上升57.6%。

年初上述14个城市的批准预售面积一度大幅萎缩,1-2月的批售面积仅为去年同期的58.7%,3月之后有所回升,基本和去年同期持平。上半年上述14个城市的批准预售面积同比下降6.7%。由于供给下降,上述城市的新增供应与成交面积逐渐趋于平衡,三月移动平均成交批售比(商品住宅成交面积/同期批准预售面积)由年初的0.61上升至二季度的1左右,这在一定程度上缓解了自2011年初以来不断攀升的库存压力。截至6月底,14城市的库存(已取得销售许可而尚未售出的商品住宅)面积总计约1.14亿平方米,较年初微升1.8%,库存去化周期(按最近三月移动平均成交面积计算)由2月底的最高峰21.7个月下降至10.5个月。

根据人民银行数据,上半年全国房地产贷款增加5653亿元,同比少增2271亿元;房地产贷款增量占同期各项贷款增量的比例为12.3%,相比2011年的17.5%有明显下降。房地产行业的融资环境依然不容乐观。

由于行业融资紧缩的局面并未得到根本性的改善,尽管二季度销售回款有所好转,但仅带来企业偿债能力的增强,开工、投资能力不足的问题并未解决。全国住宅新开工面积继续呈萎缩态势,继1季度同比下降5.2%之后,2季度降幅进一步扩大到14.5%。住宅开发投资数据由于滞后效应影响继续增长,但增速已经由1季度的19.0%大幅降低至2季度的8.5%。就目前来看,鼓励、支持普通商品房开发,扩大普通商品房供应的具体措施还有待进一步探索,未来一年市场新房供应不足的风险仍在持续加大。

随着国际国内整体经济形势的变化,期内宏观经济政策的重心逐步转向稳增长,但房地产调控并未放松。政策调控的决心依然坚定,投资购房需求继续受到抑制。随着住宅日益回归基本的居住属性,企业只有顺应政策导向和行业变化趋势,坚持合理的产品定位,提高经营和管理能力,才能更好的应对市场环境变化的挑战。

上半年,16个可公开查询数据的主要城市(深圳、广州、东莞、佛山、上海、杭州、南京、苏州、宁波、北京、天津、沈阳、大连、武汉、成都、重庆)土地成交面积相比去年同期下降约17%。进入2季度之后,受部分城市住宅成交量回升的影响,一些热点项目出现了相对活跃的竞拍局面,土地溢价成交的情况有所增加。尽管如此,土地市场整体的景气度依然不足,流拍率虽略有下降,但仍保持在较高水平,土地成交面积也持续萎缩,2季度同比下降22%。总体来看,土地市场尚未出现明显转向。下半年预计土地供应力度将有所加大,资金实力较强的企业有可能获得更多的机会。

公司经营和管理情况

报告期内,公司坚持主流市场定位,积极促进销售。公司今年的新推盘大部分集中在下半年特别是第四季度,上半年的新推盘资源明显低于去年同期。但通过合理的销售策略,公司仍然实现了销售面积的增长,销售金额也高于同期的推盘金额。1-6月,公司累计实现销售面积602.5万平方米,同比增长6.5%;销售金额625.4亿元,同比下降4.7%。如果市场环境不发生大的不利变化,随着9月份之后更多新盘的入市,预计公司下半年销售将超过上半年,全年销售将超过2011年。

分区域看,上半年公司在以珠三角为核心的广深区域实现销售面积187.8万平方米,销售金额203.2亿元;在以长三角为核心的上海区域实现销售面积109.3万平方米,销售金额133.3亿元;在以环渤海为核心的北京区域实现销售面积171.1万平方米,销售金额173.9亿元;在由中西部中心城市组成的成都区域实现销售面积134.3万平方米,销售金额115.0亿元。

公司继续坚持以中小户型普通商品房为主的产品结构,上半年所销售的住宅中,144平方米以下户型占比达到89%。

1-6月,公司实现结算面积263.8万平方米,同比增长90.7%;实现结算收入302.2亿元,同比增长55.4%;实现营业收入307.2亿元,净利润37.3亿元,同比分别增长53.7%和25.1%。

上半年公司房地产业务的结算均价为11456元/平方米,较2011年同期下降17.4%;房地产业务毛利率为26.5%,较2011年同期降低5.6个百分点。结算净利率14.2%,较2011年同期下降2.2个百分点。虽然结算均价和利润率同比下降,但公司资产回报率有所上升。上半年公司全面摊薄的净资产收益率为6.76%,比去年同期的6.44%提高0.32个百分点。

截至报告期末,公司合并报表范围内尚有1392万平方米已售资源未竣工结算,合同金额合计约1464亿元,较2011年末分别增长28%和20%,为未来的业绩体现奠定了良好基础。

公司继续保持安全稳健的财务结构和相对充裕的资金状况。受预收账款增加的影响,公司的资产负债率达到78.9%,较年初增加1.8个百分点,但预收账款随着项目结算将转化为公司的营业收入,并不构成实际的偿债压力;公司的净负债率仅22.8%,较年初的23.8%进一步降低。截至报告期末,公司持有现金470.1亿元,远高于短期借款和一年内到期长期借款的总和203.1亿元,资金实力较年初进一步增强。鉴于住宅市场调整期通常也伴随着项目发展的机会,在行业投资能力普遍减弱的背景下,良好的资金状况使公司有机会以相对有利的条件获取项目资源。

截至报告期末,在公司各类存货中,已完工开发产品(现房)81.9亿元,占比3.62%。

年初公司计划实现新开工面积1328万平方米,竣工面积890万平方米。截至6月底,公司实现开工面积468万平方米,竣工面积244万平方米,分别完成年初计划的35%和28%。预计全年实际开竣工面积基本符合年初计划。

报告期内,尽管土地市场成交下滑,但地价调整幅度相对有限,公司继续坚持严格的投资标准。上半年公司新增加开发项目13个,按万科权益计算的占地面积约69万平方米,对应的规划建筑面积约174万平方米,平均楼面地价约2230元/平方米。此外,公司还参与1个城市更新改造类项目,根据当前规划条件,其中由万科负责开发的部分,用地面积约13万平方米,计容积率建筑面积约39万平方米,预计平均楼面综合改造成本和地价约3800元/平方米。截至报告期末,公司规划中项目按万科权益计算的建筑面积合计3435万平方米,基本可满足未来两到三年的开发需求。

考虑到下半年土地供应增加可能会带来更多的机会,公司将立足现有城市,以自住需求为基础,密切关注可能出现的市场机遇。但在具体项目的决策上,公司仍然会重点关注土地价格相对于周边房价的合理性以及项目的风险可控性,不会把项目的盈利前景建立在过于乐观的预期上。

报告期内,公司坚持“为普通人盖好房子”、“盖有人住的房子”的产品和服务理念,在提高产品性能的基础上,继续探索和加强服务配套,提高客户居住感受。为更好满足客户的生活需要,公司积极推进产品创新和服务升级,目前已尝试在部分试点项目中引入幸福驿站、住户食堂、住户自存仓、拎包入住等配套服务,为客户构建更为安全、舒心、便利的社区环境。

5.1 主营业务分行业、产品情况表

单位:万元

| 行业 | 营业收入 | 营业成本 | 营业利润率 | |||

| 金额 | 增减 | 金额 | 增减 | 数值 | 增减 | |

| 1.主营业务 | 3,056,878.01 | 55.32% | 1,923,093.40 | 76.10% | 26.32% | 减少5.49个百分点 |

| 其中:房地产 | 3,021,792.88 | 55.42% | 1,893,299.42 | 76.80% | 26.51% | 减少5.62个百分点 |

| 物业管理 | 35,085.13 | 47.34% | 29,793.98 | 40.85% | 9.45% | 增加3.60个百分点 |

| 2.其他业务 | 15,421.11 | -49.89% | 4,351.12 | -39.94% | 66.73% | 减少2.29个百分点 |

| 合计 | 3,072,299.12 | 53.70% | 1,927,444.52 | 75.34% | 26.52% | 减少5.86个百分点 |

注:营业利润率数据已扣除营业税金及附加。

5.2 主营业务分地区情况

单位:万元

| 结算面积 (平方米) | 比例 | 主营业务收入(万元) | 比例 | 净利润 (万元) | 比例 | |

| 广深区域 | 714,339.00 | 27.09% | 858,890.47 | 28.43% | 165,868.23 | 38.73% |

| 上海区域 | 599,105.00 | 22.71% | 820,791.27 | 27.16% | 74,519.34 | 17.40% |

| 北京区域 | 585,796.00 | 22.21% | 715,087.26 | 23.66% | 108,525.04 | 25.34% |

| 成都区域 | 738,367.00 | 27.99% | 627,023.88 | 20.75% | 79,349.07 | 18.53% |

| 合计 | 2,637,607.00 | 100.00% | 3,021,792.88 | 100.00% | 428,261.68 | 100.00% |

注:报告期内结算的城市,广深区域包括:深圳、广州、东莞、佛山、珠海、中山、长沙、厦门、福州、三亚、惠州、清远;上海区域包括:上海、杭州、苏州、无锡、南京、镇江、宁波、南昌;北京区域包括:北京、天津、沈阳、鞍山、大连、长春、青岛;成都区域包括:成都、重庆、武汉、西安、贵阳。

5.3 主营业务及其结构发生重大变化的原因说明

□ 适用 √ 不适用

5.4 主营业务盈利能力(毛利率)与上年相比发生重大变化的原因说明

□ 适用 √ 不适用

5.5 利润构成与上年度相比发生重大变化的原因分析

□ 适用 √ 不适用

5.6 募集资金使用情况

5.6.1 募集资金运用

√ 适用 □ 不适用

单位:万元

| 募集资金总额 | 993,660 | 本年度已使用募集资金总额 | 1,312 | |||||

| 已累计使用募集资金总额 | 982,993 | |||||||

| 承诺项目 | 是否变更项目 | 拟投入金额 | 本期投入金额 | 累计投入金额 | 投资进度 | 产生收益情况 | 是否达到预计效益 | 可行性是否发生重大变化 |

| 广州新里程(原科学城H3项目) | 否 | 60,000 | 60,000 | 100% | 14,452 | 是 | 否 | |

| 广州金域蓝湾(原金沙洲项目) | 否 | 80,000 | 80,000 | 100% | 45,813 | 是 | 否 | |

| 佛山万科城(原南庄项目) | 否 | 90,000 | 90,000 | 100% | 51,758 | 是 | 否 | |

| 珠海香洲区珠海宾馆项目 | 否 | 65,000 | 65,000 | 100% | 73,437 | 是 | 否 | |

| 杭州西溪蝶园(原蒋村项目) | 否 | 70,000 | 70,000 | 100% | 113,658 | 是 | 否 | |

| 杭州余杭区良渚项目 | 否 | 170,000 | 170,000 | 100% | 40,166 | 是 | 否 | |

| 宁波鄞州区金色水岸项目 | 否 | 163,660 | 163,660 | 100% | 90,458 | 是 | 否 | |

| 上海浦东五街坊项目 | 否 | 120,000 | 120,000 | 100% | - | 是 | 否 | |

| 上海金色雅筑(原中林项目) | 否 | 70,000 | 70,000 | 100% | 26,397 | 是 | 否 | |

| 南京白下区安品街项目 | 否 | 65,000 | 1,312 | 54,333 | 84% | - | 是 | 否 |

| 南京红郡(原黄家圩项目) | 否 | 40,000 | 40,000 | 100% | 4,507 | 否 | 否 | |

| 合计 | 否 | 993,660 | 1,312 | 982,993 | 99% | 460,646 | - | 否 |

| 未达到计划进度和预计收益的说明(分具体项目) | (1). 上海五街坊项目位于“世博会”区域,前期因政府道路规划调整,影响了项目如期开工。项目实际于2010年下半年开工,并已于2012年5月开始销售。项目整体开发计划相应调整;南京安品街项目受政府老城保护的政策影响,进行了规划指标调整,影响了项目的如期开工。目前相关规划已经获得通过,项目整体开发计划相应调整。 (2).南京红郡项目已于2010年基本售罄且交付,累计实现销售净利率7.49%,项目取得了较好的品牌效益,但盈利水平低于招股意向书预计水平。募集资金其他投向项目的收益率均超过或预计将超过收益预测水平,本次募集资金投向项目的整体效益将高于招股意向书的收益预计水平。 | |||||||

| 变更原因及变更程序说明(分具体项目) | 无变更 | |||||||

| 尚未使用的募集资金用途及去向 | 截至2012年6月30日,此次募集资金按照招股意向书使用了人民币982,993万元,占募集资金净额人民币993,660万元的98.9%,余额人民币10,667万元将随着项目的后续开发全部投入。 | |||||||

5.6.2 变更项目情况

□ 适用 √ 不适用

5.7 董事会下半年的经营计划修改计划

□ 适用 √ 不适用

5.8 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

□ 适用 √ 不适用

5.9 公司董事会对会计师事务所本报告期“非标准审计报告”的说明

□ 适用 √ 不适用

5.10 公司董事会对会计师事务所上年度“非标准审计报告”涉及事项的变化及处理情况的说明

□ 适用 √ 不适用

§6 重要事项

6.1 收购、出售资产及资产重组

6.1.1 收购资产

□ 适用 √ 不适用

6.1.2 出售资产

□ 适用 √ 不适用

6.1.3 自资产重组报告书或收购出售资产公告刊登后,该事项的进展情况及对报告期经营成果与财务状况的影响

□ 适用 √ 不适用

6.2 担保事项

√ 适用 □ 不适用

报告期内,公司及公司控股子公司新增担保19.77亿元,解除担保12.45亿元。由于报告期初担保余额由于汇率变化略有变动,截止报告期末,公司担保余额144.27亿元,占公司2011年末经审计归属于上市公司股东的净资产的比重为27.24%。其中,公司及控股子公司为其他控股子公司提供担保余额139.35亿元,公司及控股子公司对联营公司及合营公司提供担保余额为4.92亿元。公司及公司控股子公司无对外担保。

报告期内,公司新增担保明细如下:

单位:万元

| 序号 | 担保人 (万科所占权益比例) | 担保对象 (万科所占权益比例) | 担保金额 | 担保说明 | 担保起止日期 | 备注 |

| 1 | 万科置业地产(香港)有限公司(100%) | 太荣有限公司(100%) | 人民币19,339万元 | 为20678万元银行借款提供担保 | 2012年1月4日至2014年1月4日 | |

| 2 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币1,710万元 | 为3800万元银行借款提供公司权益比例的担保 | 2012年1月5日至2013年9月30日 | |

| 3 | 上海万科房地产有限公司(100%) | 上海万之城房地产有限公司(50%) | 人民币1,500万元 | 为3000万元银行借款提供公司权益比例的担保 | 2012年1月16日至2012年5月31日 | 已解除 |

| 4 | 上海万科房地产有限公司(100%) | 上海万之城房地产有限公司(50%) | 人民币2,031万元 | 为4063万元银行借款提供公司权益比例的担保 | 2012年1月16日至2014年12月12日 | |

| 5 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币135万元 | 为300万元银行借款提供公司权益比例的担保 | 2012年2月10日至2013年9月30日 | |

| 6 | 上海万科房地产有限公司(100%) | 上海万之城房地产有限公司(50%) | 人民币110万元 | 为220万元银行借款提供公司权益比例的 担保 | 2012年2月21日至2014年12月12日 | |

| 7 | 北京万科企业有限公司(100%) | 北京金第万科房地产开发有限公司(50%) | 人民币35,000万元 | 为70000万元融资提供公司权益比例的担保 | 2012年2月21日至2014年2月21日 | |

| 8 | 上海万科房地产有限公司(100%) | 上海万之城房地产有限公司(50%) | 人民币633万元 | 为1266万元银行借款提供公司权益比例的担保 | 2012年2月23日至2014年12月12日 | |

| 9 | 深圳市万科房地产有限公司(100%) | 深圳市万科城市风景房地产开发有限公司(100%) | 人民币42,000万元 | 为42000万元融资提供担保 | 2012年2月24日至2013年8月23日 | |

| 10 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币180万元 | 为400万元银行借款提供公司权益比例的担保 | 2012年3月19日至2013年9月30日 | |

| 11 | 长春万润房地产开发有限公司(100%) | 长春万科溪之谷房地产开发有限公司(50%) | 人民币304万元 | 为608万元银行借款提供公司权益比例的担保 | 2012年3月29日至2014年5月19日 | |

| 12 | 深圳市万科房地产有限公司(100%) | 东莞市新万房地产开发有限公司(51%) | 人民币10,200万元 | 为20000万元银行借款提供公司权益比例的担保 | 2012年4月6日至2014年4月6日 | |

| 13 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币225万元 | 为500万元银行借款提供公司权益比例的担保 | 2012年4月10日至2013年9月30日 | |

| 14 | 长春万润房地产开发有限公司(100%) | 长春万科溪之谷房地产开发有限公司(50%) | 人民币451万元 | 为901万元银行借款提供公司权益比例的担保 | 2012年4月19日至2014年5月19日 | |

| 15 | 万科置业地产(香港)有限公司(100%) | 丰毅有限公司(100%) | 人民币63,200万元 | 为63200万元银行借款提供公司权益比例的担保 | 2012年4月20日至2015年4月20日 | |

| 16 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币360万元 | 为800万元银行借款提供公司权益比例的担保 | 2012年5月9日至2013年9月30日 | |

| 17 | 万科企业股份有限公司 | 深圳市万科房地产有限公司(100%) | 人民币13,000万元 | 为13000万元银行借款提供担保 | 2012年5月10日至2014年5月9日 | |

| 18 | 长春万润房地产开发有限公司(100%) | 长春万科溪之谷房地产开发有限公司(50%) | 人民币1,250万元 | 为2500万元银行借款提供公司权益比例的担保 | 2012年5月11日至2014年5月19日 | |

| 19 | 沈阳万科房地产有限公司(100%) | 沈阳中铁万科朗榆置地有限公司(49%) | 人民币1,479万元 | 为2900万元银行借款提供51%的担保 | 2012年5月24日至2014年8月7日 | |

| 20 | 长春万润房地产开发有限公司(100%) | 长春万科溪之谷房地产开发有限公司(50%) | 人民币2,400万元 | 为4800万元银行借款提供公司权益比例的担保 | 2012年5月25日至2014年5月19日 | |

| 21 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币189万元 | 为420万元银行借款提供公司权益比例的担保 | 2012年5月30日至2013年9月30日 | |

| 22 | 长春万润房地产开发有限公司(100%) | 长春万科溪之谷房地产开发有限公司(50%) | 人民币1,599万元 | 为3198万元银行借款提供公司权益比例的担保 | 2012年5月31日至2014年5月19日 |

| 23 | 上海万科房地产有限公司(100%) | 上海静园房地产开发有限公司(45%) | 人民币315万元 | 为700万元银行借款提供公司权益比例的担保 | 2012年6月7日至2013年9月30日 | |

| 24 | 宁波万科房地产开发有限公司(100%) | 宁波中万置业有限公司(49%,宁波万科房地产开发有限公司拥有15%权益) | 人民币98万元 | 为655万元银行借款提供公司权益比例的担保 | 2012年6月26日至2014年12月5日 |

6.3 非经营性关联债权债务往来

√ 适用 □ 不适用

公司应收关联方款项

单位:元

| 单位名称 | 期末余额 | 期初余额 |

| 北京五园科盛房地产开发有限公司 | 1,953,159,417.00 | 1,953,125,201.00 |

| 杭州东尚置业有限公司 | 730,959,331.61 | 690,235,560.07 |

| 北京京投银泰置业有限公司 | 535,788,274.18 | 1,675,500,000.00 |

| 珠海市海愉置业有限公司 | 474,152,850.00 | 474,152,850.00 |

| 东莞市万科置地有限公司 | 471,627,537.96 | 427,817,960.58 |

| 广州市万尚房地产有限公司 | 389,762,127.21 | 389,405,750.00 |

| 上海万之城房地产开发有限公司 | 318,452,539.77 | 403,495,252.73 |

| 沈阳中铁万科朗榆置地有限公司 | 281,526,402.15 | 281,526,402.15 |

| 武汉联投万科房地产有限公司 | 280,710,119.47 | - |

| 佛山市顺德区中航万科房地产有限公司 | 247,270,331.11 | 232,676,258.56 |

| 宁波中万置业有限公司 | 236,393,132.00 | 242,865,103.00 |

| 天津市迪万投资有限公司 | 211,243,840.00 | 211,243,840.00 |

| 长春万科溪之谷房地产开发有限公司 | 157,635,000.00 | 237,635,000.00 |

| 重庆中航万科峻景置业有限公司 | 156,109,957.73 | 88,378,010.31 |

| 北京万信投资发展有限公司 | 153,821,547.87 | 115,971,029.67 |

| 山东小珠山建设发展有限公司 | 150,125,579.91 | 150,091,684.83 |

| 北京京投万科房地产开发有限公司 | 137,220,070.88 | 220,323,926.59 |

| 富阳东和置业有限公司 | 121,826,000.00 | 62,947,000.00 |

| 苏州科建房地产有限公司 | 121,285,742.70 | 123,701,532.26 |

| 重庆中航万科云岭置业有限公司 | 115,038,773.41 | 92,921,705.53 |

| 重庆万滨置业有限公司 | 105,472,132.79 | 93,469,042.30 |

| 上海重万置业有限公司 | 101,540,437.05 | 121,024,461.77 |

| 富阳永通房产有限公司 | 84,595,670.50 | 81,950,883.68 |

| 广州银业君瑞房地产开发有限公司 | 80,935,479.10 | 84,390,522.11 |

| 上海静园房地产开发有限公司 | 80,532,056.67 | 80,532,056.67 |

| 廊坊旷世基业房地产开发有限公司 | 68,409,515.29 | - |

| 上海万科长宁置业有限公司 | 67,500,000.00 | 67,500,000.00 |

| 武汉雅苑万科房地产有限公司 | 29,849,657.26 | - |

| 唐山万润房地产开发有限公司 | 15,000,000.00 | - |

| 长沙东方城房地产开发有限公司 | 12,495,994.40 | 12,495,994.40 |

| 合肥一航万科地产有限公司 | 8,248,530.46 | 958,239.67 |

| 上海万双建筑技术有限公司 | 448,107.68 | 61,737.60 |

| 厦门万特福房地产开发有限公司 | - | 233,515,984.23 |

| 苏州中航万科长风置业有限公司 | - | 14,561,486.44 |

| 北京中粮万科房地产开发有限公司 | - | 849,284,271.31 |

| 上海乐都置业有限公司 | - | 342,769,482.83 |

| 长沙市领域投资有限公司 | - | 97,888,735.16 |

| 合计 | 7,899,136,156.16 | 10,154,416,965.45 |

注:关联交易约定以净额结算的,应收关联方款项可以抵销后金额填列。

公司应付关联方款项

单位:元

| 单位名称 | 期末余额 | 期初余额 |

| 北京金隅万科房地产开发有限公司 | 540,163,054.37 | 589,678,844.98 |

| 长沙市领域房地产开发有限公司 | 476,081,802.09 | 587,248,169.52 |

| 上海加来房地产开发有限公司 | 353,154,886.51 | 348,174,298.67 |

| 中航万科有限公司 | 322,869,768.70 | 354,244,709.70 |

| 厦门万特福房地产开发有限公司 | 195,454,015.77 | - |

| 天津松科房地产有限公司 | 156,021,313.76 | 68,258,369.36 |

| 平度万科置业有限公司 | 133,278,555.65 | 193,343,961.35 |

| 北京中粮万科房地产开发有限公司 | 131,324,693.79 | - |

| 重庆两江万科投资有限公司 | 90,551,180.41 | 97,226,954.22 |

| 长沙市领域投资有限公司 | 80,872,478.05 | - |

| 武汉高尔夫城市花园房地产开发有限公司 | 63,936,261.94 | 81,289,910.78 |

| 苏州中航万科长风置业有限公司 | 52,177,935.30 | - |

| 成都一航万科滨江房地产开发有限公司 | 51,925,442.73 | 78,230,830.40 |

| 武汉万科青安居房地产有限公司 | 28,505,216.75 | 28,507,823.70 |

| 上海乐都置业有限公司 | 11,806,073.07 | - |

| 上海南都白马房地产开发有限公司 | 259,832.03 | 537,545.81 |

| 廊坊旷世基业房地产开发有限公司 | - | 120,098,725.71 |

| 武汉联投万科房地产有限公司 | - | 336,365,685.28 |

| 上海安宏房地产投资有限公司 | - | 3,236,211.43 |

| 长春万科京诚房地产开发有限公司 | - | 663,692,974.23 |

| 合计 | 2,688,382,510.92 | 3,550,135,015.14 |

注:关联交易约定以净额结算的,应付关联方款项可以抵销后金额填列。

其中:报告期内上市公司向控股股东及其子公司提供资金占用的发生额0.00万元,余额0.00万元。

6.4 重大诉讼仲裁事项

□ 适用 √ 不适用

6.5 其他重大事项及其影响和解决方案的分析说明

□ 适用 √ 不适用

6.5.1 证券投资情况

□ 适用 √ 不适用

6.5.2 持有其他上市公司股权情况

√ 适用 □ 不适用

单位:元

| 证券代码 | 证券简称 | 初始投资金额 | 占该公司股权比例 | 期末账面值 | 报告期损益 | 报告期所有者权益变动 |

| 600751 | SST天海 | 143,600.00 | 0.04% | 143,600.00 | - | - |

| 合计 | 143,600.00 | 0.04% | 143,600.00 | - | - | |

注:SST天海为公司历史持有的法人股,目前尚未股改。

6.5.3 大股东及其附属企业非经营性资金占用及清偿情况表

□ 适用 √ 不适用

6.5.4 公司、股东及实际控制人承诺事项履行情况

√ 适用 □ 不适用

| 承诺事项 | 承诺人 | 承诺内容 | 履行情况 |

| 其他承诺 | 中国华润总公司 | 公司原第一大股东、现第一大股东华润股份有限公司的母公司中国华润总公司于2001年向本公司郑重承诺:将本着有利于万科发展的原则一如既往地支持万科,在其公司及下属公司或者万科可能涉及到同业竞争的投资项目、处理由于同业竞争而发生的争议、纠纷时,保持中立。 | 始终遵守其承诺 |

6.5.5 董事会本次利润分配或资本公积金转增股本预案

□ 适用 √ 不适用

6.5.6 其他综合收益细目

单位:元

| 项目 | 本期发生额 | 上期发生额 |

| 1.可供出售金融资产产生的利得(损失)金额 | ||

| 减:可供出售金融资产产生的所得税影响 | ||

| 前期计入其他综合收益当期转入损益的净额 | 27,373,477.50 | |

| 小计 | (27,373,477.50) | |

| 2.按照权益法核算的在被投资单位其他综合收益中所享有的份额 | ||

| 减:按照权益法核算的在被投资单位其他综合收益中所享有的份额产生的所得税影响 | ||

| 前期计入其他综合收益当期转入损益的净额 | ||

| 小计 | ||

| 3.现金流量套期工具产生的利得(或损失)金额 | ||

| 减:现金流量套期工具产生的所得税影响 | ||

| 前期计入其他综合收益当期转入损益的净额 | ||

| 转为被套期项目初始确认金额的调整额 | ||

| 小计 | ||

| 4.外币财务报表折算差额 | (73,371,803.64) | 88,446,161.21 |

| 减:处置境外经营当期转入损益的净额 | ||

| 小计 | (73,371,803.64) | 88,446,161.21 |

| 5.其他 | ||

| 减:由其他计入其他综合收益产生的所得税影响 | ||

| 前期其他计入其他综合收益当期转入损益的净额 | ||

| 小计 | ||

| 合计 | (100,745,281.14) | 88,446,161.21 |

6.6 报告期接待调研、沟通、采访等活动情况表

| 类别 | 时间 | 地点 | 方式 | 接待对象 | 谈论的内容及提供的资料 |

| BNP活动 | 2012.1 | 香港 | 见面会 | 券商、基金等各类投资者 | (二)提供的主要资料: 公司定期报告等公开资料。 |

| 瑞信证券活动 | 2012.1 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 瑞银证券活动 | 2012.1 | 上海 | 见面会 | 券商、基金等各类投资者 | |

| 德意志银行活动 | 2012.1 | 北京 | 见面会 | 券商、基金等各类投资者 | |

| RELIGARE活动 | 2012.2 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 中信证券活动 | 2012.2 | 深圳 | 见面会 | 券商、基金等各类投资者 | |

| 高盛活动 | 2012.2 | 深圳 | 见面会 | 券商、基金等各类投资者 | |

| 年度业绩推介会 | 2012.3 | 香港、深圳(上海、北京) | 见面会 | 券商、基金、个人等各类投资者 | |

| 里昂证券活动 | 2012.3 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 瑞信证券活动 | 2012.3 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 高盛活动 | 2012.3 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| BNP活动 | 2012.3 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 瑞信证券活动 | 2012.3 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 瑞银证券活动 | 2012.3 | 上海 | 见面会 | 券商、基金等各类投资者 | |

| MIRAE活动 | 2012.4 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 招商证券活动 | 2012.4 | 杭州 | 见面会 | 券商、基金等各类投资者 | |

| 里昂证券活动 | 2012.4 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 瑞信活动 | 2012.4 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 汇丰活动 | 2012.4 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 里昂证券活动 | 2012.5 | 北京 | 见面会 | 券商、基金等各类投资者 | |

| BARCLAYS活动 | 2012.5 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 摩根士丹利活动 | 2012.5 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 国泰君安活动 | 2012.6 | 西安 | 见面会 | 券商、基金等各类投资者 | |

| 瑞信活动 | 2012.6 | 杭州 | 见面会 | 券商、基金等各类投资者 | |

| 安信证券活动 | 2012.6 | 北京 | 见面会 | 券商、基金等各类投资者 | |

| 国信证券活动 | 2012.6 | 深圳 | 见面会 | 券商、基金等各类投资者 | |

| 摩根大通活动 | 2012.6 | 北京 | 见面会 | 券商、基金等各类投资者 | |

| 华泰证券活动 | 2012.6 | 上海 | 见面会 | 券商、基金等各类投资者 | |

| 招商证券活动 | 2012.6 | 深圳 | 见面会 | 券商、基金等各类投资者 | |

| 美林活动 | 2012.6 | 深圳 | 见面会 | 券商、基金等各类投资者 | |

| 瑞信活动 | 2012.6 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 冈三证券活动 | 2012.6 | 香港 | 见面会 | 券商、基金等各类投资者 | |

| 中信证券活动 | 2012.6 | 宁波 | 见面会 | 券商、基金等各类投资者 | |

| 注:上述见面会采用一对一、一对多和大会推介的方式进行,见面的投资者大多超过50家。 | |||||

| 接待券商 | 报告期内 | 深圳、惠州、广州、佛山、东莞、珠海、中山、海口、福州、厦门、长沙、上海、嘉兴、无锡、南京、杭州、宁波、温州、南昌、合肥、北京、天津、唐山、沈阳、大连、太原、青岛、烟台、武汉、成都、重庆、西安、昆明、贵阳等地 | 小组或 一对一 | 申银万国、国泰君安、大和证券、民生证券、里昂证券、中信证券、德意志银行、瑞银证券、高盛、瑞信证券、摩根大通、中金、华泰联合证券、渣打银行、中信建投证券、高盛高华、广发证券、海通证券、美林证券、元大证券、长江证券、花旗、摩根斯坦利、东方证券、东兴证券、银河证券、国金证券、中银国际、安信证券、中投证券、国信证券、招商证券、三星证券、麦格理、汇丰、野村证券、巴克莱、韩国投资证券、恒泰证券、瑞穗证券、三菱日联证券、BNP、Jefferies、Religare、UOB KayHian、Keefe, Bruyette & Woods Asia、Oliver Wyman、DBS Vickers (HK) Ltd等 | |

| 接待基金、其他投资机构及个人投资者 | 报告期内 | 深圳、惠州、广州、佛山、东莞、珠海、中山、海口、福州、厦门、长沙、上海、嘉兴、无锡、南京、杭州、宁波、温州、南昌、合肥、北京、天津、唐山、沈阳、大连、太原、青岛、烟台、武汉、成都、重庆、西安、昆明、贵阳等地 | 小组或 一对一 | 广发基金、东方资产、融通基金、高盛(亚洲)有限责任公司、深圳金朝阳企业管理顾问有限公司、中金资管、汇添富基金、泰达基金、富安达基金、大和投资信托、新华人寿、长盛基金、中国人寿、博时基金、嘉实基金、华夏基金、海富通基金、银华基金、大成基金、南方基金、易方达基金、富国基金、润晖投资、信达澳银基金、上投摩根基金、中国人保、平安人寿、华宝兴业基金、新华基金、华安基金、中信资管、泰康人寿、国投瑞银基金、交银施罗德基金、Kondor资产管理公司、韩国投资信托、韩国KTB资产运用、Ethan Capital、Wells Capital Management、PNC Capital、Moon Capital、Dialectic Capital、Heitman LLC、Libra Capital Managment、Kowloon Development Company Limited、Hwangdbs Investment Management、Discovery Capital Management LLC、Prince Street Capital Management、Matthews International Capital Management、GSI Fund (HK)、JF Asset Management、FMR、Capital Group、Cheuvreux Creidt Agricole、Boodell & Company、Marsico Capital、TT International、Trusted Sources、Barclays Capital、UBS GAM、F & C、Keywise、Lazard Asset Management、Baillie Gifford、Och-Ziff、Wellington Management、SAC Capital、CSPB、Havenport、Trivest、East Capital、Merchants Gate Capital、Capital、Norges Bank Investment Management、Broad Peak Investment Advicers、Putnam、EFMI Limited (HK)、holowesko partners、Waddell & Reed、Algebris、Ashmore EMM、Deutsche Asset Mgmt、Zeal Asset Management、Allianze、Open Door、Pictet Asset Management、Fortress Investment Group、Maverick Capital Ltd、Hokan Zurich Insurance Company Ltd、Bank of Singapore Ltd、TIAA-CREF Investment Management Inc、Sparx、CQS (Hong Kong) Ltd、Samena Capital Hong Kong Limited、SCHRODERS、FIL Investment Management (Singapore)、Cascabel Management、Soros、Seatown Holdings、Tiger asia、Elliott、Parter Funds、Generation Investment、Mount Kellet、Emerging Markets Investment Trustt、Baring、Harris Associates LP、Cephei Investment、APG Asset Management、Templeton、Salus Resources Advisory、Teng Yue Partners、Hugh Currie、Cambiar、Alliance Berstein、Trilogy Global Advisors、Caisse De Depot Et Placement、PT Trimegah Asset Management、Artisan Partners LP、Heitman Real Estate Securities LLC、Glenrock Inc、Batterymarch Financial Management、Kynikos Associates、Standard Life Investment、Kylin Management、CBRE、Tmasek、Fidel Manulife Asset Management ity、GIC、DnB Asset management、Manulife Asset Management、RCM (UK)、Genesis、T Rowe price等 |

(下转A31版)