| ||

|

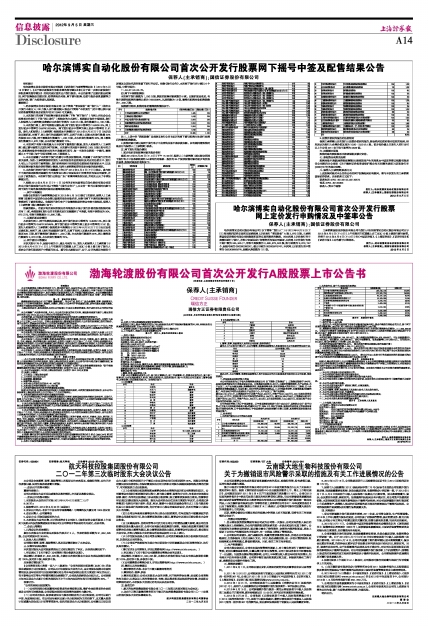

渤海轮渡股份有限公司首次公开发行A股股票上市公告书

(注册地址:山东省烟台市芝罘区环海路2号)

特别提示

本公司股票将在上海证券交易所上市。相关统计显示,2009年至2011年,日均持有市值10万元以下的中小投资者,在沪市新股上市10个交易日内买入的,亏损账户数过半,尤其是在上市首日因盘中价格涨幅过大被临时停牌的新股交易中,股价大幅拉升阶段追高买入的,亏损账户数超过90%。本公司提醒投资者应充分了解股票市场风险及本公司披露的风险因素,在新股上市初期切忌盲目跟风“炒新”,应当审慎决策、理性投资。

第一节 重要声明与提示

渤海轮渡股份有限公司(以下简称“渤海轮渡”、“本公司”或“发行人”)及全体董事、监事、高级管理人员保证上市公告书的真实性、准确性、完整性,承诺上市公告书不存在虚假记载、误导性陈述或重大遗漏,并承担个别和连带的法律责任。

上海证券交易所、其他政府机关对本公司股票上市及有关事项的意见,均不表明对本公司的任何保证。

本公司提醒广大投资者注意,凡本上市公告书未涉及的有关内容,请投资者查阅刊载于上海证券交易所网站(http://www.sse.com.cn)的本公司招股说明书全文。

本次发行前,公司股东所持股份的流通限制及股东对所持股份自愿锁定的承诺如下:

本公司控股股东辽宁省大连海洋渔业集团公司承诺:除按国家规定转持部分国有股外,自发行人股票上市之日起三十六个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

本公司股东绵阳科技城产业投资基金(有限合伙)承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

本公司股东山东高速集团有限公司承诺:除按国家规定转持部分国有股外,自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

本公司股东中,担任公司董事、监事或高级管理人员的于新建、李兴武、毕建东、展力、贾明洋、王福田、宁武、林家治、李宏祥等自然人股东承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。担任发行人董事、监事或高级管理人员期间,每年转让股份数不超过其持有发行人股份总数的25%,在离职后半年内,不转让其持有发行人的股份。

本公司股东中,未担任公司董事、监事或高级管理人员的其他自然人股东承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

第二节 股票上市情况

一、本上市公告书系根据《中华人民共和国证券法》、《中华人民共和国公司法》和《上海证券交易所股票上市规则》等有关法律法规规定,按照上海证券交易所《股票上市公告书内容与格式指引》编制而成,旨在向投资者提供有关本公司首次公开发行A股股票上市的基本情况。

二、本公司首次公开发行A股股票(以下简称“本次发行”)已经中国证券监督管理委员会“《关于核准渤海轮渡股份有限公司首次公开发行股票的批复》(证监许可[2012]926号)”核准。

三、本公司A股股票上市已经上海证券交易所上证发字[2012]28号文批准

四、股票上市概况

1、上市地点:上海证券交易所

2、上市时间:2012年9月6日

3、股票简称:渤海轮渡

4、股票代码:603167

5、本次A股公开发行后总股本:48,140万股

6、本次A股公开发行的股份:10,100万股

7、本次发行前股东所持股份的流通限制及期限:

根据《公司法》及《上海证券交易所股票上市规则》的相关规定,本次发行前股东所持股份,自本公司A股股票在上海证券交易所上市之日起十二个月内不得转让。

8、本次发行前股东对所持股份自愿锁定的承诺:

(1)本公司控股股东辽宁省大连海洋渔业集团公司承诺:除按国家规定转持部分国有股外,自发行人股票上市之日起三十六个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

(2)本公司股东绵阳科技城产业投资基金(有限合伙)承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

(3)本公司股东山东高速集团有限公司承诺:除按国家规定转持部分国有股外,自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

(4)本公司股东中,担任公司董事、监事或高级管理人员的于新建、李兴武、毕建东、展力、贾明洋、王福田、宁武、林家治、李宏祥等自然人股东承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。担任发行人董事、监事或高级管理人员期间,每年转让股份数不超过其持有发行人股份总数的25%,在离职后半年内,不转让其持有发行人的股份。

(5)本公司股东中,未担任公司董事、监事或高级管理人员的其他自然人股东承诺:自发行人股票上市之日起十二个月内,不转让或者委托他人管理其持有的发行人公开发行股票前已发行的股份,也不由发行人回购其持有的发行人公开发行股票前已发行的股份。

(6)根据《境内证券市场转持部分国有股充实全国社会保障基金实施办法》(财企[2009]94号)和《关于渤海轮渡股份有限公司国有股转持有关问题的批复》(辽国资产权[2010]76号),发行人国有股东持有的部分股份转为全国社会保障基金理事会持有,全国社会保障基金理事会承继原国有股东的锁定承诺。

9、本次上市股份的其他锁定安排:

无

10、本次上市的无流通限制及锁定安排的股份:

本次发行中网上资金申购发行的70,700,000股股份及网下向配售对象配售的30,300,000股股份无流通限制及锁定安排,自2012年9月6日起上市交易。

11、股票登记机构:中国证券登记结算有限责任公司上海分公司

12、上市保荐人:瑞信方正证券有限责任公司

第三节 发行人、股东和实际控制人情况

一、发行人简介

法定名称:渤海轮渡股份有限公司

英文名称:Bohai Ferry Co., Ltd.

注册资本:380,400,000元(本次发行前)

成立日期:1998年10月15日

整体变更为股份公司日期:2006年12月29日

注册地址:山东省烟台市芝罘区环海路2号

办公地址:山东省烟台市芝罘区环海路2号

电 话:(0535) 6291223

传 真:(0535) 6291223

电子邮箱:zqb@bohailundu.cn

法人代表:刘建君

所属行业:水上运输业

经营范围:烟台至大连、蓬莱至大连、蓬莱至旅顺客滚船运输业务,船舶配件销售。

主营业务:通过客滚船舶经营渤海湾主要港口间的车辆、旅客运输业务,主

要航线为烟台至大连、蓬莱至旅顺两条航线。

董事会秘书:宁武

1、董事、监事、高级管理人员

目前,本公司董事会成员为15名,其中独立董事5名,职工代表董事1名;监事会成员为5名,其中职工监事2名;公司有高级管理人员7名,包括总经理1名,副总经理3名(其中1名兼任公司总船长),董事会秘书,财务负责人和总轮机长各1名。分别列示如下:

(1)15名董事

| 序号 | 姓名 | 职务 |

| 1 | 刘建君 | 董事长 |

| 2 | 刘乐飞 | 副董事长 |

| 3 | 于新建 | 董事 |

| 4 | 张京平 | 董事 |

| 5 | 李兴武 | 董事 |

| 6 | 吴 海 | 董事 |

| 7 | 毕建东 | 董事 |

| 8 | 何勇兵 | 董事 |

| 9 | 展 力 | 职工董事 |

| 10 | 孙厚昌 | 董事 |

| 11 | 邢天才 | 独立董事 |

| 12 | 姜志宏 | 独立董事 |

| 13 | 尹幸福 | 独立董事 |

| 14 | 刘 力 | 独立董事 |

| 15 | 于 勇 | 独立董事 |

(2)5名监事

| 序号 | 姓名 | 职务 |

| 1 | 王宏军 | 职工监事、监事会主席 |

| 2 | 李宏祥 | 职工监事 |

| 3 | 刘冬艳 | 监事 |

| 4 | 嵇可成 | 监事 |

| 5 | 尹 奇 | 监事 |

(3)7名高级管理人员

| 序号 | 姓名 | 职务 |

| 1 | 于新建 | 总经理 |

| 2 | 展力 | 常务副总经理 |

| 3 | 贾明洋 | 副总经理 |

| 4 | 王福田 | 副总经理兼总船长 |

| 5 | 薛锋 | 财务总监 |

| 6 | 宁武 | 董事会秘书 |

| 7 | 林家治 | 总轮机长 |

2、董事、监事、高级管理人员持有公司股票、债券的情况

截至本上市公告书刊登之日,本公司董事、监事和高级管理人员直接持有本公司股票的情况如下表:

| 姓名 | 目前持股数(万股) |

| 于新建 | 340 |

| 李兴武 | 50.625 |

| 毕建东 | 50.625 |

| 展 力 | 110 |

| 李宏祥 | 18 |

| 贾明洋 | 50 |

| 王福田 | 30 |

| 宁 武 | 30 |

| 林家治 | 30 |

除此之外,本公司董事、监事和高级管理人员不存在以任何方式直接或者间接持有本公司股票、债券的情况。

二、控股股东及实际控制人情况

本公司控股股东为辽宁省大连海洋渔业集团公司(以下简称“辽渔集团”)。辽渔集团始建于1945年,是国有独资的综合性大型渔业联合企业。辽渔集团注册资本4.8亿元,主要经营海洋捕捞、水产品交易、水产品加工、水产品仓储及运输、渔需物资供应、渔船修造等业务,拥有亚洲最大的现代化人工渔港、五十余艘捕捞及冷藏运输船只、年吞吐量1,200万吨的杂货和客滚码头、11.6万吨级冷库群、年修造渔船300艘的船厂、年交易60万吨的大连国际水产品交易中心、水产品加工厂等产业资源。

截至2011年12月31日,辽渔集团经审计总资产为645,822万元,净资产为227,662万元,2011年度实现营业收入343,677万元,实现归属于母公司股东的净利润16,284万元。截至2012年6月30日,辽渔集团未经审计总资产为732,081万元,净资产为241,532万元,2012年1-6月实现营业收入162,808万元,实现归属于母公司股东的净利润8,568万元。

公司的实际控制人为辽宁省国资委。辽宁省国资委是根据中共中央办公厅、国务院办公厅《关于印发<辽宁省人民政府机构改革方案>的通知》(厅字[2004]1号)和辽宁省委、省政府的决定设立的省政府直属正厅级特设机构,辽宁省政府授权辽宁省国资委代表省政府履行出资人职责,其监管范围是省属企业的国有资产。

三、股东情况

1、本次发行前后本公司的股本结构

| 序号 | 股东名称 | 本次发行前 | 本次发行后 | ||

| 持股数量(股) | 持股比例 | 持股数量(股) | 持股比例 | ||

| 1 | 辽宁省大连海洋渔业集团公司 | 176,883,840 | 46.50% | 168,730,178 | 35.05% |

| 2 | 绵阳科技城产业投资基金(有限合伙) | 125,292,720 | 32.94% | 125,292,720 | 26.03% |

| 3 | 山东高速集团有限公司 | 42,223,440 | 11.10% | 40,277,102 | 8.37% |

| 4 | 本次发行前持股的141名自然人股东 | 36,000,000 | 9.46% | 36,000,000 | 7.48% |

| 5 | 全国社会保障基金理事会转持三户 | - | - | 10,100,000 | 2.10% |

| 社会公众股 | - | - | 101,000,000 | 20.98% | |

| 合 计 | 380,400,000 | 100% | 481,400,000 | 100% | |

2、本次发行后,前十大A股股东持股情况

| 序号 | 股东名称 | 持股数量(股) | 持股比例 |

| 1 | 辽宁省大连海洋渔业集团公司 | 168,730,178 | 35.05% |

| 2 | 绵阳科技城产业投资基金(有限合伙) | 125,292,720 | 26.03% |

| 3 | 山东高速集团有限公司 | 40,277,102 | 8.37% |

| 4 | 全国社会保障基金理事会转持三户 | 10,100,000 | 2.10% |

| 5 | 江苏瑞华投资控股集团有限公司 | 3,944,725 | 0.82% |

| 6 | 于新建 | 3,400,000 | 0.71% |

| 7 | 中银国际-中行-中银国际证券中国红基金宝集合资产管理计划 | 2,812,064 | 0.58% |

| 8 | 田巧云 | 2,625,000 | 0.55% |

| 9 | 信达证券股份有限公司 | 2,499,613 | 0.52% |

| 10 | 周志高 | 2,080,000 | 0.43% |

第四节 股票发行情况

一、发行数量:10,100万股

二、发行价格:11.00元/股

三、发行方式:本次发行采用网下向询价对象询价配售与网上资金申购发行相结合的方式,其中网下向询价对象配售3,030万股,网上向社会公众投资者发行7,070万股。

四、募集资金总额及注册会计师对资金到账的验证情况:本次发行募集资金总额为1,111,000,000.00元。立信会计师事务所(特殊普通合伙)已于2012年8月28日对发行人本次发行的资金到位情况进行了审验,并出具了《验资报告》(信会师报字[2012]第710013号)。

五、发行费用

本次发行费用总额共46,788,307.45元,其中承销及保荐费用34,870,800.00元,审计及验资费用2,740,000.00元,律师费用1,850,000.00元,发行手续费费用、信息披露等5,737,068.42元,印花税532,372.03元,登记托管费及上市初费1,058,067.00元。

本次发行的每股发行费用为0.46元。(按本次发行费用总额除以发行股数计算)

六、本次发行募集资金净额:1,064,211,692.55元。

七、本次发行后每股净资产:4.94元。(按本次发行后归属于母公司股东权益除以本次发行后总股本计算,本次发行后归属于母公司股东权益按发行人2012年6月30日经审计的归属于母公司股东权益和本次募集资金净额之和计算)

八、本次发行后全面摊薄每股收益:0.39元。(按本公司2011年经审计的扣除非经常性损益前后的归属于母公司股东的净利润孰低者除以发行后总股本计算)

第五节 其他重要事项

根据《上海证券交易所上市公司募集资金管理规定》,本公司将在募集资金到账后两周内与保荐机构瑞信方正证券有限责任公司签订《渤海轮渡股份有限公司募集资金专户存储三方监管协议》,并在该协议签订后两个交易日内公开披露该协议的主要内容。

本公司在招股意向书刊登日至上市公告书刊登前,没有发生可能对本公司有较大影响的重要事项,具体如下:

一、本公司主营业务目标进展情况正常。

二、本公司所处行业和市场未发生重大变化。

三、本公司接受或提供的产品及服务价格未发生重大变化。

四、本公司没有发生未履行法定程序的关联交易,且没有发生未在招股说明书中披露的重大关联交易。

五、本公司未进行重大投资。

六、本公司未发生重大资产(或股权)购买、出售及置换。

七、本公司住所未变更。

八、本公司董事、监事、高级管理人员及核心技术人员未发生变化。

九、本公司未发生重大诉讼、仲裁事项。

十、本公司未发生除正常经营业务之外的重大对外担保等或有事项。

十一、本公司的财务状况和经营成果未发生重大变化。

十二、本公司未发生其他应披露的重大事项。

第六节 上市保荐人及其意见

一、上市保荐人基本情况

上市保荐人:瑞信方正证券有限责任公司

法定代表人:雷杰

住所: 北京市昌平区回龙观镇金燕龙大厦19层1903、1905号

联系地址: 北京市西城区金融大街甲9号金融街中心南楼15层

联系电话: 010-66538666

传真: 010-66538566

保荐代表人:杨帆、董曦明

项目协办人:陈万里

项目组成员:魏山巍、左欣

二、上市保荐机构的意见

上市保荐人瑞信方正证券有限责任公司认为,发行人申请其A股股票上市符合《中华人民共和国公司法》、《中华人民共和国证券法》及《上海证券交易所股票上市规则》等法律、法规的有关规定,发行人A股股票具备在上海证券交易所上市的条件。上市保荐人同意推荐渤海轮渡股份有限公司A股股票在上海证券交易所上市。

发行人:渤海轮渡股份有限公司

保荐人(主承销商):瑞信方正证券有限责任公司

2012年9月5日

保荐人(主承销商)

瑞信方正证券有限责任公司

(办公地址:北京市西城区金融大街甲9号金融街中心南楼15层)