| ||

|

企业债券市场的发展,是利率市场化进程中重要的一环。随着企业债发行规模的扩大,供给增加,对企业债券市场的制度建设和信用评级等的要求会越来越高,同时也会给市场造成资金压力,导致企业债市场利率上升,加大企业债市场投资风险。

⊙刘丹

一、间接融资方式与直接融资方式平分秋色,债务融资占绝对主导地位

由于我国资本市场起步较晚,在2005年以前企业融资一直是以间接融资方式为主,直接融资方式为辅,银行信贷融资规模占信贷和资本市场直接融资规模总和的比重约为65%左右。随着资本市场的发展,企业融资方式和金融市场结构悄然改变。2005年后,股票市场发展迅猛,2007年股票市场的规模甚至超过信贷规模,企业通过上市途径融得了大量资金,2007年12月31日止,股票市场市值32万亿,占比45%。而同期信贷余额26万亿,占比36%,债券市场的发展一直落后于股票市场,债券市场规模11万亿,占比15%,远远落后于股票市场发展。

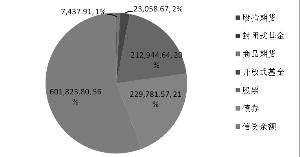

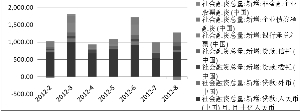

最近几年,债券市场无论在产品上还是规模上都迅猛发展,发行债券主体、债券期限选择等更加多元,成为企业融资的重要渠道,其中中期票据从2008年推出至今,发行量已经超过企业债券,达到2.1万亿元。截至2012年8月31日,金融市场银行信贷余额约为60.9万亿,占比56%,较7月没有改变,债券市场规模达到23.5万亿,占比达到22%,较7月份增加1个百分点,超过股票市场20.93万亿规模。虽然规模上银行间接融资方式还是处于优势,但是占比已经大大降低,与直接融资方式相比算是平分秋色。从企业债务融资和股权融资角度来划分,债务融资则占了绝对的比重,信贷余额和债券余额所占比重达到78%。(参见图1、图2)

从增量上看,今年企业通过债券市场融资比重大幅提升。贷款一直是企业债务融资的主要渠道,各项贷款(人民币贷款、外币贷款、委托贷款、信托)加起来比重在2012年1月份甚至达到93%,2012年7月份降低到67%,由于股市低迷,企业股票融资从去年开始所占比重一直在5%以下,今年前七个月平均占比降到2%。与之形成鲜明对比的是企业债券净融资额快速上升,所占比重由2011年平均不到10%上升到2012年1-7月份平均12%,7月份当月所占比重更是达到历史高点23.9%。8月份,新增贷款7039亿元,各项贷款加总占比有所上升,达到80.7%,股票融资比重进一步降到1.7%,企业债券净融资额2584亿元,占比较7月份略有下降,但仍然很高,达到20.8%。

二、贷款期限构成与企业债券发行期限构成具有相似性,8月企业债券融资期限有所延长

企业贷款和企业发债进行融资是企业不同的融资来源,其期限偏好大致相同。企业债券的发行增加对银行贷款体现直接的替代作用。

从2011年3月份以来,银行新增贷款的结构发生改变,短期贷款比重上升,中长期贷款比重下降。今年上半年,企业中长期贷款一直较为低迷。一方面,企业产能过剩导致投资意愿不足以及间接融资利率仍旧过高,另一方面,银行出于控制风险考虑,对产业项目的中长期贷款仍持谨慎态度。

企业通过债券市场直接融资主要有四种方式:短期融资券、中期票据、企业债、公司债。短期融资券主要解决企业短期流动性。中期票据、企业债、公司债主要是中长期债券。社会融资总量指标中企业债券融资总量指标体现了企业通过债券市场进行直接融资的情况。8月份企业四种融资方式加总计算的企业债券净融资总额数据为2228亿元。与统计局新公布的社会融资总额中新增企业债券净融资额2584亿元相差356亿元。(二者的差异一般较小,上月相差22亿元。)7月份,信用债发行,短期债券发行额占比高达47%,反映出与企业贷款结构同样的问题,即企业投资意愿不足。

表1. 2012年7月信用债发行短期融资比重最高

| 发行期数(只) | 发行期数比重(%) | 发行总额(亿元) | 发行总额比重(%) | |

| 1年以内 | 98.00 | 46.23 | 1,960.20 | 38.24 |

| 1-3年 | 37.00 | 17.45 | 459.64 | 8.97 |

| 3-5年 | 36.00 | 16.98 | 1,212.10 | 23.65 |

| 5-7年 | 30.00 | 14.15 | 894.30 | 17.45 |

| 7-10年 | 10.00 | 4.72 | 589.80 | 11.51 |

| 10年以上 | 1.00 | 0.47 | 9.50 | 0.19 |

| 合计 | 212.00 | 100.00 | 5,125.54 | 100.00 |

数据来源:Wind数据库,银河证券研究部

8月份,从发行情况看,企业债发行期限有所延长,体现企业融资需求有一定程度的转变,投资亿元有所增强。

表2.2012年8月信用债发行中期融资比重最高

| 类别 | 发行期数(只) | 发行期数比重(%) | 发行总额(亿元) | 发行总额比重(%) |

| 1年以内 | 93.00 | 37.35 | 1,439.60 | 25.04 |

| 1-3年 | 51.00 | 20.48 | 1,077.70 | 18.75 |

| 3-5年 | 48.00 | 19.28 | 1,613.80 | 28.07 |

| 5-7年 | 43.00 | 17.27 | 1,099.78 | 19.13 |

| 7-10年 | 12.00 | 4.82 | 378.00 | 6.58 |

| 10年以上 | 2.00 | 0.80 | 140.00 | 2.44 |

| 合计 | 249.00 | 100.00 | 5,748.88 | 100.00 |

数据来源:Wind数据库,银河证券研究部

8月份,企业发行债券期限较7月份略有转变,1年以内的债券发行明显减少,其他期限的债券发行(除7-10年期债券略有减少外)均有所增加,企业债券融资由超短期转而倾向于中期。8月份,企业融资中期融资额(3-7年)所占比重最大,占比达到47.2%,在发行只数和发行总额比重方面分别提高了5.4%和6.1%,企业融资短期和超短期债券融资比重有所降低,短期和超短期融资额有所下降,为43.8%,7月份为47.2%,在发行只数上减少了5.9%,发行总额比重减少了3.4%,其中发行期限在1年以内的超短期债券发行总额减少520亿元,较7月占比减少13.2%。

三、政策支持企业债券市场将继续快速发展

日前,有报道称今年企业债发行将进一步向重要产业项目倾斜,发改委已按照债券资金投资的领域,将今年企业债申报分为绿色通道、重点支持和正常审批三类。其中,绿色通道类项目将即报即审、简化程序、尽快发行;重点支持类项目将分类排队、加快审核;正常审核类项目则视为普通类别对待。保障性安居工程和重大在建续建项目等多被列入绿色通道之中;而中小企业集合债、关系民生的农产品流通基础设施和城市基础设施项目等往往在重点支持之列。另外,除企业债加速审批之外,发债门槛也有望降低。有消息称,目前执行的非财政百强县平台公司不得发行企业债的规定,近期或面临进一步调整。

这些政策的实施,将使企业债发行覆盖更多的企业,且更有针对性的促进产业结构调整,将会更好地促进实体经济发展,企业债券融资将越来越多的替代银行贷款。企业债券市场的发展,也是利率市场化进程中重要的一环,当然随着企业债发行规模的扩大,供给增加,对企业债券市场的制度建设和信用评级等的要求也会越来越高,同时也会给市场造成资金压力,导致企业债市场利率上升,加大企业债市场投资风险。 (中国银河证券研究部专题研究员)