美国投资者大买国债

|

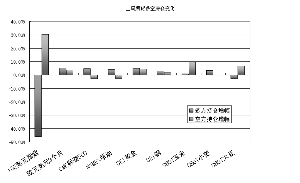

QE3推出后,期货市场交易信息上周显著特点即是美元指数的持仓大变盘。多头大幅减仓45.92%,空方则加仓30.36%。多头的减仓比例为美元指数期货1993年1月5日成立至今第二大,仅次于1997年8月5日亚洲金融风暴时的减仓,当时多头持仓从11209手合约骤减至5471手,减仓力度51.2%。此前两次QE,美元指数无论多头减仓还是空头加仓力度都逊于本次。

究其原因,一是因为美联储并未定死执行时间与额度,逐月延续的策略,使得可能投入规模略微超出了市场预期;二是欧元区利空逐渐消饵,欧元的回稳也使美元有更大的下行空间。持仓数据显示,欧元兑美元三个月期货的多头持仓上周加仓5.32%,目前持仓手数已达到了今年来的新高,而空头持仓较今年五六月份希腊选举前后高点下跌了57.3%。三是本次预期内的QE3前后,大宗商品的价格已有明显的提前反应,当大宗商品追高风险甚于前两次QE的时候,投机者反而将投资目标放回了美元指数。可以注意到的是,上周黄金与铜期货多头加仓力度分别为4.94%与2.94%,而空头加仓力度也达到了4.59%与2.09%,几乎与多头持平。

在美国三大股指迭创新高的同时,美国投资者居然开始大买美国国债。今年一到七月份,美国投资人持有的美国政府债券增加了10.7%,达到了3.61万亿美元,而外国人购买的政府债券数额同期增长6.9%。去年全年美国人持有的国债数额减少了4.6%,外国人持有数额则增加了13%,这样美国人买债多于外国人的现象是两年来第一次。公共债务,尤其对外公共债务的累积一直是美国政府担忧的问题之一,7月之前量化宽松的预期存在,一方面市场上富余流动性部分会考虑流向债市,另一方面市场对QE3是否能解决美国高居不下的失业率与债务问题存在疑虑,加上上半年欧洲市场问题不断,这些原因使得美国国内的投资者青睐债市。

农产品期货空头加仓搏行情结束的情况也在继续。上周玉米与大豆期货空头加仓幅度分别是9.90%与6.63%,连续两周的累积反弹力度均超过了10%,且多头分别仅加仓0.85%与减仓2.80%。上周信息显示,美国大豆种植面积达7714.3万英亩,高于农业部预估的7610万英亩,且美国对玉米和大豆的收割速度将创历史记录,同时巴西持续降雨使得玉米与大豆产量将创新高,印度农季豆粕出口同比将上升10%,这都在不断抵消美国夏季旱情带来的影响。农产品中例外的是小麦期货,小麦上周多头加仓3.39%,空头加仓0.06%,因俄罗斯经济部长警告,如俄罗斯国内谷物价格继续上涨,可能限制小麦等农作物的出口。