*ST珠峰重组或“两步走”

| ||

|

去年7月,*ST珠峰抛出重组方案,拟注入塔中矿业有限公司(下称“塔中矿业”),却因大股东方面与上海国资下属的东方国际集团上海对外贸易有限公司(下称“上海外贸”)的10余亿元债务问题而停止。

据悉,*ST珠峰的重组问题已经引起西藏自治区政府的关注,并已致函上海市政府恳请予以支持。

*ST珠峰大股东方面表示,为推动重组尽快进行,其已经同意接受高达15亿元的债务本息,“希望借此促成债务尽快和解,只要是在重组得以推进的前提下。”

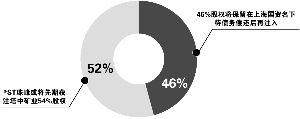

据了解,*ST珠峰或将先期获注塔中矿业54%股权,另46%股权将保留在上海国资名下,待债务偿还后再注入。“一是为了将估值降至20亿元,二是为了给上海国资一个债务抵押物保障。”

⊙记者 夏子航 ○编辑 邱江

上海“施援”*ST珠峰重组

由于*ST珠峰保牌时间紧迫,需要尽快解决上海外贸和海成集团之间的债务问题,以推进重组工作。

今年8月10日,停牌中的*ST珠峰发布公告,确认拟非公开发行股份募资收购的资产标的仍为塔中矿业。据该公告表述,中介机构已完成部分报告初稿,同时,“关于与本次重组有关的海成集团与上海外贸的诉讼纠纷,海成集团已向上海外贸提出诉讼调解方案,就该方案,双方尚在积极协商之中。”

*ST珠峰间接控股股东海成集团与上海国资下属的上海外贸之间的10余亿债务问题一直纠缠至今。

“按以前预计,10多亿元的债务过于繁杂,诉讼没个几年打不完,这自然会影响*ST珠峰的重组。”接近债务和解谈判的人士透露,“随着海成集团与上海外贸今年年中再启和解谈判,*ST珠峰重组的契机也再次来到。”

有分析认为,塔中矿业注入*ST珠峰的背后其实有着更多的现实需求。

回查资料,在过去几年中,*ST珠峰曾在2006年与西部矿业签署《资产收购协议》,以1.6亿元收购西部矿业拥有的1万吨、3万吨锌冶炼生产系统经营性资产和负债,以及西部矿业持有的西部铟业51%股权。但是,上述资产渐渐地无法支撑*ST珠峰经营,致使其面临保壳压力。

在此背景下,*ST珠峰大股东只有靠完成塔中矿业的证券化,才有可能获得钱并还债。“10多亿不是谁说拿得出就能拿得出的。”

不过,原本比较理想的和解协商却久拖不决。由此,*ST珠峰最近的一个重组进展公告再度表示,公司股票将延至10月12日复牌。“与本次重组有关的海成集团与上海外贸的诉讼纠纷,双方正在法院的主持下进行调解。待调解协议签署后,公司将尽快召开董事会审议相关议案。”

“实际上,中介机构对塔中矿业新一期的评估与审计早已做好准备,就等和解协商的达成。”前述接近谈判的人士表示,“按规定,和解协议一签署,*ST珠峰重组即可重启。”

据本报记者采访获悉,*ST珠峰重组问题甚至已引起西藏自治区和上海市两地政府层面的关注。有一份政府函件显示,事关*ST珠峰重组的债务调解已有初步进展。

西藏自治区人民政府于9月给上海市政府发出《关于请给予*ST珠峰重组工作相关事宜支持的函》,该函称,2005年初*ST珠峰进行资产重组,海成集团控股的塔城国际成为*ST珠峰控股股东。受历史遗留问题困扰,*ST珠峰新近面临退市风险。“为化解*ST珠峰退市风险,保护投资者的权益、维护西藏资本市场的稳定,*ST珠峰再次进行资产重组,*ST珠峰直接控股股东——塔城国际正在将其优质矿山注入上市公司,但因塔城国际的控股股东——海成集团在上海市高级人民法院与东方国际集团上海市对外贸易有限公司的诉讼使该资产被司法保全,诉讼对重组工作构成重大障碍。”

该函接着称,“目前,海成集团与东方国际集团上海市对外贸易有限公司的诉讼,在上海市高级人民法院的调解下,已达成调解意向,但一直没有签署协议。”

“由于*ST珠峰的保牌工作时间非常紧迫,恳请上海市人民政府给予支持,协调上海市高级人民法院使东方国际集团上海市对外贸易有限公司和海成集团尽快签署协议,以推进*ST珠峰重组工作。”西藏自治区人民政府在函件中提出请求。

15亿元债务本息“共识”成疑

海成集团接受的债务数字是有前提的,“如果重组失败,债务金额将重新算账。”

海成集团相关人士在接受本报记者采访时表示,调解中的大问题解决了,彼此对债务金额有了一致的确认。海成集团并称作了较大让步,“海成集团决定承担诉讼所提出的12亿元债务本金。本来2008年金融危机中的损失各有责任,但海成集团同意在和解、促成*ST珠峰重组的前提下接纳下全部债务本金,并按照上海外贸的意见,依照同期银行基准利率上浮20%一并承担2008年至今的利息,大致本息15亿元。”

上海外贸经济保障部相关人士则未就此作出明确回应,该人士向本报记者表示,“还在谈,海成集团在积极地向法院和上海外贸提出和解方案。”

15亿元的债务本息并不是一个小数目。此前,*ST珠峰以及海成集团实际控制人黄建荣曾在上海外贸提出起诉初期表示,12亿元债务本金并不是一个合理的数字,20多年来的生意往来,加上2008年金融危机的特殊情况,“海成集团不可能单方面承担全部损失。”黄曾称海成集团大致认可7亿至8亿元债务。

据了解,在*ST珠峰去年7月提出置入塔中矿业的重组方案前,海成集团与上海外贸有过对债务以及解决方案的沟通,“在未接到明确否定意见的情况下,*ST珠峰启动了重组,选择的方案是定增股份收购。如此的话,海成集团方面在重组完成后,仍将一时无法直接筹资偿还欠款。”

2011年7月,*ST珠峰重大资产重组暨关联交易预案显示,*ST珠峰计划以13.13元/股向控股股东新疆塔城国际资源有限公司及其关联方中国环球新技术进出口有限公司发行股份购买塔中矿业100%股权,预估值45亿元。

*ST珠峰之后公告称,接到上海外贸对重组资产质押情况提出的异议,塔城国际股东海成集团曾委托上海外贸进口大宗商品,海成集团以其持有的相关资产为质押物,由上海外贸开立不超过11亿元额度信用证代理进口大宗商品。2008年受国际金融危机影响,海成集团提供的质押物价值缩水,海成集团追加补充担保,将其持有的塔中矿业92%股权质押予上海外贸。

受此消息影响,*ST珠峰股价开始从16元的高位一路往下跳水。

2011年12月,上海外贸向上海高院提起以海成集团等为被告的诉讼,同时对海成集团等公司进行了财产保全,其中包括塔城国际拥有的塔中矿业全部股权。

由此,*ST珠峰重组再也难以进行。今年1月,公司称重大资产重组方案到期自然终止,但强调继续启动重大资产重组,通过非公开发行方式注入塔中矿业。

据本报今年2月7日的报道《海成系12亿欠款水落石出 ST珠峰重组悬了》,“海成系”对上海外贸欠款主要发生于2008、2009和2010年,上海外贸在这三年中均为此大幅计提,并多次明确指出“客户受金融危机冲击以及大宗原材料市场价格暴跌影响,无力支付货款”。光2008年一年,海成集团及塔城国际新欠上海外贸约8.32亿元,并被上海外贸计提了3.7亿元之多的坏账。

2009年中,上海外贸又分别对海成集团和塔城国际新产生的账龄为3个月内的约2.9亿元和4800万元应收账款计提45%。

“这几个月做了什么?实际上,对于前面说的债务金额的对账以及形成一致意见,就是一个艰难的谈判过程。所幸,这个问题现在好不容易结束了,我认为所有大的问题都结束了。”海成集团一位接近债务谈判的人士同时强调,海成集团接受的债务数字也是有前提的,“如果重组失败,债务金额将重新算账。”

该人士还表示,海成集团与上海外贸关于调解和推动重组解决债务的大原则基本明确,“上海外贸也在努力促成事情,我认为大的问题已经没有,剩下是一个‘先有鸡还是先有蛋’的问题,也就是一个法律上监管到位以及文字约束上的问题了,毕竟大家都要保障债务或资产的安全。”

债务和解谈判存两大难点

塔中矿业46%股权的过户、作价细节以及上海外贸对海成集团采取的其他财产保全措施何时解除是两大谈判难点。

与去年7月的定向增发股份收购塔中矿业方案不同,*ST珠峰本次计划先定增募资、再向大股东等方面现金收购塔中矿业。

这实际是为了方便海成集团在重组成功后拥有现金,以直接向上海外贸偿还债务。

而据了解,*ST珠峰新拟的重组方案再次有了较大变化,“为的还是保障上海外贸的债务安全性。”

据悉,*ST珠峰将采取重组“两步走”方案:先期注入塔中矿业54%股权,另46%股权依然留在上海外贸名下,待海成集团在第一次重组完成收到现金偿还债务后,上海外贸再将塔中矿业46%股权转回给海成集团,届时再实现塔中矿业100%股权的注入。

在如此背景下,*ST珠峰重组“两步走”的关键前提——债务和解谈判将有三大障碍,其中两大障碍仍面临协商。

据接近谈判的人士透露,三大障碍中较小的分歧落在调解协议书的生效时点上。“海成集团认为,根据规定,调解协议书一签署即生效,*ST珠峰的重组即可重新启动;而上海外贸认为,塔中矿业46%股权成功过户至上海外贸名下为生效时点,届时*ST珠峰重组才可重启。”

海成集团方面表示,海成集团希望尽快推进重组,“与法院沟通后已大致明确,调解协议书一签署即生效没有问题,第三方不能再人为设置生效条件。”

余下的两大谈判难点分别是塔中矿业46%股权的过户、作价细节问题以及上海外贸对海成集团采取的其他财产保全措施何时解除问题。

在塔中矿业46%股权过户以及作价问题上,上海国资初步接受该股权转让作为解决债务问题的特殊设置环节,“不作为对外投资,可以免除程序”。但该事项仍面临一个问题,即上海外贸希望按照46%股权对应的塔中矿业注册资本作价转让,而海成集团则认为这会直接导致同一资产在同一时间有不同作价的情况出现,这会影响重组方案的上报。

据接近谈判的人士介绍,上海外贸仍在担心资产不作价转让以及届时被海成集团反诉的风险,海成集团则认为这在上海高院的允许与支持范围内。

西部矿业2012年半年报显示,塔城国际与海成集团分列西部矿业第二、第七大股东,其中塔城国际持有西部矿业7600万股左右(占其总股本的3.20%),海成集团持有1500万股左右(占其总股本的0.63%),上述股份目前皆处于质押状态。以9月26日西部矿业收盘价7.55元计,海成集团合计持有的西部矿业市值约为6.8亿元。

据海成集团称,去年提起诉讼后,上海外贸额外冻结了海成集团持有的800万股西部矿业股份,公司希望上述冻结能得到解除。

2011年3月完成的东方创业重组暨东方国际集团纺织服装贸易、物流板块整体上市,仅上海外贸因涉及与“海成系”等的巨额债务问题,未能一同注入东方创业。

东方国际集团还就此与上海外贸联合成立解决债务纠纷的工作小组,而明确的时间表显示,上海外贸债务纠纷清理应在2011年3月后的24个月内完成,也就是说,‘海成系’与上海外贸12亿元欠款须在2013年3月前解决,上海外贸执行董事周峻和上海外贸副总经理高贵明为此项责任人;2013年3月后的6个月内,上海外贸要完成不良资产剥离工作,同时启动将上海外贸优质资产或业务注入东方创业的程序,东方国际集团董事长蔡鸿生和东方国际集团总裁唐小杰担当责任人。

上海外贸和东方国际集团方面拒绝就债务和解谈判给出更多评论,而东方创业相关方面也表示暂时未接到大股东方面关于此的通知。

“只能说,这里面还有很多不确定,还要看上海国资的走程序情况。”前述接近谈判的人士称。

*ST珠峰转型矿企重组或“两步走”