(上接A36版)

■

细米河铁矿矿区范围拐点坐标如下:

■

2、矿区位置及交通条件

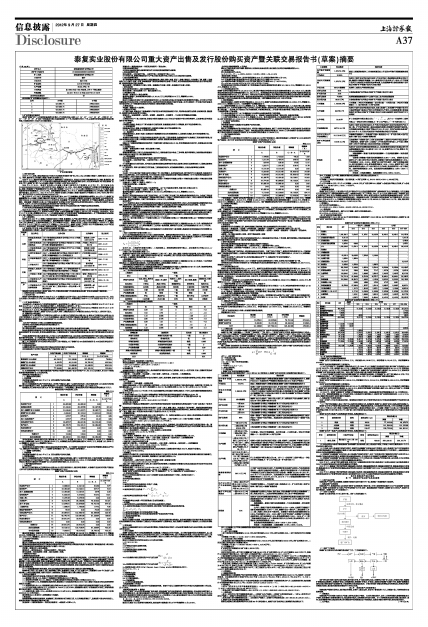

娄烦矿业铁矿位于山西省娄烦县盖家庄乡境内,矿区地理坐标:东经111°35′42″~111°36′16″,北纬38°03′01″~38°03′26″。矿区位于娄烦县城西部,到县城直距约40千米。距盖家庄乡约5千米,从盖家庄到娄烦县城有柏油公路相通,交通较为便利(详见矿区交通位置图)。

■

矿区交通位置图

3、采矿权的取得

2005年6月,自然人褚志邦通过公开竞拍方式竞得细米河铁矿采矿权,出让人为山西省国土资源厅,竞得价款为6,000万元。同时,褚志邦与山西省国土资源厅签署《成交确认书》。

2005年12月,褚志邦与鲁地投资、陈庆木、强俊奎签订《投资协议》,拟由四方共同出资组建娄烦矿业;同时,鲁地投资、褚志邦、陈庆木、强俊奎签订《关于山西省太原市娄烦县细米河铁矿采矿权权益归属的合同》,约定细米河铁矿采矿权归娄烦矿业所有;同月,娄烦矿业(筹)与山西省国土资源厅正式签订《采矿权出让合同》。

2006年5月29日,娄烦矿业取得山西省国土资源厅核发的生产规模为10万吨/年、许可证证号为C1400002009092120036401号的《采矿许可证》,储量约为215万吨。其后,娄烦矿业重新对矿区范围内的资源储量进行核实。经国土资源部矿产资源储量评审中心评审,国土资源部于2010年11月24日以国土资储备字[2010]375号予以备案,经核实备案的保有资源储量为1,870.70万吨。因资源储量大幅增加,2011年6月,娄烦矿业就储量增加向山西省国土资源厅缴纳采矿权价款3,222.29万元。2011年8月30日,娄烦矿业取得山西省国土资源厅颁发的生产规模为80万吨/年的《采矿许可证》,许可证证号为C1400002009092120036401号。。

截止2005年12月28日,细米河铁矿采矿权受让款6,000万已全额缴纳;因资源储量大幅增加,2011年6月,娄烦矿业就储量增加向山西省国土资源厅缴纳采矿权价款3,222.29万元。娄烦县国土资源局已出具证明,证明娄烦矿业合法拥有采矿权许可证号为C1400002009092120036401的采矿权,依法缴清了矿业权价款、采矿权使用费、矿产资源补偿费等,未有拖欠的情形。娄烦县国土资源局已出具《关于娄烦县鲁地矿业有限公司采矿权取得相关事项的情况说明》,对褚志邦在娄烦矿业未成立之前,以其个人名义代为竞买娄烦县细米河铁矿采矿权的事实予以确认。

国浩律师认为:褚志邦代为竞买娄烦县细米河铁矿采矿权不构成本次重大资产重组的实质性法律障碍。

4、采矿权涉及的资源储量及评审备案情况

2010年10月29日,国土资源部矿产资源储量评审中心出具《<山西省娄烦县狐姑山矿区细米河铁矿资源储量核实报告>矿产资源储量评审意见书》,经评审的娄烦矿区铁矿石保有资源储量矿石量为1,870.70万吨,平均品位TFe30.66%。2010年11月24日,国土资源部出具《关于<山西省娄烦县狐姑山矿区细米河铁矿资源储量核实报告>矿产资源储量评审备案证明》(国土资储备字[2010]375号)文件,同意娄烦矿区铁矿矿产资源储量备案。

5、矿山建设情况

娄烦矿业自2007年1月筹建,在建设期间经历了停建、恢复建设、生产能力提升等事项,具体请参见本节“四、娄烦矿业”之“(四)娄烦矿业最近三年业务发展情况”。截至重组报告书签署日,娄烦矿业80万吨/年采矿工程处于建设期,矿山建设的主体工程已基本完工,在通风等设施完工后,即可申请进行试运行。娄烦矿业采矿工程设计总投资额为9,424.80万元,截至2012年5月31日,已投入8,170.50万元,尚需投入1,254.30万元。娄烦矿业采矿工程预计2012年底基本建成,2013年初进行试生产,通过环保部门的环保竣工验收和安监部门的安全设施竣工验收后正式投产。

6、矿业权资产的立项、环保、用地等有关报批事项的情况

截至重组报告书签署日,娄烦矿业已获得的相关批文情况如下表所示:

■

根据现行法律法规的规定,娄烦矿业投产前,尚需取得环保部门的环保批复及安全部门的安全设施竣工验收批复。

7、取得的相关许可及资质情况

(1)取水许可证

娄烦矿业持有娄烦县水务局于2008年5月30日核发的《取水许可证》(取水[并娄]字[2008]第140123010045号),取水方式为提水;取水量为10万吨;取水用途为选矿;水源类型为地下水;有效期限自2008年5月30日起至2013年5月30日止。

(2)矿长安全资格证书

王远君持有山西省安全生产监督管理局颁发的《安全资格证书》,编号为10014030010038,有效期自2010年12月29日起至2013年12月10日止,单位类型为非煤矿山,资格类型为主要负责人(矿长)。

王兆灵持有山西省安全生产监督管理局颁发的《安全资格证书》,编号为09014030010016,有效期自2009年10月16日起至2012年10月15日止,单位类型为非煤矿山,资格类型为主要负责人(矿长)。

截至重组报告书签署日,娄烦矿业尚未正式投产,待矿山建设完成后方可申请办理《安全生产许可证》、《排污许可证》。

六、拟购买资产评估情况

根据国友大正出具的国友大正评报字(2012)第91B号、国友大正评报字(2012)第92B号、国友大正评报字(2012)第93B号《资产评估报告》,以2012年5月31日为评估基准日,国友大正采用资产基础法对鲁地投资100%股权进行了评估,采用资产基础法和收益法对徐楼矿业49%股权和娄烦矿业40%股权进行了评估。本次评估最终选取资产基础法评估结果作为本次评估结论。

上述《资产评估报告》尚需山东省国资委核准或备案。

本次评估方法的选择及评估结论的确定情况如下:

1、评估方法的选择

资产基础法是指在合理评估企业各项资产和负债的基础上确定评估对象价值的评估思路。

收益法是指通过将被评估企业预期收益资本化或折现以确定评估对象价值的评估思路。鲁地投资主要持有徐楼矿业51%股权和娄烦矿业60%股权,其自身无经营性业务,主要收益来自对下属公司的投资收益,因此不适于使用收益法对其进行评估。

市场法是指将评估对象与参考企业、在市场上已有交易案例的企业、股东权益、证券等权益性资产进行比较以确定评估对象价值的评估思路。由于拟购买资产评估基准日前后中国相关行业规模相当企业的股权交易案例较少,所以相关可靠准确的可比交易案例很难取得,故本次评估不采用市场法。

综上,对于鲁地投资100%股权的评估仅适用于资产基础法,对于徐楼矿业49%股权和娄烦矿业40%股权的评估适用于资产基础法和收益法。

2、评估结论的确定

从谨慎角度考虑,本次评估采用资产基础法的评估价值作为评估结果。

本次拟购买资产采用资产基础法的资产评估结果汇总如下:

单位:万元

■

注:对应权益净资产合计值与拟购买资产备考合并报表中的归属于母公司净资产87,781.43万元的差异,系2007年鲁地投资溢价收购徐楼矿业51%股权所致。

拟购买资产评估情况如下:

(一)鲁地投资评估情况

1、评估范围

评估范围为鲁地投资2012年5月31日的全部资产及相关负债。

2、评估基本情况

国友大正根据国家有关资产评估的规定,采用资产基础法,履行了必要的评估程序,对标的鲁地投资100%股权在评估基准日的市场价值进行了评估,由此得到鲁地投资100%股权在评估基准日时点的价值为 119,188.89 万元。

根据国友大正评报字(2012)第91B号《资产评估报告》,于评估基准日,鲁地投资采用资产基础法的评估情况如下所示:

鲁地投资资产评估结果汇总表

单位:万元

■

至评估基准日,鲁地投资的总资产账面值66,370.73万元,评估值119,323.41万元,增值额52,952.68万元,增值率为79.78%;负债账面值 134.52 万元,评估值134.52万元,无增减值;股东全部权益账面值 66,236.21 万元,评估值 119,188.89 万元,增值额 52,952.68万元,增值率为79.95%。

3、评估增值情况

鲁地投资股东权益评估增值主要系长期股权投资评估增值。关于徐楼矿业和娄烦矿业股权评估增值情况请参见本节之“五、拟购买资产评估情况”之“(二)徐楼矿业评估情况”和“(三)娄烦矿业评估情况”。

(二)徐楼矿业评估情况

1、评估范围

评估范围为徐楼矿业2012年5月31日的全部资产及相关负债。

2、评估基本情况

国友大正根据国家有关资产评估的规定,采用资产基础法和收益法,履行了必要的评估程序,对标的徐楼矿业全部股东权益在评估基准日的市场价值进行了评估。本次评估选用资产基础法评估值100,438.64 万元作为徐楼矿业全部股东权益价值,并据此计算本次交易标的中的徐楼矿业49%股权的评估价值为49,214.93万元。

(1)资产基础法评估结论

1)评估结论

国友大正出具的国友大正评报字(2012)第92B号《资产评估报告》,截至评估基准日,对徐楼矿业股权采用资产基础法(其中对矿业权评估采用折现现金流量法)的评估情况如下所示:

徐楼矿业资产评估结果汇总表

单位:万元

■

截至评估基准日,徐楼矿业的总资产账面值48,743.44万元,评估值129,951.98万元,增值额81,208.54万元,增值率166.60%;负债账面值29,513.34万元,评估值29,513.34万元,无评估增减值;股东全部权益账面值19,230.10万元,评估值100,438.64 万元,增值额81,208.54万元,增值率422.30%。

2)主要资产评估情况

①房屋建筑物

国友大正根据本次评估房屋建筑物的特点,采用重置成本法进行评估。

重置成本法是指按评估时点的市场条件和被评估房产的结构特征计算重置同类房产所需投资(简称重置价格)乘以综合评价的房屋建筑物的成新率确定被评估房产价值的一种方法。

评估值=重置全价×综合成新率;

重置全价=建筑安装成本+前期及其他费用+资金成本;

综合成新率=理论成新率×权重+鉴定成新率×权重。

A 重置全价的确定

a建筑安装成本的估测

根据委估房屋建筑物具体情况,分为钢结构、砖混结构和办公、生活用轻钢彩板房结构。在各种结构中选出典型工程,收集典型工程的预/结算书、施工图纸等竣工资料,抽查核实工程量,对(预)结算书中工程量套用2006年《安徽省建筑工程消耗量定额》,计算出定额直接费,根据《安徽省建筑工程费用定额》计算出建设工程成本。同类结构中其他房屋的建筑安装成本采用典型工程差异系数调整法计算,影响房屋建筑安装成本的因素主要包括层数、层高、外形、平面形式、进深、开间、墙身材料、装修标准、设备设施等,把待估对象和典型工程进行比较,获取综合调整系数,待估对象建筑安装成本等于典型工程建筑安装成本乘以综合调整系数。

对于小型房屋建筑物的单价测算,利用当地同类结构评估基准日的单方造价进行差异调整估算。

收集井巷工程的(预)结算书、施工图纸等竣工资料,抽查核实工程量,对(预)结算书中工程量套用2006年《冶金矿山井巷定额》,计算出定额直接费,根据《冶金矿山建筑安装工程费用定额》计算出建设工程成本。

b 前期及其他费用

根据当地政府规定和行业标准,前期及其它费用取费标准为:

(a)勘察设计费:取2.4%,根据《工程勘察设计收费标准》2002年修订版;

(b)建设单位管理费:取1.5%,根据关于印发基本建设财务管理规定的通知(财建[2002]394号);

(c)工程监理费:2.0%,依据国家发展改革委、建设部关于印发发改价格[2007]670号文《建设工程监理与相关服务收费管理规定》的通知;

(d)招标管理费:取0.1%,根据国家计委计价格[2002]1980号文关于印发《招标代理服务收费管理暂行办法》的通知;

(e)可行性研究费:取费28万元,占总投资36,706.34万元的0.08%,根据国家计委关于印发建设项目前期工作咨询收费暂行规定的通知(计价格[1999]1283号);

(f)环境评价费:取费6万元,占总投资36706.34万元的0.02%,根据国家发展计划委员会、国家环境保护总局(计价格[2002]125号)文件的规定。

综合费率为以上各项合计,取费基数为工程造价。

c 资金成本

根据房屋建设规模和原始资料,按照国家工期定额确定项目建设工期,在正常建设期情况下,且建设期内资金均匀性投入,按照评估基准日基本建设贷款利率计算。

资金成本=(建筑安装成本+前期及其他费用)×建设期×利率×1/2;

重置全价=建筑安装成本+前期及其他费用+资金成本。

B 综合成新率的确定

采用理论成新率和鉴定成新率相结合的方法确定房屋建筑物的成新率。

a 理论成新率的计算

理论成新率=(经济耐用年限-已使用年限)/经济耐用年限×100%

对于井巷工程,按探明储量及设计生产能力确定其服务年限,再按以上公式确定理论成新率。

b 鉴定成新率的测定

首先将影响房屋建筑物成新率的主要因素按结构(基础、墙体、承重、屋面)、装修(楼地面、内外装修、门窗、顶棚)、设备设施(水卫、暖气、电照)分项,参照建设部“房屋完损等级评定标准”的规定,结合现场勘查实际现状确定各分项评估完好值,再根据权重确定鉴定成新率。

鉴定成新率=结构部分打分值×权重+装修部分打分值×权重+安装部分打分值×权重。

c 综合成新率

理论成新率取权重0.4,鉴定成新率取权重0.6。

综合成新率=理论成新率×0.4+鉴定成新率×0.6。

C 评估值的计算

评估值=重置全价×综合成新率。

截至评估基准日,房屋建筑物评估值为13,391.61万元,评估增值36.75万元,增值率为0.28%。

②设备类资产

国友大正根据本次评估目的,按照持续使用原则,以市场价格为依据,结合设备特点和收集资料的情况,对正常生产用的机器设备采用成本法评估、对使用时间较长,无法询到同类型全新设备市场价的设备,且存在活跃的二手交易市场的设备采用市场法评估,对于待报废的设备本次评估按其可变现净值作为评估值。

A 重置成本法

评估值=重置全价×成新率。

a 重置全价的确定

对于国产设备,重置全价主要参照国内市场同型号或同类型设备现行市价,同时考虑必要的运杂费、安装调试费、基础费用、其他费用及资金成本等予以确定。

重置全价=设备购置费+运杂费+安调费+基础费用+其他费用-可以抵扣的增值税进项税额。

(a)购置价

主要通过向生产厂家、交易市场、贸易公司询价或参照《2012年机电产品报价手册》等价格资料,以及参考近期同类设备的合同价格确定。

(b)运杂费

以购置价为基础,考虑生产厂家与设备所在地的距离、设备重量及外形尺寸等因素,按不同运杂费率计取。

(c)安装调试费

根据设备的特点、重量、安装难易程度,以购置价为基础,按不同安装费率计取。

对小型、无需安装的设备,不考虑安装调试费。

(d) 基础费用

根据设备的特点,参照《机械工业建设项目概算编制办法及各项概算指标》,以购置价为基础,按不同安装费率计取。

(e)其他费用

其他费用包括管理费、可行性研究报告及评估费、设计费、工程监理费等,依据该设备所在地建设工程其他费用标准,结合本身设备特点进行计算,计算基础为设备购置价、运杂费、基础费及安装调试费之和。

(f)可抵扣增值税

根据《关于全国实施增值税转型改革若干问题的通知》(财税(2008)170 号),符合增值税抵扣条件的,其重置成本应扣除可抵扣增值税。

B 成新率的确定

成新率=勘察成新率×权重+理论成新率×权重。

(a)勘察成新率

勘察成新率的确定主要以企业设备实际状况为主,根据设备的技术状态、工作环境、维护保养情况,依据现场实际勘查对设备分部位进行逐项打分,确定勘察成新率。

(b)理论成新率

理论成新率根据设备的经济寿命年限和已使用的年限确定。

理论成新率=(经济寿命年限-已使用的年限)÷经济寿命年限×100%。

(c)权重

对于结构复杂及大型的设备,采用理论成新率和勘察成新率相结合确定成新率,按理论成新率权重0.4,勘察成新率权重0.6综合计算。

对于结构轻巧、简单、使用情况正常的设备,主要根据使用时间,结合维修保养情况,以理论成新率确定成新率。

B 市场法

a 车辆

在近期二手车交易市场中选择与估价对象处于同一供求范围内,具有较强相关性、替代性的汽车交易实例,根据估价对象和可比实例的状况,对尚可使用年限、尚可行驶里程、交易日期因素和交易车辆状况等影响二手车市场价格的因素进行分析比较和修正,评估出估价对象的市场价格。计算公式如下:

比准价格=可比实例价格×车辆行驶里程修正系数×车辆使用年限修正系数×车辆状况修正系数×车辆交易日期修正系数×车辆交易情况修正系数;

比准价格=(案例A+案例B+案例C)÷3;

车辆市场法评估值=比准价格。

b 电子设备

电子设备二手交易市场较为活跃,可比案例较多。由于电子设备较为简单,价值不高,计算公式如下:

电子设备市场法评估值=(案例A+案例B+案例C)÷3。

截至评估基准日,设备类资产评估值为5,910.52万元,评估增值910.42万元,增值率为18.21%。

③在建工程

国友大正采用重置成本法对在建工程进行评估。对于正常施工的在建工程,建筑材料等价格变化不大,企业按工程进度和合同规定支付工程款,在调查和核实工程形象进度的基础上,在确认工程预算合理性的前提下,评估以核实后的账面值确定评估值。截至评估基准日,在建工程评估值为5,079.36万元,无增减值。

④无形资产

对于土地使用权,国友大正根据待估宗地的实际情况和被评估单位提供的资料、评估人员的现场勘查及调查收集的有关资料,经综合分析比较,本次评估采用基准地价修正系数法与成本逼近法分别取权重求和的方法进行评估。公式为:

宗地评估值= 基准地价修正系数法评估值×权重+成本逼近法评估值×权重。

A 基准地价系数修正法

基准地价系数修正法是利用城镇基准地价和基准地价系数修正表等评估成果,按照替代原则,就影响待估宗地的区域因素和个别因素的影响程度,与基准地价修正系数说明表中的区域因素和个别因素指标条件比较,得出修正系数后进行修正,最后根据地价评估基准日和使用年限分别对待估宗地评估期日和使用年限进行修正,求得待估宗地在估价期日的价格。

宗地地价=适用的基准地价×K1×K2×k3×k4×(1+∑K)

式中:K1─期日修正系数;K2─年期修正系数;K3─开发程度修正系数;K4─容积率修正系数;∑K─影响地价各种因素修正系数之和。

a 确定待估宗地的基准地价及评估期日

根据《濉溪县人民政府关于公布濉溪县刘桥镇等10乡镇基准地价的通知》(濉政秘[2007]54号)文件,该基准地价评估基准日为:2007年1月1日;宗地等级属于工业用地一级地范围,该宗地所在区域工业用地基准地价为120元/平方米。

b 确定期日修正系数(K1)

根据濉溪县土地市场价格变化情况,新的基准地价正在绘制过程中,通过测算,基准地价到评估基准日的价格指数K1为1.17。

c 确定土地使用权年期修正系数(K2)

由于工业用地基准地价设定为50年期土地使用权价格,该宗地的剩余使用年期为48.3年,故需进行土地使用年期修正,还原利率包括无风险利率和风险利率,风险为行业风险、经营风险、财务风险等。按照《濉溪县人民政府关于公布濉溪县刘桥镇等10乡镇基准地价的通知》(濉政秘[2007]54号)文件,还原利率取6%。计算公式如下:

■

公式中:K2-土地使用年期修正系数;r-土地还原率;n-待估宗地剩余使用年限;m-法定最高出让年限;K2=[1-1/(1+6%)48.3]/[1-1/(1+6%)50]=0.9940。

d 确定土地开发程度修正系数(K3)

基准地价中该地价区域内的地价定义为宗地外“三通一平”(通水、通电、通路)和宗地内场地平整,估价对象为宗地内、外“三通一平”(通水、通电、通路)和宗地内场地平整,由于评估宗地土地开发程度与其所处级别基准地价设定的开发程度一致,因此,不需要做开发程度的修正,K3=1.00。

e 容积率修正系数

根据《濉溪县人民政府关于公布濉溪县刘桥镇等10乡镇基准地价的通知》(濉政秘[2007]54号)的规定,工业用地的容积率为0.6,根据宗地容积率现状,不进行容积率修正,故容积率修正系数取1.00。

f 待估宗地地价影响因素说明、优劣程度及修正系数表

根据《濉溪县人民政府关于公布濉溪县刘桥镇等10乡镇基准地价的通知》(濉政秘[2007]54号)文件,按照待估宗地的因素条件,确定待估宗地地价影响因素说明、优劣程度及修正系数(∑K)表如下:

(a)工业用地地价影响因素指标说明表

■

(b)工业用地地价影响因素修正系数表

■

(c)待估宗地影响因素修正系数表

■

g 宗地地价

经以上分析过程,待估宗地的土地价格为:

单位地面熟地价=适用的基准地价×K1×K2×K3×K4×(1+∑K)

=120×1.17×0.9940×1.00×1.00×(1+5.51%)

=147.25(元/平方米)。

B 成本逼近法

成本逼近法是以土地取得费和开发土地所耗费的各项费用之和为主要依据,再加上一定的利润、利息、应缴纳的税金和土地增值收益来确定土地价格的方法。

土地价格=土地取得费+相关税费+土地开发费+投资利息+开发利润+土地增值收益。

a 确定土地取得费及相关税费

土地取得费主要是指征地过程中所发生的费用,包括土地补偿费、安置补助费;相关税费包括耕地占用税、耕地开垦费和征地管理费。

(a)土地取得费

土地取得费=土地补偿费+安置补助费

根据《安徽省实施<中华人民共和国土地管理法>办法》和《淮北市征地区片综合地价标准》,徐楼村属于Ⅳ类地,征地补偿标准为34,500元/亩(其中土地补偿费13,800元/亩,安置补助费20,700元/亩),折合51.75元/平方米。

(b)相关税费

a)耕地占用税:22.50元/平方米(中华人民共和国耕地占用税暂行条例实施细则、中华人民共和国财政部国家税务总局令第49号文件)

b)耕地开垦费:6.00元/平方米(《安徽省耕地开垦费征收和使用管理实施细则》财综[2001]1061号)

c)征地管理费:按征地费总额的4.0%计算,合2.07元/平方米([1992]价费字597号、皖价房[2002]47号)

相关税费合计:30.57元/平方米

土地取得费及相关税费=51.75+30.57=82.32(元/平方米)

b 估算土地开发费用

待估宗地位于濉溪县百善镇徐楼村,此次评估宗地的基础设施开发配套程度为宗地红线外“三通”及红线内“场地平整”。

根据该地区的基础设施开发程度达到红线外“三通”(通水、通路、通电、)和红线内“场地平整”,基础设施完善程度较好,其基础设施的平均开发费为30.00-80.00元/平方米,结合待估宗地基础设施的实际状况,最终确定待估宗地红线外“三通”(通水、通路、通电)和红线内场地平整的开发费用为35.00元/平方米。

c 估算投资利息

根据待估宗地的开发程度及规模,设定土地开发周期为1年。投资利息率按6.56%计,假设土地取得费及有关税费在征地时一次性投入,开发费用在开发期内假设均匀投入,故:

利息=(土地取得费+相关税费)×土地开发周期×利息率+土地开发费×1/2×土地开发周期×利息率

=82.32×1×6.56%+35.00×1/2×1×6.56%=6.55(元/平方米)。

d 确定投资利润

投资利润是把土地作为一种生产要素,以固定资产方式投入,发挥作用,因此投资利润应与同行业投资回报相一致。调查濉溪县同类用地的土地开发投资利润率,综合考虑濉溪县百善镇徐楼村工业现状及本行业的平均利润率,综合分析后确定待估宗地土地开发投资利润率为10%,利润计算公式为:

利润=(土地取得费用+相关税费+土地开发费用)×投资利润率

=(82.32+35.00)×10%=11.73(元/平方米)。

e 土地增值收益

根据一般规定,增值收益一般在10-25%之间,结合当地同用途土地一般增值收益情况,取10%。

土地增值收益=(土地取得费+税费+土地开发费+投资利息+投资利润)×土地增值收益率

=(82.32+35.00+6.55+11.73)×10%=13.56(元/平方米)。

f 无限年期土地使用权价格的计算

无限年期土地价格=土地取得费+相关税费+土地开发费+投资利息+投资利润+土地增值收益

=82.32+35.00+6.55+11.73+13.56=149.16(元/平方米)。

g 剩余使用年期土地使用权价格的修正计算

成本逼近法估价的结果为无限年期的价格,而此次评估的土地剩余使用年限为48.3年,需进行年期修正。

K=1-1/(1+6%)48.3=0.9401。

h 因素修正

成本法中的无限年期土地使用权价格是估价宗地所在区域内的平均价格,根据评估宗地的因素情况需要进行因素修正,该宗地地势平坦,形状较规则,容积率高,地质情况好,因此修正系数取1.03。

i 地价的确定

评估宗地单价=无限年期的土地价格×年期修正系数×因素修正系数

=149.16×0.9401×1.03=144.43(元/平方米)。

为防止单一评估方法带来的片面性,按土地使用权评估惯例,对基准地价系数修正法和成本逼近法采用加权平均法求取宗地评估单价,权重系数各取0.5。

宗地评估单价=147.25×0.5+144.43×0.5=146(元/平方米)。

截至评估基准日,土地使用权评估值1,782.66万元,增值额117.42万元,增值率为7.05%。

徐楼矿业的矿业权的评估请参见本章“第二节 拟购买资产”之“七、拟购买资产矿业权评估情况”。

(2)收益法评估情况

国友大正采用现金流折现方法(DCF)对徐楼矿业股东全部权益进行了评估。其评估方法如下:

1)评估模型

本次评估的基本模型为:

E=B-D

式中:

E:被评估单位的股东全部权益(净资产)价值;

D:被评估单位的付息债务价值;

B:被评估单位的企业价值■;

P:被评估单位的经营性资产价值■

式中:

Ri:被评估单位未来第i年的预期收益(自由现金流量);

r:折现率;

n:被评估单位的未来持续经营期,本次评估未来经营期为有限期。

ΣCi:被评估单位基准日存在的非经营性、溢余性资产的价值和长期股权投资价值。

■

C1:被评估单位基准日存在的现金类资产价值;

C2:被评估单位基准日存在的其他非经营性资产和溢余性资产价值;

C3:长期股权投资价值;

2)收入的预测

国友大正根据产品类型、产品质量和销售条件,一般采用当地价格口径确定,结合评估基准日的价格并考虑未来市场分析确定铁精粉的价格;根据该矿已建成生产系统规模和矿区整体规划,确定预测期内铁精粉的产量安排,从而确定销售收入。

3)营业成本

国友大正根据徐楼矿业审计后的成本费用数据,同时参考周边同类矿山的成本费用参数并进行适当的调整,确定预测期内的营业成本。

4)折旧与摊销

徐楼矿业的固定资产主要是房屋建筑物、机器设备、车辆及办公用电子设备。由于部分设备到期仍在继续使用,且二期开采需追加建设投资。国友大正对固定资产折旧进行了分析调整并考虑二期开采需追加的投资,对固定资产折旧进行了预测。摊销是指无形资产矿业权以及土地租赁费摊销。国友大正根据以前年度发生和摊销的实际情况对摊销费用进行了预测。

5)折现率的确定

国友大正选取加权平均资本成本(WACC)作为折现率。

r=rd×wd+re×we

式中:

rd:所得税后长期付息债务利率;

rd =r0×(1-t)

r0:所得税前长期付息债务利率;

t:适用所得税税率;

Wd:付息债务价值在投资性资产中所占的比例■;

We:权益资本价值在投资性资产中所占的比例 ■;

re:权益资本成本,采用CAPM(Capital Asset Pricing Modle)模型确定公式如下:

re=rf+((rm-rf)+ε

式中:

re:权益资本成本

rf:无风险报酬率;

(:企业风险系数;

rm-rf:市场风险溢价;

rm:市场报酬率;

ε:公司特定风险调整系数。

无风险报酬率rf的确定

国友大正参照国家当前已发行的中长期国库券利率,按照十年期以上国债利率平均水平确定无风险收益率rf的近似,即rf=3.82%。

权益系统风险系数β值确定

国友大正通过“Wind资讯资本终端”软件系统,选取徐楼矿业的业务范围相同、经营规模相近、资本结构相似的国内A股上市的采掘业公司4家,查取采掘业的可比上市公司的带息债务与权益资本比值、企业所得税率,并求取可比上市公司无财务杠杆贝塔系数的平均数作为委估企业无财务杠杆βu的系数为0.7485;查取采掘业的可比上市公司的带息债务与权益资本比值,并求取平均数为34.7091%,适用所得税率为25%。

β=βu×[ 1+(1-t)D/E ]=0.7485×[1+75%×0.3471]=0.9434。

市场报酬率rm的确定

国友大正通过wind证券资讯终端系统,查取证券市场基准日前10年平均报酬率rm为10.48%。

公司特定风险调整系数ε的确定

国友大正综合考虑企业的规模、经营状况、财务状况及流动性等,确定委估企业特定风险调整系数为4%。

re折现率的确定

将上述各值分别代入公式:

re=rf+β(rm-rf)+ε=3.82%+0.9434×(10.48%-3.82%)+4%=14.10%

综合折现率r的确定

所得税前付息债务利率6%,适用所得税税率为25%;则:所得税后债务利率rd为4.5%;

Wd:付息债务价值在投资性资产中所占的比例,国友大正计算得Wd=25.77%;

We:权益资本价值在投资性资产中所占的比例,国友大正计算得We=1- Wd=74.23%;

则r=rd×wd+re×we=4.5%×25.77%+14%×74.23%=11.55%。

采用收益法进行评估得出的徐楼矿业于评估基准日的股东全部权益资本价值为101,396.14万元,增值额为82,166.04 万元,增值率为427.28%。

(3)评估情况综合分析

徐楼矿业评估前账面净资产为19,230.10万元,通过资产基础法评估得出的股东全部权益价值为100,438.64 万元;通过收益法评估得出的股东全部权益价值为101,396.14万元。采用收益法评估的股东全部权益价值比采用资产基础法评估的股东全部权益价值高957.50 万元,高0.95%。两种方法产生差异的原因为:资产基础法是在合理评估企业各项资产和负债的基础上确定评估对象价值的评估思路,收益法是通过将被评估企业预期收益资本化或折现以确定评估对象价值的评估思路,更多反映了企业在未来盈利能力所体现的股东权益价值,二者的差额是采取的方法、口径不同所致。

3、评估增值情况

截至评估基准日,徐楼矿业净资产账面值19,230.10万元,徐楼矿业全部股东权益评估值100,438.64 万元,增值额81,208.54万元,增值率422.30%。主要增值资产及增值原因如下:

(1)设备评估增值 910.42 万元,增值率 18.21 %,增值原因:一是近年来机器设备原料成本、人工成本不断上涨,致使设备购置价格上升,另外评估原值中评估人员考虑了运杂费、基础费、安装调试费、其他费用和资金成本,从而机器设备评估值高于账面值。二是车辆、电子设备由于技术更新较快,市场淘汰率加速,二手交易市场交易价格低于账面价值,从而车辆与电子设备评估值小于账面值。

在上述两点综合作用下,由于机器设备所占比例较大导致设备类资产评估增值。

(2)成品评估增值 232.19 万元,增值率 68.46 %。原因是产成品评估时考虑了部分利润,导致评估增值。

(3)采矿权评估增值 79,701.48 万元,增值率574.40%。经北京经纬评估,并出具经纬评报字(2012)第356号评估报告,采矿权评估值为93,576.99万元。矿业权评估增值原因请参见本节“七、拟购买资产矿业权评估情况”。

(三)娄烦矿业评估情况

1、评估范围

评估范围为娄烦矿业基准日的全部资产及相关负债。

2、评估基本情况

国友大正根据国家有关资产评估的规定,采用资产基础法和收益法,履行了必要的评估程序,对标的娄烦矿业全部股东权益在评估基准日的市场价值进行了评估。本次评估选用资产基础法评估值 30,239.90 万元作为娄烦矿业全部股东权益价值,并据此计算本次交易标的中娄烦矿业40%股权的评估价值为12,095.96万元。

(1)资产基础法评估结论

1)评估结果

根据国友大正出具的国友大正评报字(2012)第93B号《资产评估报告》,截至评估基准日,对娄烦矿业100%股权采用资产基础法(其中对矿业权评估采用折现现金流量法)的评估情况如下所示:

娄烦矿业资产评估结果汇总表

单位:万元

■

于评估基准日,娄烦矿业的总资产账面值19,774.25万元,评估值45,895.06万元,增值额26,120.81万元,增值率132.10%;负债账面值 15,655.16 万元,评估值 15,655.16 万元,无增减值;股东全部权益账面值 4,119.09 万元,评估值 30,239.90 万元,增值额 26,120.81 万元,增值率为634.14%。地矿测绘院和褚志邦所持有40%股权评估值为12,095.96万元。

2)主要资产评估情况

①房屋建筑物

国友大正根据本次评估房屋建筑物的特点,采用成本法进行评估。所采用的方法与评估徐楼矿业房屋建筑物的方法相一致。在参数确定上,除建筑安装成本的估测是按照2006年《山西省建筑工程消耗量定额》(2006年)和山西省建筑工程费用计算规则》外,其他参数确定的方法或原则基本一致。

截至评估基准日,房屋建筑物评估值为235.19万元,增值额27.25万元,增值率为13.11%。

②设备类资产

国友大正根据本次评估目的,按照持续使用原则,以市场价格为依据,结合设备特点和收集资料的情况,对正常生产用的机器设备采用成本法评估、对使用时间较长,无法询到同类型全新设备市场价且存在活跃的二手交易市场的设备采用市场法评估。对于娄烦矿业设备类资产进行评估的方法与评估徐楼矿业的设备类资产的方法相一致,除下列参数外,其他参数确定的方法或原则基本一致。

A资金成本

根据建设项目的合理建设工期,按评估基准日贷款利率,资金成本按建设期内均匀性投入计取。

资金成本=(购置价格+运杂费+安装调试费+基础费用+其他费用)×贷款利率×建设工期×设工期。

在确定资金成本的基础上,重置全价=设备不含税购置费+运杂费+安调费+基础费用+其他费用+资金成本。

B成新率的确定

成新率=技术鉴定成新率×权重+使用年限成新率×权重

a 技术鉴定成新率

技术鉴定成新率的确定主要以企业设备实际状况为主,根据设备的技术状态、工作环境、维护保养情况,依据现场实际勘查对设备分部位进行逐项打分,确定技术鉴定成新率。

b 使用年限成新率

使用年限成新率根据设备的经济寿命年限和已使用的年限确定。

使用年限成新率=(经济寿命年限-已使用的年限)÷经济寿命年限×100%。

截至评估基准日,设备类资产评估值为1,222.15万元,增值额218.44万元,增值率为21.76%。

③在建工程

国友大正根据在建工程的特点,采用重置成本法进行评估。在建工程为正常施工,建筑材料等价格变化不大,在调查和核实工程形象进度的基础上,以核实后的账面值确定评估值。截至评估基准日,在建工程评估值为8,121.09万元,无增减值。

④无形资产

娄烦矿业无形资产主要为采矿权,其评估情况请参见本节“七、拟购买资产矿业权评估情况”。

(2)收益法评估情况

国友大正采用现金流折现方法(DCF)对娄烦矿业股东全部权益进行了评估,其评估方法与徐楼矿业一致。

采用收益法进行评估得出的娄烦矿业于评估基准日的股东全部权益价值为30,445.83万元,增值额为26,326.74 万元,增值率为639.14%。

(3)评估情况综合分析

娄烦矿业评估前账面净资产为 4,119.09 万元,娄烦矿业全部股东权益资产基础法评估得出的价值为 30,239.90 万元;收益法评估得出的股东全部权益价值为30,445.83万元。采用收益法评估的股东全部权益价值高 205.93 万元,高0.68%。产生差异的原因为:资产基础法是在合理评估企业各项资产和负债的基础上确定评估对象价值的评估思路,收益法是通过将被评估企业预期收益资本化或折现以确定评估对象价值的评估思路,更多反映了企业在未来盈利能力所体现的全部股东权益价值。评估师认为,二者只是采取的方法、口径不同,在评估结果上都是合理的。

3、评估增值情况

于评估基准日,娄烦矿业100%股权的净资产账面值 4,119.09 万元,评估值 30,239.90 万元,增值额 26,120.81 万元,增值率为634.14%。主要增值资产及增值原因如下:

(1)设备评估增值 218.44万元,增值率 21.76 %,原因如下:

1)机器设备购置价格下降导致评估原值减值;而机器设备会计折旧年限为7-15年,评估参考经济寿命年限为12-20年,从而致使评估净值高于账面值。

2)车辆由于会计账面值按4-6年提取折旧,净值偏低,低于二手车市场交易价格,致使评估值高于账面值。

3)电子设备由于更新换代较快,同型号设备二手交易价格低于账面价值,从而电子设备评估减值。

综合考虑上述三者因素致使设备类资产评估增值。

(2)无形资产评估增值 25,920.40 万元,增值率312.56%。评估范围内的无形资产为(铁矿)采矿权,经北京经纬评估,并出具经纬评报字(2012)第355号评估报告,采矿权评估值为34,213.45万元。矿业权评估增值情况请参见本章“第二节 拟购买资产 ”之“七、拟购买资产矿业权评估情况”。

七、拟购买资产矿业权评估情况

(一)矿业权评估概况

根据北京经纬出具的经纬评报字(2012)第355号和第356号《矿业权评估报告》,于2012年5月31日,本次拟购买资产涉及的矿业权的账面价值合计22,168.56万元,评估价值合计127,790.44 万元,增值额105,621.88 万元,增值率为476.45%。

上述《矿业权评估报告》尚需山东省国资委核准或备案。

评估情况如下所示:

■

(二)评估方法

本次交易过程中,北京经纬对徐楼矿业和娄烦矿业持有的矿业权采用折现现金流量法进行了评估。

徐楼矿业(铁矿)规划建设一、二期采矿工程和选矿厂工程,其中一、二期采矿系统互不贯通,截至评估基准日已完成一期40万吨/年生产规模采矿工程建设和配套的40万吨/年处理矿石规模选矿厂建设、正在进行二期55万吨/年生产规模采矿工程和配套的55万吨/年处理矿石规模选矿厂建设,属一期正常生产、二期在建矿山,矿山矿产资源储量已经评审批准,矿产资源储量开发利用条件具备;评估可以参考设计资料及矿山实际生产建设参数指标确定评估用生产技术经济参数。

娄烦矿业(铁矿)资源储量已经查明,并根据资源储量情况编制了矿产资源开发利用方案,矿山建设基本结束,委托评估的采矿权具有独立获利能力并能被测算,其未来收益及承担的风险能用货币计量,采用折现现金流量法评估的各项参数可以类比确定。

综上,徐楼矿业和娄烦矿业所拥有的矿业权具备采用折现现金流量法评估的条件,根据《中国矿业权评估准则》规定的采矿权评估方法及适用条件,确定本次评估采用折现现金流量法。计算公式为:

■

式中:P—采矿权评估价值;

CI—年现金流入量;

CO—年现金流出量;

(CI- CO)t—第t年的净现金流量;

i—折现率;

t—年序号(t=1,2,3,…,n);

n—评估计算年限。

(三)评估参数

1、徐楼矿业矿业权评估参数选取情况

根据北京经纬出具的经纬评报字(2012)第356号《评估报告》,徐楼矿业矿业权评估主要参数的确定情况如下:

■

其中,可采储量、生产年限、铁精粉销售价格及销售收入等的确定过程具体如下:

(1)可采储量

1)一期工程可采储量

一期工程评估利用资源储量为413.45 万吨,设计损失量为43.57 万吨,采矿回采率为80%,一期工程评估利用可采储量计算为:

可采储量(矿石量)=(413.45-43.57)×80%=295.90(万吨)。

2)二期及后续工程可采储量

二期及后续工程开采范围评估利用资源储量合计为2,453.00万吨,设计损失量为630.90 万吨,采矿回采率为83%,二期及后续工程评估利用可采储量计算为:

可采储量(矿石量)=(2.453.00-630.90)×83%=1,512.34(万吨)。

3)可采储量合计

矿区评估用可采储量合计为矿石量1,808.24万吨。

(2)生产年限

本项目评估利用的一期工程可采储量为矿石量295.90 万吨,矿石贫化率为3%,矿山生产规模为40.00 万吨/年,根据矿山合理服务年限计算公式,一期工程矿山合理服务年限T=295.90/40.00×(1-3%)=7.63(年)。

《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》设计二期工程基建期为3 年,规划于2014 年9 月完成建设并投产,评估根据基建期设定及实际进度情况确定采用二期采矿工程基建期截至2014年8月,即基建期确定为2.25 年(2 年3 个月),二期工程配矿生产期确定为5.38 年(7.63-2.25),配矿生产期内生产规模为55.00万吨/年,动用矿石可采储量=配矿生产期5.38年×55万吨/年×(1-矿石贫化率9.2%)=268.68万吨,

二期及后续工程单独生产期可采储量为矿石量1,243.66万吨(1,512.34-268.68),矿石贫化率为9.2%,矿山生产规模为95.00万吨/年,根据上式计算,二期及后续工程矿山合理服务年限T=1,243.66/95.00×(1-9.2%)=14.42(年)。

本次评估计算的一期工程生产期为7.63年,二期工程配矿生产期5.38年,一期工程开采结束后二期及后续工程生产期14.42年,评估计算期合计为22.05年。

(3)销售收入

1)铁精粉销售价格

根据安徽地区主要铁精粉产地市场销售价格情况,评估2009 年度取不含税销售价格为619.66元/吨。根据矿山企业财务报表,北京经纬采用的不含税矿价为2010年度1,024.16元/吨、2011年度1,183.15元/吨、2012年1~5月为1,017.60元/吨。

北京经纬参照评估基准日前三个年度及评估基准日当年安徽省铁精矿市场销售价格水平、矿山实际销售价格,确定铁精矿不含税销售价格为961.14 元/吨((619.66+1024.16+1183.15+1017.6)÷4)。

2)销售收入

一期与二期共同生产期年铁精粉销售收入=40×44.37%×(1-3%)×85%/65%×961.14+55.00×44.37%×(1-9.2%)×85%/65%×961.14=49,488.13(万元)。

二期及后续工程年铁精矿销售收入=95×44.37%×(1-9.2%)×85%/65%×961.14=48,105.10(万元)。

(4)经营成本

一期与二期共同生产期年铁精粉经营成本=一期铁矿石生产规模×一期铁矿石单位经营成本+二期与一期共同生产期生产规模×二期铁矿石单位经营成本=40×216.33+55×265.52=23,256.80(万元)。

二期及后续工程年铁精粉经营成本=二期后续生产规模×二期铁矿石单位经营成本=95×265.52=25,224.20(万元)。

2、娄烦矿业矿业权评估参数选取情况

根据北京经纬出具的经纬评报字(2012)第355号《评估报告》,娄烦矿业矿业权评估主要参数的确定情况如下:

■

其中,可采储量、生产年限、铁精粉销售价格及销售收入等的确定过程具体如下:

(1)可采储量

可采储量=(评估利用资源储量-设计损失量)×采矿回采率=(1,870.70-88.22)×80%=1,425.98(万吨)。

(2)生产年限

矿山生产规模80 万吨/年,矿山可采储量1,425.98 万吨,矿石贫化率20%。根据矿山合理服务年限公式计算,矿山合理服务年限T=1,425.98/(80*(1-20%))=22.28年。

(3)销售收入

1)铁精粉销售价格

娄烦矿业未正式生产,开拓过程中以往所产部分矿石未入选而直接销售原矿;根据娄烦矿业生产建设情况,以往在建设中产生的部分矿石主要销售给娄烦申太选厂,由娄烦申太选厂加工并销售。2011 年10 月以后,娄烦申太选厂为娄烦矿业的矿石委托加工单位,所生产铁精粉由娄烦矿业所有并负责销售。因此,本项目评估对产品销售价格参照娄烦申太选厂以往的销售统计资料及娄烦矿业目前的矿粉购销协议确定。根据娄烦申太选厂的销售统计资料和娄烦矿业矿粉购销合同,其2010年、2011年及2012年1-5月铁精粉不含税销售单价分别为796.98 元/吨、958.56元/吨和846.01元/吨。进而,确定评估用产品价格为:(796.98+958.56+846.01)÷3=867.18 (元/吨)。

2)销售收入

达产后正常年份销售收入=

80×30.66%×(1-20%)×74.65%÷66.40%×867.18=19,130.36(万元)。

(4) 经营成本

达产后正常年份经营成本=铁矿石生产规模×铁矿石单位经营成本=

80×133.45=10,676.15(万元)

(四)矿业权评估价值估算表

根据经纬评报字(2012)第356号《矿业权评估报告》、经纬评报字(2012)第355号《矿业权评估报告》,徐楼矿业、娄烦矿业的矿业权评估价值估算表如下:

徐楼矿业矿业权评估价值估算表(单位:万元)

■

娄烦矿业矿业权评估价值估算表(单位:万元)

■

(五)矿业权评估增减值原因

1、徐楼矿业矿业权评估增减值原因

徐楼矿业的矿业权账面值为13,875.51万元,评估值为93,576.99万元,评估增值79,701.48 万元,评估增值率为574.40%。

本次矿业权评估增值较高的主要原因为:

(1)由于近年铁矿石(含铁精粉)整体价格水平上升,2005年12月徐楼矿业取得采矿权时,国内铁矿石价格约为562元/吨,2012年5月底上涨至约892元/吨,上涨幅度约59%。本次评估采用的铁精粉销售价格为961.14元/吨,若销售价格上升10%至1,057.25元/吨,在其他条件不变的情况下,徐楼矿业矿业权评估值将上涨至约120,842.94万元,较本次评估徐楼矿业矿业权评估值上涨约29%。因此,铁矿石价格大幅上涨,导致矿业权价值大幅提升。

(2)2006年徐楼矿业取得矿业权为详查阶段探矿权,取得时的成本较低。目前徐楼矿业一期工程已建成40万吨/年生产规模系统并投产,二期工程建成达产后矿山生产规模为95万吨/年,矿山价值较探矿权阶段得到提升。

2、娄烦矿业矿业权评估增减值原因

娄烦矿业的矿业权账面值合计为8,293.05万元,评估值合计为34,213.45万元,评估增值25,920.40万元,评估增值率为312.56%。

本次矿业权评估增值较高的主要原因为:

(1)本次评估采用的铁精粉销售价格为867.18元/吨,若销售价格上升10%至953.89元/吨,在其他条件不变的情况下,娄烦矿业矿业权评估值将上涨至约45,990.75万元,较本次评估徐楼矿业评估值上涨约34%。因此,近年铁矿石(含铁精粉)整体价格水平上升,导致矿业权价值大幅提升。

(2)2010年,娄烦矿业重新对矿区范围内的资源储量进行核实,经核实备案的保有资源储量从原215万吨增加至1,870.70万吨。若按照资源储量215万吨进行评估,在其他条件不变的情况下,娄烦矿业矿业权评估值仅为约4,127.47万元。因此,储量的增加导致矿业权价值的大幅提升。

八、拟购买资产其他事项说明

为进一步保护上市公司全体股东利益,鲁地控股对娄烦矿业生产经营用地办理出让手续及权属瑕疵资产相关事项出具了专项承诺:

“(1)于资产评估基准日,除以下资产尚未取得相应权属证书外,鲁地投资、徐楼矿业、娄烦矿业均已取得必要的权属证书:

娄烦矿业目前生产经营用地为临时用地,经娄烦县国土资源局批准同意,已办理临时用地手续,目前已取得编号为娄临集建(2011)字第002号的《集体土地建设用地使用证》。截至本承诺函出具日,山西省国土资源厅已出具《关于娄烦县鲁地矿业有限公司地下开采工程80吨/年(改扩建)项目用地预审意见的复函》,娄烦矿业生产经营用地的出让手续正在办理过程中。

娄烦矿业尚有三处房产未取得房屋所有权证,其基本情况如下:

■

徐楼矿业尚有一处房产未取得房屋所有权证,其基本情况如下:

■

(2)本公司将全力协助并督促娄烦矿业和徐楼矿业办理取得上述土地及房产权证,并保证于本次交易完成后6个月内完成相关手续的办理;

(3)在办理上述土地或房产权证的过程中,娄烦矿业或徐楼矿业如因无法正常使用上述土地或房产而产生的实际损失(承诺所指实际损失,系扣除重组交易各方已按《盈利预测补偿协议》补偿部分后给拟购买资产产生的损失),由鲁地控股以现金方式承担全额赔偿或补偿责任;

(4)若娄烦矿业或徐楼矿业在办理上述土地或房产权证的过程中,支付了本次重大资产重组评估过程中未预计的与土地或房产权证办理相关的费用,该等费用将由鲁地控股承担,并以现金方式向娄烦矿业或徐楼矿业进行补偿;

(5)若娄烦矿业或徐楼矿业未能在本次交易完成后6个月内完成上述土地或房产的权证办理,由此而给上市公司带来的实际损失将由本公司以现金方式承担全额赔偿或补偿责任。”

2012年8月,山东省工商行政管理局、济南市历下区国税局和济南市地方税务局历下分局出具证明,证明鲁地投资自2009年以来没有因违反相关法律法规遭受处罚的情形。

2012年7月,濉溪县工商行政管理局、濉溪县地方税务局、濉溪县国家税务局、濉溪县环境保护局、濉溪县质量技术监督局、濉溪县安全生产监督管理局和濉溪县房屋管理局出具证明,证明徐楼矿业自2009年以来没有因违反相关法律法规遭受处罚的情形。

2012年8月,娄烦县工商行政管理局、娄烦县地方税务局、娄烦县国家税务局、娄烦县环境保护局、娄烦县质量技术监督局和娄烦县安全生产监督管理局出具证明,证明娄烦矿业自2009年以来没有因违反相关法律法规遭受处罚的情形。

第六章 拟购买资产业务与技术

第一节 拟购买资产的主要产品及业务流程

一、主要产品及用途

拟购买资产主要产品为铁精粉,铁精粉在钢铁行业的用途十分广泛,是钢铁厂冶炼钢铁的主要原料。

二、拟购买资产业务流程

拟购买资产中,鲁地投资是山东省地矿局的矿业采选投资、管理平台,目前主要投资控股铁矿石生产企业徐楼矿业和娄烦矿业。徐楼矿业和娄烦矿业主要生产环节包括铁矿石开采、选矿。截至重组报告书签署日,徐楼矿业已正常生产,娄烦矿业处于建设期。徐楼矿业生产工艺流程如下:

(一)采矿工艺流程

徐楼矿业主要采用地下开采、竖井开拓。采矿工艺流程图如下:

■

(二)选矿工艺流程

徐楼矿业主要采用先浮后磁的联合选矿工艺。工艺流程图如下:

■

原矿首先进行破碎,破碎后进行抛尾,部分废石分离,矿石经自磨机后进入球磨机行程矿粉,后进入分级机分级,粗颗粒矿粉重新返回球磨机,细颗粒矿粉进入浮选槽浮选,将硫精矿分离后,矿粉进入磁选机将铁精矿和尾矿分离,铁精矿经陶瓷过滤机压滤后得到最终产品铁精矿粉,并经皮带机传送至堆场堆存。分离出的尾矿传输至浓密池进行浓密处理,浓密后的尾矿传输至充填站,最后经充填系统传输至井下采空区充填。

第二节 拟购买资产主要经营模式

拟购买资产根据行业特点,实行集团化管理,由各矿山独立运作,母公司(鲁地投资)在人力资源开发、内控管理等方面统筹协调。

一、采购模式

拟购买资产对外采购主要为生产设备、配件和其他生产耗材。在对外采购过程中,由矿山企管科根据仓库物资储备及生产安排,组织编制月度物资采购计划,报总经理审批后,由物资供应科进行采购。对于大宗物资及设备的采购,通过询价、谈判、实地考察多种形式确定供应商,符合招标条件的采购通过公开招标确定,买卖合同经企管科审核,领导会签后执行。

二、生产模式(下转A38版)

| 采矿权人 | 娄烦县鲁地矿业有限公司 |

| 采矿许可证证号 | C1400002009092120036401 |

| 矿山名称 | 娄烦县鲁地矿业有限公司 |

| 开采矿种 | 铁矿 |

| 开采方式 | 地下开采 |

| 矿区面积 | 0.3146平方公里 |

| 生产规模 | 80.00万吨/年 |

| 开采深度 | 由1660米至1460米标高,共有4个拐点圈定 |

| 有效期限 | 自2011年8月30日至2016年8月30日 |

| 是否存在他项权利 | 否 |

| 点号 | X坐标 | Y坐标 |

| 1 | 4213851.71 | 37552169.84 |

| 2 | 4214051.71 | 37552569.84 |

| 3 | 4213631.71 | 37552989.84 |

| 4 | 4213281.71 | 37552579.84 |

| 审批事项 | 发文单位 | 文件名称 | 文件编号 | 发文时间 |

| 立项 | 娄烦县发展和改革局 | 《关于核准娄烦县鲁地矿业有限公司80万吨铁矿项目的请示》 | 娄发改工交字[2011]40号 | 2011-4-24 |

| 太原市发展和改革委员会 | 《关于娄烦县鲁地矿业有限公司新建80万吨铁矿石项目请省核准的报告》 | 并发改工字[2011]553号 | 2011-9-21 | |

| 山西省发展和改革委员会 | 《关于娄烦县鲁地矿业有限公司年产80万吨铁矿石项目核准的批复》 | 晋发改工业发[2012]806号 | 2012-6-4 | |

| 环保 | 太原市环境保护局 | 《关于<娄烦县鲁地矿业有限公司细米河铁矿开采项目环境影响报告书>的审查意见》 | 并环审批[2006]28号 | 2006-4-21 |

| 山西省环境保护厅 | 《关于<娄烦县鲁地矿业有限公司年产80万吨铁矿项目环境影响报告>的批复》 | 晋环函[2011]1436号 | 2011-7-18 | |

| 山西省水利厅 | 《关于娄烦县鲁地矿业有限公司铁矿项目水土保持方案的批复》 | 晋水保函 [2011]602号 | 2011-8-8 | |

| 用地 | 娄烦县人民政府文件 | 《关于娄烦县国土资源局<关于娄烦县鲁地矿业有限公司申请办理用地手续的请示>的批复》 | 娄政发[2010]66号 | 2010-12-13 |

| 山西省国土资源厅 | 《关于娄烦县鲁地矿业有限公司地下开采工程80吨/年(改扩建)项目用地预审意见的复函》 | 晋国土资函[2012]279号 | 2012-5-15 | |

| 安全生产 | 山西省安全生产监督管理局 | 《关于娄烦县鲁地矿业有限公司安全设施设计的批复》 | 晋安监管一函[2010]117号 | 2010-11-15 |

| 山西省安全生产监督管理局 | 《关于娄烦县鲁地矿业有限公司地下开采80万吨/年(改扩建)工程初步设计<安全专篇>审查的批复》 | 晋安监管一函[2012]67号 | 2012-6-27 |

| 资产名称 | 净资产账面值 | 净资产评估价值 | 增减值 | 增值率 |

| A | B | C=B-A | D=C/A*100% | |

| 鲁地投资100%股权 | 66,236.21 | 119,188.89 | 52,952.68 | 79.95% |

| 徐楼矿业49%股权 | 9,422.75 | 49,214.93 | 39,792.18 | 422.30% |

| 娄烦矿业40%股权 | 1,647.64 | 12,095.96 | 10,448.32 | 634.14% |

| 拟购买资产合计 | 77,306.60 | 180,499.78 | 103,193.19 | 133.49% |

| 项 目 | 账面价值 | 评估价值 | 增减值 | 增值率 (%) | |

| A | B | C = B- A | D=C/A*100% | ||

| 流动资产合计 | 1 | 49,683.66 | 49,684.26 | 0.60 | |

| 长期股权投资 | 2 | 16,440.00 | 69,367.65 | 52,927.65 | 321.94 |

| 其中:徐楼矿业51%股权 | 3 | 12,240.00 | 51,223.71 | 38,983.71 | 318.49 |

| 娄烦矿业60%股权 | 4 | 4,200.00 | 18,143.94 | 13,943.94 | 332.00 |

| 固定资产: | 5 | 247.07 | 271.50 | 24.43 | 9.89 |

| 其中:设备类资产 | 6 | 247.07 | 271.50 | 24.43 | 9.89 |

| 非流动资产合计: | 7 | 16,687.07 | 69,021.35 | 52,334.28 | 313.62 |

| 资产总计: | 8 | 66,370.73 | 119,323.41 | 52,952.68 | 79.78 |

| 流动负债合计 | 9 | 134.52 | 134.52 | 0.00 | 0.00 |

| 非流动负债合计 | 10 | 0.00 | 0.00 | 0.00 | 0.00 |

| 负债合计 | 11 | 134.52 | 134.52 | 0.00 | 0.00 |

| 股东全部权益 | 12 | 66,236.21 | 119,188.89 | 52,952.68 | 79.95 |

| 项 目 | 账面价值 | 评估价值 | 增减值 | 增值率 (%) | |

| A | B | C = B- A | D=C/A*100% | ||

| 流动资产合计 | 1 | 8,888.93 | 9,401.49 | 512.56 | 5.77 |

| 固定资产: | 2 | 18,354.96 | 19,302.13 | 947.17 | 5.16 |

| 其中:房屋建筑物 | 3 | 13,354.86 | 13,391.61 | 36.75 | 0.28 |

| 设备类资产 | 4 | 5,000.09 | 5,910.52 | 910.42 | 18.21 |

| 在建工程: | 5 | 5,079.36 | 5,079.36 | 0.00 | 0.00 |

| 无形资产: | 6 | 15,540.75 | 95,359.65 | 79,818.90 | 513.61 |

| 其中:矿业权 | 7 | 13,875.51 | 93,576.99 | 79,701.48 | 574.40 |

| 土地使用权 | 8 | 1,665.24 | 1,782.66 | 117.42 | 7.05 |

| 递延所得税资产: | 9 | 70.09 | 0.00 | -70.09 | -100.00 |

| 非流动资产合计: | 10 | 39,854.51 | 120,550.49 | 80,695.98 | 202.48 |

| 资产合计: | 11 | 48,743.44 | 129,951.98 | 81,208.54 | 166.60 |

| 流动负债合计 | 12 | 29,513.34 | 29,513.34 | 0.00 | 0.00 |

| 非流动负债合计 | 13 | 0.00 | 0.00 | 0.00 | 0.00 |

| 负债合计 | 14 | 29,513.34 | 29,513.34 | 0.00 | 0.00 |

| 股东全部权益 | 15 | 19,230.10 | 100,438.64 | 81,208.54 | 422.30 |

| 49%股东权益 | 16 | 7,629.51 | 49,214.93 | 39,792.18 | 422.30 |

| 土地级别 | 一级地 | ||||

| 项目 | 优 | 较优 | 一般 | 较劣 | 劣 |

| 宗地行业性质 | 电业、邮电、高科技企业 | 服装工艺、建材 | 机械化工、医疗、食品 | 加工制造、酿造 | 造纸纺织、仓储等 |

| 供电状况 | 不停电 | 基本不停电 | 高峰期停电 | 时常停电 | 限制用电 |

| 环境质量状况 | 无污染 | 基本无污染 | 轻污染 | 中度污染 | 污染严重 |

| 生活条件状况 | 方便 | 较方便 | 一般 | 较不方便 | 不方便 |

| 产业集聚规模 | 高 | 较高 | 一般 | 较低 | 低 |

| 宗地内基础设施状况 | 齐全 | 基本齐全 | 一般 | 较不齐全 | 几乎没有 |

| 规划限制 | 工业仓储 | 办公文教 | 住宅 | 商服 | 无限制 |

| 土地级别 | 一级地 | ||||

| 项目 | 优 | 较优 | 一般 | 较劣 | 劣 |

| 宗地行业性质 | 2.66 | 1.33 | 0 | -2.1 | -4.2 |

| 供电状况 | 1.52 | 0.76 | 0 | -1.2 | -2.4 |

| 环境质量状况 | 1.33 | 0.665 | 0 | -1.05 | -2.1 |

| 生活条件状况 | 0.95 | 0.475 | 0 | -0.75 | -1.5 |

| 产业集聚规模 | 2.66 | 1.33 | 0 | -2.1 | -4.2 |

| 宗地内基础设施状况 | 1.9 | 0.95 | 0 | -1.5 | -3 |

| 规划限制 | 1.33 | 0.665 | 0 | -1.05 | -2.1 |

| 影响因素 | 因素说明 | 优劣度 | 修正幅度% |

| 宗地行业性质 | 宗地行业性质一般 | 一般 | 0 |

| 供电状况 | 供电状况优 | 优 | 1.52 |

| 环境质量状况 | 环境质量状况较优 | 较优 | 0.665 |

| 生活条件状况 | 生活条件状况较劣 | 一般 | 0 |

| 产业集聚规模 | 产业集聚规模优 | 优 | 2.66 |

| 宗地内基础设施状况 | 宗地内基础设施状况一般 | 一般 | 0 |

| 规划限制 | 规划限制较优 | 较优 | 0.665 |

| 合计 | 5.51 |

| 项 目 | 账面价值 | 评估价值 | 增减值 | 增值率 (%) | |

| A | B | C = B- A | D=C/A*100% | ||

| 流动资产合计 | 1 | 1,478.50 | 1,433.20 | -45.30 | -3.06 |

| 固定资产: | 2 | 1,211.64 | 1,457.34 | 245.70 | 20.28 |

| 其中:房屋建筑物 | 3 | 207.94 | 235.19 | 27.25 | 13.11 |

| 设备类资产 | 4 | 1,003.71 | 1,222.15 | 218.44 | 21.76 |

| 在建工程: | 5 | 8,121.06 | 8,121.06 | 0.00 | 0.00 |

| 无形资产: | 6 | 8,293.05 | 34,213.45 | 25,920.40 | 312.56 |

| 其中:矿业权 | 7 | 8,293.05 | 34,213.45 | 25,920.40 | 312.56 |

| 非流动资产合计: | 8 | 18,295.75 | 44,461.86 | 26,166.11 | 143.02 |

| 总资产合计 | 9 | 19,774.25 | 45,895.06 | 26,120.81 | 132.10 |

| 流动负债合计 | 10 | 15,655.16 | 15,655.16 | 0.00 | 0.00 |

| 非流动负债合计 | 11 | 0.00 | 0.00 | 0.00 | 0.00 |

| 负债合计 | 12 | 15,655.16 | 15,655.16 | 0.00 | 0.00 |

| 股东全部权益 | 13 | 4,119.09 | 30,239.90 | 26,120.81 | 634.14 |

| 40%股东权益 | 14 | 1,647.64 | 12,095.96 | 10,448.32 | 634.14 |

| 评估标的 | 账面值 (万元) | 评估值 (万元) | 评估增值 (万元) | 增值率 |

| 徐楼矿业采矿权 | 13,875.51 | 93,576.99 | 79,701.48 | 574.40% |

| 娄烦矿业采矿权 | 8,293.05 | 34,213.45 | 25,920.40 | 312.56% |

| 合计 | 22,168.56 | 127,790.44 | 105,621.88 | 476.45% |

| 主要参数 | 相关数据 | 确定依据 |

| 保有铁矿资源储量 | 2,866.45万吨 | 经国土资源部备案的《安徽省濉溪县徐楼矿区铁矿资源储量核实报告》、徐楼矿业《2011年度固体矿产资源统计基础表》和《2012年度生产报表》 |

| 平均品位 | 44.37% | 经国土资源部备案的《安徽省濉溪县徐楼矿区铁矿资源储量核实报告》 |

| 评估利用资源储量 | 2,866.45万吨 | 根据《中国矿业权评估准则》规定,矿业权评估中基础储量全部参与评估计算;推断的内蕴经济资源量(333)参考(预)可行性研究、矿山设计、矿产资源开发利用方案或设计规范的规定等取值;北京经纬参考《淮北徐楼矿业有限公司徐楼铁矿地下开采初步设计说明书》和《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》确定 |

| 产品方案 | 65%铁精粉 | 徐楼矿业已完成选矿厂建设并投入使用,矿山实际选矿产品为铁精矿,精矿品位为65-66%,销售中按65%计价 |

| 采矿回采率 | 一期80% | 《淮北徐楼矿业有限公司徐楼铁矿地下开采初步设计说明书》 |

| 二期83% | 《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》 | |

| 矿石贫化率 | 一期3% | 《淮北徐楼矿业有限公司徐楼铁矿地下开采初步设计说明书》 |

| 二期9.2% | 《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》 | |

| 选矿回收率 | 85% | 根据一期选矿厂实际回收率确定,依据《矿业权评估参数确定指导意见》统计的国内一般铁矿石选矿指标,其实际选矿回收率基本符合国内一般铁矿石选矿指标水平 |

| 设计损失量 | 一期43.57万吨 | 《淮北徐楼矿业有限公司徐楼铁矿地下开采初步设计说明书》 |

| 二期及后续工程630.90万吨 | 《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》 | |

| 可采储量 | 一期295.90万吨; 二期及后续工程1,512.34万吨 | 可采储量=评估利用资源储量-设计损失量-开采损失量=评估利用资源储量×(1-设计损失率)×采矿回采率 |

| 生产规模 | 一期40万吨/年;二期完工达产后95万吨/年(其中,二期与一期共同生产期,二期生产规模为55万吨/年) | 根据《中国矿业权评估准则》规定,在建、拟建矿山应根据矿产资源开发利用方案或管理部门核准生产能力文件等确定生产能力,北京经纬参考《淮北徐楼矿业有限公司徐楼铁矿地下开采初步设计说明书》、《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》和徐楼矿业持有的采矿许可证确定 |

| 生产年限 | 合计22.05年,其中一期工程生产期7.63年(含二期工程基建期2.25年,一期与二期共同生产期5.38年),二期及后续工程单独生产期14.42年 | 矿山合理服务年限计算公式为:@,式中:T—合理的矿山服务年限;Q—评估利用的可采储量;A—矿山生产能力;@—矿石贫化率(%) |

| 铁精粉销售价格 | 961.14元/吨 | 《中国矿业权评估准则》规定:产品销售价格应根据产品类型、产品质量和销售条件,一般采用当地价格口径确定,一般采用评估基准日前3个年度的价格平均值或回归分析后确定评估用的产品价格;徐楼矿业2010年、2011年、2012年1~5月为正常生产,北京经纬采用2009年度安徽地区铁精矿市场销售价格和矿山2010 年、2011 年、2012 年1~5 月份实际销售价格的平均值确定评估用矿产品销售价格 |

| 达产后正常生产年份销售收入 | 一期与二期共同生产期49,488.13万元;二期及后续工程单独生产期48,105.10万元 | 年铁精矿销售收入=年处理矿石量×地质品位×(1-矿石贫化率)×选矿回收率/精矿品位×铁精矿销售价格 |

| 铁矿石单位经营成本 | 一期216.33元/吨 二期265.52元/吨 | 根据徐楼矿业实际生产成本、选矿成本、《淮北徐楼矿业有限公司徐楼铁矿二期工程初步设计》,工业品价格增长指数和人均工资水平增长指数确定 |

| 折现率 | 10% | 由此确定的风险报酬率为:0.95%+1.60%+1.30%=3.85%。 折现率=无风险报酬率+风险报酬率=6.15%+3.85%=10.00%。 |

| 主要参数 | 相关数据 | 确定依据 |

| 保有铁矿资源储量 | 1,870.70万吨 | 经国土资源部备案的《山西省娄烦县狐姑山矿区细米河铁矿资源储量核实报告》 |

| 平均品位 | 30.66% | |

| 评估利用资源储量 | 1,870.70万吨 | 根据《中国矿业权评估准则》规定,矿业权评估中基础储量全部参与评估计算;推断的内蕴经济资源量(333)参考(预)可行性研究、矿山设计、矿产资源开发利用方案或设计规范的规定等取值,北京经纬参考《娄烦县鲁地矿业有限公司铁矿矿产资源开发利用方案》确定 |

| 产品方案 | 66.40%铁精粉 | 根据矿山实际生产控制情况确定 |

| 采矿回采率 | 80% | 《娄烦县鲁地矿业有限公司铁矿矿产资源开发利用方案》 |

| 矿石贫化率 | 20% | |

| 选矿回收率 | 74.65% | 根据资源储量核实报告中三类矿石加工技术性能试验结果 |

| 设计损失量 | 88.22万吨 | 《娄烦县鲁地矿业有限公司铁矿矿产资源开发利用方案》 |

| 可采储量 | 1,425.98万吨 | 可采储量=评估利用资源储量-设计损失量-开采损失量=评估利用资源储量×(1-设计损失率)×采矿回采率 |

| 生产规模 | 80万吨/年 | 根据《中国矿业权评估准则》规定,在建、拟建矿山应根据矿产资源开发利用方案或管理部门核准生产能力文件等确定生产能力,北京经纬参考《娄烦县鲁地矿业有限公司铁矿矿产资源开发利用方案》和娄烦矿业持有的采矿许可证确定 |

| 生产年限 | 22.28年 | 矿山合理服务年限计算公式为:■,式中:T—合理的矿山服务年限;Q—评估利用的可采储量;A—矿山生产能力;■—矿石贫化率(%) |

| 产品销售价格 | 867.18元/吨 | 根据《中国矿业权评估准则》,矿产品计价标准与矿业权评估确定的产品方案一致;矿产品市场价格一般应是实际的或潜在的销售市场范围市场价格;北京经纬以娄烦县申太选矿有限公司2010年、2011年的产品售价及娄烦矿业2012 年1-5 月的合同定价的平均价格确定评估用产品价格 |

| 达产后正常生产年份销售收入 | 19,130.36万元 | 年铁精矿销售收入=年处理矿石量×地质品位×(1-矿石贫化率)×选矿回收率/精矿品位×铁精矿销售价格 |

| 铁矿石单位经营成本 | 133.45元/吨 | 北京经纬对于娄烦矿业矿山采矿成本根据矿山实际生产条件并类比其他矿山指标确定。娄烦矿业矿山未建选厂,矿石处理采用委托加工,矿石加工费参照矿山的《矿石委托加工协议》约定的加工价格确定 |

| 折现率 | 10% | 在建项目的勘查开发阶段风险报酬率为0.35%~1.15%,娄烦矿业为在建项目,矿山竣工时间存在不确定性,故勘查开发阶段风险报酬率取1.05%;行业风险为1.00%~2.00%,娄烦矿业开采矿种为铁矿,铁矿石价格波动较大,故行业风险取1.60%;财务经营风险为1.00%~1.50%,娄烦矿业矿山建设阶段需要资金投入,矿山盈利能力未正式体现,资金周转存在一定不确定性,故财务经营风险取1.20%。由此确定的风险报酬率为:1.05%+1.60%+1.20%=3.85%。 折现率=无风险报酬率+风险报酬率6.15%+3.85%=10.00%。 |

| 序号 | 项目名称 | 合计 | 一期生产/二期基建期 | 生产期 | ||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017-2034 | |||

| 1 | 现金流入 | |||||||

| 1.1 | 销售收入 | 1,008,409.14 | 12,620.25 | 21,637.81 | 30,919.56 | 49,488.13 | 49,488.13 | 844,255.26 |

| 1.2 | 回收固定资产残(余)值 | 8,041.45 | 8,041.45 | |||||

| 1.3 | 回收流动资金 | 8,465.03 | 8,465.03 | |||||

| 1.4 | 回收抵扣设备进项税额 | 4,087.40 | 829.89 | - | - | - | - | 3,257.51 |

| 小计 | 1,029,003.02 | 13,450.14 | 21,637.81 | 30,919.56 | 49,488.13 | 49,488.13 | 864,019.25 | |

| 2 | 现金流出 | |||||||

| 2.1 | 后续勘查投资 | - | - | |||||

| 2.2 | 固定资产投资 | 42,325.13 | 29,033.55 | 7,974.95 | 5,316.63 | - | - | - |

| 2.3 | 无形资产投资 | 1,665.24 | 1,665.24 | - | - | - | - | - |

| 2.4 | 更新改造资金 | 22,419.27 | - | - | - | - | - | 22,419.27 |

| 2.5 | 流动资金 | 8,465.03 | 4,876.30 | - | 3,588.73 | - | - | - |

| 2.6 | 经营成本 | 508,233.65 | 5,046.99 | 8,653.20 | 13,520.19 | 23,256.80 | 23,256.80 | 434,499.67 |

| 2.7 | 销售税金及附加 | 23,611.82 | 239.89 | 553.58 | 771.47 | 1,207.36 | 1,207.36 | 19,632.16 |

| 2.8 | 企业所得税 | 103,992.04 | 1,542.91 | 2,609.85 | 3,560.15 | 5,480.75 | 5,480.75 | 85,317.63 |

| 小计 | 710,712.18 | 42,404.88 | 19,791.58 | 26,757.17 | 29,944.91 | 29,944.91 | 561,868.73 | |

| 3 | 净现金流量 | 318,290.84 | -28,954.74 | 1,846.23 | 4,162.39 | 19,543.22 | 19,543.22 | 302,150.52 |

| 4 | 折现系数(i=10%) | 0.9459 | 0.8599 | 0.7818 | 0.7107 | 0.6461 | ||

| 5 | 净现金流量现值 | 93,576.99 | -27,388.29 | 1,587.57 | 3,254.16 | 13,889.37 | 12,626.87 | 89,607.31 |

| 6 | 非付现成本费用 | 1,161.74 | 1,991.65 | 2,387.31 | 3,100.99 | 3,100.99 | 48,853.10 | |

| 7 | 利润总额(1.1-2.6-6-2.7) | 6,171.63 | 10,439.38 | 14,240.59 | 21,922.98 | 21,922.98 | 341,270.33 | |

| 8 | 企业所得税 | 1,542.91 | 2,609.85 | 3,560.15 | 5,480.75 | 5,480.75 | 85,317.58 | |

| 9 | 净利润 | 4,628.72 | 7,829.53 | 10,680.44 | 16,442.23 | 16,442.23 | 255,952.75 | |

| 序号 | 项目名称 | 合计 | 改建期 | 生产期 | |||||

| 2012 | 2013 | 2014 | 2015 | 2016 | 2017 | 2018-2035 | |||

| 1 | 现金流入 | ||||||||

| 1.1 | 销售收入 | 426,243.52 | 19,130.36 | 19,130.36 | 19,130.36 | 19,130.36 | 19,130.36 | 330,591.73 | |

| 1.2 | 回收固定资产残(余)值 | 1,174.18 | 1,174.18 | ||||||

| 1.3 | 回收流动资金 | 1,825.34 | 1,825.34 | ||||||

| 1.4 | 回收抵扣设备进项税额 | 961.60 | 480.80 | - | - | - | - | 480.80 | |

| 小计 | 430,204.64 | - | 19,611.16 | 19,130.36 | 19,130.36 | 19,130.36 | 19,130.36 | 334,072.04 | |

| 2 | 现金流出 | ||||||||

| 2.1 | 后续勘查投资 | - | - | ||||||

| 2.2 | 固定资产投资 | 11,408.38 | 11,408.38 | - | |||||

| 2.3 | 无形资产投资 | 620.57 | 620.57 | - | |||||

| 2.4 | 更新改造资金 | 3,309.04 | - | - | - | - | - | - | 3,309.04 |

| 2.5 | 流动资金 | 1,825.34 | 1,825.34 | - | |||||

| 2.6 | 经营成本 | 237,875.25 | 10,676.15 | 10,676.15 | 10,676.15 | 10,676.15 | 10,676.15 | 184,494.52 | |

| 2.7 | 销售税金及附加 | 25,107.55 | 1,089.66 | 1,130.53 | 1,130.53 | 1,130.53 | 1,130.53 | 19,495.78 | |

| 2.8 | 企业所得税 | 37,131.56 | 1,676.02 | 1,665.80 | 1,665.80 | 1,665.80 | 1,665.80 | 28,792.32 | |

| 小计 | 317,277.69 | 12,028.95 | 15,267.17 | 13,472.48 | 13,472.48 | 13,472.48 | 13,472.48 | 236,091.66 | |

| 3 | 净现金流量 | 112,926.94 | -12,028.95 | 4,343.99 | 5,657.88 | 5,657.88 | 5,657.88 | 5,657.88 | 97,980.38 |

| 4 | 折现系数(i=10%) | 0.95 | 0.86 | 0.78 | 0.71 | 0.65 | 0.59 | ||

| 5 | 净现金流量现值 | 34,213.44 | -11,378.42 | 3,735.51 | 4,423.06 | 4,020.96 | 3,655.42 | 3,323.11 | 26,433.80 |

| 6 | 非付现成本费用 | 660.47 | 660.47 | 660.47 | 660.47 | 660.47 | 11,432.15 | ||

| 7 | 利润总额 | 6,704.09 | 6,663.22 | 6,663.22 | 6,663.22 | 6,663.22 | 115,169.28 | ||

| 8 | 企业所得税 | 1,676.02 | 1,665.80 | 1,665.80 | 1,665.80 | 1,665.80 | 28,792.32 | ||

| 9 | 净利润 | 5,028.06 | 4,997.41 | 4,997.41 | 4,997.41 | 4,997.41 | 86,376.96 | ||

| 序号 | 建筑物名称 | 结构 | 建筑面积(m2) | 账面价值(元) | |

| 原值 | 净值 | ||||

| 1 | 磅房 | 砖混 | 99.00 | 77,443.00 | 48,078.72 |

| 2 | 水泥库 | 砖混 | 105.00 | 141,504.00 | 101,323.88 |

| 3 | 炸药库 | 砖混 | 128.47 | 235,723.00 | 164,951.41 |

| 序号 | 建筑物名称 | 土地所有权证 | 结构 | 建筑面积(M2) | 账面价值(元) | |

| 原值 | 净值 | |||||

| 1 | 食堂,浴室 | 濉出国用(2011)第136号 | 砖混 | 480.00 | 359,209.10 | 339,161.74 |