§1 重要提示

1.1 本公司董事会、监事会及其董事、监事、高级管理人员保证本报告所载资料不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

1.2 公司全体董事出席董事会会议。

1.3 公司第三季度财务报告未经审计。

1.4

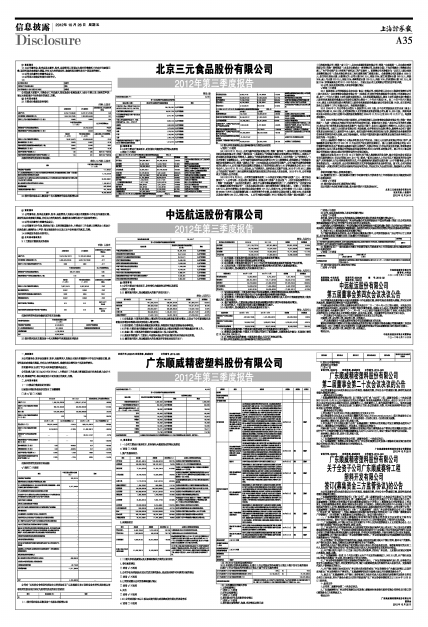

| 公司负责人姓名 | 张福平 |

| 主管会计工作负责人姓名 | 刘旭 |

| 会计机构负责人(会计主管人员)姓名 | 孙艳芝 |

公司负责人张福平、主管会计工作负责人刘旭及会计机构负责人(会计主管人员)孙艳芝声明:保证本季度报告中财务报告的真实、完整。

§2 公司基本情况

2.1 主要会计数据及财务指标

币种:人民币

| 本报告期末 | 上年度期末 | 本报告期末比上年度期末增减(%) | |

| 总资产(元) | 3,675,712,296.48 | 3,472,121,273.95 | 5.86 |

| 所有者权益(或股东权益)(元) | 1,844,198,736.25 | 1,790,292,445.59 | 3.01 |

| 归属于上市公司股东的每股净资产(元/股) | 2.0838 | 2.0323 | 2.54 |

| 年初至报告期期末 (1-9月) | 比上年同期增减(%) | ||

| 经营活动产生的现金流量净额(元) | 39,746,534.39 | 不适用 | |

| 每股经营活动产生的现金流量净额(元/股) | 0.0449 | 不适用 | |

| 报告期 (7-9月) | 年初至报告期期末 (1-9月) | 本报告期比上年同期增减(%) | |

| 归属于上市公司股东的净利润(元) | 19,691,546.73 | 53,686,564.60 | -31.58 |

| 基本每股收益(元/股) | 0.0223 | 0.0607 | -31.39 |

| 扣除非经常性损益后的基本每股收益(元/股) | 0.0215 | 0.0125 | -32.81 |

| 稀释每股收益(元/股) | 0.0223 | 0.0607 | -31.39 |

| 加权平均净资产收益率(%) | 1.08 | 2.95 | 减少0.51个百分点 |

| 扣除非经常性损益后的加权平均净资产收益率(%) | 1.04 | 0.61 | 减少0.52个百分点 |

扣除非经常性损益项目和金额:

单位:元 币种:人民币

| 项目 | 年初至报告期期末金额 (1-9月) |

| 非流动资产处置损益 | -117,564.91 |

| 计入当期损益的政府补助,但与公司正常经营业务密切相关,符合国家政策规定、按照一定标准定额或定量持续享受的政府补助除外 | 4,144,215.84 |

| 企业取得子公司、联营企业及合营企业的投资成本小于取得投资时应享有被投资单位可辨认净资产公允价值产生的收益 | 38,922,698.81 |

| 除上述各项之外的其他营业外收入和支出 | 1,249,941.47 |

| 所得税影响额 | -847,600.42 |

| 少数股东权益影响额(税后) | -751,702.79 |

| 合计 | 42,599,988.00 |

2.2 报告期末股东总人数及前十名无限售条件股东持股情况表

单位:股

| 报告期末股东总数(户) | 43,493 | |

| 前十名无限售条件流通股股东持股情况 | ||

| 股东名称(全称) | 期末持有无限售条件流通股的数量 | 种类 |

| 北京企业(食品)有限公司(BEIJING ENTERPRISES (DAIRY) LIMITED) | 265,790,000 | 人民币普通股 |

| 北京首都农业集团有限公司 | 84,501,756 | 人民币普通股 |

| 兴业证券股份有限公司客户信用交易担保证券账户 | 3,277,100 | 人民币普通股 |

| 中国人寿保险股份有限公司-传统-普通保险产品-005L-CT001沪 | 2,883,135 | 人民币普通股 |

| 张国樑 | 1,983,028 | 人民币普通股 |

| 徐昌海 | 1,672,606 | 人民币普通股 |

| 吴敏 | 1,376,304 | 人民币普通股 |

| 石梅 | 1,363,500 | 人民币普通股 |

| 王静 | 1,303,148 | 人民币普通股 |

| 中国建设银行股份有限公司-信诚中证500指数分级证券投资基金 | 1,214,470 | 人民币普通股 |

§3 重要事项

3.1 公司主要会计报表项目、财务指标大幅度变动的情况及原因

√适用 □不适用

| 3.1.1 截止2012年9月30日,资产负债表项目大幅变动的情况和原因 单位:元 | ||||

| 项目 | 期末余额 | 期初余额 | 增加幅度 | 说明 |

| 货币资金 | 364,986,489.17 | 541,285,291.89 | -32.57% | 主要为本期偿还借款及支付工业园项目工程款 |

| 应收票据 | 32,480,155.00 | 14,638,766.00 | 121.88% | 销售商品收到应收票据 |

| 预付款项 | 109,089,298.43 | 59,450,127.29 | 83.50% | 预付工业园设备款及奶款 |

| 其他应收款 | 15,884,918.11 | 207,798,203.29 | -92.36% | 主要为上年参与湖南太子奶重整支付偿债资金,本期转入长期股权投资核算 |

| 在建工程 | 67,378,957.05 | 1,691,435.20 | 3883.54% | 合并太子奶在建工程增加 |

| 无形资产 | 426,144,539.51 | 291,084,503.29 | 46.40% | 主要为合并太子奶增加土地使用权 |

| 递延所得税资产 | 61,755,996.60 | 29,884,937.41 | 106.65% | 合并太子奶递延所得税资产增加 |

| 应付利息 | 1,446,430.34 | 3,161,716.51 | -54.25% | 主要为支付借款利息 |

| 一年内到期的非流动负债 | 1,017,114.57 | 16,816,621.32 | -93.95% | 新乡三元支付到期应付款项 |

| 长期应付款 | 590,287.52 | 1,071,123.47 | -44.89% | 母公司支付到期应付款 |

| 预计负债 | 450,297.00 | 1,150,297.00 | -60.85% | 支付乳品一厂范围内商户搬迁补偿款 |

| 递延所得税负债 | 34,292,322.58 | 6,109,528.84 | 461.29% | 主要为合并太子奶增加 |

| 少数股东权益 | 167,203,300.34 | 5,434,616.91 | 2976.6% | 主要为本期合并太子奶增加 |

| 3.1.2 截止2012年9月30日,利润表项目大幅变动的情况和原因 单位:元 | ||||

| 项目 | 本年累计 | 上年累计 | 增减幅度 | 说明 |

| 营业税金及附加 | 8,869,147.91 | 4,176,942.96 | 112.34% | 城建税及教育费附加同比增加,本年新增地方教育费附加 |

| 财务费用 | 40,650,815.72 | 17,584,644.85 | 131.17% | 银行借款利息支出同比增加 |

| 资产减值损失 | 10,056,218.96 | 2,575,243.83 | 290.50% | 本期计提坏账准备及存货跌价准备所致 |

| 营业外收入 | 46,326,096.91 | 8,339,282.41 | 455.52% | 本期由于合并太子奶产生合并收益 |

| 营业外支出 | 2,126,805.70 | 958,357.92 | 121.92% | 主要为固定资产处置及其他支出同比增加 |

| 3.1.3 截止2012年9月30日,现金流量表项目大幅变动的情况和原因 单位:元 | ||||

| 项目 | 本年累计 | 上年累计 | 增减幅度 | 说明 |

| 收到的税费返还 | 143,733.81 | 19,989,867.97 | -99.28% | 本期较上期减少返还企业所得税 |

| 收到其他与经营活动有关的现金 | 80,456,001.37 | 41,383,336.22 | 94.42% | 主要为1.本期收到国家预算资金;2.新增企业太子奶增加 |

| 支付的各项税费 | 116,793,330.11 | 76,321,655.03 | 53.03% | 本期支付增值税增加 |

| 处置固定资产、无形资产和其他长期资产收回的现金净额 | 1,666,435.96 | 4,707,950.93 | -64.60% | 本期主要为处置固定资产收到现金,上期除固定资产处置外,还包含子公司河北三元处置生物性资产收到现金 |

| 收到其他与投资活动有关的现金 | - | 133,708.10 | -100.00% | 本期未发生,上期为新乡三元收回保函 |

| 购建固定资产、无形资产和其他长期资产支付的现金 | 154,826,398.47 | 290,624,409.25 | -46.73% | 本期支付的工业园设备款比上年有所减少 |

| 取得子公司及其他经营单位支付的现金净额 | -21,378,313.47 | - | - | 本期合并太子奶期初现金所致 |

| 分配股利、利润或偿付利息支付的现金 | 44,653,015.03 | 19,403,122.28 | 130.13% | 本期增加了长期借款利息 |

3.2 重大事项进展情况及其影响和解决方案的分析说明

√适用 □不适用

3.2.1 2011年11月8日,公司与新华联控股有限公司(简称"新华联")、新华联全资子公司株洲润坤科技发展有限公司(简称"润坤科技")及湖南太子奶集团生物科技有限责任公司管理人、株洲太子奶生物科技发展有限公司管理人、湖南太子奶集团供销有限公司管理人(合并简称"太子奶管理人")四方签署了《重整协议》。公司与新华联组成的联合体提供3.75 亿元偿债资金,获得湖南太子奶集团生物科技有限责任公司(简称"湖南太子奶")100%股权及其对应的可用资产。公司与新华联提供偿债资金的比例为6:4,公司与新华联在重整后的湖南太子奶的持股比例为6:4(详情请参见公司2011-035号公告)。2011年11月11日,联合体、太子奶管理人、高科奶业正式资产交接。2012年3月26日,湖南太子奶取得了株洲市工商行政管理局颁发的股东变更后的企业法人营业执照。2012年6月,公司将湖南太子奶纳入合并范围。

3.2.2 2011年9月23日,公司第四届董事会第二十六次会议同意公司参与投资"三元-爱之味合资项目": 1、公司与第一生技开发(维京群岛)有限公司(简称"生技开发") 、北京京泰投资管理中心(简称"京泰投资" )在北京合资成立一家生产无菌冷灌装健康饮料的工厂,名称暂定为"北京爱之味三元健康科技股份有限公司" (具体名称以经当地工商行政管理部门核准为准)。合资工厂注册资本3.35亿元,各方出资情况:生技开发以现金出资约1.71 亿元,持股51%;公司出资约1亿元【以工业园内约 36000平方米(以实际勘测为准)土地评估值作价出资,其余部分以现金出资】,持股 30%;京泰投资以现金出资约0.64亿元,持股19%。 2、公司与爱之味国际(BVI)有限公司(简称"爱之味国际")、麦士马控股有限公司(简称"麦士马")、北京京泰国际贸易有限公司(简称"京泰国际")、北京燕京啤酒集团公司(简称"燕啤集团")在北京合资成立一家销售公司,负责在全国(不包括港澳台)销售前述合资工厂生产的全部产品(外部客户委托加工的产品除外)。该销售公司名称暂定为"北京三元爱之味饮品销售有限公司"(具体名称以经当地工商行政管理部门核准为准)。合资销售公司注册资本1000万元,各方均以现金出资,出资情况为:公司出资300万元,持股30%;爱之味国际出资 280 万元,持股 28%;麦士马出资 220 万元,持股 22%;燕啤集团出资 100 万元,持股 10%;京泰国际出资100 万元,持股 10%(详情请参见公司2011-032号公告)。目前正在办理上述两家公司的注册审批手续。

3.3 公司、股东及实际控制人承诺事项履行情况

√适用 □不适用

3.3.1 股改承诺:公司控股股东北京企业(食品)有限公司、实际控制人北京三元集团有限责任公司(现已更名为"北京首都农业集团有限公司")均承诺:所持有的非流通股股份自获得上市流通权之日起,在十二个月内不通过上交所挂牌交易和转让;上述承诺期限届满后,通过上交所挂牌交易出售原三元股份非流通股股份数量占公司股份总数的比例在十二个月内不超过5%,在二十四个月内不超过10%;通过上交所挂牌交易出售的原三元股份非流通股股份数量达到公司股份总数1%时,在自该事实发生之日起两个工作日内做出公告。均按照承诺履行。

3.3.2 2009年11月公司非公开发行A股股票25,000万股,其中公司控股股东北京企业(食品)有限公司认购10,000万股,公司实际控制人北京首都农业集团有限公司认购15,000万股。两者均承诺其在本次非公开发行过程中认购的股份限售期自2009年11月18日至2012年11月17日。均按照承诺履行。

3.3.3 2009年我公司非公开发行股票时,公司实际控制人北京首都农业集团有限公司(简称"首农集团")为进一步解决其与我公司间存在的同业竞争问题,曾做出如下承诺:"在双方认可的条件成熟时,将本公司已有的乳制品相关业务及资产(包括但不限于:北京三元绿荷奶牛养殖中心、江苏三元双宝乳业有限公司、上海三元全佳乳业有限公司)采取收购、合并等适当方式进行整合,最终将本公司下属所有乳制品业务均在三元股份的平台上展开。相关交易价格将以经具有执行证券、期货相关业务资格的评估事务所的评估价格为基准,由双方协商确定。未来在中国范围内新开展的乳制品相关业务均将以三元股份为唯一平台进行。"

北京三元绿荷奶牛养殖中心下属从事乳制品生产的企业、上海三元全佳乳业有限公司均已停产,承德晓雅乳业有限公司已于2011年11月在北京产权交易所挂牌转让,唐山三鹿乳业有限公司在2011年国家审核乳制品生产资质时未提起申请且长期停产,与我公司均已不存在同业竞争问题;首农集团直接持有的山东三元乳业有限公司的股权及间接持有的江苏三元双宝乳业有限公司、唐山市三元食品有限公司的股权已通过由我公司托管经营的方式得以解决。

根据北京证监局2011年8月12日下发的《关于深入推进解决同业竞争、减少关联交易专项活动有关问题的通知》(京证公司发【2011】117号)要求,"暂时无法注入上市公司且不能剥离的同业竞争资产,可采用委托上市公司经营管理的方式,作为最终解决问题前的过渡方案";出于审慎考虑,公司与首农集团认为,一直采取的、由公司托管经营的方式并非彻底解决同业竞争的方法。接下来,公司与首农集团将进一步探讨托管之外的其他解决同业竞争的方法,并在双方认为合适的时机,彻底解决上述同业竞争。

承诺事项履行情况:按照承诺履行。

3.4 预测年初至下一报告期期末的累计净利润可能为亏损或者与上年同期相比发生大幅度变动的警示及原因说明

□适用 √不适用

3.5 报告期内现金分红政策的执行情况

因公司累计未分配利润为负数,故本报告期内不实施现金分红。

北京三元食品股份有限公司

法定代表人:张福平

2012年10月24日

北京三元食品股份有限公司

2012年第三季度报告