挂钩标的影响投资收益

|

⊙记者 赵明超 ○编辑 张亦文

从去年年底开始的市场反转行情,迈进2013年后便陷入了震荡状态,同时也给权益类产品提供了机会,挂钩市场的非保本型银行理财产品占比大幅增加。业内人士表示,投资者购买此类产品,关键要看其挂钩的标的,需适时规避风险。

非保本型产品占比增加

统计数据显示,最近几个月来,银行在售的理财产品中,非保本型产品占比迅速攀升。截至3月12日,今年以来的所有银行理财产品中,非保本型产品占比为69.28%,比去年同期的61.21%大幅增加。

非保本型理财产品大幅增加,和市场表现紧密相关。从月度数据来看,在去年初至当年9月份的市场整体单边下跌行情中,非保本型银行理财产品占比大多位于60%以下;从去年12月开始,市场展开一轮快速反弹行情,也使得非保本型理财产品迅猛增加,在当月所有发售产品中,非保本型产品占比达到69.17%。

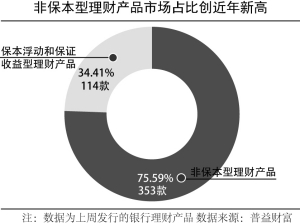

进入2013年以来,尽管在春节后遭遇市场调整,但是这种震荡行情同样给权益类产品以机会,非保本型理财产品占比依然居高不下。普益财富统计数据表明,在上周发行的理财产品中,保本浮动和保证收益型理财产品共114款,市场占比为34.41%;非保本型理财产品共353款,市场占比为75.59%,几乎创下最近几年来的新高。

与非保本型产品密集发行相对应的是,银行理财产品的收益率有所增加。普益财富监测数据显示,上周发行的银行理财产品中,各类型产品的平均收益率均有所增加,其中增幅最大的结构性理财产品,平均预期收益率为5.58%,较前一周上升97个基点;增幅最小的外币债券和货币市场类理财产品,尽管平均收益率为1.52%,但和前一周相比,依然上升了8个基点。

投资需看挂钩标的

业内人士表示,银行理财产品预期收益率增加,部分原因是市场对资金的需求有所增加,需求增加导致利率上升;另一方面是部分产品和市场挂钩,市场变动也将影响到产品收益,但是也正因为和市场挂钩,预期收益率仅提供一种参照作用,并不代表一定能达到预期收益。

据了解,在非保本银行理财产品中,大部分产品的投资对象为固定收益证券和以期权为主的衍生金融工具,其到期收益包括两部分:一部分是固定收益证券投资所带来的收益,另一部分是衍生金融合同所带来的收益,投资者是否能够获得较高的预期收益率主要取决于后者收益大小。

业内人士表示,以期权为主的衍生金融工具的收益,关键看其挂钩的标的,而到期所实现的收益取决于该标的的市场走势,如果其市场表现不好,将会导致这些产品达不到预期收益。“投资者购买非保本型银行理财产品时,对于相关挂钩标的未来市场表现判断得准确与否,将直接关系到结构性理财产品能否实现最高预期收益率。”

以挂钩黄金的结构性产品为例,由于国际黄金价格最近几个月来,累计下滑逾15%,这对黄金挂钩结构性理财产品的发行造成负面影响,导致发行挂钩黄金的理财产品减少,而且产品期限有所缩短。投资者选择该类产品,就要考虑黄金市场波动对产品带来的相应风险。

据了解,中国银行理财市场发展至今,有2602款结构性理财产品分别公布了预期和到期收益率的产品共有2602款,其中367款未实现最高预期收益率。在这些产品中,以挂钩股票的产品最多,挂钩黄金和石油的产品占比也较高。