| ||

| ||

|

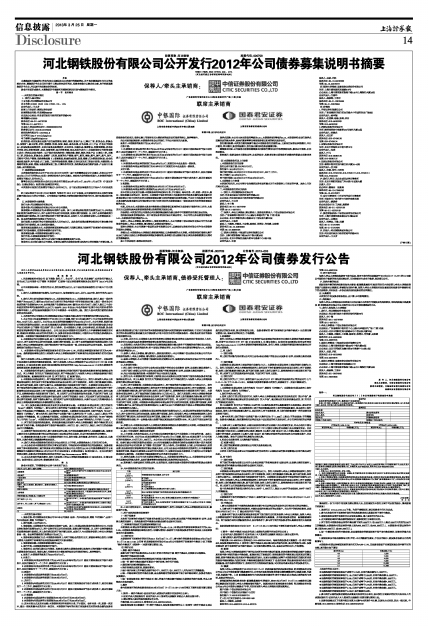

股票简称:河北钢铁 股票代码:000709

HEBEI IRON AND STEEL CO., LTD.

(河北省石家庄市桥西区裕华西路40号)

声明

本募集说明书摘要的目的仅为向公众提供有关本次发行的简要情况,并不包括募集说明书全文的各部分内容。募集说明书全文同时刊载于上海证券交易所网站。投资者在做出认购决定之前,应仔细阅读募集说明书全文,并以其作为投资决定的依据。

除非另有说明或要求,本募集说明书摘要所用简称和相关用语与募集说明书相同。

第一节 发行概况

一、本次发行的基本情况

(一)发行人基本情况

中文名称:河北钢铁股份有限公司

英文名称:HEBEI IRON AND STEEL CO., LTD.

法定代表人:王义芳

股票上市交易所:深圳证券交易所

股票简称及代码:河北钢铁000709

注册及办公地址:河北省石家庄市桥西区裕华西路40号

邮政编码:050000

联系电话:86-311-66770709

传真:86-311-66778711

企业法人营业执照注册号:130000000022520

税务登记证号:130104104759628

组织机构代码证号:10475962-8

公司网址:http:// www.hebgtgf.com

电子邮箱:hbgtgf@hebgtjt.com

经营范围:对所投资企业资产进行运营管理;钢材、钢坯、钒钛产品(三氧化二钒、钒铁合金、钒氮合金、钛精矿)、耐火材料、炉料、铁精粉、钒渣、钛渣、焦炭、黑色金属、有色金属、化工产品(不含化学危险品)、机械设备及其零部件、自动化设备及其零部件、五金交电、仪器仪表、橡胶制品、润滑油销售;冶金技术开发、转让及咨询服务;房屋、设备租赁;国内劳务派遣;商品及技术进出口,但国家限定公司经营或禁止进出口的商品及技术除外;(以下限分支机构经营):钢铁冶炼;钢材、钢坯、钒钛产品(三氧化二钒、五氧化二钒、钒铁合金、钒氮合金、钛精矿)、钒渣、钛渣的生产销售;煤气、粗苯、焦油、氧气、氮气、氩气、氢气、压缩空气的生产销售;危险货物运输(1);普通货运;起重机械安装、改造、维修;压力管道安装C级;冶金机械设备及配件、电气设备、化工设备、工业炉窑设备安装、维修;自动化及仪表工程设计安装;水暖安装;金属构件制造、安装、销售;设备防腐保温工程;计算机软件开发、系统集成及运行维护服务;产品检斤计量服务;皮带胶接服务。

(二)核准情况及核准规模

本次债券的发行经本公司于2012年10月23日召开的一届十五次董事会会议审议通过,并经本公司于2012年11月9日召开的2012年第二次临时股东大会审议通过。在股东大会的授权范围内,本次债券的发行规模为不超过人民币50亿元。

董事会决议公告和股东大会决议公告分别刊登在2012年10月24日、2012年11月10日的《中国证券报》、《上海证券报》、《证券时报》及深交所网站。

本次债券计划发行总规模为不超过人民币50亿元,自中国证监会核准发行之日起六个月内完成发行。

经中国证监会于2013年1月6日签发的“证监许可[2013]4号”文核准,公司获准向社会公开发行面值总额不超过50亿元的公司债券。公司将综合市场等各方面情况确定债券的发行时间、发行规模及发行条款。

(三)本期债券的主要条款

发行主体:河北钢铁股份有限公司。

债券名称:河北钢铁股份有限公司2012年公司债券。

债券期限:本期债券分为3年期和5年期两个品种。其中,3年期品种初始发行规模为30亿元;5年期品种初始发行规模为20亿元,两个品种间可以进行双向回拨,回拨比例不受限制。以上两个品种的最终发行规模将根据市场情况、网上发行情况和网下询价簿记结果,由发行人与本期债券保荐人/主承销商协商一致。各品种的最终发行规模合计为50亿元。

发行规模:本次发行的公司债券规模为人民币50亿元。具体发行规模由董事会根据公司资金需求情况和发行时市场情况,在上述范围内确定。

债券利率及其确定方式:本期债券票面利率将由发行人和簿记管理人根据网下利率询价结果在预设利率区间内协商确定,在债券存续期内固定不变。

债券票面金额:本期债券票面金额为100元。

发行价格:本期债券按面值平价发行。

发行方式与发行对象:发行方式与发行对象安排请参见发行公告。

债券形式:实名制记账式公司债券。投资者认购的本期债券在登记机构开立的托管账户托管记载。本期债券发行结束后,债券认购人可按照有关主管机构的规定进行债券的转让、质押等操作。

向公司股东配售安排:本期债券向社会公开发行,不向公司股东优先配售。

起息日:本期债券的起息日为2013年3月27日。

付息日期:

(1)本期债券3年期品种的付息日为2014年至2016年每年的3月27日(前述日期如遇法定节假日或休息日,则兑付顺延至下一个工作日,顺延期间不另计息);

(2)本期债券5年期品种的付息日为2014年至2018年每年的3月27日(前述日期如遇法定节假日或休息日,则兑付顺延至下一个工作日,顺延期间不另计息)。

到期日:

(1)本期债券3年期品种的到期日为2016年3月27日,到期支付本金及最后一期利息;

(2)本期债券5年期品种的到期日为2018年3月27日到期支付本金及最后一期利息。

兑付日期:

(1)本期债券3年期品种的兑付日为2016年3月27日(前述日期如遇法定节假日或休息日,则兑付顺延至下一个工作日,顺延期间不另计息);

(2)本期债券5年期品种的兑付日为2018年3月27(前述日期如遇法定节假日或休息日,则兑付顺延至下一个工作日,顺延期间不另计息)。

计息期限:

(1)本期债券3年期品种的计息期限为2013年3月27日至2016年3月26日;

(2)本期债券5年期品种的计息期限为2013年3月27日至2018年3月26日。

还本付息方式及支付金额:本期债券采用单利按年计息,不计复利。每年付息一次,到期一次还本,最后一期利息随本金的兑付一起支付。本期债券于每年的付息日向投资者支付的利息金额为投资者截至付息债权登记日收市时所持有的本期债券票面总额与对应的票面年利率的乘积;于兑付日向投资者支付的本息金额为投资者截至兑付债权登记日收市时所持有的本期债券最后一期利息及所持有的债券票面总额的本金。

付息、兑付方式:本期债券本息支付将按照本期债券登记机构的有关规定统计债券持有人名单,本息支付方式及其他具体安排按照债券登记机构的相关规定办理。

担保情况:本次发行的公司债券由河北钢铁集团提供全额无条件不可撤销的连带责任保证担保。

信用级别及资信评级机构:经中诚信证券评估有限公司综合评定,本公司的主体长期信用等级为AAA,本期债券的信用等级为AAA。

保荐人、牵头主承销商、簿记管理人、债券受托管理人:本公司聘请中信证券股份有限公司作为本期债券的保荐人、牵头主承销商、簿记管理人及债券受托管理人。

联席主承销商:本公司聘请中银国际证券有限责任公司、国泰君安证券股份有限公司作为本期债券的联席主承销商。

承销方式:本期债券由主承销商负责组建承销团,以余额包销的方式承销。本期债券发行最终认购不足50亿元部分全部由主承销商组织承销团余额包销,各承销方应足额划付各自承担余额包销责任比例对应的募集款项。

拟上市交易场所:深圳证券交易所。

质押式回购:本公司主体长期信用等级为AAA,本期债券信用等级为AAA,本期债券符合进行质押式回购交易的基本条件,具体折算率等事宜将按债券登记机构的相关规定执行。

发行费用概算:本次发行费用概算不超过本期债券发行总额的2%,主要包括保荐及承销费用、审计师费用、律师费用、资信评级费用、发行推介费用和信息披露费用等。

募集资金用途:公司拟将本期债券募集资金扣除发行费用后用于改善债务结构、偿还公司债务、补充流动资金。

税务提示:根据国家有关税收法律、法规的规定,投资者投资本期债券所应缴纳的税款由投资者承担。

(四)本期债券发行及上市安排

1、本期债券发行时间安排

发行公告刊登日期:2013年3月25日。

发行首日:2013年3月27日。

预计发行期限:2013年3月27日至2013年3月29日,共3个工作日。

网上申购日:2013年3月27日。

网下发行期限:2013年3月27日至2013年3月29日。

2、本期债券上市安排

本次发行结束后,本公司将尽快向深圳证券交易所提出关于本期债券上市交易的申请。具体上市时间将另行公告。

二、本期债券发行的有关机构

(一)发行人:河北钢铁股份有限公司

住所:河北省石家庄市桥西区裕华西路40号

办公地址:河北省石家庄市桥西区裕华西路40号

法定代表人:王义芳

联系人:李卜海

联系电话:86-311-66770709

传真:86-311-66778711

(二)保荐人、牵头主承销商、簿记管理人、债券受托管理人:中信证券股份有限公司

住所:广东省深圳市福田区中心三路8号卓越时代广场(二期)北座

办公地址:北京市朝阳区亮马桥路48号中信证券大厦22层

法定代表人:王东明

联系人:王超男、宋颐岚、王宏峰、陈亚利、张增文、何佳睿、吴安卿

联系电话:86-10-60838888

传真:86-10-60833504

(三)联席主承销商:中银国际证券有限责任公司

住所:上海市浦东银城中路200号中银大厦39层

办公地址:北京市西城区金融大街28号盈泰中心2座15层

法定代表人:许刚

联系人:吴荻、许凯

联系电话:86-10-66229000

传真:86-10-66578973

(四)联席主承销商:国泰君安证券股份有限公司

住所:上海市浦东新区商城路618号

办公地址:上海市浦东新区银城中路168号上海银行大厦29层

法定代表人:万建华

联系人:郝彦辉、王欣宇

联系电话:86-21-38676666

传真:86-21-38670666

(五)分销商

1、平安证券有限责任公司

住所:广东省深圳市福田区金田路大中华国际交易广场8层

法定代表人:杨宇翔

联系人:杜亚卿、杨洁、张涛、祁齐

联系电话:010-66299509

传真:010-66299589

2、西部证券股份有限公司

住所:陕西省西安市东新街232号信托大厦16层

法定代表人:刘建武

联系人:武文轩

联系电话:029-87406130

传真:029-87406134

3、宏源证券股份有限公司

住所:北京市西城区太平桥大街19号

法定代表人:冯戎

联系人:叶凡

联系电话:010-88085136

传真:010-88085135

4、招商证券股份有限公司

住所:深圳市福田区益田路江苏大厦38-45层

法定代表人:宫少林

联系人:汪浩、张华、王雨泽

联系电话:010-57601920、010-57601917、010-57601911

传真:010-57601990

(六)发行人律师:北京金诚同达律师事务所

住所:北京市朝阳区建国门外大街1号国贸大厦

负责人:田予

经办律师:董寒冰 张俊涛

联系电话:86-10-57068585

传真:86-10-65185057

(七)会计师事务所:中兴财光华会计师事务所

住所:石家庄市广安大街77号安侨商务四楼

法定代表人:姚庚春

经办注册会计师:王凤岐、姚庚春

联系电话:86-311-85929189

传真:86-311-85929189

(八)资信评级机构:中诚信证券评估有限公司

住所:上海市青浦区新业路599号1幢968室

法定代表人:关敬如

联系人:邵津宏、王维、肖鹏

电话:86-21-51019090

传真:86-21-51019030

(九)担保人:河北钢铁集团有限公司

住所:河北省石家庄市桥西区裕华西路40号

法定代表人:王义芳

上海市浦东银城中路200号中银大厦39层

上海市浦东新区商城路618号

保荐人/牵头主承销商:

广东省深圳市福田区中心三路8号卓越时代广场(二期)北座

联席主承销商

签署日期:2013年3月25日

(下转15版)