§1 重要提示

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人中国工商银行股份有限公司根据本基金合同规定,于2013年4月17日复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或者重大遗漏。

基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证基金一定盈利。

基金的过往业绩并不代表其未来表现。投资有风险,投资者在作出投资决策前应仔细阅读本基金的招募说明书。

本报告中财务资料未经审计。

本报告期自2013年1月1日起至3月31日止。

§2 基金产品概况

2.1 基金基本情况

■

注:本基金为LOF基金,在深交所的简称为“添富贵金”。

2.2 境外投资顾问和境外资产托管人

■

注:本基金无境外投资顾问。

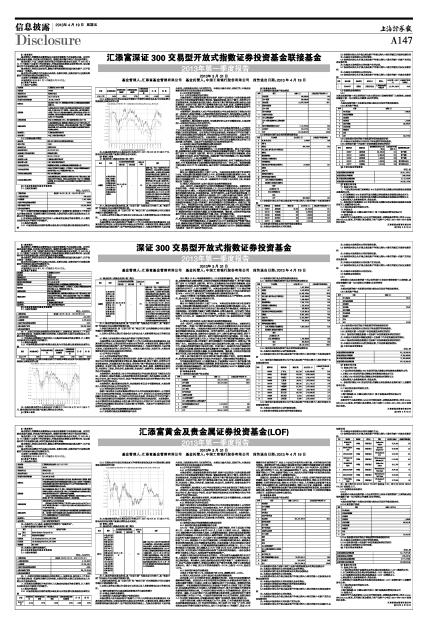

§3 主要财务指标和基金净值表现

3.1 主要财务指标

单位:人民币元

■

注:1、本期已实现收益指基金本期利息收入、投资收益、其他收入(不含公允价值变动收益)扣除相关费用后的余额,本期利润为本期已实现收益加上本期公允价值变动收益。

2、所述基金业绩指标不包括持有人认购或交易基金的各项费用,计入费用后实际收益水平要低于所列数字。

3.2 基金净值表现

3.2.1 本报告期基金份额净值增长率及其与同期业绩比较基准收益率的比较

■

3.2.2 自基金合同生效以来基金累计净值增长率变动及其与同期业绩比较基准收益率变动的比较

■

注:本基金建仓期为本《基金合同》生效之日(2011年8月31日)起6个月,建仓结束时各项资产配置比例符合合同规定。

§4 管理人报告

4.1 基金经理(或基金经理小组)简介

■

注:1、基金的首任基金经理,其“任职日期”为基金合同生效日,其“离职日期”为根据公司决议确定的解聘日期;

2、非首任基金经理,其“任职日期”和“离任日期”分别指根据公司决议确定的聘任日期和解聘日期;

3、证券从业的含义遵从行业协会《证券业从业人员资格管理办法》的相关规定。

4.2 境外投资顾问为本基金提供投资建议的主要成员简介

注:本基金无境外投资顾问。

4.3 报告期内本基金运作遵规守信情况说明

本基金管理人在本报告期内严格遵守《中华人民共和国证券投资基金法》及其他相关法律法规、证监会规定和本基金合同的约定,本着诚实信用、勤勉尽责的原则管理和运用基金资产,在严格控制风险的基础上,为基金份额持有人谋求最大利益,无损害基金持有人利益的行为。本基金无重大违法、违规行为,本基金投资组合符合有关法规及基金合同的约定。

4.4 公平交易专项说明

4.4.1 公平交易制度的执行情况

本基金管理人高度重视投资者利益保护,根据中国证监会《证券投资基金管理公司公平交易制度指导意见》等法规,借鉴国际经验,建立了健全、有效的公平交易制度体系,形成涵盖各开放式基金、特定客户资产管理组合和社保组合全部投资组合,交易所市场、银行间市场等各投资市场,债券、股票、回购等各投资标的,并贯穿分工授权、研究分析、投资决策、交易执行、业绩评估、监督检查各环节的公平交易机制。

本报告期内,基金管理人对公平交易制度和公平交易机制实现了流程优化和进一步系统化,确保全程嵌入式风险控制体系的有效运行,包括投资独立决策、研究公平分享、集中交易公平执行、交易严密监控和报告及时分析等在内的公平交易各环节执行情况良好。

本报告期内,通过投资交易监控、交易数据分析以及专项稽核检查,本基金管理人未发现任何违反公平交易的行为。

4.4.2 异常交易行为的专项说明

根据中国证监会《证券投资基金管理公司公平交易制度指导意见》,公司制定了同日反向交易控制的规则,同时加强对基金、专户、社保间同日反向交易的监控和隔日反向交易的检查。公司利用公平交易分析系统,对各组合间不同时间窗口下的同向交易指标进行持续监控,并定期对组合间的同向交易分析。本报告期内,本公司管理的所有投资组合未发生参与的交易所公开竞价同日反向交易成交较少的单边交易量超过该证券当日总成交量5%的情形。本基金于本报告期内未出现异常交易行为。

4.5 报告期内基金的投资策略和业绩表现说明

4.5.1 报告期内基金投资策略和运作分析

2013年一季度,美国经济的复苏状况出人意料的强劲,带来了美国股市的强劲上行,标普500指数从年初的1426点上升到3月底的1569点,涨幅高达10%;而欧洲经济仍然存在较大风险,从希腊到塞浦路斯,债务问题是拖累欧洲经济复苏的持续威胁;日本经济仍然陷入通缩的境地,但在新任首相安倍晋三与新任央行行长黑田东彦支持下,日本展开了史无前例的量化宽松政策,日元也大幅贬值了近30%,意图提升日本国内的通胀预期;全球避险情绪仍然高企,避险资金急切地寻找避风港,以往的避险首选是黄金,但在美联储几次会议纪要显示其对于QE后续效果的担忧后,人们普遍预期联储会提前结束或削减QE。以上几个因素导致美元大幅走强,美元指数亦从79.77大涨4%至82.98,对黄金价格形成了明显压制,同时美国股市的强劲走势也改善了投资者的风险偏好,一部分投资者降低了在黄金上的头寸,转而投资于股票等风险资产。

考虑到全球宏观经济特别是美国的复苏,对贵金属的金融避险属性有所压制,本基金在1季度减持了部分黄金,配置了部分受益于经济复苏的贵金属品种,如白银和铂金。事后看来,虽然白银和铂金在经济复苏背景下工业需求均有所上升,但由于白银库存量较大,而铂金存量较少且产量有所放缓,导致了白银和铂金走势分化。整个1季度,美元计价的黄金涨幅为-3.57%,白银为-6.21%,铂金为1.97%。

4.5.2 报告期内基金的业绩表现

本基金4季度下跌6.12%,同期基准下跌3.83%,超额收益为-2.29%。

4.6 管理人对宏观经济、证券市场及行业走势的简要展望

总的来看,2013年全球经济将进入缓慢复苏的过程,但期间仍会穿插着经济继续寻底的迹象。美国经济从年初开始的复苏进程超出大多数投资者的预期,失业率已逐渐下降到7.6%附近,标普500指数也已创下了历史新高。欧洲经济仍然艰难前行,年初塞浦路斯的债务危机以洗劫储户存款的方式得到了欧元区的救助,但如此激进的解决方式很难让人相信随后西班牙、意大利可能发生的债务危机能得到稳定的解决方案。日本经济仍然在与持续20年的通缩相抗争,面对日本经济这一顽疾,日本央行祭出了史无前例的量化宽松政策,以期扭转经济下滑的局面并刺激日本的出口产业。中国经济仍然保持着8%左右的高增长,在新任领导人上台后预计会重启改革,有望通过改革打破部门利益格局,释放出制度红利。

从货币供应来看,当前全球的通胀压力不大,欧洲、日本的通胀率还在负数,美国的通胀特别是核心CPI仍在可控范围内,而中国的CPI仍在“2”时代,这样留给各国央行的货币政策还非常充足。预计日本在天量QE的刺激下、美国QE有望维持至年底的情况下,再加上中国也已存在的巨大货币量,全球的流动性仍较为宽裕。前期黄金的下跌无疑是市场投资者对美元避险性的重新青睐与对风险资产的偏好所致;但全球主要央行的货币M2发行量从2007年底至今,美国增长了40%,欧元区增长了22%,而中国则是疯狂增长了146%。而期间黄金总的保有量增量不超过1.5万吨,也就是不超过10%,如此巨大的货币增量与有限的黄金供给总量,是黄金价格长期处于上涨通道的保证。

回顾历史,如果黄金价格的长期走低,只有3个原因:全球性的经济危机导致的通缩,在这个时候人们愿意持有流动性好的现金而非黄金,例如08年的全球金融海啸;全球性的经济过强,例如90年代的IT泡沫,人们将资金更多配置于高风险资产获取高额的汇报;长期的高利率维持,例如1980年初,联储利率一直都在10%以上,人们不愿意将资金投资于黄金而希望获得高额的利息回报。在当前经济逐渐企稳,超发货币导致的通胀预期,实际低利率且找不到像IT那样的经济爆发点情况下,长期的金价走势将比较乐观。

§5 投资组合报告

5.1 报告期末基金资产组合情况

■

5.2 报告期末在各个国家(地区)证券市场的股票及存托凭证投资分布

注:本基金本报告期末未持有股票以及存托凭证。

5.3 报告期末按行业分类的股票及存托凭证投资组合

注:本基金本报告期末未持有股票。

5.4 报告期末按公允价值占基金资产净值比例大小排序的前十名股票及存托凭证投资明细

注:本基金本报告期末未持有股票以及存托凭证。

5.5 报告期末按债券信用等级分类的债券投资组合

注:本基金本报告期末未持有债券。

5.6 报告期末按公允价值占基金资产净值比例大小排名的前五名债券投资明细

注:本基金本报告期末未持有债券。

5.7 报告期末按公允价值占基金资产净值比例大小排名的前十名资产支持证券投资明细

注:本基金本报告期末未持有资产支持证券。

5.8 报告期末按公允价值占基金资产净值比例大小排名的前五名金融衍生品投资明细

注:本基金本报告期末未持有金融衍生品。

5.9 报告期末按公允价值占基金资产净值比例大小排序的前十名基金投资明细

■

注:其中第六位SPDR GOLD TRUST在美国上市;第七位SPDR GOLD TRUST在香港上市。

5.10 投资组合报告附注

5.10.1

报告期内本基金投资的前十名证券的发行主体没有被监管部门立案调查或在报告编制日前一年内受到公开谴责、处罚的情况。

5.10.2

本基金投资的前十名基金没有超出基金合同规定的备选基金库。

5.10.3 其他资产构成

■

5.10.4 报告期末持有的处于转股期的可转换债券明细

注:本基金本报告期末未持有可转换债券。

5.10.5 报告期末前十名股票中存在流通受限情况的说明

注:本基金本报告期末未持有股票。

§6 开放式基金份额变动

单位:份

■

§7 备查文件目录

7.1 备查文件目录

1、中国证监会批准汇添富黄金及贵金属证券投资基金(LOF)募集的文件;

2、《汇添富黄金及贵金属证券投资基金(LOF)基金合同》;

3、《汇添富黄金及贵金属证券投资基金(LOF)托管协议》;

4、基金管理人业务资格批件、营业执照;

5、报告期内汇添富黄金及贵金属证券投资基金(LOF)在指定报刊上披露的各项公告;

6、中国证监会要求的其他文件。

7.2 存放地点

上海市富城路99号震旦国际大楼21楼汇添富基金管理有限公司

7.3 查阅方式

投资者可于本基金管理人办公时间预约查阅,或登录基金管理人网站www.99fund.com查阅,还可拨打基金管理人客户服务中心电话:400-888-9918查询相关信息。

汇添富基金管理有限公司

2013年4月19日

| 基金简称 | 汇添富黄金及贵金属(QDII-LOF-FOF) |

| 交易代码 | 164701 |

| 基金运作方式 | 契约型开放式 |

| 基金合同生效日 | 2011年8月31日 |

| 报告期末基金份额总额 | 420,968,591.99份 |

| 投资目标 | 深入研究影响黄金及其他贵金属(如白银、铂金、钯金等)价格的主要因素,把握不同品种贵金属的长期价格趋势和短期市场波动,通过主动投资于有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),在严格控制风险的前提下,力争基金收益率超越同期黄金价格走势。 |

| 投资策略 | 综合考虑国际政治、经济、汇市、战争、主要国家货币和利率政策、贵金属市场供求等多方面因素,本基金重点投资于境外上市有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),长期持有结合动态调整。 本基金主要投资策略包括贵金属资产配置策略、交易所交易基金(ETF)投资策略、货币市场工具投资策略以及金融衍生工具投资策略。 |

| 业绩比较基准 | 伦敦金价格折成人民币后的收益率 (伦敦金每日价格采用伦敦金下午定盘价(London Gold Price PM Fix),人民币汇率以报告期末最后一个估值日中国人民银行或其授权机构公布的人民币汇率中间价为准。) |

| 风险收益特征 | 本基金为基金中基金,属于证券投资基金中较高预期风险、较高预期收益的品种,主要投资于境外有实物黄金或其他实物贵金属支持的交易所交易基金(ETF),其预期风险收益水平与黄金价格相似。 |

| 基金管理人 | 汇添富基金管理有限公司 |

| 基金托管人 | 中国工商银行股份有限公司 |

| 项目 | 境外资产托管人 | |

| 名称 | 英文 | Brown Brothers Harriman & Co. |

| 中文 | 布朗兄弟哈里曼银行 | |

| 注册地址 | 140 Broadway New York, NY 10005 | |

| 办公地址 | 140 Broadway New York, NY 10005 | |

| 邮政编码 | NY 10005 | |

| 主要财务指标 | 报告期( 2013年1月1日 - 2013年3月31日 ) |

| 1.本期已实现收益 | -9,125,522.23 |

| 2.本期利润 | -23,745,345.72 |

| 3.加权平均基金份额本期利润 | -0.0551 |

| 4.期末基金资产净值 | 355,132,321.99 |

| 5.期末基金份额净值 | 0.844 |

| 阶段 | 净值增长率① | 净值增长率标准差② | 业绩比较基准收益率③ | 业绩比较基准收益率标准差④ | ①-③ | ②-④ |

| 过去三个月 | -6.12% | 0.77% | -3.83% | 0.70% | -2.29% | 0.07% |

| 姓名 | 职务 | 任本基金的基金经理期限 | 证券从业年限 | 说明 | |

| 任职日期 | 离任日期 | ||||

| 赖中立 | 本基金的基金经理,汇添富上证综合指数证券投资基金的基金经理助理,深证300交易型开放式指数证券投资基金的基金经理助理,汇添富深证300交易型开放式指数证券投资基金联接基金的基金经理助理。 | 2012年11月1日 | - | 6年 | 国籍:中国,学历:北京大学中国经济研究中心金融学硕士,相关业务资格:证券投资基金从业资格。从业经历:曾任泰达宏利基金管理有限公司风险管理分析师。2010年8月加入汇添富基金管理有限公司任金融工程部分析师。2012年2月15日至今任汇添富上证综合指数基金、深证300交易型开放式指数证券投资基金、汇添富深证300交易型开放式指数证券投资基金联接基金的基金经理助理,2012年11月1日至今任汇添富黄金及贵金属证券投资基金(LOF)的基金经理。 |

| 序号 | 项目 | 金额(人民币元 ) | 占基金总资产的比例(%) |

| 1 | 权益投资 | - | - |

| 其中:普通股 | - | - | |

| 优先股 | - | - | |

| 存托凭证 | - | - | |

| 房地产信托凭证 | - | - | |

| 2 | 基金投资 | 334,274,372.75 | 93.32 |

| 3 | 固定收益投资 | - | - |

| 其中:债券 | - | - | |

| 资产支持证券 | - | - | |

| 4 | 金融衍生品投资 | - | - |

| 其中:远期 | - | - | |

| 期货 | - | - | |

| 期权 | - | - | |

| 权证 | - | - | |

| 5 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 6 | 货币市场工具 | - | - |

| 7 | 银行存款和结算备付金合计 | 23,627,643.12 | 6.60 |

| 8 | 其他资产 | 310,910.32 | 0.09 |

| 9 | 合计 | 358,212,926.19 | 100.00 |

| 序号 | 基金名称 | 基金类型 | 运作方式 | 管理人 | 公允价值(人民币元) | 占基金资产净值比例(%) |

| 1 | ISHARES GOLD TRUST | ETF基金 | 契约型开放式 | BlackRock Fund Advisors | 55,457,196.96 | 15.62 |

| 2 | SPROTT PHYSICAL GOLD | ETF基金 | 契约型开放式 | Sprott Asset Management LP | 54,283,658.88 | 15.29 |

| 3 | ETFS GOLD TRUST | ETF基金 | 契约型开放式 | ETFs Securities US (LLC) | 53,305,078.57 | 15.01 |

| 4 | UBS IS-GOLD CHF HEDG | ETF基金 | 契约型开放式 | UBS Fund Management(Switzerland) AG | 51,105,404.25 | 14.39 |

| 5 | ISHARES SILVER TRUST | ETF基金 | 契约型开放式 | BlackRock Fund Advisors | 46,411,174.26 | 13.07 |

| 6 | SPDR GOLD TRUST | ETF基金 | 契约型开放式 | State Street Bank and Trust Company | 28,078,716.55 | 7.91 |

| 7 | SPDR GOLD TRUST | ETF基金 | 契约型开放式 | State Street Bank and Trust Company | 26,296,094.34 | 7.40 |

| 8 | ETFS PLATINUM TRUST | ETF基金 | 契约型开放式 | ETFs Securities US (LLC) | 19,337,048.94 | 5.45 |

| 序号 | 名称 | 金额(人民币元) |

| 1 | 存出保证金 | - |

| 2 | 应收证券清算款 | - |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 1,269.26 |

| 5 | 应收申购款 | 309,641.06 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 310,910.32 |

| 本报告期期初基金份额总额 | 441,175,671.66 |

| 本报告期基金总申购份额 | 7,564,297.18 |

| 减:本报告期基金总赎回份额 | 27,771,376.85 |

| 本报告期期末基金份额总额 | 420,968,591.99 |

2013年第一季度报告

2013年3月31日

基金管理人:汇添富基金管理有限公司 基金托管人:中国工商银行股份有限公司 报告送出日期:2013年4月19日