*ST天龙股东小把戏穿帮

|

⊙记者 徐锐 ○编辑 邱江

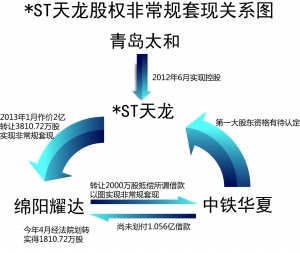

*ST天龙前两大股东中铁华夏、绵阳耀达之间的股权交易再现“离奇”一幕。当初以“以股抵债”之名获取*ST天龙2000万股的中铁华夏,实际上与绵阳耀达并不存在所谓的债权债务关系。反观绵阳耀达之所以通过司法划转方式“曲线”变卖股权,其深层用意则是为规避相关法律规定,进而达到强行套现的目的。未曾料到,双方之间的上述运作伎俩并未逃过监管部门的“法眼”。

以借款合同“作局”规避监管

中铁华夏、绵阳耀达间的离奇交易可溯至今年1月。彼时,*ST天龙原控股股东青岛太和与绵阳耀达签署股权转让协议,拟将所持3810.72万股股权作价2亿转予绵阳耀达,但该笔交易在今年3月11日“莫名”终止。随后,已支付转让款的绵阳耀达则于3月14日快速通过法院要求青岛太和返还相关资金和利息。在青岛太和迟迟不还款的背景下,法院于今年4月将其所持股份中的1810.72万股划转给绵阳耀达,“半路杀出”的中铁华夏则突击受让了剩余2000万股,用以抵偿绵阳耀达对中铁华夏的借款,中铁华夏也由此成为*ST天龙第一大股东。

而上述看似合理的股权交易却引起了监管部门的警觉。*ST天龙今日所发公告显示,山西证监局5月15日约谈了中铁华夏和绵阳耀达,由此得知,双方间所签订的借款合同实际上并未履行,直至今日,中铁华夏仍未向绵阳耀达提供所谓的1.056亿元借款。

需要指出的是,双方借款合同是在今年4月2日签订的,恰好是在股权划转之前。而从快速构成债权债务关系到股权快速划转过户,双方间上述操作可谓极具针对性,其结果无异于绵阳耀达变相将2000万股股权卖给了中铁华夏。而双方如此“煞费苦心”的真实目的,或是为了避免绵阳耀达在减持套现的同时触犯相关法律规定。

试想,若无上述借贷关系,绵阳耀达将整体接收3810.72万股*ST天龙股权。而根据《证券法》相关规定,“在上市公司收购中,收购人持有的被收购的上市公司的股票,在收购行为完成后的十二个月内不得转让。”这意味着绵阳耀达所获股权在此后一年内均不得减持套现。如今在“构造”出债权债务关系后,通过司法强制划转,绵阳耀达则看似“被动性”地被“剥夺”股权,而非主动性转让,并相应获得了套现资金。

事实上,青岛太和与绵阳耀达之间的股权交易也是使用了上述“路数”,原因在于青岛太和去年6月刚获得*ST天龙持股,若在今年一季度直接转让,势必违反上述法律。由此可猜测,青岛太和随后故意不返还相关资金,从而由法院将股份强行过户。

回看中铁华夏,由于目前仍未向绵阳耀达实际划付借款资金,其是否具备*ST天龙股东资格,尚需得到有权部门的认定。

绵阳耀达缘何“非常规套现”?

种种迹象显示,由董平家族掌控的绵阳耀达以如此极端方式套现,或源于其对资金的极度渴求。

针对绵阳耀达以持股抵偿中铁华夏债务一事,绵阳耀达在今年4月中旬曾向上述公司回函称,由于波鸿集团(同为董平家族旗下企业)还在规划建设四川绵阳好圣汽车零部件制造有限公司二期项目,并计划与德国EB公司合作生产大众奥迪EA888第三代发动机缸体等项目,这些项目后续需要大量的资金投入,故采用“以股抵债”是为了降低财务成本而有效率地将资金投入到新项目中去。

另一个不易忽视的细节的是,*ST天龙今年4月曾推出增发方案,拟向不超过10名特定投资者发行股份,募资10亿元主要用于收购董平家族旗下汽车零部件资产,董平家族却未以“资产换股权”,反而直接换取了现金,这也从侧面显示出其资金之“饥渴”。

表面来看,通过定增及引入中铁华夏,董平家族似乎丧失了对*ST天龙的控制力,但事实上其自有“如意算盘”。绵阳耀达此前曾表示,波鸿集团计划用本次交易(即增发)所获资金投入到绵阳好圣二期项目、EA888项目建设中,待上述项目建成投产并符合注入上市公司的条件后,波鸿集团将择机把相关资产注入*ST天龙并增持上市公司股份。也就是说,若日后董平家族再行实施资产注入,其将重新获得*ST天龙的实际控制权。

反而中铁华夏自身并不具备汽车零部件制造方面的相关人才,其入股*ST天龙应仅是充当财务投资者的角色。*ST天龙前期所发公告中亦明确指出,中铁华夏未来将主要从股东大会、董事会等层面参与上市公司的公司治理,履行第一大股东的权利和义务,而公司未来仍将依赖波鸿集团的相关人才具体负责生产经营管理。