| ||

| ||

|

⊙记者 殷占武 叶苗

中国股市正在经历一场阵痛,这种阵痛的诱因是深层次的。

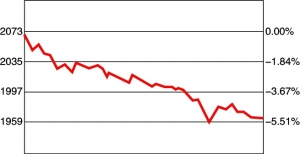

昨天上证综指跌5.3%,创2009年9月份以来的最大单日跌幅,再度跌破2000点大关,上百只个股跌停,银行地产成为暴跌的重灾区……的确,单日如此下跌的极端行情历史罕见,投资者经受的“煎熬”可想而知。

客观地说,各种诱因不会很快消逝,其影响可能比想象的要深远。

一是市场对A股本身资金面的预期。当前,市场预期IPO即将开闸、中小盘和创业板股票高位套现减持现象蔓延,一定程度上影响了场内资金的情绪。从表面看,似乎是A股最初展开调整的肇因。

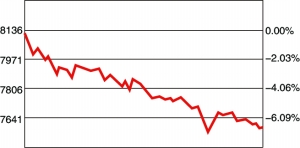

二是央行流动性纠偏仍将持续。海通证券首席经济学家李迅雷接受采访时表示:“金融系统要去杠杆,肯定会对实体经济带来冲击,如果处理不当容易造成系统性风险。” 瑞银证券分析,6月底前后两周金融市场资金面最为紧张,资金价格大概率上将再创新高。其中,五大行年度分红吸收流动性约2400亿元;7月初补缴准备金大约是8000亿元;7月中旬财政存款再度增加,预计冲击规模在4500亿元上下。这些难以回避的流动性紧缩因素挫伤了市场短期内的持股信心。

三是宏观经济下半年面临增速放缓风险,对实体经济不振担忧加剧。从经济基本面来看,汇丰PMI数据已经连续第二个月下滑,新订单指数仅为47.1,订单减库存指数为-4.1,创10个月以来新低。“市场下跌恐慌因素正在流动性层面向实体经济层面延伸。这在很大程度上加剧了市场下跌的烈度。”分析人士指出。

四是经济结构调整正在实质性展开。在过去一周中,国务院常务会议以及央行的一系列表态及动作已经表明,决策层正在通过主动出击方式,盘活国内市场存量货币,坚定调整经济结构,并承担经济增速放缓的代价,过去那种“扩张性”和“刺激性”的经济政策已失去了想象空间。从短期来看,这必然给股市带来难以回避的压力。

五是来自海外的政策信号也令已经处于弱势的A股雪上加霜。中信证券国际研究部分析师毛长青认为,之前对QE退出持温和态度的伯南克选择在当前时点明确QE退出事宜,仍超出市场预期,过去两周投资者对QE退出预期的忧虑再度强化,处于高位的全球资本市场继续承压,中国市场难以幸免。

仔细分析这五大原因,对于IPO的担忧是A股的“家事”,回看逾20年的资本市场和去年IPO停发以来的市场表现,已经足够说明这是一个“伪命题”——任何一个缺乏融资功能的市场,最终也不会给投资者带来长远的回报;美国QE退出的担忧则是“天下事”,对已经深度介入全球经济的中国来说,美联储的政策走向影响自不待言。可以说,在全球经济背景下,美国人加印美元和收紧银根都会让世界各经济体产生连锁反应而波澜起伏。各国政府货币当局应变新的强势美元必然要调整货币政策,对此,前日央行货币政策委员会就明确提出“密切关注国际国内经济金融新动向和国际资本流动的变化”。在这种大的国际背景下,稳健的货币政策则是央行的必然选择,盲目超发货币显然有失明智。另一方面,大量信贷资金没有进入实体经济,而是在金融体系内“空转”套利循环,则是央行执行中央政策主动纠偏的原因。以上双重因素叠加造成“钱荒”假象。中国金融体系中的结构性问题恰恰反映了中国经济深层次的结构性矛盾。

2013年,是新一届政府全面施展其治国理念起步之年,也是结构调整之年。这些“国事”是中国经济逐渐隐现剧变中的内因。可以判断的是,持续多年的“扩张性的政策”已经终结,中国经济将告别传统增长方式,进行结构调整和转型升级。中国经济的方向性是明确的。(下转封五)