| ||

|

今年一季度以来,中国货币周期与经济周期出现的反差明显加大:在货币(以及信贷)增速回升时,经济增速却出现了下降。货币周期与经济周期反差明显,既有因经济结构调整引起经济增速下降的原因,也存在货币政策收缩导致经济增速乏力的可能。从当前不理想的经济增长率和货币供应情况看,有必要继续保持15%以上力度的货币供应以维持经济适度增长

⊙潘正彦

2008年全球金融危机以来,中国货币周期与经济周期出现了不同步的情况。2013年第一季度以来,货币周期与经济周期更是出现了明显的反差:在货币(以及信贷)增速回升的时,经济增速却出现了下降。虽然是缓慢的下降,但似乎有形成低位徘徊的可能。显然,货币周期与经济周期出现了明显的反差,这种反差既有因经济结构调整引起的经济增速下降的原因,也存在货币政策收缩导致经济增速乏力的可能。从当前越来越不理想的经济增长率和货币供应的实际情况看,有必要继续保持15%以上力度的货币供应维持经济适度增长。

1998年至2008年中国货币周期与经济周期相对同步状态

改革开放后,中国经济周期曾经是波动很大,但是进入2001年后开始波动率减小。由于众所周知的原因,1978年之前的中国经济总体上周期性特征比较明显,经济周期多次大起大落,呈现典型的剧烈波动状况。1978年以后,经济周期总的趋势是从剧烈走向平缓,经济稳定性逐步提高,特别是基本没有出现古典型波动,都是增长型波动。如,2001年后一直到2008年全球金融危机爆发,中国经济周期基本处于波动逐步趋小的状态(见表1)。显然,与1978年前后相比,中国经济稳定性有所提高。虽然与世界经济周期相比,中国经济周期的稳定性仍有差距。

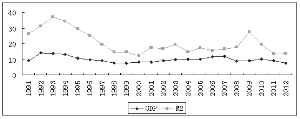

从数据看,改革开放后中国经济稳定性的提高除了其他因素(例如与国际经济接轨和受到世界经济周期的影响、改革后的市场经济制度的逐步形成等),货币周期的逐步稳定还是有一定的作用。资料显示:1998—2008年,中国货币周期与经济周期基本处于相对同步状态(见图1)。特别是,通过1998年前后的比较可以发现,1998年以后,中国货币周期与经济周期的波幅和相对位差都明显收敛。1991—1997年,GDP波幅和相对位差分别达到5和52.5%,M2波幅和相对位差分别达到17.7和65%;1998—2008年,GDP波幅和相对位差分别为4.1和63.8%,M2波幅和相对位差分别为7.3和62.7%;两者的波幅都大幅度缩小,相对趋近。反映了1998—2008年,中国货币周期与经济周期基本处于相对同步状态。

事实上,虽然1995年,《中国人民银行法》颁布并正式确立了中国人民银行作为中央银行的法律地位,但在改革开放的初期货币政策对经济的支持被要求得很高。因此,中央银行在行使货币政策的职能方面,是逐步运用货币政策工具建立货币政策独立性的。并且通过M2增速的明显下降来完成货币政策对市场经济体制建立、货币化进程的支持,也是货币政策独立性地位的逐步确立。但是,2008年全球金融危机使得中国的货币政策有了新的任务和目标。

全球金融危机后中国货币政策必须兼顾国内国外

2008年全球金融危机后,中国货币政策与中国经济一样,必须面对全球经济和金融政策的变化。

首先,中国货币政策不得不加强与各国宏观经济政策的联动,以保持国际社会的正常运行需要,而不完全跟随中国本身的经济周期。

2008年全球金融危机后,中国货币政策全面加强了与各国的政策联动。中国在各种国际场合公开表示要加强国际合作,共同应对全球金融危机、欧洲债务危机。例如,中国领导人曾经表示,欧债危机增加了各国宏观经济政策的实施难度,防止危机蔓延是世界面临的共同挑战。目前世界经济复苏基础还不牢固,且欧洲主权债务危机的影响存在不确定性。虽然世界各国没有一致的做法,是根据各自的情况在做,但总体上讲,大家都要依赖世界经济,所以要有一个对世界经济的总体判断。

2009年开始,中国在具体货币政策实施上加强了国际合作,突出表现在2009年中国货币政策释放的力度是前所未有的,虽然后来这一政策一直受到批评,但是至少在国际联动层面上是毋庸置疑的。事实上,在2009年,中国货币政策的实施反映了中国宽松货币政策已经发挥到了极致。2009年一季度末,广义货币供应量M2余额同比增长25.5%,增速比上年同期高9.3个百分点,比上年末高7.7个百分点。由于M2增速快速上升,也带动了狭义货币供应量M1增速逐月明显加快,3月末增速已恢复到2008年6月前的水平,反映出近期各项宏观政策提振作用逐步上升,经济活跃度有所提高。同时,信贷也快速增长。一季度同比增长27.0%,增速分别比上年同期和上年末高10.7个和9.0个百分点。在银行体系流动性充裕的同时,市场利率全面降低,对信贷供需刺激作用十分明显。

显然,这样的货币政策刺激力度已经超出了完全与中国经济周期相协调的作用。但客观而论,2009年中国经济在包括宽松货币政策的大力支持下,其底部是逐步回升的。

其次,2011年后中国货币周期开始保持相对独立性。在经历里2008—2010年货币政策对经济的强大支持后,2011年开始,在渡过了金融危机最艰难的时候,中国货币政策开始逐步考虑自身的规律需要。中国货币周期加大独立趋势。

2011年以后,货币政策总体上呈紧缩态势。虽然在2011—2012年的货币政策报告在基调还是继续实施稳健的货币政策,加强前瞻性等等。而实际上货币周期正按自身的需要按部就班地向“稳健”方向调整,以防止大起大落。2011年、2012年,货币信贷增速回落。2011年,M2同比增长13.6%、金融机构本外币贷款余额同比增长15.7%。2012年,M2同比增长13.8%、金融机构本外币贷款余额同比增长15.6%。同时,2011年后,紧缩性货币政策工具使用高于宽松性政策工具,紧缩政策意图明显。

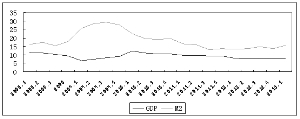

2011年,央行连续六次上调存款准备金利率,共300个基点,在中国大型金融机构甚至高达21.5%的历史高位。2011年上半年保持“一月一调”的节奏。2011年还进行了三次加息。2012年,货币政策根据本身的政策目标需要进行了反向操作,2012年6月份和7月份,中央银行连续两次下调存贷款基准利率,一定程度上释放银行体系流动性、带动当年市场利率有所下降。但是,如果结合2011、2012年两年来看,显然货币政策是偏紧的。这不仅表现在货币供应量M2和信贷的增速是逐步回落,而且还处于1998年以来的低位(见图2)。

2012年,市场利率、包括贷款利率总体保持上行走势。而且从利率浮动情况看,执行上浮利率的贷款占比显著上升,执行上浮利率的贷款占比为67.19%,执行下浮利率和基准利率的贷款占比分别为6.96%和25.86%。

对比显示,无论是货币供应量增幅不高、还是市场利率走高,都与经济增长率的逐步下行“背道而驰”。中国货币周期与经济周期出现了与市场认识不同的偏差,并不同步、至少有不完全同步的情况。中国货币周期与经济周期出现的不同步情况,到底反映了短期的特殊现象,还是中期的转折?值得我们研究思考。

对中国货币周期与经济周期不同步的观察

第一,中国货币周期应该逐渐摆脱过度服从经济周期的情况。

中国货币供应增长曾经与世界上其他经济体成长的早期历史相同,都比较依赖、甚至完全服从经济周期的需要。特别是在经济增长的初期,货币供应增长被赋予“第一推动力”的美誉。为了支持经济增长,扩张性货币政策比比皆是。

2008年以后的中国货币政策实现了新一轮货币高速增长阶段,M2平均增速超过22%、金融机构的贷款增速则更快,达到24%。M2与GDP的比率从2008年的155%上升到2012年的188%。虽然这一轮货币扩张的速度大幅超过实体经济增长率有国内外特殊的原因,但货币周期过度服从经济周期不仅可能带通货膨胀的危险,而且可能把经济周期引向错误的方向——例如我们常说的产能过剩等。

第二,中国货币周期与经济周期不同步就更需要货币环境改善支持经济结构的调整和经济周期稳定。

货币与经济的本质联系并不可能因为中国货币周期与经济周期不同步而有根本的改变。一方面,货币供给增长率应与货币需求变化相匹配,货币需求在一定程度上与经济增长潜力相关。在经济增长潜力下降的情况下,如果货币供应不做相应的调整,仍维持在原有较高的增速,将会对物价上涨构成压力,甚至可能助长资产价格走高。2011年以后货币供应增速的逐步下降,就是考虑了经济增长潜力可能下降(初步预计在2-4个百分点)和通货膨胀压力的上升的因素,货币供给增长率必须适应货币需求的增长。

另一方面,货币周期应该可以通过货币政策环境的改善支持经济结构的调整和经济周期稳定。事实上,2012年第四季度开始货币供应增速的逐步回升是与经济增长预期与经济增长潜力新的差距的形成。货币周期既不能过度依赖经济周期,又不能拖经济周期的后腿。

2013年第一季度以来,货币周期与经济周期出现了明显的差异。货币(以及信贷)增长速度开始回升,M2的增速自2011年第二季度后又重新回到了15%以上,而且预计2013年第三季度仍有希望保持在15%左右,均超过了2011年和2012年的平均值。

相反,经济增长率却出现了下降——虽然是缓慢的下降,但似乎有形成低位徘徊的可能。显然,货币周期与经济周期出现了明显反差。这种反差既有因经济结构调整引起经济增速下降的原因,也存在货币政策收缩导致经济增速乏力的可能。从当前越来越不理想的经济增长率和货币供应的实际情况看,有必要继续保持15%以上力度的货币供应维持经济适度增长。

(作者系上海社会科学院金融研究中心执行主任,研究员)

表1:1978年前后中国经济周期波动

| 峰值 | 谷值 | 波幅 | |

| 1953—1977年 | 16.9 | —6.4 | 23.3 |

| 1978—2008年 | 13.2 | 6.2 | 7.0 |

资料来源:《中国统计年鉴》