第四届董事会第二十一次会议决议公告

证券代码:002505 证券简称:大康牧业 公告编号:2013-028

湖南大康牧业股份有限公司

第四届董事会第二十一次会议决议公告

本公司及董事会全体成员保证公告内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

特别提示:

一、公司股票自2013年07月04日开市起复牌

二、本次非公开发行将导致公司实际控制人发生变更

本次发行完成后,公司的实际控制人将由陈黎明先生变更为姜照柏先生。姜照柏先生创立的上海鹏欣(集团)有限公司(以下简称“鹏欣集团”)在房地产开发、矿产实业、现代农业和股权投资等多个领域内均取得了辉煌的成绩,姜照柏先生已经证明其完全有能力担当一家多元业务公司的实际控制人。姜照柏先生在本次发行完成并成为公司的实际控制人后,将恪尽职守,勤勉尽责,为实现公司价值和股东利益最大化而努力。

因公司的实际控制人往往能够决定和实质影响公司的经营方针、决策和经营管理层的任免,一旦公司实际控制人发生变化,公司的经营方针和决策、组织机构运作及业务运营等都可能发生重大变化,给公司的持续发展和持续盈利能力带来不确定性,请投资者注意实际控制人变更所带来的相关风险。

三、本次非公开发行的募集资金投资项目为公司新业务风险

本次募集资金拟投资于安徽涡阳100万只肉羊养殖建设项目、湖南怀化20万只肉羊养殖建设项目、合资成立鹏欣雪龙实施进口牛肉项目、增资纽仕兰实施进口婴儿奶粉和液态奶项目。公司将面临募集资金投向带来的经营转型风险,这种经营转型风险体现在两个方面:一方面,公司的主营业务多元化,将使公司的经营风险增大,增加了公司管理及运作的难度,对公司的经营管理层提出更高的能力要求,可能会给公司的经营管理带来一定程度的影响。另一方面,公司在开拓新业务时,在所需的人才、技术、管理经验、营销网络等方面与目前的主营业务存在一定差异,若上述项目实际投产后的经济效益、市场接受程度、成本售价等与预期存在一定差距,则会导致公司的盈利能力下降。

公司将采取多种手段,凭借公司的规模化生产优势及经验、人才储备,依托合作伙伴稳妥建设募集资金投资项目,将公司产品迅速打入核心目标市场。随着公司募集资金投资项目的分阶段达产,公司将逐步拓展在优质蛋白质供应市场的份额,增强盈利能力。

四、本次非公开发行存在审批风险

本次非公开发行股票尚需公司股东大会审议批准,存在无法获得公司股东大会表决通过的可能。鉴于陈黎明先生(截至本预案公告日,陈黎明先生持有本公司56,597,520股股份,占公司总股本的22.94%,为本公司控股股东)已公开声明,若能在公开征集程序中成功受让国有股东拟协议转让的本公司部分股份,则其将在本公司股东大会审议本次非公开发行相关事项时投赞成票。陈黎明先生是否能够成功受让前述国有股份具有不确定性,对股东大会审议本次非公开发行的表决具有重大影响。

本次非公开发行募集资金拟投资项目还需获得包括环保局等国家监管部门的批准。另外,本次非公开发行股票尚需中国证监会核准,能否取得中国证监会的核准,以及最终取得核准的时间存在不确定性,有可能超过本次发行申请的有效期,将对本次非公开发行产生较大影响。

五、本次非公开发行不违背《深圳证券交易所股票上市规则》5.1.6条的相关规定

公司控股股东和实际控制人陈黎明先生在公司首次公开发行股票并上市时曾承诺:自股票上市之日起三十六个月内,不转让或者委托他人管理在首次公开发行前已持有的本公司股份,也不由本公司收购该部分股份。上述承诺及本次非公发行均符合《深圳证券交易所股票上市规则》5.1.6条的相关规定。

请投资者注意相关风险。

湖南大康牧业股份有限公司(以下简称“公司”)第四届董事会第二十一次会议(以下简称“会议”)通知于2013年06月21日以传真、专人送达、邮件等方式发出,会议于2013年07月02日在公司会议室(湖南省怀化市鹤城区鸭嘴岩工业园3栋)以现场方式召开。应出席会议董事11人,实际出席会议的董事11人,公司部分监事及高级管理人员列席了会议,会议由董事长陈黎明主持。本次会议的召开符合《公司法》、《公司章程》等有关法律、法规规定,经参加会议董事认真审议后形成以下决议:

一、以11票同意,0票反对,0票弃权审议通过《关于公司符合非公开发行股票条件的议案》。

根据《公司法》、《证券法》、《上市公司证券发行管理办法》及《上市公司非公开发行股票实施细则》等法律法规和规范性文件的有关规定,公司符合非公开发行境内上市人民币普通股(A股)的各项条件。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

二、逐项审议通过《关于公司2013年非公开发行股票方案的议案》,本议案逐项表决情况如下:

(一)发行股票的种类和面值:境内上市人民币普通股(A股),每股面值人民币1.00元。

表决结果:11票同意,0票反对,0票弃权。

(二)发行方式:全部采取向特定对象非公开发行。本次发行在获得中国证券监督管理委员会核准后6个月内择机向特定对象发行。

表决结果:11票同意,0票反对,0票弃权。

(三)发行价格及定价原则:本次非公开发行的发行价格为7.96元/股,不低于本次非公开发行的定价基准日(公司第四届董事会第二十一次会议决议公告日)前20个交易日公司股票交易均价的90%。在本次非公开发行的定价基准日至发行日期间,若公司发生派发股利、送红股或转增股本等除权、除息事项,本次非公开发行的发行价格下限亦将作相应调整。

表决结果:11票同意,0票反对,0票弃权。

(四)发行数量:本次非公开发行A股股票数量合计不超过62,814万股。若公司股票在定价基准日至发行日期间发生派发股利、送红股或转增股本等除息、除权行为,发行数量将根据本次募集资金规模及发行价格的调整进行相应调整。

表决结果:11票同意,0票反对,0票弃权。

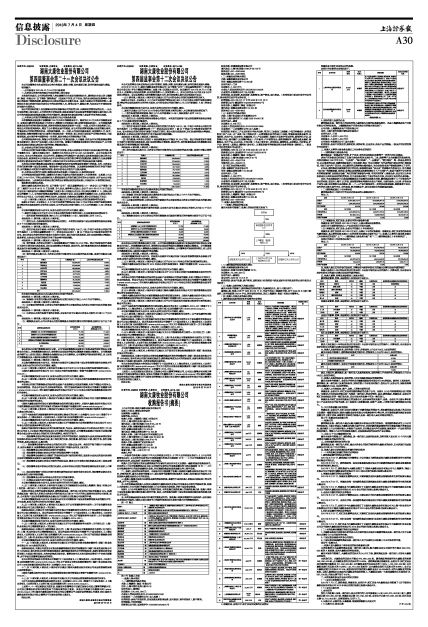

(五)发行对象及认购方式:本次非公开发行对象均为本决议确定的具体对象,各发行对象及认购情况如下:

■

所有发行对象均以现金方式认购本次非公开发行的股份。

表决结果:11票同意,0票反对,0票弃权。

(六)限售期:所有发行对象此次认购的股份自发行结束之日起三十六个月内不得转让。

表决结果:11票同意,0票反对,0票弃权。

(七)未分配利润的安排:本次非公开发行前滚存的未分配利润由本次非公开发行完成后的新老股东共同分享。

表决结果:11票同意,0票反对,0票弃权。

(八)本次非公开发行股票申请的有效期:自股东大会审议通过本次非公开发行之日起12个月内有效。

表决结果:11票同意,0票反对,0票弃权。

(九)募集资金投向:公司本次非公开发行募集资金扣除发行费用后的净额将全部用于以下五个项目:

■

在本次非公开发行募集资金到位之前,公司可根据募集资金投资项目实施进度的实际情况以自筹资金先行投入,并在募集资金到位后,按照相关法规规定的程序以募集资金置换自筹资金。公司募集资金净额不足上述项目拟投入募集资金金额部分由公司自筹解决。公司董事会可根据实际情况,对上述项目的募集资金投入顺序和金额进行适当调整。

表决结果:11票同意,0票反对,0票弃权。

本议案尚需提交股东大会审议,经股东大会逐项审议通过后报中国证券监督管理委员会核准方可实施,股东大会的召开时间另行确定、通知。

三、以11票同意,0票反对,0票弃权审议通过《关于公司2013年非公开发行股票预案的议案》。

《湖南大康牧业股份有限公司2013年非公开发行股票预案》登载于巨潮资讯网(www.cninfo.com.cn)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

四、以11票同意,0票反对,0票弃权审议通过《关于2013年非公开发行股票募集资金使用可行性报告的议案》。

本次非公开发行的募集资金的投向符合国家产业政策和公司发展的需要,有利于增强公司竞争力,促进持续发展,符合公司及公司全体股东的利益。可行性报告的具体内容详见公司登载于巨潮资讯网(www.cninfo.com.cn)的《湖南大康牧业股份有限公司关于2013年非公开发行股票募集资金使用可行性报告》。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

五、以11票同意,0票反对,0票弃权审议通过《湖南大康牧业股份有限公司关于前次募集资金使用情况的专项报告的议案》。

《湖南大康牧业股份有限公司前次募集资金使用情况鉴证报告》、《湖南大康牧业股份有限公司关于前次募集资金使用情况的专项报告》的具体内容登载于巨潮资讯网(www.cninfo.com.cn)。

六、以11票同意,0票反对,0票弃权审议通过《关于公司与具体发行对象签订附条件生效的股票认购合同的议案》。

《关于与具体发行对象签署附条件生效股票认购合同的公告》(公告编号:2013-031)登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

七、以11票同意,0票反对,0票弃权审议通过《关于提请股东大会授权董事会全权办理公司2013年非公开发行股票具体事宜的议案》。

根据公司拟向特定对象非公开发行股票的安排,为合法、高效地完成公司本次非公开发行工作,依照《公司法》、《证券法》等法律法规及《公司章程》的有关规定,公司董事会提请公司股东大会授权董事会全权办理与本次非公开发行有关的全部事宜,包括但不限于:

(一)授权董事会在法律法规及其他规范性文件许可的范围内,根据股东大会决议和具体情况制定和实施本次非公开发行的具体方案,其中包括发行时机、发行数量、发行起止日期、发行价格、发行对象的选择、具体认购办法、认购比例;

(二)授权董事会签署与本次非公开发行有关的一切协议及文件,包括但不限于聘用中介机构协议、股份认购协议、股票募集资金投资项目运作过程中的重大合同及上报文件;

(三)授权董事会办理本次非公开发行申报事项;

(四)授权董事会聘请本次非公开发行的保荐机构等中介机构;

(五)授权董事会根据有关主管部门的规定和证券市场的实际情况,在股东大会决议范围内依照相关规定对募集资金投资项目具体安排进行调整;

(六)授权董事会根据本次非公开发行的实际结果,修改《公司章程》相应条款及办理工商变更登记;

(七)授权董事会在本次非公开发行完成后,办理本次非公开发行的股票在深圳证券交易所上市事宜;

(八)如证券监管部门对非公开发行政策有新的规定或市场条件发生变化时,授权董事会据此对本次具体发行方案作相应调整;

(九)授权董事会办理与本次非公开发行有关的其他事项;

(十)本授权自股东大会审议通过之日起12个月内有效。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

八、以11票同意,0票反对,0票弃权审议通过《关于提请股东大会批准上海鹏欣(集团)有限公司(包括其一致行动人)免于以要约方式增持股份的议案》。

如若本次非公开发行股票实施成功,鹏欣集团及其一致行动人持有的公司股份将超过30%,且鹏欣集团及其一致行动人承诺自本次非公开发行结束之日起36个月内不转让其拥有权益的公司股票。因此,公司拟向中国证券监督管理委员会提出免于以要约方式收购公司股票的申请。

本议案尚需提交股东大会审议,经股东大会审议后尚需取得中国证券监督管理委员会的豁免许可,方可实施,股东大会的召开时间另行确定、通知。

九、以11票同意,0票反对,0票弃权审议通过《关于公司签署附条件生效的<关于青岛鹏欣雪龙牧业有限公司之设立框架协议>的议案》。

根据表决结果,同意公司与雪龙黑牛股份有限公司签署附条件生效的《关于青岛鹏欣雪龙牧业有限公司之设立框架协议》。协议的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于签署附条件生效的<关于青岛鹏欣雪龙牧业有限公司之设立框架协议>的公告》(公告编号:2013-032)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

十、以11票同意,0票反对,0票弃权审议通过《关于公司签署附条件生效的<关于纽仕兰(上海)乳业有限公司之增资框架协议>的议案》。

根据表决结果,同意公司与鹏欣集团、纽仕兰(上海)乳业有限公司签署附条件生效的《关于纽仕兰(上海)乳业有限公司之增资框架协议》。协议的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于使用部分募集资金增资纽仕兰(上海)乳业有限公司暨关联交易的公告》(公告编号:2013-033)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

十一、以11票同意,0票反对,0票弃权审议通过《关于使用自有资金收购安徽安欣(涡阳)牧业发展有限公司100%股权的议案》。

根据表决结果,同意公司使用自有资金收购鹏欣集团所拥有的安徽安欣(涡阳)牧业发展有限公司的100%股权,若本次非公开发行股票实施成功,鹏欣集团将成为公司的控股股东,根据《深圳证券交易所股票上市规则》相关规定,本次交易构成关联交易。董事会在审议本次关联交易事项中不存在关联董事,亦不存在关联董事回避表决的情形。

有关本次交易的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于使用自有资金收购安徽安欣(涡阳)牧业发展有限公司100%股权暨关联交易的公告》(公告编号:2013-034)。

十二、以11票同意,0票反对,0票弃权审议通过《湖南大康牧业股份有限公司商品期货套期保值内部控制制度》。

《湖南大康牧业股份有限公司商品期货套期保值内部控制制度》登载于巨潮资讯网(www.cninfo.com.cn)。

十三、以11票同意,0票反对,0票弃权审议通过《关于开展商品期货套期保值业务的议案》。

《关于开展商品期货套期保值业务的公告》(公告编号:2013-035)登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)。

上述第十、十一项议案涉及关联交易,在提交本次董事会审议前已取得公司独立董事的事前认可,公司独立董事亦针对相关事项发表了明确同意的独立意见,详见公司登载于巨潮资讯网(www.cninfo.com.cn)的《湖南大康牧业股份有限公司独立董事关于关联交易的事前认可意见》和《湖南大康牧业股份有限公司独立董事关于关联交易的独立意见》。

特此公告。

湖南大康牧业股份有限公司董事会

2013年07月04日

证券代码:002505 证券简称:大康牧业 公告编号:2013-029

湖南大康牧业股份有限公司

第四届监事会第十二次会议决议公告

本公司及监事会全体成员保证公告内容真实、准确、完整,没有虚假记载、误导性陈述或重大遗漏。

2013年07月02日,湖南大康牧业股份有限公司(以下简称“公司”)第四届监事会第十二次会议在公司会议室(怀化市鹤城区鸭嘴岩工业园3栋)以现场方式召开。会议通知于2013年06月21日通过专人、传真等方式送达给监事,会议应到监事5人,实到监事5人。会议召开符合《公司法》及《公司章程》的规定。会议由监事会主席李敏辉召集并主持,经全体监事认真审议后形成如下决议:

一、以5票同意,0票反对,0票弃权审议通过《关于公司符合非公开发行股票条件的议案》。

根据《公司法》、《证券法》、《上市公司证券发行管理办法》及《上市公司非公开发行股票实施细则》等法律法规和规范性文件的有关规定,公司符合非公开发行境内上市人民币普通股(A股)的各项条件。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

二、逐项审议通过《关于公司2013年非公开发行股票方案的议案》,本议案逐项表决情况如下:

(一)发行股票的种类和面值:境内上市人民币普通股(A股),每股面值人民币1.00元。

表决结果:5票同意,0票反对,0票弃权。

(二)发行方式:全部采取向特定对象非公开发行。本次发行在获得中国证券监督管理委员会核准后6个月内择机向特定对象发行。

表决结果:5票同意,0票反对,0票弃权。

(三)发行价格及定价原则:本次非公开发行的发行价格为7.96元/股,不低于本次非公开发行的定价基准日(公司第四届董事会第二十一次会议决议公告日)前20个交易日公司股票交易均价的90%。在本次非公开发行的定价基准日至发行日期间,若公司发生派发股利、送红股或转增股本等除权、除息事项,本次非公开发行的发行价格下限亦将作相应调整。

表决结果:5票同意,0票反对,0票弃权。

(四)发行数量:本次非公开发行A股股票数量合计不超过62,814万股。若公司股票在定价基准日至发行日期间发生派发股利、送红股或转增股本等除息、除权行为,发行数量将根据本次募集资金规模及发行价格的调整进行相应调整。

表决结果:5票同意,0票反对,0票弃权。

(五)发行对象及认购方式:本次非公开发行对象均为本决议确定的具体对象,各发行对象认购情况如下:

■

所有发行对象均以现金方式认购本次非公开发行的股份。

表决结果:5票同意,0票反对,0票弃权。

(六)限售期:所有发行对象此次认购的股份自发行结束之日起三十六个月内不得转让。

表决结果:5票同意,0票反对,0票弃权。

(七)未分配利润的安排:本次非公开发行前滚存的未分配利润由本次非公开发行完成后的新老股东共同分享。

表决结果:5票同意,0票反对,0票弃权。

(八)本次非公开发行股票申请的有效期:自股东大会审议通过本次非公开发行之日起12个月内有效。

表决结果:5票同意,0票反对,0票弃权。

(九)募集资金投向:公司本次非公开发行募集资金扣除发行费用后的净额将全部用于以下五个项目:

■

在本次非公开发行募集资金到位之前,公司可根据募集资金投资项目实施进度的实际情况以自筹资金先行投入,并在募集资金到位后,按照相关法规规定的程序以募集资金置换自筹资金。公司募集资金净额不足上述项目拟投入募集资金金额部分由公司自筹解决。公司董事会可根据实际情况,对上述项目的募集资金投入顺序和金额进行适当调整。

表决结果:5票同意,0票反对,0票弃权。

本议案尚需提交股东大会审议,经股东大会逐项审议通过后报中国证券监督管理委员会核准方可实施,股东大会的召开时间另行确定、通知。

三、以5票同意,0票反对,0票弃权审议通过《关于公司2013年非公开发行股票预案的议案》。

《湖南大康牧业股份有限公司2013年非公开发行股票预案》登载于巨潮资讯网(www.cninfo.com.cn)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

四、以5票同意,0票反对,0票弃权审议通过《关于2013年非公开发行股票募集资金使用可行性报告的议案》。

本次非公开发行的募集资金的投向符合国家产业政策和公司发展的需要,有利于增强公司竞争力,促进持续发展,符合公司及公司全体股东的利益。可行性报告的具体内容详见公司登载于巨潮资讯网(www.cninfo.com.cn)的《湖南大康牧业股份有限公司关于2013年非公开发行股票募集资金使用可行性报告》。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

五、以5票同意,0票反对,0票弃权审议通过《湖南大康牧业股份有限公司关于前次募集资金使用情况的专项报告的议案》。

《湖南大康牧业股份有限公司前次募集资金使用情况鉴证报告》、《湖南大康牧业股份有限公司关于前次募集资金使用情况的专项报告》的具体内容登载于巨潮资讯网(www.cninfo.com.cn)。

六、以5票同意,0票反对,0票弃权审议通过《关于公司与具体发行对象签订附条件生效的股票认购合同的议案》。

《关于与具体发行对象签署附条件生效股票认购合同的公告》(公告编号:2013-031)登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》以及巨潮资讯网(www.cninfo.com.cn)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

七、以5票同意,0票反对,0票弃权审议通过《关于公司签署附条件生效的<关于青岛鹏欣雪龙牧业有限公司之设立框架协议>的议案》。

根据表决结果,同意公司与雪龙黑牛股份有限公司签署附条件生效的《关于青岛鹏欣雪龙牧业有限公司之设立框架协议》。协议的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于签署附条件生效的<关于青岛鹏欣雪龙牧业有限公司之设立框架协议>的公告》(公告编号:2013-032)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

八、以5票同意,0票反对,0票弃权审议通过《关于公司签署附条件生效的<关于纽仕兰(上海)乳业有限公司之增资框架协议>的议案》。

根据表决结果,同意公司与鹏欣集团、纽仕兰(上海)乳业有限公司签署附条件生效的《关于纽仕兰(上海)乳业有限公司之增资框架协议》。协议的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于使用部分募集资金增资纽仕兰(上海)乳业有限公司暨关联交易的公告》(公告编号:2013-033)。

本议案尚需提交股东大会审议,股东大会的召开时间另行确定、通知。

九、以5票同意,0票反对,0票弃权审议通过《关于使用自有资金收购安徽安欣(涡阳)牧业发展有限公司的议案》。

根据表决结果,同意公司使用自有资金收购鹏欣集团所拥有的安徽安欣(涡阳)牧业发展有限公司的100%股权,若本次非公开发行股票实施成功,鹏欣集团将成为公司的控股股东,根据《深圳证券交易所股票上市规则》相关规定,本次交易构成关联交易。

有关本次交易的具体内容详见公司登载于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》及巨潮资讯网(www.cninfo.com.cn)的《关于使用自有资金收购安徽安欣(涡阳)牧业发展有限公司100%股权暨关联交易的公告》(公告编号:2013-034)。

上述第八、九项议案涉及关联交易,已取得公司独立董事的事前认可,公司独立董事亦针对相关事项发表了明确同意的独立意见,详见公司登载于巨潮资讯网((www.cninfo.com.cn)的《湖南大康牧业股份有限公司独立董事关于关联交易的事前认可意见》和《湖南大康牧业股份有限公司独立董事关于关联交易的独立意见》。

特此公告。

湖南大康牧业股份有限公司监事会

2013年07月04日

证券代码:002505 证券简称:大康牧业 公告编号:2013-030

湖南大康牧业股份有限公司

收购报告书(摘要)

上市公司名称:湖南大康牧业股份有限公司

股票上市地点:深圳证券交易所

股票简称:大康牧业

股票代码:002505

收购人名称:上海鹏欣(集团)有限公司

住所:上海市崇明县秀山路65号

通讯地址:上海市虹桥路2188弄55-59号

收购人名称:吉隆厚康实业有限公司

住所:吉隆县商务服务中心302房

通讯地址:吉隆县商务服务中心302房

收购人名称:上海中科合臣化学有限责任公司

住所:上海市普陀区中山北路2299号4001室

通讯地址:上海市虹桥路2188弄47号

收购人名称:吉隆和汇实业有限公司

住所:吉隆县商务服务中心302房

通讯地址:吉隆县商务服务中心302房

签署日期:二零一三年七月二日

收购人声明

一、本报告书系收购人依据《中华人民共和国公司法》、《中华人民共和国证券法》、《上市公司收购管理办法》、《公开发行证券的公司信息披露内容格式与准则第16号——上市公司收购报告书》及其他相关法律、法规及部门规章的有关规定编写。

收购人已以书面形式约定由鹏欣集团作为指定代表以共同名义负责统一编制和报送收购报告书,并依照《上市公司收购管理办法》及《公开发行证券的公司信息披露内容与格式准则第16号——上市公司收购报告书》的规定披露相关信息,并同意鹏欣集团在信息披露文件上签字盖章。

二、根据上述法律法规的规定,本报告书已全面披露了收购人在湖南大康牧业股份有限公司中持有、控制的股份。截至本报告书签署之日,除本报告书披露的持股信息外,收购人没有通过任何其他方式在湖南大康牧业股份公司持有权益。

三、收购人签署本报告书已获得必要的授权和批准,其履行不违反收购人章程及内部规则中的任何条款,亦不与之相冲突。

四、本次收购是因收购人以现金认购湖南大康牧业股份有限公司向其非公开发行的新股所致,收购人本次取得上市公司发行的新股尚须经上市公司股东大会批准,并经中国证监会核准。

根据《上市公司收购管理办法》的相关规定,本次收购已触发收购人的要约收购义务,收购人将向中国证监会提出豁免邀约收购义务的申请。因此,本次收购尚须经中国证监会核准并豁免要约收购义务后方可进行。

五、本次收购是根据本报告书所载明的资料进行的。除收购人和其所聘请的专业机构外,没有委托或者授权任何其他人提供未在本报告书中列载的信息和对本报告书做出任何解释和说明。

第一节 释义

■

第二节 收购人介绍

一、收购人基本情况

(一)鹏欣集团的基本情况

名称:上海鹏欣(集团)有限公司

住所:上海市崇明县秀山路65号

法定代表人:姜照柏

注册资本:100,000,000元

企业法人营业执照注册号:310000000051048

企业类型:一人有限责任公司(法人独资)

经营范围:房地产开发经营,实业投资及其咨询服务,国内贸易(除专项规定),资产管理。

经营期限:不约定期限

税务登记证号码:国地税沪字31023063105040X号

股东名称:南通盈新投资有限公司

通讯地址:上海市虹桥路2188弄55-59号

联系电话:021-62615599

联系传真:021-62616899

(二)厚康实业的基本情况

名称:吉隆厚康实业有限公司

住所:吉隆县商务服务中心302房

法定代表人:王冰

注册资本:1,000万元

企业法人营业执照注册号:542335201100028

企业类型:有限责任公司(法人独资)

经营范围:实业投资、股权投资;投资管理、资产管理、国内贸易。(经营范围中涉及行政许可证件的,凭有效的行政许可证件经营。)

经营期限:2013年6月17日至2033年6月16日

税务登记证号:藏国税字542335064663647号

股东名称:上海鹏欣(集团)有限公司

通讯地址:吉隆县商务服务中心302房

联系电话:021-62614602

(三)合臣化学的基本情况

名称:上海中科合臣化学有限责任公司

住所:上海市普陀区中山北路2299号4001室

法定代表人:姜雷

注册资本:5,445万元

企业法人营业执照注册号:310107000012659

企业类型:一人有限责任公司(法人独资)

经营范围:有机化工产品及有机化学技术服务,常压化工设备加工及维修,中低压容器设计,经营进料加工和“三来一补”业务(加工均限分支),从事货物及技术的进出口业务,销售机械设备及配件、金属材料、机电产品、五金交电、电器设备、化工产品及原料(危险化学品按许可证经营、除监控化学品、易制毒化学品、烟花爆竹、民用爆炸物品)、汽车配件、汽车装饰用品、建筑装潢材料、通信设备及器材、陶瓷制品、电子产品、办公用品、日用百货、工艺品(除专项)、针纺织品、橡塑制品、皮革制品、木材制品、矿产品(除专项)、纸制品、燃料油(除专项)、计算机软硬件的销售及相关业务的咨询(除经纪)。(涉及许可经营的凭许可证经营)。

经营期限:1990年4月26日至2040年4月25日

税务登记证号:国地税沪字310107132923106号

股东名称:上海鹏欣(集团)有限公司

通讯地址:上海市虹桥路2188弄47号

联系电话:021-62427728

传真电话:021-62429112

(四)和汇实业的基本情况

名称:吉隆和汇实业有限公司

住所:吉隆县商务服务中心302房

法定代表人:王冰

注册资本:1,000万元

企业法人营业执照注册号:542335201100024

企业类型:有限责任公司(法人独资)

经营范围:实业投资、股权投资;投资管理、资产管理、国内贸易。(经营范围中涉及行政许可证件的,凭有效的行政许可证件经营。)

经营期限:2013年6月17日至2033年6月16日

税务登记证号:藏国税字542335064663655号

股东名称:上海鹏欣(集团)有限公司

通讯地址:吉隆县商务服务中心302房

联系电话:021-62614602

二、收购人股权控制关系

(一)收购人的股权控制关系

截至本报告书签署日,收购人的股权控制关系如下:

■

(二)鹏欣集团控股股东基本情况

名称:南通盈新投资有限公司

注册地址:南通市开发区瑞新路79号。

注册资本:10,000,000元

法定代表人:姜照柏

成立时间:2006年11月6日

经营范围:房地产投资、资产管理、国际贸易(经营范围中涉及国家专项审批规定的办理审批后方可经营)

(三)收购人实际控制人的基本情况

截至本报告书签署日,鹏欣集团的实际控制人为姜照柏先生,其个人简历如下:

姜照柏,男,汉族,出生于1963年8月17日,毕业于南京工程建筑学院,并于2005年6月获中欧国际工商学院颁授EMBA学位,拥有香港居留权,现任上海鹏欣(集团)有限公司董事长。

(四)收购人关联企业的基本情况

1、鹏欣集团及其控股股东所投资的企业情况

■

2、厚康实业、合臣化学、和汇实业所投资的企业情况

厚康实业与和汇实业均无对外投资。

合臣化学投资的企业情况如下:

■

3、实际控制人投资的企业

鹏欣集团及其一致行动人的实际控制人姜照柏先生除控股盈新投资外,还是上海鹏建房地产开发有限公司的控股股东。上海鹏建房地产开发有限公司的基本情况如下:

公司名称:上海鹏建房地产开发有限公司

住所:上海市闵行区浦江镇恒星村委会内

法定代表人:王冰

注册资本:人民币2,000万元

实收资本:人民币2,000万元

公司类型:有限责任公司(国内合资)

经营范围:房地产开发经营,建筑材料,装饰材料,五金交电,机电产品的销售。(涉及许可经营的凭许可证经营)

三、收购人从事的主要业务及最近三年财务状况的说明

(一)鹏欣集团主要业务介绍

鹏欣集团是一家集房地产开发、矿产实业、现代农业和股权投资等于一体的大型企业集团。

房地产开发板块已经形成了以城市综合体和高品质住宅、工业、旅游等产品全线覆盖的发展格局,开发总面积近300万平方米。“白金湾”、“城市经典”、“一品漫城”、“浦江智谷”等一批高品质的住宅、办公楼盘的完成,使鹏欣集团在沪上享有盛誉;而以“南京水游城”为代表的城市综合体的打造和运营,引起了国内外广泛关注,也让鹏欣的品牌影响力越来越大,为企业在商业地产领域发展树立了标杆;

近年来,鹏欣集团注重资源性项目的开拓,积极响应国家“走出去”的战略对外发展号召,努力探索“走出去”的战略思路,在南美、非洲以及亚洲各国投资和参股了几个大型矿产。集团下属的子公司所持有的稀图鲁铜矿及其湿法冶炼厂周边的铜矿资源极为丰富,可供开采的矿山资源众多。经过项目近年来在刚果民主共和国当地的经营发展,已于当地各界建立了良好的合作关系,并以树立良好的企业形象。

同时,为实现集团多元化发展战略提供有力保障并实现资本对接,鹏欣集团投资了几十万亩现代产业化的农场,在国内上海市、江苏省、玻利维亚等地均建有农业生产基地,主要以绿色、无公害、有机农业产业为主题,结合畜牧生态养殖业,第一、二、三产业全面发展为一体的农业发展思路,逐渐搭建了国内、国外的有关资本运作平台,对外发展、寻求战略合作,使企业国际化的道路越走越宽。

(二)鹏欣集团最近3年财务状况

鹏欣集团最近3年经审计的合并财务报表的主要数据如下:

单位:元

■

(三)厚康实业、和汇实业、合臣化学的主要业务介绍

厚康实业、和汇实业系2013年6月设立,主要从事股权投资管理。

合臣化学主要经营有机化工产品及有机化学技术服务。

(四)厚康实业、和汇实业、合臣化学的最近3年财务状况

厚康实业、和汇实业系2013年6月设立,无最近3年的财务数据。厚康实业、和汇实业的控股股东为鹏欣集团,其从事的业务及最近3年的财务状况请见本报告书之“三、收购人从事的主要业务及最近三年财务状况的说明”之“(一)鹏欣集团主要业务介绍”和“(二)鹏欣集团最近3年财务状况”。

合臣化学最近3年财务状况如下:

单位:元

■

四、收购人最近五年所受行政处罚、刑事处罚与经济纠纷有关的重大民事诉讼或仲裁的情况

收购人在最近5年内均没有受过行政处罚(与证券市场明显无关的除外)、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或者仲裁的情况。

五、收购人董事、监事及高级管理人员基本情况

鹏欣集团董事、监事、高级管理人员情况如下表所示:

■

厚康实业董事、监事、高级管理人员情况如下表所示:

■

合臣化学董事、监事、高级管理人员情况如下表所示:

■

和汇实业董事、监事、高级管理人员情况如下表所示:

■

前述人员在最近5年均没有受过行政处罚(与证券市场明显无关的除外)、刑事处罚,也未涉及与经济纠纷有关的重大民事诉讼或者仲裁的情况。

六、收购人及其控股股东、实际控制人持有、控制其他上市公司5%以上权益的情况

截至本报告书签署日,鹏欣集团直接或间接持有、控制其他上市公司5%以上权益的情况:

■

截至本报告书签署日,合臣化学直接或间接持有、控制其他上市公司5%以上权益的情况:

■

除以上情况外,鹏欣集团、其一致行动人及其控股股东、实际控制人不存在持有、控制其他上市公司5%以上权益的情况。

七、收购人及其控股股东、实际控制人持有金融机构股权的简要情况

截至本报告书签署日,合臣化学持有昆仑健康保险股份有限公司9.6%的股权。除持有上述股权外,鹏欣集团、其一致行动人及其控股股东、实际控制人不存在持有银行、信托公司、证券公司、保险机构等其他金融机构5%以上权益的情况。

八、收购人之间在股权、资产、业务、人员等方面的关系

厚康实业、合臣化学、和汇实业均为鹏欣集团的全资子公司。根据《上市公司收购管理办法》的规定,“投资者之间有股权控制关系”为构成一致行动人的法定情形。因此,鹏欣集团、厚康实业、合臣化学和汇实业构成法定的一致行动关系,四公司在本次收购中互为一致行动人。

厚康实业与和汇实业均为新设立的投资公司,没有具体的实业资产、业务。合臣化学主要从事有机化工产品及有机化学技术服务,化工设备加工及维修业务,在资产、业务、人员等方面与鹏欣集团完全独立。

九、关于信息披露义务的授权

厚康实业、合臣化学、和汇实业分别签署了对鹏欣集团的授权书,授权鹏欣集团以收购人的共同名义负责统一编制和报送《湖南大康牧业股份有限公司收购报告书》等文件,并同意授权鹏欣集团在信息披露文件上签字盖章,该等签字盖章对于收购人及其一致行动人具有同等法律效力。

第三节 收购决定及收购目的

一、收购目的

鹏欣集团及其一致行动人通过认购大康牧业本次非公开发行的股份,将使鹏欣集团成为上市公司的控股股东,主要目的是以大康牧业为资本运作平台,并依托鹏欣集团深厚的平台资源和强大的资金实力,逐步提升上市公司盈利能力,丰富其产品类别,优化整合国内外行业资源,提高其单一产品经营的风险抵抗能力, 增强上市公司可持续发展能力,并积极推进现代农业的产业化建设。

二、未来12个月内继续增持计划

截至本报告书签署之日,鹏欣集团、其一致行动人及其控股股东、实际控制人在未来12个月内无继续增持大康牧业的股份的计划。

三、未来处置所拥有权益的计划

鹏欣集团及其一致行动人承诺,通过本次非公开发行的获得的大康牧业的股份,自本次发行完成股权登记之日起36个月内不转让。

四、收购人做出本次收购决定所履行的相关程序

(一)本次收购已经履行的相关法律程序

1、鹏欣集团履行的相关法律程序

2013年6月27日,鹏欣集团召开董事会,审议并通过了鹏欣集团和大康牧业签署附条件生效的股票认购合同的决议。

2013年6月27日,鹏欣集团唯一股东南通盈新投资有限公司同意鹏欣集团和大康牧业签署附条件生效的股票认购合同。

2013年7月2日,鹏欣集团与大康牧业签订了《湖南大康牧业股份有限公司与上海鹏欣(集团)有限公司关于湖南大康牧业股份有限公司2013非公开发行股票之股票认购合同》

2、厚康实业履行的相关法律程序

2013年6月27日,厚康实业董事会决议,同意厚康实业和大康牧业签署附条件生效的股票认购合同。

2013年6月27日,厚康实业唯一股东鹏欣集团同意厚康实业和大康牧业签署附条件生效的股票认购合同。

2013年7月2日,厚康实业与大康牧业签订了《湖南大康牧业股份有限公司与吉隆厚康实业有限公司关于湖南大康牧业股份有限公司2013非公开发行股票之股票认购合同》。

3、合臣化学履行的相关法律程序

2013年6月27日,合臣化学董事会决议,同意合臣化学和大康牧业签署附条件生效的股票认购合同。

2013年6月27日,合臣化学唯一股东鹏欣集团同意合臣化学和大康牧业签署附条件生效的股票认购合同。

2013年7月2日,合臣化学与大康牧业签订了《湖南大康牧业股份有限公司与上海中科合臣化学有限责任公司关于湖南大康牧业股份有限公司2013非公开发行股票之股票认购合同》。

4、和汇实业履行的相关法律程序

2013年6月27日,和汇实业董事会决议,同意和汇实业和大康牧业签署附条件生效的股票认购合同。

2013年6月27日,和汇实业唯一股东鹏欣集团同意和汇实业和大康牧业签署附条件生效的股票认购合同。

2013年7月2日,和汇实业与大康牧业签订了《湖南大康牧业股份有限公司与吉隆和汇实业有限公司关于湖南大康牧业股份有限公司2013非公开发行股票之股票认购合同》。

(二)本次收购尚需履行的相关法律程序

1、大康牧业股东大会批准本次交易正式方案的相关议案并同意鹏欣集团及其一致行动人免于以要约方式增持上市公司股份的申请;

2、中国证监会核准本次非公开发行;

3、中国证监会核准鹏欣集团及其一致行动人免于以要约方式收购上市公司股份的申请。

第四节 收购方式

一、收购人在大康牧业中拥有权益的股份数量和比例

本次收购的方式是鹏欣集团及其一致行动人通过认购大康牧业非公开发行的不超过483,670,000股的A股股票,成为大康牧业的控股股东。

截至本报告书签署日,大康牧业的总股本为24,672万股,鹏欣集团及其一致行动人未持有大康牧业的股份。

本次发行后,大康牧业的总股本不超过874,860,000股,鹏欣集团将直接持有大康牧业的股票158,290,000股,占大康牧业发行后总股本的18.09%。鹏欣集团通过厚康实业、合臣化学、和汇实业分别间接控制大康牧业157,040,000股(占大康牧业发行后总股本的17.95%)、125,630,000股(占大康牧业发行后总股本的14.36%)、42,710,000股股份(占大康牧业发行后总股本的4.88%),合计占大康牧业发行后总股本37.19%,直接持有和间接控制大康牧业合计55.29%股份,成为大康牧业的控股股东。自然人姜照柏先生将成为大康牧业的实际控制人。大康牧业现第一大股东陈黎明先生将持有56,597,520股,持股比例不低于6.47%。

二、本次收购所涉及交易合同的有关情况

(一)合同主体和签订时间

2013年7月2日,鹏欣集团、厚康实业、合臣化学、和汇实业与大康牧业分别签署了《关于湖南大康牧业股份有限公司2013年非公开发行股票之股票认购合同》。

(二)合同主要内容

1、合同标的

发行人向收购人及其一致行动人非公开发行的人民币普通股(A股)483,670,000股(其中,鹏欣集团认购158,290,000股,厚康实业认购157,040,000股,合臣化学认购125,630,000股,和汇实业认购42,710,000股),股票面值为人民币1元。

2、认购方式、认购价格、认购数量、限售期和缴款方式及时间

(1)认购方式:现金认购(下转A31版)

| 序号 | 认购人 | 认购数量(股) | 占发行后总股本的比例 |

| 1 | 鹏欣集团 | 158,290,000 | 18.09% |

| 2 | 厚康实业 | 157,040,000 | 17.95% |

| 3 | 合臣化学 | 125,630,000 | 14.36% |

| 4 | 和汇实业 | 42,710,000 | 4.88% |

| 5 | 晶浩信息 | 42,710,000 | 4.88% |

| 6 | 兰月生物 | 37,690,000 | 4.31% |

| 7 | 晶鑫科技 | 25,130,000 | 2.87% |

| 8 | 刘红波 | 18,840,000 | 2.15% |

| 9 | 凯威创投 | 12,560,000 | 1.44% |

| 10 | 宜众通达 | 7,540,000 | 0.86% |

| 合计 | 628,140,000 | 71.80% | |

| 序号 | 募资资金投资项目 | 项目投资总额 (万元) | 本次募集资金 投资金额(万元) |

| 1 | 安徽涡阳100万只肉羊养殖建设项目 | 171,700 | 171,000 |

| 2 | 湖南怀化20万只肉羊养殖建设项目 | 35,000 | 35,000 |

| 3 | 合资设立鹏欣雪龙实施进口牛肉项目 | 65,820 | 60,000 |

| 4 | 增资纽仕兰实施进口婴儿奶粉和液态奶项目 | 125,200 | 125,000 |

| 5 | 补充流动资金 | 109,000 | 109,000 |

| 合计 | 506,720 | 500,000 | |

| 序号 | 认购人 | 认购数量(股) | 占发行后总股本的比例 |

| 1 | 鹏欣集团 | 158,290,000 | 18.09% |

| 2 | 厚康实业 | 157,040,000 | 17.95% |

| 3 | 合臣化学 | 125,630,000 | 14.36% |

| 4 | 和汇实业 | 42,710,000 | 4.88% |

| 5 | 晶浩信息 | 42,710,000 | 4.88% |

| 6 | 兰月生物 | 37,690,000 | 4.31% |

| 7 | 晶鑫科技 | 25,130,000 | 2.87% |

| 8 | 刘红波 | 18,840,000 | 2.15% |

| 9 | 凯威创投 | 12,560,000 | 1.44% |

| 10 | 宜众通达 | 7,540,000 | 0.86% |

| 合计 | 628,140,000 | 71.80% | |

| 序号 | 募资资金投资项目 | 项目投资总额 (万元) | 本次募集资金 投资金额(万元) |

| 1 | 安徽涡阳100万只肉羊养殖建设项目 | 171,700 | 171,000 |

| 2 | 湖南怀化20万只肉羊养殖建设项目 | 35,000 | 35,000 |

| 3 | 合资设立鹏欣雪龙实施进口牛肉项目 | 65,820 | 60,000 |

| 4 | 增资纽仕兰实施进口婴儿奶粉和液态奶项目 | 125,200 | 125,000 |

| 5 | 补充流动资金 | 109,000 | 109,000 |

| 合计 | 506,720 | 500,000 | |

| 收购人 | 指 | 上海鹏欣(集团)有限公司、吉隆厚康实业有限公司、上海中科合臣化学有限责任公司、吉隆和汇实业有限公司 | ||

| 一致行动人 | 指 | 鹏欣集团、厚康实业、合臣化学、和汇实业在本次收购中互为一致行动人 | ||

| 大康牧业、发行人、上市公司 | 指 | 湖南大康牧业股份有限公司 | ||

| 本次非公开发行、本次发行 | 指 | 大康牧业以非公开发行方式,向鹏欣集团、厚康实业、合臣化学、和汇实业、晶浩信息、兰月生物、晶鑫科技、刘红波先生、凯威创投、宜众通达十名特定对象合计发行628,140,000股人民币普通股的行为 | ||

| 本报告书 | 指 | 《湖南大康牧业股份有限公司收购报告书(摘要)》 | ||

| 定价基准日 | 指 | 湖南大康牧业股份有限公司第四届董事会第二十一次会议决议公告日 | ||

| 鹏欣集团 | 指 | 上海鹏欣(集团)有限公司 | ||

| 盈新投资 | 指 | 南通盈新投资有限公司 | ||

| 鹏欣房产 | 指 | 上海鹏欣房地产开发有限公司 | ||

| 厚康实业 | 指 | 吉隆厚康实业有限公司 | ||

| 和汇实业 | 指 | 吉隆和汇实业有限公司 | ||

| 合臣化学 | 指 | 上海中科合臣化学有限责任公司 | ||

| 晶浩信息 | 指 | 吉隆县晶浩信息咨询有限公司 | ||

| 兰月生物 | 指 | 上海兰月生物科技中心(普通合伙) | ||

| 晶鑫科技 | 指 | 益阳晶鑫新能源科技实业有限公司 | ||

| 凯威创投 | 指 | 上海凯威创业投资发展中心(有限合伙) | ||

| 宜众通达 | 指 | 北京宜众通达广告有限公司 | ||

| 本合同 | 指 | 公司与鹏欣集团、合臣化学、厚康实业、和汇实业分别签署的《关于湖南大康牧业股份有限公司2013年非公开发行股票之股票认购合同》 | ||

| 《证券法》 | 指 | 《中华人民共和国证券法》 | ||

| 证监会、中国证监会 | 指 | 中国证券监督管理委员会 | ||

| 深交所 | 指 | 深圳证券交易所 | ||

| 元 | 指 | 人民币元 | ||

| 序号 | 公司名称 | 注册 资本 | 法定 代表人 | 经营范围 | 与收购方的关系 |

| 1 | 上海中科合臣化学有限责任公司 | 5,445 万元 | 姜雷 | 有机化工产品及有机化学技术服务,常压化工设备加工及维修,中低压容器设计,经营进料加工和“三来一补”业务(加工均限分支),从事货物及技术的进出口业务,销售机械设备及配件、金属材料、机电产品、五金交电、电器设备、化工产品及原料(除危险化学品、监控化学品、易制毒化学品、烟花爆竹、民用爆炸物品)、汽车配件、汽车装饰用品、建筑装潢材料、通信设备及器材、陶瓷制品、电子产品、办公用品、日用百货、工艺品(除专项)、针纺织品、橡塑制品、皮革制品、木材制品、矿产品(除专项)、纸制品、燃料油(除专项)、计算机软硬件的销售及相关业务的咨询(除经纪) | 控股公司 |

| 2 | 琼海鹏博置业 有限公司 | 1,000 万元 | 姜照柏 | 房地产、旅游项目、农业综合开发、建筑材料、装饰材料、机电产品(不含汽车)销售;小型商场(食品除外)、停车场经营;航空售票代理。(凡需行政许可的项目凭许可证经营) | 控股公司 |

| 3 | 上海鹏欣智汇园房地产开发有限公司 | 1,000 万元 | 姜照柏 | 房地产开发经营、租赁,实业投资及其咨询服务,资产管理(除股权投资和股权投资管理),建筑材料,五金交电的销售。(企业经营涉及行政许可的,凭许可证件经营) | 控股公司 |

| 4 | 上海莱因思置业有限责任公司 | 1,000 万元 | 王冰 | 房地产开发、经营,物业管理,资产管理,投资咨询(除经纪)(涉及行政许可的,凭许可证经营) | 控股公司 |

| 5 | 上海鹏欣建筑安装工程有限公司 | 30,000 万元 | 朱晓伟 | 工业与民用建筑工程(一级),地基与基础工程、建筑装饰装修工程、市政建设工程(二级),设备安装工程施工(三级),机械施工,土石方工程施工,物业管理,防水工程,园林绿化,房地产咨询服务;建筑材料,装饰材料的销售 | 控股公司 |

| 6 | 上海鹏欣高科技农业发展有限公司 | 800 万元 | 姜照柏 | 现代农、牧、渔业种植、养殖,国内贸易(除许可证外),观光旅游服务,房地产开发与经营,投资管理,(涉及行政许可的,凭许可证经营) | 控股公司 |

| 7 | 上海鹏欣润中地产发展有限公司 | 20,000 万元 | 姜雷 | 房地产开发经营,实业投资及咨询服务,建筑材料、装潢材料的销售。(企业经营涉及行政许可的,凭许可证件经营) | 控股公司 |

| 8 | 上海鹏都房地产开发有限公司 | 500 万元 | 姜雷 | 房地产开发与经营,物业管理,咨询服务;建筑材料,装饰材料,五金交电,机电产品的销售 | 控股公司 |

| 9 | 上海鹏嘉房地产开发有限公司 | 2,000 万元 | 姜雷 | 房地产开发经营,建筑材料、装潢材料、机电、有色金属(除金、银饰品外)。(涉及行政许可的,凭行政许可经营) | 控股公司 |

| 10 | 上海北沙滩置业有限公司 | 1,000 万元 | 王冰 | 房地产开发、经营,物业管理,资产管理,投资咨询(除经纪)(涉及行政许可的,凭许可证经营) | 控股公司 |

| 11 | 上海鹏翼房地产开发有限公司 | 500 万元 | 姜照柏 | 房地产开发、经营,物业管理,室内外装潢、装修,建筑、装潢材料的生产、加工、销售,房地产投资咨询。(涉及许可经营的凭许可证经营) | 控股公司 |

| 12 | 南通金欣房地产有限公司 | 5,000 万元 | 王冰 | 一般经营项目:房地产开发经营、房产租赁、中介、物业管理、停车场管理服务、酒店管理、日用百货销售。(经营范围涉及资质经营的,凭资质证书经营) | 控股公司 |

| 13 | 美欧亚国际中小企业投资发展(上海)有限公司 | 1,000 万元 | 姜雷 | 实业投资,投资管理,资产管理,商务咨询(除经纪),电子商务(不得从事增值电信、金融业务),房地产开发、经营。(企业经营涉及行政许可的,凭许可证件经营) | 控股公司 |

| 14 | 上海鹏莱房地产开发有限公司 | 500万元 | 姜照柏 | 房地产开发经营、装饰材料、建筑材料、五金交电,机电产品的销售;本核准经营范围内信息咨询服务 | 控股公司 |

| 15 | 上海恒新房地产开发有限公司 | 500万元 | 徐洪林 | 房地产开发经营、物业管理、室内装潢,销售建筑装潢材料 | 控股公司 |

| 16 | 上海鹏远房地产开发有限公司 | 1,000万元 | 姜照柏 | 房地产开发经营、装饰材料、建筑材料、金属材料、机电产品(除汽车)、轻纺原料(除棉花)及产品的销售 | 控股公司 |

| 17 | 上海鹏翼商务娱乐经营有限公司 | 50万元 | 徐洪林 | 经济信息咨询服务,酒零售、理发,本经营场所内从事卷烟、雪茄烟的零售,百货、五金交电销售,健身、乒乓,快餐厅(不含熟食卤味),以下限分支机构经营:咖啡厅(不含熟食卤味),销售预包装食品(见许可证),游泳馆。(涉及行政许可的,凭许可证经营) | 控股公司 |

| 18 | 上海春川物业服务有限公司 | 300万元 | 耿桂明 | 物业管理,房屋设备维修,保洁及绿化服务,停车场(库)经营,(涉及行政许可的,凭许可证经营) | 控股公司 |

| 19 | 南京水游城商业管理公司 | 500万元 | 徐洪林 | 物业管理服务;酒店管理;百货、箱包、针纺织品、服装鞋帽、文化体育用品、办公用品、眼镜、工艺美术品、照像器材、电子计算机及配件、五金交电及器材、电子产品及通信设备(不含无线电发射设备)、劳保用品、金属材料销售;金银制品零售;验光配镜;酒店管理、经济信息咨询服务;国内广告制作、发布;会务服务、棋牌服务、健身服务;房屋租赁代理 | 控股公司 |

| 20 | 吉隆厚康实业有限公司 | 1,000万元 | 王冰 | 实业投资、股权投资;投资管理、资产管理、国内贸易 | 控股公司 |

| 21 | 吉隆和汇实业有限公司 | 1,000万元 | 王冰 | 实业投资、股权投资;投资管理、资产管理、国内贸易 | 控股公司 |

| 22 | 上海中科合臣股份有限公司 | 87,000万元 | 何昌明 | 矿产品及金属矿产品销售;煤炭经营(取得许可证后方可从事经营活动);房地产开发经营;实业投资;物业管理;经济信息咨询服务;销售化工原料及制品(除危险化学品),GMP 条件下的医用原料的销售(含医药原料和关键中间体);特种高分子新材料;液晶原料的销售;建筑材料研发及销售;化学技术的合同研究和咨询;化工设备设计、安装,有机化工产品及有机化学技术服务,常压化工设备加工及维修,中低压容器设计(上述经营范围除专项规定);经营进料加工和“三来一补”业务,从事货物和技术的进出口业务(涉及行政许可的凭许可证经营)。 | 控股公司 |

| 23 | 上海鹏晨联合实业有限公司 | 3,750万美元 | 姜雷 | 在批租地块内从事工业厂房、公建及附属设施的开发、建造等业务 | 联营公司 |

| 24 | 上海鹏欣滨江房地产开发有限公司 | 1,000万 | 张骁 | 房地产开发经营、物业管理 | 联营公司 |

| 25 | 赛领资本管理有限公司 | 28,050万元 | 邵亚良 | 股权投资管理,股权投资,投资管理,投资咨询 | 联营公司 |

| 26 | 赛领国际投资基金(上海)有限公司 | 901,000万元 | 邵亚良 | 投资、投资管理,投资咨询 | 联营公司 |

| 27 | 上海东虹桥融资担保股份有限公司 | 50,000万元 | 沈燕 | 贷款担保、票据承兑担保、贸易融资担保、项目融资担保、信用证担保;兼营诉讼保全担保、投标担保、预付款担保、工程履约担保、尾付款如约偿付担保、与担保业务有关的融资咨询、财务顾问等中介服务、以自有资金进行投资、以及经批准的其他业务(企业经营涉及行政许可的,凭许可证经营) | 联营公司 |

| 28 | 上海灵石网络科技有限公司 | 500万元 | 朱晓伟 | (计算机网络、通信、电子产品)领域内的“四技”服务,计算机软硬件的设计、制作、销售,通讯设备、电子产品的生产、加工、销售,电子元器件、五金交电的销售,楼宇智能化工程(涉及行政许可的,凭许可证经营) | 同一母公司 |

| 29 | 上海新欣建设发展有限公司 | 1,000万元 | 徐洪林 | 房地产开发经营,物业管理,资产管理,建筑装潢材料的销售,停车收费。(涉及许可经营的凭许可证经营) | 同一母公司 |

| 30 | 上海春冠物资发展有限公司 | 1,000万元 | 耿桂明 | 金属材料,建材、电线电缆、机械设备、机电设备、花卉苗木、钢材、木材、装饰装修材料、矿产品(除煤炭)的销售、商务咨询(除中介),绿化工程(企业经营涉及行政许可的,凭许可证经营) | 同一母公司 |

| 31 | 上海鹏欣房地产(集团)有限公司 | 10,000万元 | 姜照柏 | 房地产开发经营(二级),建筑装潢材料,金属材料,机电产品,轻纺原料及产品的销售。(以上范围涉及许可证经营的凭许可证经营) | 同一母公司 |

| 32 | 上海富融投资有限公司 | 30,000 万元 | 徐洪林 | 国内投资业务,基础设施投资,国内商业(除国家专项规定)(企业经营涉及行政许可的,凭许可证件经营) | 同一母公司 |

| 33 | 南通市通州金鹏置业发展有限公司 | 2,000万元 | 王冰 | 房地产开发经营、物业管理、房屋租赁、国内贸易(涉及许可经营的凭许可证经营) | 同一母公司 |

| 序号 | 公司名称 | 注册 资本 | 法定 代表人 | 经营范围 | 与合臣化学的关系 |

| 1 | 上海中科合臣股份有限公司 | 87,000 万元 | 何昌明 | 矿产品及金属矿产品销售;煤炭经营(取得许可证后方可从事经营活动);房地产开发经营;实业投资;物业管理;经济信息咨询服务;销售化工原料及制品(除危险化学品),GMP 条件下的医用原料的销售(含医药原料和关键中间体);特种高分子新材料;液晶原料的销售;建筑材料研发及销售;化学技术的合同研究和咨询;化工设备设计、安装,有机化工产品及有机化学技术服务,常压化工设备加工及维修,中低压容器设计(上述经营范围除专项规定);经营进料加工和“三来一补”业务,从事货物和技术的进出口业务(涉及行政许可的凭许可证经营)。 | 控股公司 |

| 2 | 昆仑健康保险股份有限公司 | 30,000 万元 | 林瑶珉 | 许可经营项目:各种人民币和外币的健康保险业务、意外伤害保险业务;与国家医疗保障政策配套、受政府委托的健康保险业务;与健康保险有关的咨询服务业务及代理业务;与健康保险有关的再保险业务;国家法律、法规允许的资金运用业务;中国保监会批准的其他业务。 一般经营范围:无。 | 参股公司 |

| 项目 | 2012年12月31日 | 2011年12月31日 | 2010年12月31日 |

| 总资产 | 24,004,583,146.74 | 18,729,896,951.56 | 17,493,296,593.03 |

| 净资产 | 3,992,652,530.58 | 3,023,358,830.94 | 2,964,934,265.35 |

| 资产负债率 | 83.37% | 83.86% | 83.05% |

| 项目 | 2012年度 | 2011年度 | 2010年度 |

| 主营业务收入 | 4,663,023,947.34 | 4,503,971,370.62 | 2,704,820,189.94 |

| 净利润 | 557,582,318.34 | 138,989,798.93 | 180,739,391.23 |

| 净资产收益率 | 15.89% | 4.64% | 6.88% |

| 项目 | 2012年12月31日 | 2011年12月31日 | 2010年12月31日 |

| 总资产 | 749,004,427.87 | 575,795,940.23 | 460,363,680.76 |

| 净资产 | 123,346,807.95 | 123,406,796.50 | 120,200,804.54 |

| 资产负债率 | 83.53% | 78.57% | 73.89% |

| 项目 | 2012年度 | 2011年度 | 2010年度 |

| 主营业务收入 | 643,227,249.78 | 690,434,369.99 | 297,335,554.99 |

| 净利润 | 166,646.50 | 3,205,991.96 | 2,084,151.10 |

| 净资产收益率 | 0.14% | 2.63% | 1.78% |

| 姓名 | 职务 | 曾用名 | 国籍 | 长期居住地 | 是否取得其他国家或地区的居留权 |

| 姜照柏 | 董事长 | 无 | 中国 | 上海 | 香港居留权 |

| 姜 雷 | 董事、总裁 | 无 | 中国 | 上海 | 无 |

| 徐洪林 | 董事、常务副总 | 无 | 中国 | 上海 | 无 |

| 赵维茂 | 董事 | 无 | 中国 | 上海 | 无 |

| 王 冰 | 董事、财务总监 | 无 | 中国 | 上海 | 无 |

| 姜 云 | 监事 | 无 | 中国 | 上海 | 无 |

| 姓名 | 职务 | 曾用名 | 国籍 | 长期居住地 | 是否取得其他国家或地区的居留权 |

| 王 冰 | 执行董事 | 无 | 中国 | 上海 | 无 |

| 丁宏伟 | 监事 | 无 | 中国 | 上海 | 无 |

| 姓名 | 职务 | 曾用名 | 国籍 | 长期居住地 | 是否取得其他国家或地区的居留权 |

| 姜 雷 | 董事长 | 无 | 中国 | 上海 | 无 |

| 赵维茂 | 董事 | 无 | 中国 | 上海 | 无 |

| 王 冰 | 董事 | 无 | 中国 | 上海 | 无 |

| 徐洪林 | 监事 | 无 | 中国 | 上海 | 无 |

| 姓名 | 职务 | 曾用名 | 国籍 | 长期居住地 | 是否取得其他国家或地区的居留权 |

| 王 冰 | 执行董事 | 无 | 中国 | 上海 | 无 |

| 丁宏伟 | 监事 | 无 | 中国 | 上海 | 无 |

| 序号 | 公司 | 持股比例 |

| 1 | 上海中科合臣股份有限公司 | 37.23% |

| 2 | 香港国中控股有限公司 | 11.66% |

| 序号 | 公司 | 持股比例 |

| 1 | 上海中科合臣股份有限公司 | 19.40% |