“LME金属仓储门”事件仍在不断发酵。

在一些大型金属消费企业怨声载道的同时,美铝等金属生产企业也加入了对LME金属仓储和交易不透明的声讨。

之前据传寻求出售实物商品交易业务的摩根大通,也在上周末正式发布了相关声明。

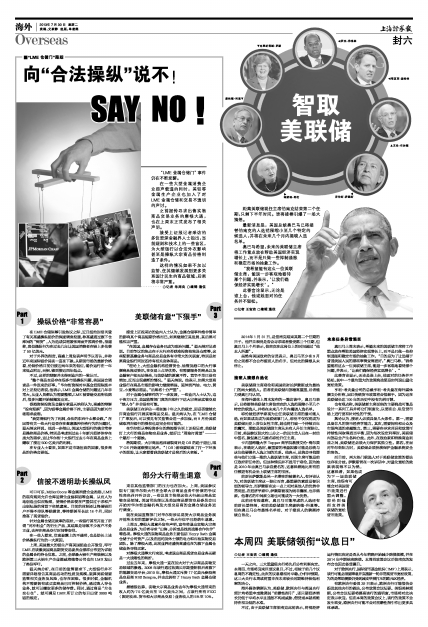

接受上证报记者采访的多位资深金融界人士指出,当前规则和技术上的一些盲区,为大型银行以合法外衣影响甚至是操纵大宗商品价格创造了条件。

这样的情况如果不加以监管、任其继续发展到更多关系国计民生的商品领域,后果将非常严重。

⊙记者 朱周良 ○编辑 逢佳

操纵价格“非常容易”

在LME仓储灰幕引发热议之际,近日纽约时报刊登了有关高盛操纵铝价的深度调查报道,称高盛通过旗下仓库间的“倒货”,人为造成供需紧张局面并推高价格。报道称,类似操纵行为在过去几年让美国消费者在铝上多花费了50亿美元。

对于外界的指责,高盛上周发表声明予以否认,并称近年来国际铝价其实一直在下跌。从期货市场的最新价格看,伦铜价格目前仍接近两年来的低位,锡价运行在一年来低点附近,而铝、镍则接近四年低点。

不过,这样的辩解并未得到业内的一致认可。

“整个商品交易存在很多市场操纵问题,美国国会调查是一件迟来的好事。”华尔街资深对冲基金经理陈凯丰对上证报记者说。他表示,LME金属仓储的问题这几年非常大,从业人员都认为需要整顿。LME被香港交易所收购后,很多问题开始被揭发出来。

香港资深投资及金融专家温天纳则认为,高盛的辩解“没有理据”,因为铝等金属价格下挫,主要是因为新兴市场需求疲弱。

“我觉得银行为了利润,合法的东西什么都会做。”在回答有关一些大行是否存在蓄意操控价格行为的问题时,温天纳这样说。他进一步指出,美国大型银行的确非常容易操控商品价格,特别是考虑到过去十年新兴经济体存在庞大的需求,这让华尔街十大银行过去5年在商品业务上赚取了接近500亿美元的利润。

在专业人士看来,如果不是市场扭曲的因素,很多商品的价格会更低。

信披不透明助长操纵风

可口可乐、MillerCoors等金属消费企业抱怨,LME的现有规则允许仓库运营企业囤积铝等金属,从而人为地创造出供应瓶颈,使得价格即便在严重供过于求和产出创纪录的背景下依然虚高。目前的体制还让终端铝用户不得不排队等候提货,等待期甚至长达18个月,同时推高了现货溢价。

针对金属仓储无效率的现状,一些银行甚至开发了所谓“对冲租金”的衍生产品,其结果是导致不少客户不务正业,去押注商品交付时间等安排。

在一些人看来,信息披露上的不透明,也是助长上述价格操纵行为的一大原因。

上周,美国最大的铝生产商美国铝业公开致信,呼吁LME应该像美国商品期货交易委员会那样公布更为详细的金属合约持仓信息。之前,全球最大铝生产商俄铝以及欧洲第三大铝生产企业挪威海德鲁公司也向LME发出了类似呼吁。

温天纳分析,在目前的监管要求下,大型银行并不需要详细报告其商品活动的性质及规模。就算美联储要监管相关业务及风险,也存在困难。很多时候,金融机构不需要拥有或买卖商品已可控制价格,透过购入存仓业务,就可以赚取更多的储存费。同时,透过商品“左仓交右仓”,就可满足LME所订立的每日出货3000吨铝的规定。

美联储有意“下狠手”

接受上证报采访的业内人士认为,金属仓储事件绝非简单的影响某个商品短期价格而已,如果继续任其发展,其后果可能相当严重。

“在美国,金属存仓业务已成为政治问题。”温天纳对记者说。目前争议的焦点在于大行应否获准投资油轮及仓库等,这些配套基建业务与商品交易业务有非常大的关联度,特别是如果商业银行同时还持有相关实体商品。

“理论上,大型金融机构经营货仓、油管及港口的大行掌握商品流动资讯,在交易上占尽优势。有需要服务的商品以及金融客户却无法得益,与美联储的原意不符。竞争不单只没有增加,反而出现垄断的情况。”温天纳说。他表示,如果大型商业银行在商品市场的影响力继续增强,延伸到汽油、电力、黄豆、小麦等必需品,“后果将十分严重”。

对于金属仓储事件的下一步发展,一些业内人士认为,迫于各方压力,美国监管部门真的向银行下达大宗商品实物交易“禁入令”并非没有可能。

美联储正在评估一项实施十年之久的规定,即是否继续允许商业银行开展实物商品交易。温天纳认为,在“LME仓储门”事发后,可以预见有关监管会进一步加强,而9月份美联储取消向银行的授权也是完全有可能的。

在华尔街从事投资多年的詹姆斯告诉上证报记者,美联储盯上大行的商品实物交易业务,就好比“周瑜打黄盖”——一个愿打一个愿挨。

詹姆斯说,大宗商品泡沫破裂背后是QE的趋于退出,眼下QE开始逐渐接近尾声。“(QE)游戏要结束了打一下坏孩子的屁股,让大家看看我美联储才是背后的大老板。”

部分大行萌生退意

来自其他监管部门的压力也在加大。上周,美国参议院专门就华尔街大行在全球大宗商品业务中扮演的争议性角色召开听证会,一些议员主张把这些大行赶出商品实物交易领域。美国司法部以及美国商品期货交易委员会已开始对华尔街金融机构及大型交易商的金属仓储业务进行调查。

就在美国监管部门对华尔街涉足现货大宗商品业务展开前所未有的重新评估之际,一些大行似乎已经萌生退意。

上周五,摩根大通意外发布声明,宣布将退出实物大宗商品交易业务,为后者寻求“出售、分拆或是找到战略合作伙伴”等选项。摩根大通的实物商品业务主要包括Henry Bath金属仓储子公司资产,以及在纽约及休士顿的电力和石油实物交易团队。除了摩根大通,此前业界还盛传高盛也在为旗下金属仓储业务寻找买家。

对摩根大通等大行来说,考虑退出商品现货交易业务无疑是一大战略性的转折。

过去五年来,摩根大通一直在加大对于大宗商品实物交易领域的渗透。2008年该行通过收购贝尔斯登斩获后者旗下的能源交易平台;2010年,摩根大通又斥资17亿美元参股商品交易商RBS Sempra,并由此拥有了Henry Bath金属仓储业务。

据德银估算,实物大宗商品业务去年为摩根大通带来的收入约为7.5亿美元至15亿美元之间,占该行所有FICC(固定收益、货币和大宗商品交易)业务收入的5%至10%。