|

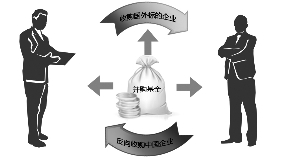

目前,国内的并购以产业资本为主,产业在前,金融在后。王世渝的并购模式则与此相反,是资金在前(金融在前),产业在后,具体操作流程可概括为:先在国内设立并购基金,然后收购国外标的企业,最后反向收购中国企业。

王世渝解释说,第一,作为并购基金,在并购谈判时没有产业倾向,因此,与标的公司在产业上不发生冲突,容易被接受;其次,并购基金在并购谈判时能够开出的条件,将使得基金在并购中占有优势,大大提升并购的成功率。

王世渝认为,全球并购的产业方向在于符合中国企业转型进步的需要。同鑫汇要做的,就是通过并购整合,形成新的产业链关系,使中国企业重新进入全球工业革命体系中。

⊙记者 李小兵 ○编辑 全泽源

8月14日,曾是德隆系干将的王世渝,以北京同鑫汇投资基金管理公司总裁的身份现身上海。这一天,他的公开活动是为其新书《中国重组》在上海书展上同读者见面,他此行的另一个工作,却神秘而低调,那就是8月15日,他和他的团队将要和来自欧洲的一家游艇生产商,就有关中国资本对其并购整合事宜,在上海进行第一回合的洽商。

据王世渝透露,今年以来他接触的项目已经有上百个。“这些项目都来自欧洲、北美及日本。”他现在把全部精力都用在“全球并购、中国整合”这一件事情上。但他认为,欲成功实现全球并购,必须对中国企业对外并购的商业逻辑来一场颠覆。

资源采购不等于并购

尽管A股市场并不缺乏远赴海外收购的动作,但在王世渝看来,至今国内尚无真正意义上的海外并购案例。“大国企到世界各地拿资源,这是采购资源,而不是并购。”

自上世纪九十年代开始,王世渝从海南顺丰、万通万盟到德隆友联、飞天集团、光彩49等,陆续参与了上百家企业的改制、投资、重组、并购、上市,可谓是并购实战家,不过,他又不仅仅实战,他还写过诸如《曾经德隆》等畅销书。

“从整个微观操作来看,我认为(目前的并购模式)是全面错误。”王世渝说。目前,国内的并购以产业资本为主,产业在前,金融在后。但是,并购并不是甲方并购乙方的简单相加,而是重构甲乙双方在全球产业链、价值链上的最佳配置方式。“这就需要创建新的并购工具。”王世渝表示,这个新的并购工具就是真正意义上的海外并购基金,用以专业为海外并购配套做金融服务。

王世渝将他们创建的模式称作“三明治模式”。这个模式的运作原则是:资金在前(金融在前),产业在后。具体操作流程简单说就是:先在国内设立并购基金;然后收购国外标的企业;最后反向收购中国企业。

这个模式听起来其实并不陌生。2012年11月,轰动市场的博盈投资收购奥利地公司斯太尔一案,首次向市场展现了这样的创新模式:2012年4月,硅谷天堂以2.8亿元人民币购得奥利地公司斯太尔,完成交割后旋即以5亿元人民币转手卖给A股上市公司博盈投资;上市公司则选择了定增募资的方式以现金收购标的资产。巧合的是,记者在王世渝新作《中国重组》的“作者介绍”里,看到在介绍王世渝主导和参与的案例时,博盈投资案已然在列。或许,博盈投资是王世渝们实践其“全球并购、中国整合”的首个成功案例。昨日,王世渝对此表示不作评价。有消息人士透露,斯太尔成功整合后,可以拿到3亿元人民币用以做新产品研发。

王世渝解释说,“三明治模式”符合并购的商业逻辑。第一,作为并购基金,在并购谈判时没有产业倾向,因此,与标的公司在产业上不发生冲突,容易被接受;其次,并购基金在并购谈判时能够开出的条件,将使得基金在并购中占有优势。理由很简单,并购基金在整个交易过程中创造的价值,不是以最初收购的价格来决定的,同时,并购基金对企业管理不敏感,它注重的是对战略的管理和提升,“这样,并购基金与标的公司之间就不会产生对立情绪。”大大提升并购的成功率。

储备项目价值300亿美元

全球并购的巨大商业机会,给了王世渝极大的信心。“现在同鑫汇10多个人,半年的时间,握在我们手上的储备项目就有300亿美元的价格了。”据王世渝介绍,经过初步筛选和研究分析,这些项目有的完成了交易,有的完成了签约,有的还在沟通谈判中。

王世渝透露,从目前手中项目看,100多个项目中,前4大项目合计价值超过200亿美元,其中最大的一个项目涉及的市值就有60亿欧元。

形成这种情况的原因,王世渝分析认为,这是由于2008年发生的经济危机,是西方第二次工业革命的红利释放一空造成的,因此,不再有原来的周期性,“现在还看不到欧洲危机的尽头在哪里。”这使得全球并购有了很大的商业机会,形成了资产的低估。“在这种背景下,一些企业在西方市场的优势失去了,并不意味着其企业优势就失去了。”而中国有巨大的市场,还有可以降低的成本空间,所以,全球并购,市场巨大,“这是一个数以万亿计的市场。”

如此,王世渝表示,全球并购的产业方向就在于符合中国企业转型进步的需要。“我们差不多要完成的一个案例,就是其整个上游供应链在中国,未来巨大的市场也在中国,但深度加工和终端在海外。”王世渝说,同鑫汇要做的就是,通过并购整合,形成新的产业链关系,使中国企业重新进入全球工业革命体系中。

资金运筹与A股市场机会

然而,数额巨大的并购资金,成为王世渝最难的问题。目前的情况是,国内并购并不缺资金,但对海外并购的资金量比较少。

王世渝透露,目前他们重点考虑两个环节:一个是交易模式。“如果设计的好,可以用到(国内)资本市场的资金。”不过,对此,王世渝并不愿意进一步公开探讨。其次,他表示完全可以用外来资本。据王世渝介绍,华尔街一个顶级投资银行家就找上门来,合作设立海外并购基金,“我们第一期募集5亿美元,他就带来了3亿美元,而且看一下他的LP,都是全球知名者。说明不光我们看到了这样的机会,他们也看到了。”

当然,同鑫汇的盈利模式也清晰起来。“由于中国市场和全球市场之间存在结构性市盈率落差,因此,我们可以在并购、整合创造价值、退出等三个环节实现获利。”王世渝说。

据悉,同鑫汇有计划很快一次性推出5个项目到市场上进行项目基金的募资工作。这是不是意味着,也许不久,A股市场上又会有颠覆性并购涌现?

上证报昨日报道的“借壳潮席卷A股 壳资源水涨船高”一文,其实在一定程度上暗合了这场暗潮澎湃的资本并购重组盛宴。

对此,天道并购网CEO俞铁成认为,王世渝倡导的“颠覆式并购”可以归纳成这样几个关键词:一是金融在前,产业在后;二是先整合,后收购;三是建立并购基金,以并购基金的形式出面并购,最后,将国外低估值市场的资产拿到中国高溢价市场兑现。