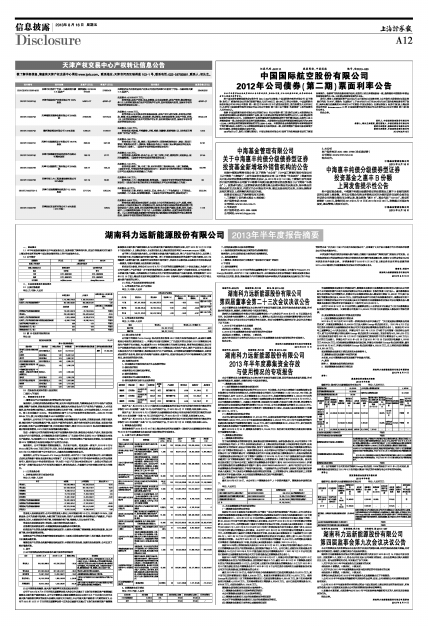

2012年公司债券(第二期)票面利率公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

经中国证券监督管理委员会证监许可[2012]1566号文核准,中国国际航空股份有限公司(以下简称“发行人”)获准向社会公开发行面值不超过人民币100亿元(含100亿元)的公司债券。中国国际航空股份有限公司2012年公司债券(第一期)已于2013年1月22日成功完成发行,发行规模为人民币50亿元;本次为中国国际航空股份有限公司2012年公司债券(第二期)(以下简称“本期债券”),发行规模为人民币50亿元。

根据《中国国际航空股份有限公司公开发行2012 年公司债券(第二期)发行公告》,本期债券分为5年期固定利率和10年期固定利率两个品种,其中5年期品种的初始发行规模为25亿元,10年期品种的初始发行规模为25亿元。本期债券两个品种的最终发行规模将根据网下询价簿记结果,由发行人及主承销商协商一致,决定是否行使品种间回拨选择权。本期债券5年期品种的票面利率预设区间为4.80%-5.20%,10年期品种的票面利率预设区间为5.00%-5.40%。本期债券各品种最终票面年利率将根据网下询价簿记结果,由发行人与主承销商按照国家有关规定协商一致,并经监管部门备案后在利率询价区间内确定,在债券存续期内固定不变。

2013年8月15日,发行人和簿记管理人(中信证券股份有限公司)在网下向机构投资者进行了票面利率询价。根据网下机构投资者询价结果,经发行人和主承销商协商一致,最终确定本期债券5年期品种票面利率为5.15%,10年期品种票面利率为5.30%。

发行人将按上述票面利率于2013年8月16日面向公众投资者网上公开发行本期债券5年期品种(发行代码“751970”,简称为“12国航02”),于2013年8月16日至2013年8月20日面向机构投资者网下发行,具体认购方法请参见2013年8月14日刊登在《中国证券报》、《上海证券报》、《证券日报》及上海证券交易所网站(www.sse.com.cn)上的《中国国际航空股份有限公司公开发行2012年公司债券(第二期)发行公告》。

特此公告。

发行人:中国国际航空股份有限公司

保荐人、牵头主承销商、簿记管理人:中信证券股份有限公司

联席主承销商:瑞银证券有限责任公司

联席主承销商:中国国际金融有限公司

2013年08月16日