2013年第六次临时股东大会

决议公告

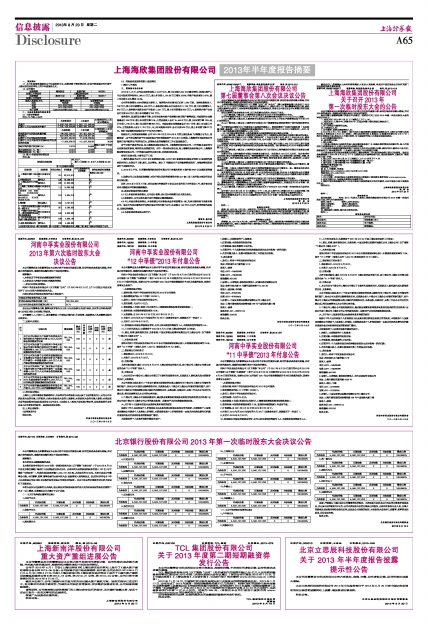

股票代码:600595 股票简称:中孚实业 公告编号:临2013-073

河南中孚实业股份有限公司

2013年第六次临时股东大会

决议公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要提示:

1、本次会议不存在否决或修改提案的情况

2、本次会议召开前不存在补充提案的情况

一、会议召开和出席情况:

河南中孚实业股份有限公司(以下简称“公司”)于2013年8月19日上午10时在公司会议室召开了2013年第六次临时股东大会。

出席本次会议的股东及股东代理人情况如下:

| 出席会议的股东和代理人人数 | 7 |

| 所持有表决权的股份总数 (股) | 783,324,593 |

| 占公司有表决权股份总数的比例(%) | 51.71 |

会议由公司董事会召集,董事长贺怀钦先生主持,以记名投票方式进行表决,会议的召开和表决符合《公司法》和《公司章程》的规定。

公司董事9人,出席6人,其他董事因工作原因未能出席;全体监事、高级管理人员及董事会秘书出席会议。

二、议案审议情况:

| 序号 | 议案内容 | 赞成票数 | 赞成比例(%) | 反对 票数 | 反对比例(%) | 弃权票数 | 弃权比例(%) | 是否通过 |

| 1 | 关于公司以部分生产设备为抵押在光大银行郑州丰产路支行申请4.2亿元人民币综合授信额度的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

| 2 | 关于公司为全资子公司河南中孚电力有限公司在平安银行郑州分行申请的一年期最高额5,000万元人民币综合授信额度提供担保的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

| 3 | 关于公司为全资子公司河南省银湖铝业有限责任公司在光大银行郑州丰产路支行申请的一年期最高额5,000万元人民币综合授信额度提供担保的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

| 4 | 关于公司为郑州广贤工贸有限公司在光大银行郑州丰产路支行申请的一年期最高额4,000万元人民币综合授信额度提供担保的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

| 5 | 关于公司为河南金丰煤业集团有限公司2013年度在各银行申请的5,000万元人民币综合授信额度提供担保的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

| 6 | 关于公司在华融金融租赁股份有限公司申请35,000万元人民币融资额度的议案 | 783,324,593 | 100 | 0 | 0 | 0 | 0 | 是 |

三、律师见证情况:

上海市上正律师事务所程晓鸣律师、田云律师为本次股东大会出具了《法律意见书》,认为公司本次股东大会的召集、召开程序;出席本次股东大会的人员资格;本次股东大会的召集人资格;本次股东大会的表决程序和表决结果符合《公司法》、《证券法》、《股东大会规则》等法律、法规和规范性文件以及《公司章程》的规定。表决结果合法有效。

四、上网公告附件:

《法律意见书》

特此公告。

河南中孚实业股份有限公司

二○一三年八月十九日

股票代码:600595 股票简称:中孚实业 公告编号:临2013-074

债券代码:122093 债券简称:11中孚债

债券代码:122162 债券简称:12中孚债

河南中孚实业股份有限公司

“12中孚债”2013年付息公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

河南中孚实业股份有限公司(以下简称“本公司”)于2012年8月28日发行的本公司2012年公司债券(以下简称“本期债券”)将于2013年8月28日开始支付自2012年8月28日至2013年8月27日期间的利息。根据本公司《公开发行2012年公司债券募集说明书》有关条款的规定,现将付息事宜公告如下:

一、本期债券基本情况

1、债券名称:河南中孚实业股份有限公司2012年公司债券;

2、债券简称及代码:12中孚债(122162);

3、发行人:河南中孚实业股份有限公司;

4、发行规模:人民币10亿元;

5、债券期限:5年期(附第3年末发行人上调票面利率和投资者回售选择权);

6、债券利率:本期债券票面利率为7.5%;

7、计息期限:自2012年8月28日至2017年8月27日;

8、付息日:2013年至2017年每年的8月28日(如遇非交易日,则顺延至下一交易日);

9、兑付日:2017年8月28日;

10、信用级别:经联合评级综合评定,公司主体长期信用等级为AA,本期债券信用等级为AA;

11、上市时间及地点:本期债券于2012年9月14日在上海证券交易所上市交易;

12、登记、托管、委托债券兑付、兑息机构:中国证券登记结算有限责任公司上海分公司(以下简称“中登公司上海分公司”)。

二、本次付息方案

按照《河南中孚实业股份有限公司2012年公司债券票面利率公告》,本期债券票面利率为7.5%。每手“12中孚债”(面值人民币1,000 元)派发利息为75元(含税)。

三、债权登记日和付息日

1、债权登记日:2013年8月27日;

2、付息日:2013年8月28日。

四、付息对象

本次付息对象为:截止2013年8月27日上海证券交易所收市后,在中登公司上海分公司登记在册的全体“12中孚债”持有人。

五、付息办法

1、本公司已与中登公司上海分公司签订了《委托代理债券兑付、兑息协议》,委托其代理本期债券的兑付、兑息事项。

本公司将在本期兑息日2个交易日前将本期债券的利息足额划付至中登公司上海分公司指定的银行账户。如本公司未按时足额将债券兑付、兑息资金划入中登公司上海分公司指定的银行账户,则中登公司上海分公司将根据协议终止委托代理债券兑付、兑息服务,后续兑付、兑息工作由本公司自行负责办理,相关实施事宜以本公司的公告为准。

2、中登公司上海分公司在收到款项后,通过资金清算系统将债券利息划付给相应的兑付机构(证券公司或中登公司上海分公司认可的其他机构),投资者于兑付机构领取债券利息。

六、关于向个人投资者征收企业债券利息所得税的说明

根据《中华人民共和国个人所得税法》以及其他相关税收法规和文件的规定,本期债券个人投资者应缴纳公司债券个人利息收入所得税。本期债券利息个人所得税将统一由各兑付机构负责代扣代缴并直接向各兑付机构所在地的税务部门缴付。

本期债券的个人利息所得税征缴说明如下:

1、纳税人:本期债券的个人投资者;

2、征税对象:本期债券的利息所得;

3、征税税率:按利息额的20%征收;

4、征税环节:个人投资者在兑付机构领取利息时由兑付机构一次性扣除;

5、代扣代缴义务人:负责本期债券付息工作的各兑付机构。

七、相关机构

1、发行人:河南中孚实业股份有限公司

地址:河南省巩义市新华路31号

联系人:杨萍

电话:0371-64569088

传真:0371-64569089

邮政编码:451200

2、保荐人、主承销商、债券受托管理人:财通证券有限责任公司

地址:杭州市杭大路15号嘉华国际商务中心201室

联系人:胡庆颖、李伟敏

电话:0571-87828165

传真:0571-87828004

3、托管人:中国证券登记结算有限责任公司上海分公司

地址:上海市浦东新区陆家嘴东路166号中国保险大厦3楼

联系人:徐瑛

联系电话:021-68870114

邮政编码:200120

特此公告。

河南中孚实业股份有限公司董事会

二〇一三年八月十九日

股票代码:600595 股票简称:中孚实业 公告编号:临2013-075

债券代码:122093 债券简称:11中孚债

债券代码:122162 债券简称:12中孚债

河南中孚实业股份有限公司

“11中孚债”2013年付息公告

本公司董事会及全体董事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

河南中孚实业股份有限公司(以下简称“本公司”)于2011年8月29日发行的本公司2011年公司债券(以下简称“本期债券”)将于2013年8月29日开始支付自2012年8月29日至2013年8月28日期间的利息。根据本公司《公开发行2011年公司债券募集说明书》有关条款的规定,现将付息事宜公告如下:

一、本期债券基本情况

1、债券名称:河南中孚实业股份有限公司2011年公司债券;

2、债券简称及代码:11中孚债(122093);

3、发行人:河南中孚实业股份有限公司;

4、发行规模:人民币15亿元;

5、债券期限:8年期(附第五年末发行人上调票面利率和投资者回售选择权);

6、债券利率:本期债券票面利率为7.3%,在债券存续期限前5年固定不变;

7、计息期限:自2011年8月29日至2019年8月28日;

8、付息日:2012年至2019年每年的8月29日(如遇非交易日,则顺延至下一交易日);

9、兑付日:2019年8月29日;

10、信用级别:经联合评级综合评定,公司主体长期信用等级为AA,本期债券信用等级为AA;

11、上市时间及地点:本期债券于2011年9月22日在上海证券交易所上市交易;

12、登记、托管、委托债券兑付、兑息机构:中国证券登记结算有限责任公司上海分公司(以下简称“中登公司上海分公司”)。

二、本次付息方案

按照《河南中孚实业股份有限公司2011年公司债券票面利率公告》,本期债券票面利率为7.3%。每手“11中孚债”(面值人民币1,000 元)派发利息为73元(含税)。

三、债权登记日和付息日

1、债权登记日:2013年8月28日;

2、付息日:2013年8月29日。

四、付息对象

本次付息对象为:截止2013年8月28日上海证券交易所收市后,在中登公司上海分公司登记在册的全体“11中孚债”持有人。

五、付息办法

1、本公司已与中登公司上海分公司签订了《委托代理债券兑付、兑息协议》,委托其代理本期债券的兑付、兑息事项。

本公司将在本期兑息日2个交易日前将本期债券的利息足额划付至中登公司上海分公司指定的银行账户。如本公司未按时足额将债券兑付、兑息资金划入中登公司上海分公司指定的银行账户,则中登公司上海分公司将根据协议终止委托代理债券兑付、兑息服务,后续兑付、兑息工作由本公司自行负责办理,相关实施事宜以本公司的公告为准。

2、中登公司上海分公司在收到款项后,通过资金清算系统将债券利息划付给相应的兑付机构(证券公司或中登公司上海分公司认可的其他机构),投资者于兑付机构领取债券利息。

六、关于向个人投资者征收企业债券利息所得税的说明

根据《中华人民共和国个人所得税法》以及其他相关税收法规和文件的规定,本期债券个人投资者应缴纳公司债券个人利息收入所得税。本期债券利息个人所得税将统一由各兑付机构负责代扣代缴并直接向各兑付机构所在地的税务部门缴付。

本期债券的个人利息所得税征缴说明如下:

1、纳税人:本期债券的个人投资者;

2、征税对象:本期债券的利息所得;

3、征税税率:按利息额的20%征收;

4、征税环节:个人投资者在兑付机构领取利息时由兑付机构一次性扣除;

5、代扣代缴义务人:负责本期债券付息工作的各兑付机构。

七、相关机构

1、发行人:河南中孚实业股份有限公司

地址:河南省巩义市新华路31号

联系人:杨萍

电话:0371-64569088

传真:0371-64569089

邮政编码:451200

2、保荐人、主承销商、债券受托管理人:光大证券股份有限公司

地址:上海市静安区新闸路1508号

联系人:韩立、王琛

电话:021-22169999

传真:021-22169284

3、托管人:中国证券登记结算有限责任公司上海分公司

地址:上海市浦东新区陆家嘴东路166号中国保险大厦3楼

联系人:徐瑛

联系电话:021-68870114

邮政编码:200120

特此公告。

河南中孚实业股份有限公司董事会

二〇一三年八月十九日