| ||

| ||

|

收购资产秀财技 另类融资钻空子

乐视网上演一箭三雕

⊙记者 郭成林 ○编辑 全泽源

乐视网与花儿影视的同业并购案,略带突兀地增设一项换股收购重组停牌后才成立的纯现金壳公司这一交易环节,引起市场热议及质疑。有投行人士认为,乐视网重组案带有一定的挑衅监管红线的姿态。

目前,创业板再融资政策尚未最终明朗,板内少数公司通过重组配套融资、非公开发行公司债的方式曲线实现小量再融资。

乐视网此次财技创新可谓设计精巧,一举多得:由拟发行对象以现金成立壳公司,上市公司再换股收购,同时与产业并购结合以放大交易总额进一步提升配套融资数额,若能通过监管部门对创业板产业整合式重组的审核要求,或成政策真空期创业板公司新的资本运作模式。

乐视新媒体能否“一举多得”

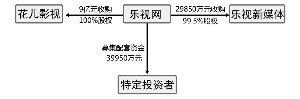

10月8日,停牌一个月的乐视网公布重组方案:以“现金+股票”形式收购花儿影视100%股权,总对价为9亿元,其中股份支付部分为人民币63000万元,现金支付部分为人民币27000万元;同时发行股份收购乐视新媒体99.5%股权,对价为29850万元;另向不超过10名其他特定投资者发行股份募集配套资金39950万元,上述交易总额达到15.98亿元。

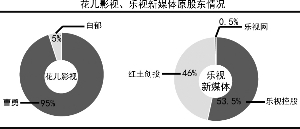

交易前,自然人曹勇、白郁分别持有花儿影视95%、5%的股权。乐视控股(北京)有限公司、江苏红土创业投资管理有限公司分别持有乐视新媒体53.5%、46%的股权。

交易中,花儿影视、乐视新媒体的估值增值率分别为761.66%、0%。悬殊差异的主因是乐视新媒体是个超新的公司,该公司成立于乐视网重组停牌后的2013年9月12日。该日,乐视控股发起设立乐视新媒体,注册资本100万元,而乐视控股是由乐视网第一大股东贾跃亭控制的公司。9月18日,乐视新媒体通过股东大会决议,决定将注册资本自100万元增加至3亿元,其中乐视控股出资1.6亿元,红土创投出资1.38亿元,乐视网出资150万元。

记者采访的多位投行人士亦关注到乐视网重组案这一巧妙设计,他们认为其功用至少有三:其一,规避创业板股权再融资政策真空,实现大额融资;其二,与产业并购同步结合,放大重组交易额,从而再次提升配套融资规模;其三,该交易实质是乐视网向贾跃亭及红土创投等定增募资,也可视为后者的一次性大额增持,而关键点则在增持时点与价格锁定。

但如此设计方案,弊端亦很明显:掐点设置空壳现金公司注入,能否符合监管层对创业板公司产业整合式重组的审核要求?

财技创新背后的政策无奈

乐视网苦心孤诣设计“并购+融资”的重组方案,背后影射出创业板公司对再融资政策真空下的无奈现实。目前,沪深主板、中小板都建立了上市公司再融资制度,而创业板首批28家企业挂牌已过4年,尽管市场呼声不断,但至今其再融资制度尚未建立。

“创业板再融资制度持续缺位有其客观原因。首先,创业板超募现象成风,超募资金尚未进行有效和合理消化,讨论再募资不合时宜。其次,此前创业板缺乏再募资必要条件,其中最重要的就是分红回报体制和退市机制。”有权威人士向记者介绍。

而经过4年发展,上述情况已基本解决。首批挂牌上市的创业板企业首批募集的资金基本已使用完毕。2011年年底,监管层也推出上市公司强化现金分红政策。此外,证监会对创业板信息披露要求中新增了利润分配政策以及最近3年的送股、转股、现金红利等披露项目。而2012年末,创业板退市制度也已推出。

目前的客观现实是,创业板公司在快速发展中由于扩大投资规模、同行业并购和市场竞争压力等因素,对持续融资的需求日益迫切。再融资规则的尽快推出已成市场多方共识,是创业板市场功能建设和市场政策预期的基本要求。

记者向权威人士了解政策最新口径:证监会自2010年着手研究并于2013年纳入年度立法计划以来,再融资规则已完成前期论证工作,主要条款已基本形成,待履行相关立法程序后择机发布。

然牵一发而动全身。必须提醒的是,创业板不同于主板,监管层预期建设“小额、快速、灵活”的再融资机制,既要适应公司经营特征、为国家解决中小企业融资难问题贡献力量;更应重视投资者利益的保护,加强协同监管、鼓励舆论监督,绝不可重蹈部分主板公司一“融”了之的弊端。