龟兔赛跑能否持续

龟兔赛跑是大家耳熟能详的故事,过去3年国内基金市场上演了类似的童话故事:一向跑得慢的货币市场基金战胜了人们印象中跑得快的股票型基金。

把时间轴拉长至5年、10年,兔子的优势又重现了。不过,同样富有戏剧性的是,从近10年年化收益率来看,“温吞”的保本基金战胜了“生猛”的股票型基金。⊙Morningstar晨星(中国)研究中心 廖佳

时势造英雄

时势造英雄

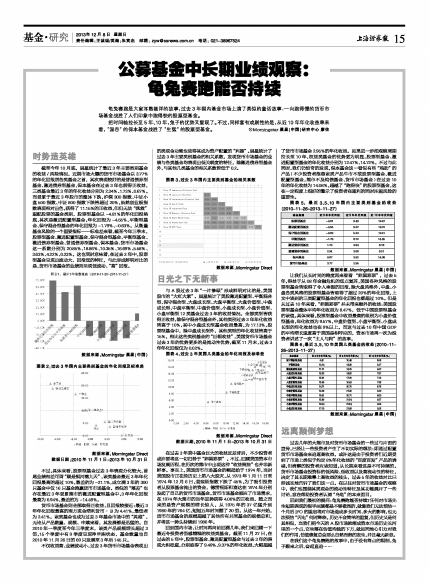

截至今年10月底,晨星统计了最近3年主要类别基金的收益/风险情况,近期市场火爆的货币市场基金以3.77%的年化回报居各类基金之首,其次表现较好的是普通债券型基金、激进债券型基金,保本基金在过去3年也获得正收益,三类基金最近3年的年化收益分别为2.34%、1.73%、0.67%。而受累于最近3年股市的整体下跌,沪深300指数、中证小盘500指数、中证800指数下跌皆超过20%,虽然创业板指数表现相对出色,获得了11.15%的正收益,但仍无法“拯救”重配股票的基金类别,股票型基金以-4.81%的年化回报垫底,其次是激进配置型基金,年化回报为-4.55%,平衡型基金、保守混合型基金的年化回报为-1.79%、-0.63%。从衡量基金风险的一个重要指标——标准差来看,截至今年三季末,股票型基金、激进配置型基金、保守混合型基金、平衡型基金、激进债券型基金、普通债券型基金、保本基金、货币市场基金这一系数分别为20.85%、18.86%、10.35%、16.69%、5.58%、3.63%、4.22%、0.23%。这也同时意味着,在过去3年中,股票型基金呈现出波动大、回报低的特征,与此形成鲜明对比的是,货币市场基金的业绩则呈现低波动、“高”回报。

■

数据来源:Morningstar晨星(中国)

图表2:过去3年国内主要类别基金的年化回报及标准差■

数据来源:Morningstar Direct

数据日期:2010年11月1日~2013年10月31日

不过,具体来看,股票型基金过去3年表现分化较大,首尾业绩相差可谓“疑是银河落九天”,该类基金最近3年年化回报最高的超过10%,最差的为-21.1%,成立满3年的300只基金中仅16只基金跑赢货币市场基金。类似的“落差”也存在最近3年受累熊市的激进配置型基金中,3年年化回报最高为6.94%,最差的为-14.49%。

货币市场基金则全部取得正收益,且回报较接近:最近3年年化回报最高的南方现金增利货币– B为4.41%,最低者为2.41%。该类基金也成为过去3年基金市场中的“英雄”,无论从产品数量、规模、申赎来看,其发展都是迅猛的。自2010年一季度至今年三季度末,该类产品规模增长超过3倍,15个季度中有9季度呈现净申购状态,基金数量也自2010年11月26日的69只发展至3年后145只。

不仅收益高、业绩波动小,过去3年货币市场基金表现出的类现金功能也使得其成为资产配置的“利器”。晨星统计了过去3年主要类别基金的相关系数,发现货币市场基金的业绩与各类基金均表现出低关联度的特征,除激进债券型基金外,与其他几类基金的相关系数皆低于0.2。

图表3:过去3年国内主要类别基金的相关系数

■

数据来源:Morningstar Direct

日光之下无新事

与A股过去3年“一片惨绿”形成鲜明对比的是,美国股市的“大红大紫”。晨星统计了美股激进配置型、平衡混合型、保守混合型、大盘成长型、大盘平衡型、大盘价值型、中盘成长型、中盘平衡型、中盘价值型、小盘成长型、小盘价值型、小盘平衡型12类基金过去3年的收益情况,全部类型皆获得正收益,除保守混合型基金外,其他类别过去3年年化收益皆高于10%,其中小盘成长型基金收益最高,为17.13%,股票型基金中,除中盘成长型外,其他类型的年化收益皆高于15%。相比这些类别基金的“巨幅收益”,美国货币市场基金过去3年的优势更多的是流动性优势,截至11月末,过去3年年化回报仅为0.02%。

图表4:过去3年美国几类基金的年化回报及标准差

■

数据来源:Morningstar Direct

数据日期:2010年11月1日~2013年10月31日

在过去3年美中基金巨大的收益反差背后,不少投资者或许要将这一切归咎于“卵巢彩票” 。不过,回顾美国资本市场发展历程,在历次的熊市中出现这种“收益倒挂”也并非新鲜事。事实上,美国货币市场基金的崛起始于1974年,当时美国股市正在经历史上第八大股灾,从1973年1月11日至1974年12月6日,道琼斯指数下跌了45%,为了吸引投资者从股票基金流出的资金,德雷福斯和富达在1974年分别发起了自己的货币市场基金。货币市场基金顺应了市场需求,在1974年大熊市的当年逆势获得4.06%的正收益,随之而来的是资产规模的增长惊人,从1975年的37亿猛升到1980年的764亿,短短五年时间翻了20倍。从这一年开始,货币市场基金的规模超越了其他所有共同基金的规模总和,并将这一势头持续到1986年。

回到国内市场,让时间再向前回溯几年,我们来回顾一下最近令投资者倍感糟糕的权益类基金。截至11月27日,在过去的5年中,股票型基金、激进配置型基金与过去3年的表现大相径庭,分别取得了9.49%、9.37%的年化收益,大幅超越了货币市场基金2.95%的年化收益。如果进一步把观察周期拉长至10年,权益类基金的优势更为明显,股票型基金、激进配置型基金的年化收益分别为12.47%、14.72%。不过与此同时,我们仍惊奇的发现,保本基金这一看似有些“鸡肋”的产品(不少投资者抱怨该类产品牛市不敌股票型基金、激进配置型基金,熊市不及纯债基金、货币市场基金)在过去10年的年化收益为14.08%,超越了“跑得快”的股票型基金,这在一定程度上很好的警示了投资者在逐利的同时注重风险的重要性。

图表5:最近3、5、10年国内主要类别基金的收益(2010-11-26~2013-11-27)

■

数据来源:Morningstar晨星(中国)

让我们从长时间的跨度再来看看“卵巢彩票”,过去5年,得益于从08年金融危机的低点复苏,美国各种风格的股票型基金皆取得了令人垂涎的回报,除大盘风格外,中盘、小盘各类风格的股票型基金皆取得了超过20%的年化回报,上文中谈到的三类配置型基金的年化回报也都超过10%。但是从过去10年来看,“卵巢彩票”并未带来额外的收益:美国股票型基金整体平均年化收益为8.47%,低于中国股票型基金的该值。具体来看,股票型基金中收益最高的组别为小盘价值型基金,年化收益为9.57%,中盘价值型、小盘平衡型、小盘成长型的年化收益也在9%以上。而这与过去10年中国GDP的平均增长速度高于美国是相呼应的,资本市场再一次为投资者讲述了一次“主人与狗” 的故事。

图表6:最近3、5、10年美国几类基金的收益(2010-11-26~2013-11-27)

■

数据来源:Morningstar晨星(中国)

远离颠倒梦想

过去几年的大熊市及对货币市场基金的一些过与片面的宣传,已经让一些投资者产生了不切实际的想法:即通过配置货币市场基金来追逐高收益。或许这是由于投资者们近期受到了市场上类似于约定8%年化收益的“百度百发”产品的诱惑,但清醒的投资者应该知道,从长期来看这是不可持续的。货币市场基金投资标的低风险、低收益以及高流动性的特征,决定了其长期难攀上高收益的枝头,过去5年的收益对比已经诚实地告诉了我们这一点。在以往对货币市场基金的观察中,我们也围绕其类现金的流动性特征及其功能展开了一些讨论,意在帮助投资者认清“乌龟”的本来面目。

回到我们最初的提问:龟兔赛跑能否持续?任何对市场先生短期表现的指手画脚都是不够敬畏的,就像我们无法预估一个月后IPO的重启将对市场造成多长时间、多大的影响,也无法预估“闪电”何时降临。历史不会简单的重复,但历史又是何其相似,当我们把今天的A股市场浓缩成资本市场历史长河里的一个点,它坐落在估值均线的下方,就如同地心引力对我们的作用,估值修复总会那么自然而然的发生,并且毫无新意。

在我们这个龟兔赛跑的故事中,由于没有终点的限制,兔子醒来之后,奋起直追……

| 基金类别 | 近3年年化回报 | 近5年年化回报 | 近10年年化回报 |

| 股票型基金 | -4.81 | 9.49 | 12.47 |

| 激进配置型基金 | -4.55 | 9.37 | 14.72 |

| 保守混合型基金 | -0.63 | 5.23 | 12.21 |

| 平衡型基金 | -1.79 | 8.72 | 14.45 |

| 激进债券型基金 | 1.73 | 3.84 | 8.18 |

| 普通债券型基金 | 2.34 | 3.66 | 6.01 |

| 保本基金 | 0.67 | 3.92 | 14.08 |

| 货币市场基金 | 3.77 | 2.95 |

| 基金类别 | 近3年年化回报(%) | 近5年年化回报(%) | 近10年年化回报(%) |

| 保守混合型基金 | 6.42 | 10.48 | 5.05 |

| 平衡型基金 | 10.14 | 13.39 | 6.27 |

| 激进配置型基金 | 11.11 | 14.76 | 6.67 |

| 大盘成长型基金 | 15.32 | 18.82 | 7.57 |

| 大盘平衡性基金 | 15.61 | 17.29 | 7.16 |

| 大盘价值型基金 | 15.96 | 16.43 | 7.35 |

| 中盘成长型基金 | 14.71 | 20.79 | 8.75 |

| 中盘价值型基金 | 16.23 | 21.26 | 9.20 |

| 中盘平衡型基金 | 15.41 | 20.71 | 8.50 |

| 小盘价值型基金 | 15.89 | 21.34 | 9.57 |

| 小盘平衡型基金 | 16.94 | 21.34 | 9.06 |

| 小盘成长型基金 | 17.13 | 22.83 | 9.05 |