首次公开发行股票并上市投资风险特别公告

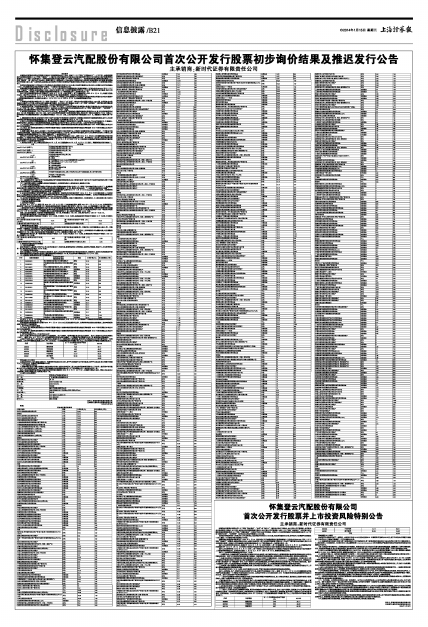

怀集登云汽配股份有限公司(以下简称“登云股份”、“公司”或“发行人”)首次公开发行不超过2,300万股人民币普通股,公司股东公开发售股份不超过2,207万股,本次公开发行股票总量不超过2,300万股人民币普通股(A股)(以下简称“本次发行”)的申请已获中国证券监督管理委员会(以下简称“中国证监会”)证监许可[2014]36号文核准。经发行人与主承销商新时代证券有限责任公司(以下简称“新时代证券”、“主承销商”)协商决定本次发行数量为2,300万股。

本次发行的初步询价工作及定价工作已经完成。拟定的发行价格为10.16元/股,对应的市盈率26.52倍,高于发行人所属的汽车制造业(C36)最近一个月静态平均市盈率为16.82倍。

根据中国证券监督管理委员会于 2014 年 1 月 12 日发布的《关于加强新股发行监管的措施》(证监会公告[2014]4 号文)(以下简称“《措施》”)的要求:如拟定的发行价格(或发行价格区间上限)对应的市盈率高于同行业上市公司二级市场平均市盈率,发行人和主承销商应在网上申购前三周内连续发布投资风险特别公告(以下简称风险公告),每周至少发布一次。

发行人和主承销商经协商决定,将原定于 2014 年 1 月 16 日进行的网上、网下申购推迟至 2014 年 2 月 11 日,后续的发行时间表请参考于 2014 年 1月 15 日刊登的《怀集登云汽配股份有限公司首次公开发行股票初步询价结果及推迟发行公告》。

发行人和主承销商在 2014 年 2 月 11 日网上、网下申购前三周内将连续发布《怀集登云汽配股份有限公司首次公开发行股票并上市投资风险特别公告》,公告时间分别为 1 月 15 日、1 月 27 日和 2 月 10 日,敬请投资者重点关注。

发行人、主承销商特别提请投资者关注以下内容:

一、中国证监会、其他政府部门对本次发行所做的任何决定或意见,均不表明其对发行人股票的投资价值或投资者的收益做出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资决策。

二、拟参与本次发行申购的投资者,须认真阅读2014年1月8日刊登于《中国证券报》、《证券时报》、《上海证券报》、《证券日报》上的《怀集登云汽配股份有限公司首次公开发行股票招股意向书摘要》及巨潮资讯网(www.cninfo.com.cn)的招股意向书全文,特别是其中的“重大事项提示”及“风险因素”章节,充分了解发行人的各项风险因素,自行判断其经营状况及投资价值,并审慎做出投资决策。发行人受到政治、经济、行业及经营管理水平的影响,经营状况可能会发生变化,由此可能导致的投资风险应由投资者自行承担。

三、本次网下发行的股票无流通限制及锁定安排,自本次发行的股票在深交所上市交易之日起开始流通。请投资者务必注意由于上市首日股票流通量增加导致的投资风险。

四、本次发行价格为 10.16 元/股,对应市盈率为26.52倍,可能存在估值过高给投资者带来损失的风险。

发行人主要研发、生产、销售汽车发动机进排气门产品,隶属于汽车制造业(C36)。截至 2014 年 1 月 13 日,中证指数有限公司发布的汽车制造业最近一个月静态平均市盈率为16.82倍。本次发行价格10.16元/股对应的 2012 年扣除非经常性损益的摊薄后市盈率为26.52倍。发行人估值差异产生的主要原因如下:

(一)目前中证指数发布的汽车制造业中包含了整车制造和零配件制造两类企业,这二者在业务模式、盈利模式以及财务指标方面差异较大,导致二者整体估值水平存在一定程度的差异。

1、盈利模式差异大:(1)在产品毛利率方面,发行人所代表的汽车零配件制造企业主营业务综合毛利率水平高于整车制造企业,主要是由于零配件制造企业整体对专业技术的要求较高,技术壁垒相对较高,整体竞争不如整车制造企业激烈;(2)在财务指标上,零配件制造企业和整车制造企业呈现较大的差异,在资产负债结构、净利率、管理费用和销售费用占营业收入的比例方面均存在较大的差异。

2、业务模式差异较大:汽车零配件制造企业除了面向下游整车厂商以外,还面向终端消费者,在目标客户方面区别于整车制造企业,客户结构的多元化造成一定程度的估值溢价。

(二)发行人从事于发动机关键零部件制造,属于汽车制造业中的汽车零配件行业,发行人的产品属性、盈利模式与大多数汽车零配件制造企业具有一定的相似性和关联性,具有较高的可比性和参考性。发行人与银轮股份、渤海活塞、威孚高科、天润曲轴以及中原内配等具有一定的相似度。以2012年每股收益及截止2014 年1 月13日近一个月的股票收盘价平均值计算,可比上市公司的2012年静态市盈率具体如下:

| 代码 | 证券简称 | 近一个月股票收盘价的平均值(元) | 2012PE |

| 600960 | 渤海活塞 | 7.48 | 39.11 |

| 002283 | 天润曲轴 | 5.59 | 49.67 |

| 002126 | 银轮股份 | 9.97 | 83.79 |

| 002448 | 中原内配 | 12.17 | 20.31 |

| 000581 | 威孚高科 | 29.38 | 24.85 |

| 平均 | 43.55 | ||

资料来源:Wind资讯

本次发行价格综合考虑了上述因素。本次发行价格10.16元/股对应的2012 年摊薄后市盈率为26.52倍,低于汽车发动机零配件制造类上市公司2012 年静态市盈率近一个月平均值43.55倍。

(三)提请投资者关注发行价格与网下投资者报价之间存在的差异,网下投资者报价情况详见与本公告同日刊登于《中国证券报》、《上海证券报》、《证券时报》、《证券日报》上及巨潮资讯网(www.cninfo.com.cn)的《怀集登云汽配股份有限公司初步询价结果公告及推迟发行公告》。

(四)本次发行有可能存在上市后跌破发行价的风险。投资者应当充分关注定价市场化蕴含的风险因素,知晓股票上市后可能跌破发行价,切实提高风险意识,强化价值投资理念,避免盲目炒作,监管机构、发行人和主承销商均无法保证股票上市后不会跌破发行价格。

五、发行人本次募投项目的计划资金需求量为20,135.87万元。按本次发行价格10.16元/股和发行数量2,300万股计算的预计募集资金量为 23,368 万元,扣除发行费用后,募集资金净额为20,133万元,略低于发行人本次募投项目所需的金额。

六、本次发行申购,任一投资者只能选择网下或者网上一种方式进行申购,所有参与网下报价、申购、配售的投资者均不得再参与网上申购;单个投资者只能使用一个合格账户进行申购,任何与上述规定相违背的申购均为无效申购。

七、请投资者务必关注投资风险:若2014年2月11 日(T日)出现网下申购不足,将中止本次发行;若2014年2月11 日(T日)出现网上申购不足,网上申购不足部分向网下回拨,由发行人和主承销商按照网下配售原则进行配售;网下配售后仍然认购不足的,由主承销商推荐其他提供有效报价的网下投资者认购;仍然认购不足的部分,由主承销商余额包销。

八、本次发行结束后,需经交易所批准才能在交易所公开挂牌并交易。如果未能获得批准,本次发行股份将无法上市,发行人会按照发行价并加算银行同期存款利息返还给参与申购的投资者。

九、发行人的所有股份均为可流通股,本次发行前的股份有限售期,有关限售承诺及限售期安排详见招股意向书。上述股份限售安排系相关股东基于法律法规、发行人治理需要、经营管理的稳定性,根据相关法律、法规做出的自愿承诺。

十、行业周期波动影响的风险。公司的业务收入主要来自于销售发动机气门产品,用于与各种内燃型发动机配套,而发动机及汽车、工程机械等的生产和销售受宏观经济影响较大,全球和国内经济的周期性波动都将对汽车的生产和消费带来影响。当宏观经济整体下滑时,企业和个人会压缩相应的开支,投资和消费将会减少,有可能造成公司的订单减少、存货积压、货款收回困难。

十一、原材料价格波动风险。公司的主要原材料为各种合金钢材、合金粉末等金属材料,原材料成本约占制造成本的50%,主要原材料价格受镍、铬、钴等金属价格的影响较大。

十二、外汇风险。公司拥有自营进出口权,报告期内,公司出口业务的营业收入占主营业务收入的比重分别为40.44%、33.21%和44.37%。国外市场的外方客户一般以美元等外汇支付购货款,公司每年亦需要一定量的外汇从国外采购原材料、设备;但外汇支出并不足以与收入相抵,因而公司面临外汇汇率波动带来的风险。

十三、募集资金投向风险。截至2012年末公司已使用银行借款陆续投入17,838.24万元进行募投项目的建设,其中4,979.06万元的在建工程已在2012年度进行了转固,2013年度还将有部分投资陆续结束资本化,增加当年的折旧和财务费用,若募集资金不能及时到位置换银行借款或公司不能尽快释放募投项目的产能,消化因转固带来的影响,将对公司2013年的经营业绩产生不利影响。

十四、发行人、主承销商郑重提请投资者注意:投资者应坚持价值投资理念参与本次发行申购,我们希望认可发行人的投资价值并希望分享发行人的成长成果的投资者参与申购。

十五、本特别风险公告并不保证揭示本次发行的全部投资风险,提示和建议投资者充分深入地了解证券市场蕴含的各项风险,根据自身经济实力、投资经验、风险承受能力和心理承受能力独立做出是否参与本次发行申购的决定。

十六、提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资决策。

发行人:怀集登云汽配股份有限公司

主承销商:新时代证券有限责任公司

2014年1月15日