(2014年第1次更新)

重要提示

基金合同生效日期:2013年6月4日

基金管理人保证本招募说明书的内容真实、准确、完整。本招募说明书经中国证监会核准,但中国证监会对本基金募集的核准,并不表明其对本基金的价值和收益做出实质性判断或保证,也不表明投资于本基金没有风险。

投资有风险,投资者认购或申购本基金时应认真阅读本招募说明书,全面认识本基金产品的风险收益特征,充分考虑投资人自身的风险承受能力,并对于认购(或申购)基金的意愿、时机、数量等投资行为作出独立决策。基金管理人提醒投资人基金投资要承担相应风险,包括市场风险、管理风险、流动性风险、本基金特定风险、操作或技术风险、合规风险等。在投资人作出投资决策后,基金投资运作与基金净值变化引致的投资风险,由投资者自行负责。

基金的过往业绩并不预示其未来表现。

本摘要依据基金合同和招募说明书编写,并经中国证监会核准。基金合同是约定基金当事人之间权利、义务的法律文件。基金投资人自依基金合同取得基金份额,即成为基金份额持有人和基金合同的当事人,其持有基金份额的行为本身即表明其对基金合同的承认和接受,并按照《基金法》、《运作办法》、基金合同及其他有关规定享有权利、承担义务。基金投资人欲了解基金份额持有人的权利和义务,应详细查阅基金合同。

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。

本次更新的招募说明书已经本基金托管人交通银行股份有限公司复核,除特别说明外,本次更新的招募说明书所载内容截止日为2013年12月4日,有关财务数据和净值表现截止日为2013年9月30日(财务数据未经审计)。

一、基金管理人

(一)基金管理人概况

1、名称:天治基金管理有限公司

2、住所:上海市浦东新区莲振路298号4号楼231室

3、成立日期:2003年5月27日

4、法定代表人:赵玉彪

5、办公地址:上海市复兴西路159号

6、电话:021-60371155

7、联系人:张丽红

8、注册资本:1.6亿元人民币

9、股权结构:吉林省信托有限责任公司出资9800万元,占注册资本的61.25%;中国吉林森林工业集团有限责任公司出资6200万元,占注册资本的38.75%。

(二)主要人员情况

1、基金管理人董事、监事、经理层成员

高福波先生:董事长,研究生学历,高级经济师,历任吉林省白山市人民银行任办公室主任、副行级助理稽察、吉林省白山市农村信用联社任理事长、党委书记、吉林省农村信用联社任资金信贷处负责人、副主任,现任吉林省信托有限责任公司党委书记、董事长、天治基金管理有限公司董事长。

柏广新先生:董事,博士,高级经济师,历任吉林省黄泥河林业局副局长、党委书记,中共吉林省延边朝鲜族自治州委员会宣传部常务副部长,延边州人民政府副秘书长,延边州林业管理局局长兼吉林延边林业集团董事长,现任吉林森工集团有限责任公司董事长、党委书记,全国人大代表。

赵玉彪先生:董事、总经理,博士,历任吉林省信托有限责任公司上海证券业务部交易部经理、吉林省信托有限责任公司上海洪山路证券营业部经理兼驻上海证券交易所出市代表、上海金路达投资管理有限公司总经理、天治基金管理有限公司董事长,现任天治基金管理有限公司总经理。

李洁思女士:独立董事,自1991年7月至2007年12月在吉林省延边朝鲜族自治州政府工作。在工作期间曾任延边州政府副秘书长、副州长、常务副州长,分管过政法、经济、金融等工作,现已退休。

刘星星先生:独立董事,研究生、博士学位,高级咨询师,历任北京大学经济系讲师、The Monitor Company管理顾问、嘉实基金管理有限公司管理顾问,现任北京威兰德企业管理顾问有限公司董事长。

王明义先生:独立董事,研究生,曾任通化市矿务局工程处段长、吉林省白山市房产局技术员、建设银行白山市支行科长、中国银行白山市支行副行长、中国平安保险公司白山支公司总经理、现任吉林省保险行业协会中介部主任。

王刚先生:职工董事,法学学士,具有法律职业资格证书,2005年7月加入天治基金管理有限公司,现任天治基金管理有限公司监察稽核部总监助理。

侯丹宇女士:监事会主席(职工监事),学士,历任吉林省信托有限责任公司上海证券业务部营业部经理、东北证券有限责任公司上海洪山路证券营业部总经理、天治基金管理有限公司督察长、副总经理,现任天治基金管理有限公司监事会主席(职工监事)。

邱荣生先生:监事,研究生学历,高级经济师,历任吉林省财政厅预算处科员、科长、副处长,香港振兴投资公司副总经理,吉林省财政厅副主任,吉林省信托有限责任公司工作办公室主任、财务部经理、总经理助理、副总经理,现任吉林省信托有限责任公司党委副书记、董事、总经理。

姚世家先生:监事,硕士,高级会计师,曾任吉林省天桥岭林业局太阳林场财务处会计、处长、吉林省天桥岭林业局总会计师、副局长、局长、吉林省敦化市林业局局长、吉林省敦化市市长,现任中国吉林森林工业集团有限责任公司副总经理。

白宇先生:职工监事,大学本科学历,助理经济师职称,2003年起就职于天治基金管理有限公司,现任天治基金管理有限公司交易部总监。

许家涵先生:职工监事,经济学、商务英语双学士,2007年起就职于天治基金管理有限公司,现任天治基金管理有限公司交易部副总监。

常永涛先生:副总经理,学士,历任四川省信托投资公司上海证券总部副总经理、大成基金管理公司交易员、基金经理助理、基金经理、申万巴黎基金管理公司基金经理、投资部总经理,2009年起就职于天治基金管理有限公司,现任天治基金管理有限公司副总经理。

闫译文女士:副总经理,吉林大学法学硕士,高级经济师,注册会计师,曾就职于吉林省信托有限责任公司,任下属公司财务主管、公司行政主管、业务部经理、党委委员、职工董事等职务,现任天治基金管理有限公司副总经理。

赵明女士:副总经理,经济学学士,历任辽宁东方证券公司客户经理、沈阳渤海投资咨询有限责任公司经理、沈阳天和信息技术有限公司市场部经理、天治基金管理有限公司市场营销部总监、宏源证券股份有限公司北京资产管理分公司副总经理,现任天治基金管理有限公司副总经理。

陈志峰先生:副总经理,硕士,历任上海银行会计、北大方正电子有限公司财务部会计、华安基金管理有限公司市场部销售经理、汇丰晋信基金管理有限公司渠道部副总监、光大保德信基金管理有限公司销售部渠道主管、销售部总监,现任天治基金管理有限公司副总经理。

刘伟先生:督察长,学士,历任吉林省信托有限责任公司星火项目处项目负责人、自营基金业务部副经理、上海全路达创业投资公司董事长,现任天治基金管理有限公司督察长。

2、本基金基金经理

秦娟女士:经济学硕士研究生,证券从业经验9年,历任广东证券股份有限公司债券分析师、东莞银行股份有限公司债券分析师、长信基金管理有限责任公司债券研究员、天治基金管理有限公司基金经理助理、2010年4月14日至2012年6月29日任天治天得利货币市场基金的基金经理,现任固定收益部总监、2010年4月14日起任天治稳健双盈债券型证券投资基金的基金经理、2011年12月28日起任天治稳定收益债券型证券投资基金的基金经理、2013年6月4日(基金合同生效日)起任本基金的基金经理。

3、投资决策委员会成员

天治基金管理有限公司副总经理兼投资总监常永涛先生,权益投资部副总监兼天治创新先锋股票型证券投资基金基金经理陈勇先生,固定收益部总监兼天治稳健双盈债券型证券投资基金、天治稳定收益债券型证券投资基金、天治可转债增强债券型证券投资基金基金经理秦娟女士,研究发展部总监兼天治品质优选混合型证券投资基金、天治趋势精选灵活配置混合型证券投资基金基金经理吴战峰先生。

4、上述人员之间无亲属关系。

二、基金托管人

名称:交通银行股份有限公司(简称:交通银行)

住所:上海市浦东新区银城中路188号

办公地址:上海市浦东新区银城中路188号

法定代表人:牛锡明

成立日期:1987年3月30日

注册资本:742.62亿元

存续期间:持续经营

联系电话:021-32169999

联系人:裴学敏

三、相关服务机构

(一)基金份额发售机构

1、直销机构

名称:天治基金管理有限公司

住所:上海市浦东新区莲振路298号4号楼231室

办公地址:上海市复兴西路159号

法定代表人:赵玉彪

电话:021-60371155

传真:021-60374934

联系人:王珊珊、韩涵

客服电话:400-098-4800(免长途通话费用)、021-60374800

网址:www.chinanature.com.cn

电子直销:天治基金网上交易平台“E天网”

网址:https://etrade.chinanature.com.cn/

2、代销机构

(1)交通银行股份有限公司

住所:上海市浦东新区银城中路 188 号

法定代表人:牛锡明

办公地址:上海市浦东新区银城中路 188 号

电话:021-58781234

传真:021-58408483

联系人:曹榕

客服电话:95559

网址:www.bankcomm.com

(2)中国农业银行股份有限公司

住所:北京市东城区建国门内大街69号

办公地址:北京市东城区建国门内大街69号

法定代表人:蒋超良

传真:010-85109219

联系人:熊奎

客服电话:95599

网址:www.abchina.com 、 www.95599.cn

(3)上海浦东发展银行股份有限公司

住所:上海市浦东新区浦东南路500号

办公地址:上海市中山东一路12号

法定代表人:吉晓辉

电话:021-61618888

传真:021-63604199

联系人:倪苏云

客服电话:95528

网址:http://www.spdb.com.cn

(4)中信银行股份有限公司

住所:北京市东城区朝阳门北大街富华大厦C座

法定代表人:常振明

电话:010-65558888

传真:010-65550827

联系人:郭伟

客服电话:95558

网址: www.bank.ecitic.com

(5)北京银行股份有限公司

住所:北京市西城区金融大街甲17号首层

法定代表人:闫冰竹

客服电话:95526

网址:http://www.bankofbeijing.com.cn

(6)中国建设银行股份有限公司

住所: 北京市西城区金融大街25号

办公地址:北京市西城区闹市口大街1号院1号楼(长安兴融中心)

法定代表人: 王洪章

电话:010-66275654

传真:010-66275654

联系人:王琳

客服电话:95533

公司网站:www.ccb.com

(7)广发证券股份有限公司

住所:广州天河区天河北路183-187号大都会广场43楼(4301-4316房)

办公地址:广东省广州天河北路大都会广场5、18、19、36、38、39、41、42、43、44楼

法定代表人:孙树明

电话:020-87555888

联系人:黄岚

客服电话:95575或致电各地营业网点

网址:www.gf.com.cn

(8)山西证券股份有限公司

住所:山西省太原市府西街69号山西国际贸易中心东塔楼

办公地址:山西省太原市府西街69号山西国际贸易中心东塔楼

法定代表人:侯巍

电话:0351-8686659

传真:0351-8686619

联系人:郭熠

客服电话:4006661618、95573

网址:www.i618.com.cn

(9)中信建投证券股份有限公司

住所:北京市安立路66号4号楼

办公地址:北京市东城区朝内大街188号

法定代表人:王常青

电话:010-85130544

联系人:权唐

客服电话:4008888108

网址:www.csc108.com

(10)光大证券股份有限公司

住所:上海市静安区新闸路1508号

办公地址:上海市静安区新闸路1508号

法定代表人:袁长清(代行)

联系人:刘晨

客服电话:10108998、4008888788

网址:www.ebscn.com

(11)兴业证券股份有限公司

住所:福建省福州市湖东路268号

办公地址:上海市浦东民生路1199弄证大?五道口广场1号楼20层

法定代表人:兰荣

电话:0591-38507679

联系人:雷宇钦

客服电话:95562、4008888123

网址:www.xyzq.com.cn

(12)中信证券(浙江)有限责任公司

住所:浙江省杭州市滨江区江南大道588号恒鑫大厦主楼19、20层

办公地址:浙江省杭州市滨江区江南大道588号恒鑫大厦主楼19、20层

法定代表人:沈强

电话:0571-87112507

联系人:王霈霈

客服电话:0571-95548

网站:www.bigsun.com.cn

(13)信达证券股份有限公司

住所:北京市西城区闹市口大街9号院1号楼

办公地址:北京市西城区闹市口大街9号院1号楼

法人代表:高冠江

电话:010-63081000

传真:010-63080978

联系人:唐静

客服电话:4008008899

网址:www.cindasc.com

(14)天相投资顾问有限公司

住所:北京市西城区金融街19号富凯大厦B座701

办公地址:北京市西城区金融大街5号新盛大厦B座4层

法定代表人:林义相

电话:010-66045608

传真:010-66045500

联系人:林爽

客服电话:010-66045678

网址: www.txsec.com、www.jjm.com.cn

(15)齐鲁证券有限公司

住所:山东省济南市经七路86号

办公地址:山东省济南市经七路86号23层

法定代表人:李玮

电话:0531-68889155

传真:0531-68889752

联系人:吴阳

客服电话:95538

网址:www.qlzq.com.cn

(16)平安证券有限责任公司

住所:深圳市福田区金田路大中华国际交易广场8楼

办公地址:深圳市福田区金田路大中华国际交易广场8楼

法定代表人:杨宇翔

传真:0755-82400826

联系人:郑舒丽

客服电话:95511-8

网址:www.pingan.com.cn

(17)国海证券股份有限公司

住所:广西桂林市辅星路13号

办公地址:广西南宁市滨湖路46号

法定代表人:张雅锋

电话:0755-83709350

传真:0755-83704850

联系人:牛孟宇

客服电话:95563

网址:www.ghzq.com.cn

(18)万联证券有限责任公司

住所:广州市天河区珠江东路11号高德置地广场F栋18、19层

办公地址:广州市天河区珠江东路11号高德置地广场F栋18、19层

法定代表人: 张建军

电话:020-37865070

传真:020-22373718-1013

联系人:罗创斌

客服电话:4008888133

网址:www.wlzq.com.cn

(19)太平洋证券股份有限公司

住所:云南省昆明市青年路389号志远大厦18层

办公地址:北京市西城区北展北街九号华远企业号D座三单元

法定代表人:李长伟

电话:010-88321818

传真:010-88321763

联系人:陈征

客服电话:致电各地营业网点、0871-8898130

网址:www.tpyzq.com

(20)中信证券股份有限公司

住所:广东省深圳市福田区中心三路8号卓越时代广场二期北座

办公地址:北京市朝阳区亮马桥路48号中信证券大厦

法定代表人:王东明

电话:010-60838696

传真:010-60833739

联系人:顾凌

客服电话:95558

网址:www.cs.ecitic.com

(21)中信万通证券有限责任公司

住所:青岛市崂山区苗岭路29号澳柯玛大厦15层(1507-1510室)

办公地址:青岛市崂山区深圳路222号青岛国际金融广场1号楼第21层

法定代表人:杨宝林

电话:0532-85022326

联系人:吴忠超

客服电话:95548

网址:www.zxwt.com.cn

(22)东海证券有限责任公司

住所:江苏省常州市延陵西路23号投资广场18-19楼

办公地址:上海市浦东新区东方路1928号东海证券大厦

法定代表人:朱科敏

电话:021-20333910

联系人:王一彦

客服电话:95531、4008888588

网址:www.longone.com.cn

(23)中国银河证券股份有限公司

住所:北京市西城区金融大街35号国际企业大厦C座

办公地址:北京市西城区金融大街35号国际企业大厦C座

法定代表人:陈有安

电话:010-66568430

传真:010-66568990

联系人:田薇、宋明

客服电话:4008888888

网址:www.chinastock.com.cn

(24)申银万国证券股份有限公司

住所:上海市常熟路171号

办公地址:上海市常熟路171号

法定代表人:储晓明

电话:021-33388217

传真:021-33388224

联系人:李清怡

客服电话:021-962505

网址:www.sywg.com.cn

(25)上海好买基金销售有限公司

住所:上海市虹口区场中路685弄37号4号楼449室

办公地址:上海市浦东新区浦东南路1118号鄂尔多斯国际大厦903-906室

法定代表人:杨文斌

电话:021-58870011

传真:021-68596916

联系人:张茹

客服电话:4007009665

网址:www.ehowbuy.com

(26)上海天天基金销售有限公司

住所:上海市徐汇区龙田路190号2号楼2层

办公地址:上海市徐汇区龙田路195号3C座9楼

法定代表人:其实

电话:021-54509988

传真:021-64385308

联系人:潘世友

客服电话:4001818188

网址:www.1234567.com.cn

(27)上海长量基金销售投资顾问有限公司

住所:上海市浦东新区高翔路526号2幢220室

办公地址:上海市浦东新区浦东大道555号裕景国际B座16层

法定代表人:张跃伟

电话:021-58788678-8201

传真:021-58787698

联系人:敖玲

客服电话:400-089-1289

公司网站: www.erichfund.com

(28)国泰君安证券股份有限公司

住所:上海市浦东新区商城路618号

办公地址:上海市浦东新区银城中路168号上海银行大厦29楼

法定代表人:万建华

联系人:芮敏祺

客服电话:4008888666

公司网站: www.gtja.com

(29)国信证券股份有限公司

住所:深圳市罗湖区红岭中路1012号国信证券大厦十六层至二十六层

办公地址:深圳市罗湖区红岭中路1012号国信证券大厦6楼

法定代表人:何如

电话:0755-82130833

传真:0755-82133952

联系人:齐晓燕

客服电话:95536

网址:www.guosen.com.cn

(30)招商证券股份有限公司

住所:深圳市福田区益田路江苏大厦A座38—45层

办公地址:深圳市福田区益田路江苏大厦A座38—45层

法定代表人:宫少林

电话:0755-82943666

传真:0755-83734343

联系人:林生迎

客服电话:95565、4008888111

网址:www.newone.com.cn

(31)海通证券股份有限公司

住所:上海市黄浦区广东路689号海通证券大厦

办公地址:上海市黄浦区广东路689号海通证券大厦

法定代表人:王开国

电话:021-23219000

联系人:李笑鸣

客服电话:95553、 4008888001

网址:www.htsec.com

(32)长江证券股份有限公司

住所:武汉新华路特8号长江证券大厦

办公地址:武汉新华路特8号长江证券大厦

法人代表:胡运钊

电话:027-65799999

传真:027-85481900

联系人:李良

客服电话:95579、4008888999

网址:www.95579.com

(33)新时代证券有限责任公司

住所:北京市海淀区北三环西路99号院1号楼15层1501

办公地址:北京市海淀区北三环西路99号院1号楼15层1501

法定代表人:刘汝军

电话:010-83561149

传真:010-83561094

联系人:孙恺

客服电话:4006989898

网址:www.xsdzq.cn

(34)华安证券股份有限公司

住所:安徽省合肥市政务文化新区天鹅湖路198号

办公地址:安徽省合肥市政务文化新区天鹅湖路198号财智中心B1座

法定代表人:李工

电话:0551-65161666

传真:0551-65161600

联系人:甘霖

客服电话:96518、(安徽)4008096518(全国)

网址:www.hazq.com

(35)宏源证券股份有限公司

住所:新疆乌鲁木齐市文艺路233号

办公地址:北京市西城区太平桥大街19号

法定代表人:冯戎

电话:010-88085858

传真:010-88085195

联系人:李巍

客服电话:4008-000-562

网址:www.hysec.com

(36)华福证券有限责任公司

住所:福州市五四路157号新天地大厦7、8层

办公地址:福州市五四路157号新天地大厦7-10 层

法定代表人:黄金琳

电话:0591-87383623

传真:0591-87383610

联系人:张腾

客服电话:96326

网址:www.gfhfzq.com.cn

(37)华龙证券有限责任公司

住所:甘肃省兰州市东岗西路638号

办公地址:甘肃省兰州市东岗西路638号

法定代表人:李晓安

电话:0931-4890619

联系人:曹占强

客服电话:0931-8888088

网址:http://www.hlzqgs.com

(38)中天证券有限责任公司

住所:辽宁省沈阳市和平区光荣街23号甲

办公地址:辽宁省沈阳市和平区光荣街23号甲

法定代表人:马功勋

电话:024-86268007

传真:024-86268016

联系人:袁劲松

客服电话:400-6180-315

网址:www.stockren.com

(39)北京万银财富投资有限公司

住所:北京市朝阳区北四环中路27号院5号楼3201内

办公地址:北京市朝阳区北四环中路27号院5号楼3201内

法定代表人:李招弟

电话:010-5939-3923

传真:010-5939-3074

联系人:毛怀营

客服电话:400-808-0069

网址:www.wy-fund.com

(40)杭州数米基金销售有限公司

住所:杭州市余杭区仓前街道海曙路东2号

办公地址:浙江省杭州市滨江区江南大道3588号恒生大厦12楼

法定代表人:陈柏青

电话:021-60897869

传真:0571-26698533

联系人:张裕

客服电话: 4000 766 123

网址: www.fund123.cn

(41)和讯信息科技有限公司

注册地址:北京市朝阳区朝外大街22号泛利大厦10层

办公地址:北京市朝阳区朝外大街22号泛利大厦10层

法定代表人:王莉

电话:021-20835789

传真:021-20835885

联系人:周轶

客服电话:400-920-0022

网址:http://licaike.hexun.com/

(二)注册登记机构

名称:天治基金管理有限公司

办公地址:上海市徐汇区复兴西路159号

法定代表人:赵玉彪

电话:021-60371155

传真:021-60374974

联系人:周义

(三)律师事务所

名称:上海市通力律师事务所

住所:上海市银城中路68号时代金融中心19楼

办公地址:上海市银城中路68号时代金融中心19楼

法定代表人:韩炯

电话:021-31358666

传真:021-31358600

联系人:安冬

经办律师:吕红、安冬

(四)会计师事务所

名称:安永华明会计师事务所(特殊普通合伙)

法定代表人:葛明

住所:北京市东城区东长安街1号东方广场东方经贸城安永大楼16层

办公地址:上海市世纪大道100号环球金融中心50楼

电话:021-22288888

传真:021-22280000

联系人:蒋燕华

四、基金的名称

天治可转债增强债券型证券投资基金

五、基金的类型

契约型开放式

六、基金的投资目标

本基金重点投资于可转换债券(含可分离交易可转债),努力在控制投资组合下方风险的基础上实现基金资产的长期稳健增值。

七、基金的投资方向

本基金的投资范围为具有良好流动性的金融工具,包括国内依法发行上市的债券(包括国债、地方政府债、金融债、央行票据、企业债、公司债、中期票据、短期融资券、可转换债券、可分离交易可转债、资产支持证券、次级债、中小企业私募债券、债券回购等)、货币市场工具(现金、通知存款、一年以内(含)的银行定期存款和银行协议存款、剩余期限在三百九十七天以内的债券、剩余期限在一年以内(含)的债券回购、期限在一年以内(含)的央行票据、中期票据和短期融资券等)以及法律法规或中国证监会允许基金投资的其他金融工具(但须符合中国证监会相关规定)。

本基金不直接从二级市场买入股票、权证等权益类金融工具,也不参与一级市场股票首次公开发行或增发。本基金可以持有因所持可转换公司债券转股形成的股票、因持有股票被派发的权证、因投资于可分离交易可转债而产生的权证。但因上述原因持有的股票和权证资产,本基金应在其可交易之日起的90个交易日内卖出。

如法律法规或监管机构以后允许基金投资其他品种,基金管理人在履行适当程序后,可以将其纳入投资范围。

基金的投资组合比例为:本基金投资于固定收益类(包括国债、地方政府债、金融债、央行票据、企业债、公司债、中期票据、短期融资券、可转换债券、可分离交易可转债、资产支持证券、次级债、中小企业私募债券、债券逆回购等)资产的比例不低于基金资产的80%,其中对可转换债券(含可分离交易可转债)的投资比例不低于基金固定收益类资产的80%;固定收益类资产以外的其他资产的比例合计不超过基金资产的20%。现金或到期日在1年以内的政府债券不低于基金资产净值的5%。

八、基金的投资策略

1、资产配置和类属资产配置策略

本基金80%以上的基金资产投资于固定收益类金融工具,并在严格控制风险的基础上,通过对全球经济形势、中国经济发展(包括宏观经济运行周期、财政及货币政策、资金供需情况)、证券市场估值水平等的研判,适度参与权益类资产配置,适度把握市场时机力争为基金资产获取稳健回报。

类属资产配置由本基金管理人根据宏观经济分析、债券基准收益率研究、不同类属债券利差水平研究,判断不同类属债券的相对投资价值,并确定不同债券类属在组合资产中的配置比例。

2、可转换债券投资策略

基于行业分析、企业基本面分析和可转换债券估值模型分析,并结合市场环境情况等,本基金在一、二级市场投资可转换债券,以达到在严格控制风险的基础上,实现基金资产稳健增值的目的。

1)行业分析策略

可转换债券不同于普通债券,其自身含有的期权价值与公司股票价格走势、波动率、分红率、市场的基准利率等因素密切相关。本基金将采用“自上而下”的分析方法,综合考虑各种因素,特别是宏观和行业因素,以实现最优的行业配置。

本基金将根据宏观经济走势、经济周期,以及阶段性市场投资主题的变化,综合考虑宏观调控目标、产业结构调整等因素,精选成长前景明确或受益政策扶持的行业内公司发行的可转换债券进行投资布局。另外,由于宏观经济所处的时期和市场发展的阶段不同,不同行业的可转换债券也将表现出不同的风险收益特征。在经济复苏的初期,持有周期类行业的可转换债券将获得良好的投资收益;而在经济衰退时期,持有防御类非周期行业的可转换债券,将获得更加稳定的收益。

2)个券选择策略

本基金将运用企业基本面分析和理论价值分析策略,在严格控制风险的前提上,精选个券,力争实现较高的投资收益。

企业基本面分析策略是指本基金将采取定性分析(经济周期、行业地位、竞争优势、治理结构等)与定量分析(P/B、P/E、P/S、PEG等)相结合的方式,对可转换债券对应的标的股票进行深入研究,精选具有良好成长性且估值相对合理的标的股票,达到分享正股上涨收益的目的。

理论价值分析策略是指本基金将结合可转换债券的条款,根据其标的股票股价的波动率水平、分红率、市场的基准利率、可转换债券的剩余期限、当前股价水平等因素,运用BS模型以及蒙特卡洛模型等,计算期权价值,从而确定可转换债券的理论价值。

可转换债券的理论价值分为纯债价值和期权价值。其中纯债价值由当期贴现利率水平、债券的信用评级、剩余期限等因素决定,其中关键因素是当期贴现利率水平。当期贴现利率水平与宏观经济走势、债券市场供求关系、市场资金面情况、物价水平预期紧密相关;期权价值主要与发债主体的行业发展前景、公司基本面、公司股价历史波动率、分红率、市场基准利率和可转换债券的剩余期限相关。一般而言,股价波动率越高、分红率越高、剩余期限越长,可转换债券的期权价值就越高。

3)转股策略

在转股期内,当本基金所持有可转换债券市场交易价格显著低于转股平价时,即转股溢价率明显为负时,本基金将通过转股并卖出股票以实现收益;当可转换债券流动性不能满足组合需求时,本基金将通过转股来保障基金财产的流动性;当正股价格上涨且满足提前赎回触发条件时,本基金将首先通过转股来锁定已有收益,并进一步分析正股未来的价格走势,做出继续持有正股或立即卖出的决定。

3、可分离交易可转债投资策略

可分离交易可转债是指认股权证和债券分离交易的可转换公司债券,即是一种附认股权证的公司债,上市后可分离为纯债和认股权证两部分。可分离交易可转债是债券和股票的混合融资品种,它与传统可转换债券的本质区别在于上市后债券与期权可分离交易。但是,不论是认股权证还是标的股票,与传统可转换债券内含的期权之间都具有很强的相关性。因此,分离交易后的纯债和认股权证组合在一起仍然具有传统可转换债券的部分特征,甚至也可以构造出类可转换债券品种。

可分离交易可转债的投资策略与传统可转换债券的投资策略类似。本基金将综合分析纯债部分的收益性、流动性,以及发债公司基本面等情况,以此为基础判断纯债部分的投资价值。此外,本基金将通过调整纯债和认股权证或标的股票之间的比例,来组合成不同风险收益特征的类可转换债券产品,并根据不同的市场环境适时进行动态调整。

4、中小企业私募债券投资策略

中小企业私募债券是在中国境内以非公开方式发行和转让,约定在一定期限还本付息的公司债券。由于其非公开性及条款可协商性,普遍具有较高收益。本基金将深入研究发行人资信及公司运营情况,与中小企业私募债券承销券商紧密合作,合理合规合格地进行中小企业私募债券投资。本基金主要采用买入并持有策略,在投资过程中密切监控债券信用等级或发行人信用等级变化情况,力求规避可能存在的债券违约,并获取超额收益。

5、资产支持证券投资策略

资产支持证券包括资产抵押贷款支持证券(ABS)、住房抵押贷款支持证券(MBS)等,其定价受多种因素影响,包括市场利率、发行条款、支持资产的构成及质量、提前偿还率等。

本基金将在基本面分析和债券市场宏观分析的基础上,结合蒙特卡洛模拟等数量化方法,对资产支持证券进行定价,评估其内在价值进行投资。

九、基金的业绩比较基准

本基金业绩比较基准为:中债综合指数收益率。

中债综合指数具有样本债券涵盖范围广的特点,能够更加全面地反映中国债券市场价格变动趋势,可以作为本基金的业绩比较基准。

如果今后法律法规发生变化,或者有更权威的、更能为市场普遍接受的业绩比较基准推出,或者是市场上出现更加适合用于本基金业绩基准时,经与基金托管人协商一致,本基金可以在报中国证监会备案后变更业绩比较基准并及时公告,而无需基金份额持有人大会审议核准。

十、基金的风险收益特征

本基金为债券型基金,属于证券投资基金中较低预期风险、较低预期收益的品种,其预期风险收益水平高于货币市场基金,低于混合型基金及股票型基金。

十一、基金的投资组合报告

基金管理人的董事会及董事保证本报告所载资料不存在虚假记载、误导性陈述或重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

基金托管人交通银行股份有限公司根据基金合同规定,复核了本报告中的财务指标、净值表现和投资组合报告等内容,保证复核内容不存在虚假记载、误导性陈述或重大遗漏。

本投资组合报告所载数据截至2013年9月30日。所列财务数据未经审计。

1、 期末基金资产组合情况

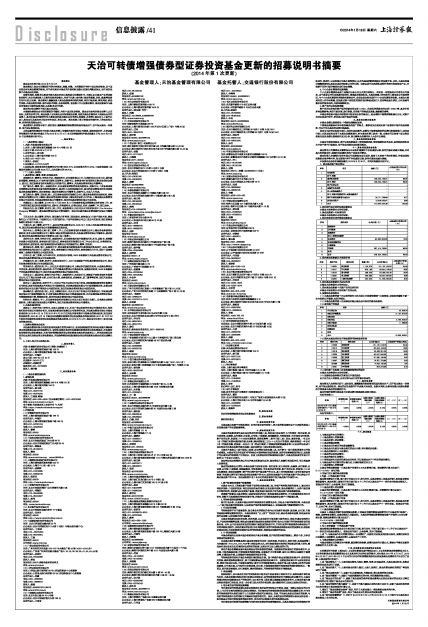

| 序号 | 项目 | 金额(元) | 占基金总资产的比例(%) |

| 1 | 权益投资 | - | - |

| 其中:股票 | - | - | |

| 2 | 固定收益投资 | 458,344,700.81 | 89.35 |

| 其中:债券 | 458,344,700.81 | 89.35 | |

| 资产支持证券 | - | - | |

| 3 | 金融衍生品投资 | - | - |

| 4 | 买入返售金融资产 | - | - |

| 其中:买断式回购的买入返售金融资产 | - | - | |

| 5 | 银行存款和结算备付金合计 | 34,711,599.66 | 6.77 |

| 6 | 其他各项资产 | 19,930,953.91 | 3.89 |

| 7 | 合计 | 512,987,254.38 | 100.00 |

2、期末按行业分类的股票投资组合

本基金本报告期末未持有股票。

3、基金投资前十名股票明细

本基金本报告期末未持有股票。

4、期末按券种分类的债券投资组合

| 序号 | 债券品种 | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 国家债券 | - | - |

| 2 | 央行票据 | - | - |

| 3 | 金融债券 | - | - |

| 其中:政策性金融债 | - | - | |

| 4 | 企业债券 | 60,930,000.00 | 12.30 |

| 5 | 企业短期融资券 | - | - |

| 6 | 中期票据 | - | - |

| 7 | 可转债 | 397,414,700.81 | 80.23 |

| 8 | 其他 | - | - |

| 9 | 合计 | 458,344,700.81 | 92.53 |

5、期末基金投资前五名债券明细

| 序号 | 债券代码 | 债券名称 | 数量(张) | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 110023 | 民生转债 | 1,145,270 | 121,181,018.70 | 24.46 |

| 2 | 110015 | 石化转债 | 650,160 | 63,644,162.40 | 12.85 |

| 3 | 110018 | 国电转债 | 468,420 | 50,992,201.20 | 10.29 |

| 4 | 110020 | 南山转债 | 490,660 | 49,507,594.00 | 9.99 |

| 5 | 124323 | 13新天治理债 | 400,000 | 41,200,000.00 | 8.32 |

6、期末基金投资前五名权证明细

本基金本报告期末未持有权证。

7、期末基金投资前十名资产支持证券明细

本基金本报告期末未持有资产支持证券。

8、投资组合报告附注

(1)本基金投资的前十名证券的发行主体本期未出现被监管部门立案调查,或在报告编制日前一年内受到公开谴责、处罚的情形。

(2)本基金投资的前十名股票没有超出基金合同规定的备选股票库。

(3)其他资产的构成

| 序号 | 名称 | 金额(元) |

| 1 | 存出保证金 | 45,949.70 |

| 2 | 应收证券清算款 | 17,107,674.45 |

| 3 | 应收股利 | - |

| 4 | 应收利息 | 2,765,940.07 |

| 5 | 应收申购款 | 11,389.69 |

| 6 | 其他应收款 | - |

| 7 | 待摊费用 | - |

| 8 | 其他 | - |

| 9 | 合计 | 19,930,953.91 |

(4)期末本基金持有处于转股期的可转换债券明细

| 序号 | 债券代码 | 债券名称 | 公允价值(元) | 占基金资产净值比例(%) |

| 1 | 110023 | 民生转债 | 121,181,018.70 | 24.46 |

| 2 | 110015 | 石化转债 | 63,644,162.40 | 12.85 |

| 3 | 110018 | 国电转债 | 50,992,201.20 | 10.29 |

| 4 | 110020 | 南山转债 | 49,507,594.00 | 9.99 |

| 5 | 113003 | 重工转债 | 27,335,100.00 | 5.52 |

| 6 | 110007 | 博汇转债 | 19,951,724.80 | 4.03 |

| 7 | 125089 | 深机转债 | 9,643,100.00 | 1.95 |

| 8 | 113001 | 中行转债 | 902,270.60 | 0.18 |

(5)期末前十名股票中存在流通受限情况的说明

本基金本报告期末未持有股票。

(6)投资组合报告附注的其他文字描述部分

由于四舍五入的原因,分项之和与合计项可能存在尾差。

十二、基金的业绩

基金管理人依照恪尽职守、诚实信用、谨慎勤勉的原则管理和运用基金财产,但不保证基金一定盈利,也不保证最低收益。基金的过往业绩并不代表其未来表现。投资有风险,投资者在做出投资决策前应仔细阅读本基金的招募说明书。

基金份额净值增长率及其与同期业绩比较基准收益率比较表:

天治可转债A:

| 阶段 | 净值增长率(1) | 净值增长率标准差(2) | 业绩比较基准收益率(3) | 业绩比较基准收益率标准差(4) | (1)-(3) | (2)-(4) |

| 2013年6月4日(基金合同生效日)—2013年9月30日 | 0.00% | 0.33% | -2.50% | 0.10% | 2.50% | 0.23% |

天治可转债C:

| 阶段 | 净值增长率(1) | 净值增长率标准差(2) | 业绩比较基准收益率(3) | 业绩比较基准收益率标准差(4) | (1)-(3) | (2)-(4) |

| 2013年6月4日(基金合同生效日)—2013年9月30日 | -0.20% | 0.33% | -2.50% | 0.10% | 2.30% | 0.23% |

十三、费用概览

1、与基金运作有关的费用:

(1)基金管理人的管理费;

(2)基金托管人的托管费;

(3)基金销售服务费;

(4)基金合同生效后的信息披露费用;

(5)基金合同生效后与基金相关的会计师费、律师费和诉讼费;

(6)基金份额持有人大会费用;

(7)基金的证券交易费用;

(8)基金的银行汇划费用;

(9)按照国家有关规定和基金合同约定,可以在基金财产中列支的其他费用。

2、与基金运作有关费用的计提方法、计提标准和支付方式

(1)基金管理人的管理费

本基金的管理费按前一日基金资产净值的0.70%年费率计提。管理费的计算方法如下:

H=E×0.70%÷当年天数

H为每日应计提的基金管理费

E为前一日的基金资产净值

基金管理费每日计算,逐日累计至每月月末,按月支付,由基金管理人向基金托管人发送基金管理费划款指令,基金托管人复核后于次月首日起5个工作日内从基金财产中一次性支付给基金管理人。若遇法定节假日、公休假等,支付日期顺延。

(2)基金托管人的托管费

本基金的托管费按前一日基金资产净值的0.20%的年费率计提。托管费的计算方法如下:

H=E×0.20%÷当年天数

H为每日应计提的基金托管费

E为前一日的基金资产净值

基金托管费每日计算,逐日累计至每月月末,按月支付,由基金管理人向基金托管人发送基金托管费划款指令,基金托管人复核后于次月首日起5个工作日内从基金财产中一次性支取。若遇法定节假日、公休日等,支付日期顺延。

(3)基金销售服务费

本基金A类基金份额不收取销售服务费,C类基金份额的销售服务费可用于本基金的市场推广、销售、服务等各项费用,由基金管理人支配使用。本基金的销售服务费按基金资产净值的0.40%年费率计算,销售服务费的计算方法如下:

H=E×0.40%÷当年天数

H 为每日应计提的销售服务费

E 为C类份额前一日的基金资产净值

基金销售服务费在基金合同生效后每日计提,按月支付,于次月首日起5个工作日内从基金财产中一次性支付给基金管理人。若遇法定节假日、公休假等,支付日期顺延。

上述“1、与基金运作有关的费用第(4)-(9)项费用”,根据有关法规及相应协议规定,按费用实际支出金额列入当期费用,由基金托管人从基金财产中支付。

3、与基金销售有关的费用

与基金销售有关的费用为申购费、赎回费和转换费,该费用具体的计算公式、费率水平参见更新的招募说明书全文第八条。

十四、对招募说明书更新部分的说明

本招募说明书依据《基金法》、《证券投资基金运作管理办法》、《证券投资基金销售管理方法》、《证券投资基金信息披露管理办法》及其他有关法律法规的要求,对本基金2013年4月24日、2013年4月26日、2013年5月2日公布的《天治可转债增强债券型证券投资基金招募说明书》进行了更新,主要更新的内容如下:

1、在“基金管理人”中,主要对基金管理人概况、董事、监事、经理层成员、本基金基金经理、投资决策委员会成员进行了更新。

2、在“基金托管人”中,主要对基金托管人概况、主要人员情况 、基金托管业务经营情况”等信息进行了更新。

3、在“相关服务机构”中,更新了有关直销机构、代销机构、登记机构的相关信息。

4、在“基金的募集”中,删除了与首次募集相关的内容,列明募集的基本情况。

5、在“基金合同的生效”中,删除了基金备案的条件和基金募集未达到法定要求的处理方式等已不适用的内容,增加了基金合同生效时间。

6、在“基金份额的申购与赎回”中,更新了申购与赎回办理的开放日及时间、更新了基金转换的相关内容并增加了基金转换的计算公式。

7、增加了“基金投资组合报告”部分,列示了本基金最近一期投资组合报告的内容。

8、增加了“基金的业绩”部分,列示了基金合同生效以来的投资业绩。

9、在“其他应披露事项”中,列出了自2013年6月5日至2013年12月4日期间与本基金和本基金管理人有关的公告。

天治基金管理有限公司

2014年1月18日

基金管理人:天治基金管理有限公司 基金托管人:交通银行股份有限公司