(上接20版)

单位:万元

■

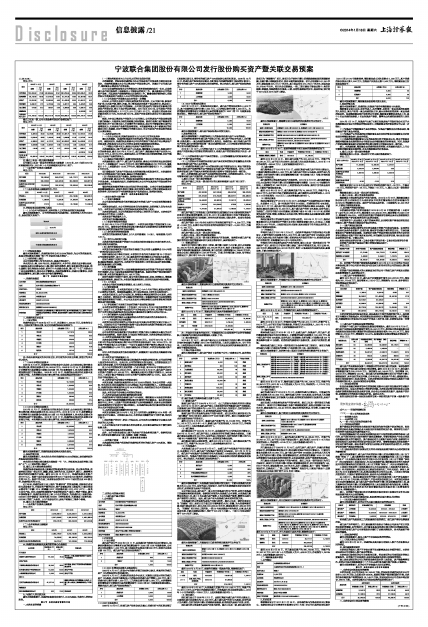

最近三年及一期,公司主营业务毛利分行业情况如下:

单位:万元

■

五、最近三年及一期主要财务数据

公司最近三年及一期合并财务报表主要数据(2010年、2011年和2012年财务数据经审计,2013年1-9月财务数据未经审计)如下:

(一)合并资产负债表主要数据

单位:万元

■

(二)合并利润表主要数据单位:万元

■

六、控股股东及实际控制人概况

(一)上市公司与控股股东、实际控制人之间的股权控制关系结构图

截至本预案签署日,公司的控股股东为荣盛控股,实际控制人为李水荣先生,股权控制关系如下:

■

(二)控股股东概况

截至本预案签署日,荣盛控股持有公司29.90%的股份,为公司的控股股东,其基本情况参见本预案“第二节 交易对方基本情况”。

(三)实际控制人概况

本公司实际控制人为李水荣先生,其基本情况如下:

李水荣先生:男,1956年出生,高级经济师,大专学历;曾获全国乡镇企业家,中国纺织品牌文化建设杰出人物,浙江省劳动模范,浙江省功勋民营企业家,第七届浙江省优秀创业企业家,杭州市十大贡献企业家,萧山区“十五”时期杰出工业企业家等称号;现任本公司董事长、荣盛控股董事长、荣盛石化董事长、天原集团副董事长、浙江萧山农村合作银行董事等职。

第二节 交易对方基本情况

一、荣盛控股概况

■

二、荣盛控股历史沿革

(一)设立情况

荣盛控股设立于2006年9月13日,注册资本5,000.00万元,股东均为自然人,全部以货币资金出资,设立时荣盛控股股权结构如下:

■

注:李永庆和李国庆为李水荣之侄,许月娟为李水荣之弟媳,倪信才为李水荣之妹夫。

(二)2006年增加注册资本

2006年9月26日,荣盛控股召开股东会审议决定,由全体股东以货币资金等比例出资,增加注册资本至20,000.00万元。2006年10月24日,杭州萧然会计师事务所出具杭萧会内变验[2006]第165号《验资报告》,对本次注册资本的增加情况进行了验证确认。2006年10月26日,荣盛控股办理完毕注册资本变更登记手续。本次增资后股东出资比例不变,股权结构具体情况如下:

■

(三)2013年增加注册资本

2013年12月5日,荣盛控股召开股东会审议决定,由全体股东以货币资金等比例出资,增加注册资本至80,000.00万元。2013年12月12日,杭州萧然会计师事务所出具杭萧会内变验[2013]第115号《验资报告》,对本次注册资本的增加情况进行了验证确认。2013年12月17日,荣盛控股办理完毕注册资本变更登记手续。本次增资后股东出资比例不变,股权结构具体情况如下:

■

截至本预案签署日,荣盛控股股权结构未再发生变化。

三、股权控制关系

截至本预案签署日,李水荣先生持有荣盛控股63.52%的股权,是荣盛控股的控股股东和实际控制人。

李水荣先生的基本情况参见本预案第一节“六、控股股东及实际控制人概况”之“(三)实际控制人概况”。

四、最近三年主要业务发展情况

荣盛控股各项具体业务主要通过控制或投资的企业开展。经过多年发展,荣盛控股已形成一条以石化、聚酯、纺丝、加弹为主业,以房地产、煤化工、物流等为辅业的相对完整的产业链。截至2012年12月31日,荣盛控股拥有总资产367.67亿元。根据中国企业联合会发布的2013中国企业500强名单,荣盛控股名列222位;根据中华全国工商业联合会发布的2013中国民营企业500强名单,荣盛控股名列33位。

近几年来,荣盛控股在主业上坚持“纵横双向”的发展战略,在积极引进国际先进设备扩大、升级现有产能的同时,将产业链逐步向上游延伸,目前已形成从精对苯二甲酸(PTA)到聚酯(PET)再到涤纶丝(POY、FDY、DTY)一条龙主业生产线。同时,荣盛控股逐渐将产业延伸到房地产、煤化工等多个领域。截至本预案签署日,荣盛控股共持有三家上市公司的股份,为荣盛石化(股票代码:002493)和宁波联合(股票代码:600051)的控股股东,天原集团(股票代码:002386)的第二大股东,上市产业涉及石化、房地产和煤化工等多个领域。

五、最近三年主要财务数据

(一)合并资产负债表主要数据

单位:万元

■

(二)合并利润表主要数据

单位:万元

■

六、荣盛控股业务板块及其控制的核心企业概况

■

七、与发行人的关联关系

截至本预案签署日,荣盛控股直接持有发行人29.90%股权,为发行人的控股股东。

第三节 本次交易的背景和目的

一、本次交易的背景

(一)解决控股股东与上市公司之间的同业竞争问题

本次重组前,控股股东荣盛控股与本公司在房地产开发业务方面存在同业竞争。荣盛控股除通过本公司从事房地产开发业务以外,还通过子公司盛元房产、海滨置业从事房地产开发业务。

2010年荣盛控股取得本公司控制权时,曾承诺在收购完成后一年内,启动将盛元房产和已取得的土地储备注入宁波联合的相关工作,做大做强本公司的房地产业务。后因房地产政策调控而未启动相关工作。随着政策环境的变化,荣盛控股认为将其房地产业务注入本公司的时机已经成熟。

(二)公司房地产开发资本实力有待进一步增强

近年来,公司抓住房地产市场快速发展的有利时机,立足宁波市场,积极对外扩张,先后在宁波、温州、河源、舟山等地成功开发多个高品质住宅、酒店项目,并战略性进入旅游文化地产开发领域。公司现已发展成为宁波地区有影响力的房地产开发企业,树立了良好的品牌形象。2010年至2012年,公司房地产开发业务分别实现营业收入2.17亿元、9.15亿元和1.37亿元,对当期主营业务毛利贡献分别为37.70%、66.83%和19.57%,房地产开发业务已成为公司主要利润来源之一。

然而,与专业从事房地产开发的上市公司相比,公司的房地产开发业务规模目前仍然偏小,市场竞争力和抗风险能力相对较弱。面对行业集中度不断提高的竞争格局、单个项目资本投入日益攀升的市场现实,如公司不能借助资本运作快速增强实力,未来房地产业务的发展将受限。本次重组将置入多个前景良好的在建项目和土地储备,有利于增强公司的资本实力,为公司房地产开发业务的发展壮大奠定基础。

二、本次交易的目的

(一)优化公司治理,消除控股股东与上市公司之间的同业竞争

通过本次重组,荣盛控股将其所持有的房地产相关企业的股权均转让给本公司。重组完成后,荣盛控股及其除本公司以外的其他下属企业不再从事房地产开发业务,控股股东与本公司之间的同业竞争问题将得到有效解决。

(二)增强公司资本实力,提高公司房地产业务的竞争力

本次重组拟注入资产为盛元房产50%股权、海滨置业50%股权。根据未经审计的财务报表,截至2013年9月30日,盛元房产、海滨置业净资产分别为54,549.30万元、4,987.64万元。重组完成后,公司的资本实力将得到增强,有利于提高公司房地产业务的竞争力。

(三)提高公司盈利能力,保障全体股东利益

本次重组拟注入资产中,盛元房产及其控股、参股公司共拥有商品房在建项目6个,土地面积合计104.60万平方米、预计建筑面积超过270万平方米;储备项目3个,土地面积合计13.69万平方米。海滨置业拥有储备项目1个,土地面积4万平方米。

项目储备决定了房地产开发企业未来的盈利能力和发展空间。本次重组有利于公司增加房地产项目储备,提高公司的盈利能力。

(四)控股股东实现产业整合,发挥协同效应

本次交易前,除本公司外,控股股东荣盛控股还通过其他下属企业从事房地产开发业务。本次重组完成后,荣盛控股将以本公司作为其房地产开发业务的专业化经营平台。

借助控股股东雄厚的资本实力和良好的企业形象,未来公司在拓宽融资渠道和降低融资成本、获取优质项目资源、吸引和留住高端人才等方面将具备更有利的条件,同时也有利于与荣盛控股其他产业形成合力,发挥协同效应。

第四节 本次交易的具体方案

一、交易方案的主要内容

(一)交易方案概要

本公司拟向荣盛控股发行股份购买其持有的盛元房产50%股权和海滨置业50%股权。

本次交易完成后,本公司的控股股东仍为荣盛控股,实际控制人仍为李水荣先生。本次交易不会导致公司的控股股东或实际控制人变更。

本次交易完成后,本公司的股权分布仍符合上交所的上市要求。本次交易不会导致公司不符合上市条件。

本次交易不构成借壳上市。

本次交易不安排配套融资。

(二)交易价格和定价原则

以2013年9月30日为评估基准日,本次交易标的资产的预估值为108,364.60万元。最终交易价格将由交易各方参考具有证券期货相关业务资格的评估机构出具的评估报告的评估结果确定。

(三)发行股份的种类和面值

本次发行的股票种类为境内上市人民币普通股(A股),每股面值人民币1.00元。

(四)发行方式和发行对象

本次发行股份购买资产的发行方式采用向特定对象非公开发行股份方式,发行对象为荣盛控股。

(五)发行价格和定价依据

本次发行股份购买资产交易的定价基准日为公司第七届董事会2014年第一次临时会议决议公告日。

根据《重组办法》等有关规定,本次发行价格为定价基准日前20个交易日公司股票交易均价,即6.71元/股,最终发行价格尚需经本公司股东大会批准。

在定价基准日至发行日期间,若公司发生派发股利、送股、转增股本、增发新股或配股等除息、除权行为,本次发行价格将按照上交所相关规则作相应调整,发行数量也随之进行调整。

(六)发行数量

本次向特定对象发行的A股股票数量将根据交易标的资产的交易价格和发行价格确定,并以中国证监会核准的发行数量为准。根据标的资产预估值和发行价格计算,本次发行数量约为16,149.72万股。

在定价基准日至发行日期间,若公司发生派发股利、送股、转增股本、增发新股或配股等除息、除权行为,本次发行数量将按照上交所相关规则作相应调整。

(七)上市地点

本次非公开发行股票锁定期满后,在上交所上市交易。

(八)锁定期安排

荣盛控股承诺,自本次发行结束之日起三十六个月内不转让其在本次发行中认购的公司股份。限售期限届满后,按中国证监会及上交所有关规定执行。

本次发行结束后,由于公司送红股、转增股本等原因增持的公司股份,亦应遵守上述约定。若交易对方所认购股份的锁定期 / 限售期的规定与证券监管机构的最新监管意见不相符,本公司及交易对方将根据相关证券监管机构的监管意见进行相应调整。

(九)评估基准日至交割日交易标的资产损益的归属安排

自本次交易的评估基准日(不含当日)2013年9月30日起至标的资产交割日(含当日)止,标的资产在此期间产生的收益归公司享有,标的资产在此期间产生的亏损由荣盛控股承担并以现金补偿或股份补偿的方式向公司补足。

(十)发行前滚存未分配利润安排

公司本次发行前的滚存未分配利润由本次发行完成后的全体股东共享。

(十一)本次发行决议有效期限

本次发行决议的有效期为公司股东大会审议通过本次发行议案之日起十二个月。但如果公司已于该有效期内取得中国证监会对本次发行的核准文件,则该授权有效期自动延长至本次发行完成日。

二、本次交易构成关联交易

公司本次发行股份购买资产交易事项中的资产转让方暨股份认购方为公司控股股东荣盛控股。根据《股票上市规则》的相关规定,本次交易构成关联交易。

三、本次交易构成重大资产重组

本次交易标的资产的预估值为108,364.60万元。本公司2012年12月31日经审计的合并财务报告归属于母公司的所有者权益合计188,197.64万元。标的资产的预估值占本公司最近一个会计年度期末净资产额的比例达到50%以上,且绝对额超过5,000万元,根据《重组办法》的规定,本次交易构成重大资产重组。

同时,本次交易涉及发行股份购买资产,故需提交中国证监会并购重组审核委员会审核。

四、本次交易不构成借壳上市

2010年4月,荣盛控股通过协议收购成为宁波联合控股股东,公司实际控制人变更为李水荣先生。自此以后,公司的控制权未发生变更。自控制权变更之日起至本次交易前,公司不存在其他向控股股东购买资产的行为。

在上市公司控制权发生变更的前一个会计年度,即2009年宁波联合经审计的期末资产总额为504,060.04万元。截至2013年9月30日,盛元房产未经审计的资产总额为437,592.99万元,海滨置业未经审计的资产总额为11,306.88万元,二者合计数占宁波联合2009年末资产总额的比例不足100%。因此,本次交易不构成借壳上市。

五、本次交易不会导致公司控制权变化

本次交易前,荣盛控股直接持有本公司29.90%的股份,为本公司的第一大股东,李水荣先生持有荣盛控股63.52%的股权,为公司实际控制人。本次交易完成后,荣盛控股预计将直接持有公司54.30%的股份,荣盛控股仍为公司控股股东,李水荣先生仍为公司实际控制人。

因此,本次交易不会导致公司控制权的变化。

六、本次交易完成后利润补偿的原则性安排

荣盛控股将与宁波联合就盛元房产50%股权、海滨置业50%股权实际盈利数不足上述资产的利润预测数的情况签订明确可行的补偿协议。在本次交易实施完毕后三年内,上述资产的实际盈利数不足利润预测数的,经具有证券期货相关业务资格的审计机构审计确认差额后,由荣盛控股以股份补偿或者现金补偿的方式对宁波联合进行补偿。

七、本次交易实施尚需履行的审批手续

本次交易预案已经2014年1月【】日召开的第七届董事会2014年第一次临时会议审议通过。本预案出具之后,本次交易尚需履行如下审批手续,包括但不限于:

1、待标的资产的审计、评估工作结束后,公司再次召开董事会审议通过本次交易的正式方案;

2、本公司股东大会审议批准本次交易事项,并同意荣盛控股免于履行要约收购义务;

3、中国证监会核准本次交易事项。

此外,由于本次交易拟注入资产为房地产开发业务相关资产,根据相关规定,本次交易还需经过国土部、住建部(如需)的核查。

第五节 交易标的基本情况

一、标的资产范围

本次重组的标的资产范围包括荣盛控股所持有的盛元房产50%股权、海滨置业50%股权。

■

二、标的公司的基本情况

(一)盛元房产基本情况

1、公司概况

■

2、历史沿革

(1)设立情况

盛元房产成立于2002年9月11日,由荣盛化纤与倪信才共同出资设立。根据杭州萧然会计师事务所出具的杭萧会验字(2002)第1335号验资报告,公司成立时注册资本1,000万元,其中荣盛化纤以现金出资900万元,倪信才以现金出资100万元。盛元房产设立时股权结构如下:

■

(2)2003年增加注册资本及股权转让

2003年4月18日,倪信才与荣盛化纤签订股权转让协议,将其持有的盛元房产10%的股权转让给荣盛化纤。

2003年4月18日,荣盛化纤股东会作出决议,同意受让倪信才持有的盛元房产10%股权,并决定与新股东三元控股共同对盛元房产增资5,000万元,其中荣盛化纤以货币出资2,000万元,三元控股以货币出资3,000万元。本次增资经杭州萧然会计师事务所出具的杭萧会验字(2003)第931号验资报告验证确认。增资完成后,盛元房产股权结构如下:

■

(3)2006年股权转让

2006年10月8日,经盛元房产股东会决议通过,荣盛化纤与天虹贸易签订《股权转让协议》,将持有的盛元房产50%股权转让给天虹贸易。2006年10月20日,经盛元房产股东会决议通过,天虹贸易与荣盛控股签订《股权转让协议》,将持有的盛元房产50%股权转让给荣盛控股。转让完成后,盛元房产股权结构如下:

■

(4)2007年增加注册资本

2007年10月8日,经股东会决议通过,盛元房产增加注册资本4,000万元,其中荣盛控股以货币出资2,000万元,三元控股以货币出资2,000万元。本次增资经杭州萧然会计师事务所出具的杭萧会验字(2007)第171号验资报告验证确认。增资完成后,盛元房产股权结构如下:

■

截至本预案签署日,盛元房产股权结构未再发生变化。

3、股权控制关系

截至本预案签署日,荣盛控股和三元控股各持有盛元房产50%的股权。

自荣盛控股直接持有盛元房产股权之日起,盛元房产的法定代表人、执行董事、财务负责人一直由荣盛控股委派的人员担任。荣盛控股一直主导盛元房产的生产经营,重大财务和经营决策一直由荣盛控股决定,三元控股在财务和经营决策方面与荣盛控股保持一致。

2014年1月14日,三元控股出具了《三元控股集团有限公司关于杭州盛元房地产开发有限公司控制权的情况说明》,对盛元房产的控制权情况予以进一步确认:

(1)三元控股对盛元房产不具有控制权。三元控股编制合并财务报表时,盛元房产不属于其合并范围。

(2)三元控股认可荣盛控股对盛元房产具有实际控制权并在编制合并财务报表时将盛元房产纳入合并范围。

(3)荣盛控股将盛元房产50%的股权转让给宁波联合以后,将由宁波联合继续对盛元房产实施控制并由宁波联合合并盛元房产的财务报表。同时,三元控股承诺在盛元房产的重大财务和经营决策方面将与宁波联合保持一致行动。

综上,本次重组前,盛元房产由荣盛控股实际控制;本次重组完成后,上市公司能够对盛元房产实施控制,并合并盛元房产的财务报表。

4、最近三年及一期主要财务数据

盛元房产最近三年及一期未经审计的主要财务数据(合并口径)如下:

单位:万元

■

盛元房产最近三年营业收入及净利润同比变动超过30%主要是受到房地产开发项目建设周期的影响,2010年、2011年主要开发项目尚处于建设阶段,2012年起蓝爵国际项目陆续竣工交付并达到营业收入确认条件,故当年营业收入及净利润增幅较大。

盛元房产预计2013年全年未经审计的利润总额不低于-4,300万元、不超过-3,800万元,归属于母公司所有者的净利润预计不低于-3,600万元、不超过-3,100万元。

5、最近三年及一期利润分配情况

盛元房产最近三年及一期未进行利润分配。

6、最近三年及一期主营业务发展情况

盛元房产最近三年及一期主要从事房地产开发业务,报告期内盛元房产直接开发的项目包括蓝爵国际项目及东方蓝亭项目,具体情况如下:

(1)蓝爵国际项目

该项目位于杭州市萧山区北干街道,属于萧山城区中心位置,项目占地面积45,182.70平方米,建设规模为222,815.96平方米,包括4栋高层住宅、1栋高层写字楼及相关配套商业、服务设施,其中居住地上建筑面积94,795.60平方米,商业办公地上建筑面积81,547.36平方米。目前,住宅楼已竣工交房,写字楼正在建设之中,预计将于2014年1季度竣工。

■

截至本预案签署日,蓝爵国际项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,蓝爵国际项目具体开发销售情况如下:

■

注:开盘时间为首次开盘时间;可售面积为已办理预售许可证的可销售面积;已售面积为已签约并结转销售收入面积,下同。

(2)东方蓝亭项目

2011年1月13日,盛元房产通过出让方式取得位于杭州市萧山区益农镇兴裕村宗地编号为萧储(2010)68号商住用地,土地出让面积为29, 471平方米,土地使用权证尚未取得。该地块拟用于住宅商品房及相关配套设施开发,目前处于前期规划阶段。

7、下属公司基本情况

截至本预案签署日,盛元房产拥有3家控股子公司、7家参股公司,具体情况如下:

■

注:昌江恒盛元为海南恒盛元全资子公司。

(1)新盛元房产

新盛元房产设立于2004年4月13日,由三元控股与荣盛化纤共同出资设立。2007年12月28日,盛元房产受让上述股东所持有的新盛元房产全部股权。目前新盛元房产的注册资本为5,000万元,法定代表人为倪信才,住所为杭州市滨江区西兴镇一村官河路5号,经营范围为房地产开发、经营。

新盛元房产的主营业务为房地产开发与经营,成立以来的主要开发项目为“盛元慧谷”住宅小区项目,该项目已于2008年竣工交付。最近三年新盛元房产未开展新的房地产开发项目。

截至2013年9月30日,新盛元房产总资产为18,110.88万元,净资产为14,116.15万元;2013年1-9月,新盛元房产实现营业收入269.96万元,净利润-152.94万元(上述财务数据未经审计)。

(2)盛元物业

盛元物业设立于2004年12月9日,由荣盛化纤与三元控股共同出资设立。2007年12月28日,盛元房产受让上述股东所持有的盛元物业全部股权。目前盛元物业注册资本为300万元,法定代表人为倪信才,住所为杭州市萧山区市心中路819号绿都世贸广场写字楼25A,经营范围为物业服务。

盛元物业目前已无实际经营。截至2013年9月30日,盛元物业总资产为550.68万元,净资产为250.68万元(上述财务数据未经审计)。

(3)大连逸盛元

大连逸盛元设立于2010年9月8日,由盛元房产与恒逸房产共同出资设立,注册资本2亿元,盛元房产与恒逸房产各持有50%股权。2011年12月15日,盛元房产与恒逸房产分别将所持有大连逸盛元10%股权转让给宁波金隅贸易有限公司,恒逸房产将所持有大连逸盛元10%股权转让给杭州嘉顺投资有限公司。转让完成后,大连逸盛元股权结构如下:

■

截至本预案签署日,大连逸盛元股权结构未发生变化。目前大连逸盛元注册资本为20,000万元,法定代表人为倪信才,住所为大连普湾新区经济开发区李店社区,经营范围为房地产开发经营。

自公司设立以来,盛元房产一直主导大连逸盛元的生产经营,决定大连逸盛元的重要财务和经营政策。根据现行有效的大连逸盛元公司章程,大连逸盛元董事会成员共5名,其中3名由盛元房产委派,2名由恒逸房产委派,董事长由盛元房产委派的人员担任。因此,盛元房产对大连逸盛元具有实际控制关系。

大连逸盛元的主营业务为房地产开发与经营,最近三年及一期所开发项目为“天都城”项目,该项目位于普兰店市海湾新区大坨山东侧,为大连普湾新区重点城市综合体项目,项目占地333,833.00平方米,建设规模987,964.93平方米。“天都城”项目共分三期开发,一期20号地块建设内容为酒店、公寓、幼儿园及商住楼,目前正在建设过程中,预计于2014年7月竣工。二期19号地块预计将于2014年开工建设。

■

截至本预案签署日,天都城项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,在建的天都城一期具体开发、销售情况如下:

■

截至2013年9月30日,大连逸盛元总资产为101,549.71万元,净资产为18,381.12万元;由于项目仍在建设过程中,大连逸盛元尚未实现营业收入,2013年1-9月净利润为-728.52万元(上述财务数据未经审计)。

(4)滨江盛元

滨江盛元设立于2008年2月2日,由滨江集团与盛元房产共同出资设立。目前滨江盛元注册资本为50,000万元,其中盛元房产持有50%股权;法定代表人为朱慧明;住所为杭州市萧山区湘湖农场场部;经营范围为房地产开发、经营。

滨江盛元的主营业务为房地产开发与经营。最近三年及一期,滨江盛元所开发项目为“湘湖壹号”项目,该项目位于杭州市萧山区湘湖旅游度假区湘湖路南侧,坐落于萧山湘湖度假区内,拥有丰富的景观资源。项目占地面积241,340平方米,建设规模306,161.17平方米,其中商品住宅272,782.17平方米,商业用房33,379.00平方米。项目共分四期建设,一期、二期目前处于建设过程中,包括明湖园、翠湖苑、御湖苑等住宅楼盘;三期、四期为拟建设的住宅、商业区域,预计将于2014年至2015年开工建设。

■

截至本预案签署日,湘湖壹号项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,在建的湘湖壹号项目具体开发销售情况如下:

■

截至2013年9月30日,滨江盛元总资产为323,531.59万元,净资产为48,581.20万元;由于项目尚未交付,滨江盛元尚未实现营业收入,2013年1-9月净利润为-389.50万元(上述财务数据未经审计)。

(5)盛元海岸

盛元海岸设立于2013年8月21日,由滨江集团与盛元房产共同出资设立。目前盛元海岸注册资本5,000万元,其中盛元房产持有50%股权;法定代表人为朱慧明;住所为杭州市萧山区闻堰镇湘墅花园一体化安置小区1号楼;经营范围为房地产开发经营。

盛元海岸的主营业务为房地产开发经营。2013年9月18日,盛元海岸通过出让方式取得位于杭州市萧山区闻堰镇宗地编号为萧储(2013)15号城镇住宅地块,土地面积为87,386平方米,土地使用权证尚未取得,拟用于住宅商品房开发,目前处于前期规划阶段。

截至2013年9月30日,盛元海岸总资产为74,068.32万元,净资产为4,998.47万元;由于项目仍处于前期规划阶段,盛元海岸尚未实现营业收入,2013年1-9月净利润为-1.53万元(上述财务数据未经审计)。

(6)逸荣达置业

逸荣达置业设立于2013年10月23日,由恒逸房产与荣盛控股共同出资设立,注册资本1亿元,其中恒逸房产持有51%股权、荣盛控股持有49%股权。2013年11月7日,盛元房产受让荣盛控股所持有的逸荣达置业49%股权。目前逸荣达置业注册资本为10,000万元,其中盛元房产持有49%股权;法定代表人为倪柏仁;住所为宁波市北仑区戚家山街道港口路8号3栋1号107室;经营范围为房地产开发、销售;商铺及办公用房出租;管理自建商品房及配套设施;建筑材料批发、零售。

逸荣达置业的主营业务为房地产开发与经营。2013年11月11日,逸荣达置业通过出让方式取得位于宁波市北仑区小港街道青墩片区6-2#地块,土地面积为20,001平方米,土地使用权证尚未取得,该地块拟用于住宅商品房开发,目前处于前期规划阶段。

(7)华瑞双元

华瑞双元设立于2011年1月24日,由杭州华瑞房地产开发有限公司出资设立,目前华瑞双元注册资本为5,000万元,其中盛元房产持有30%股权;法定代表人为娄才根;住所为杭州市萧山区经济技术开发区华瑞中心;经营范围为房地产开发经营(仅限萧储【2010】70号地块开发)。

华瑞双元的主营业务为房地产开发与经营,最近三年及一期开发项目为“华瑞晴庐”项目,该项目位于杭州市萧山建设二路与宁税路交叉处,项目占地89,438平方米,建设规模350,001.82平方米,包括14栋高层住宅及其他商业、配套设施,目前正在建设过程中。

■

截至本预案签署日,华瑞晴庐项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,华瑞晴庐项目具体开发销售情况如下:

■

截至2013年9月30日,华瑞双元总资产为346,913. 13万元,净资产为2,810.75万元;由于项目仍处于预售阶段,华瑞双元尚未实现收入,2013年1-9月净利润为-1,056.91万元(上述财务数据未经审计)。

(8)海南恒盛元

海南恒盛元设立于2010年1月8日,由盛元房产、恒逸房产、开元房产、杭州嘉顺投资有限公司共同出资设立。目前海南恒盛元注册资本100,000万元,其中盛元房产持有30%股权;法定代表人为邱建林;住所为海口市滨海大道201号黄金海岸花园21号别墅;经营范围为旅游项目投资开发,房地产开发经营、销售。

海南恒盛元最近三年及一期开发项目为金沙湾市政工程项目,该项目为海南恒盛元与海口市政府合作的海口市金沙湾片区土地一级开发项目。

截至本预案签署日,金沙湾市政工程项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,海南恒盛元总资产为165,108.10万元,净资产为99,851.61万元;2013年1-9月营业收入为6.3万元,净利润为-1,170.10万元(上述财务数据未经审计)。

(9)昌江恒盛元

昌江恒盛元设立于2010年2月2日,由海南恒盛元出资设立。目前昌江恒盛元注册资本为30,000万元,海南恒盛元持有100%股权;法定代表人为邱建林;住所为海南省昌江县石禄镇人民北路;经营范围为旅游项目投资开发,房地产开发经营、销售。

昌江恒盛元主营业务为房地产开发与经营,最近三年及一期开发项目为棋子湾项目。该项目位于海南省昌江县棋子湾旅游度假区,规划占地面积186,295平方米,建设规模164,124.40平方米,建设内容包括酒店、住宅等,目前处于建设过程中。

截至本预案签署日,棋子湾项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,昌江恒盛元总资产为59,385.92万元,净资产为29,841.41万元;由于项目仍处于建设过程中,昌江恒盛元2013年1-9月尚未实现营业收入,净利润为-91.05万元(上述财务数据未经审计)。

(10)开元置业

开元置业设立于2009年11月24日,由开元房产、盛元房产、兴惠化纤集团有限公司、杭州嘉顺投资有限公司、浩丰国际有限公司共同出资设立。目前开元置业注册资本为33,900万元,其中盛元房产持有25%股权;法定代表人为孔伟良;住所为杭州市萧山区蜀山街道曹家桥社区;经营范围为萧储(2009)27号地块的普通住宅及商业用房的开发经营,自有房屋租赁,房地产信息咨询及服务。

开元置业主营业务为房地产开发与经营,最近三年及一期开发项目为开元名城项目,该项目位于杭州市萧山区蜀山街道曹家桥社区,项目用地面积为149,916.77平方米,建设规模686,039平方米,共分4期建设,其中一期为“悦舒苑”低层住宅,已建成完工;二期、三期为“领峰府”高层住宅,目前处于建设中;四期为商业及办公用房,预计将于2014年开工建设。

■

截至本预案签署日,开元名城项目已获得的相关资质许可文件如下:

■

截至2013年9月30日,开元名城项目具体开发、销售情况如下:

■

截至2013年9月30日,开元置业总资产为365,759.45万元,净资产为32,201.16万元,2013年1-9月营业收入为21,409.92万元,净利润为2,257.85万元(上述财务数据未经审计)。

(二)海滨置业基本情况

1、公司概况

■

2、历史沿革

海滨置业设立于2011年11月29日,由荣盛控股与恒逸房地共同出资设立。根据利安达会计师事务所有限责任公司(大连)分公司出具的利安达验字(2011)第J1134号验资报告,海滨置业成立时注册资本5,000万元,其中荣盛控股以现金出资2,500万元,恒逸房产以现金出资2,500万元。海滨置业设立时股权结构如下:

■

截至本预案签署日,海滨置业股权结构未发生变化。

3、股权控制关系

截至本预案签署日,荣盛控股、恒逸房产各持有海滨置业50%股权。

海滨置业自设立以来,法定代表人、执行董事、总经理一直由荣盛控股委派的人员担任,其生产经营一直由荣盛控股主导,重大财务和经营决策一直由荣盛控股决定。根据海滨置业现行有效的公司章程,海滨置业董事会成员共3名,其中2名由荣盛控股委派,1名由恒逸房产委派,董事长由荣盛控股委派的人员担任。

2014年1月14日,恒逸房产出具了《浙江恒逸房地产开发有限公司关于大连海滨置业有限公司控制权的情况说明》,对海滨置业的控制权情况予以进一步确认:

(1)恒逸房产对海滨置业不具有控制权。恒逸房产编制合并财务报表时,海滨置业不属于其合并范围。

(2)恒逸房产认可荣盛控股对海滨置业具有实际控制权并在编制合并财务报表时将海滨置业纳入其合并范围。

(3)荣盛控股将海滨置业50%的股权转让给宁波联合以后,将由宁波联合继续对海滨置业实施控制并由宁波联合合并海滨置业的财务报表。同时,恒逸房产承诺在海滨置业重大财务和经营决策方面将与宁波联合保持一致行动。

综上,本次重组前,海滨置业由荣盛控股实际控制;本次重组完成后,上市公司能够对海滨置业实施控制,并合并海滨置业的财务报表。

4、最近三年及一期主要财务数据

海滨置业最近三年及一期未经审计的主要财务数据如下:

单位:万元

■

海滨置业预计2013年全年未经审计的利润总额不低于-30万元、不超过-15万元,净利润不低于-25万元、不超过-10万元。5、最近三年及一期利润分配情况

海滨置业最近三年及一期未进行利润分配。

6、最近三年及一期主营业务发展情况

海滨置业主营业务为房地产开发与经营。2012年9月18日,海滨置业通过协议转让的方式取得位于大连经济技术开发区董家沟居住区宗地编号为05105015的城镇住宅用地,拟用于住宅商品房开发,土地面积为40,000平方米,目前处于前期规划阶段。

三、标的资产的预估值情况

本次重组标的资产在评估基准日2013年9月30日的账面净值(未经审计)合计为29,768.47万元,预估值为108,364.60万元,预估增值78,596.13万元,增值率为264.02%。本次交易标的资产的最终评估值将由具有证券期货相关业务资格的资产评估机构评估并出具评估报告。

本次预评估中,结合拟注入资产的具体情况,分别采用资产基础法和收益法对拟注入资产的股东全部权益价值进行评估。

(一)资产基础法预估值

资产基础法是指以被评估单位评估基准日的资产负债表为基础,合理评估企业表内及表外各项资产、负债价值,确定评估对象价值的评估方法。它是以重置各项生产要素为假设前提,根据各分项资产的具体情况选用适宜的方法分别评定估算各分项资产的价值并累加求和,再扣减相关负债评估值,得出股东全部权益的评估价值。计算公式为:

股东全部权益评估价值=∑各分项资产评估价值-∑各分项负债评估价值

标的资产采用资产基础法计算出的预估值结果如下:

单位:万元

■

注:标的资产的净资产账面值系根据截至2013年9月30日标的公司合并财务报表归属于母公司所有者权益与交易对方所持有标的公司的股权比例计算确定,下同。

标的资产预估增值较大的主要原因为标的公司中的盛元房产存货及长期股权投资增值较大,具体情况如下:

(1)盛元房产存货增值情况

截至2013年9月30日,盛元房产存货账面价值为220,637.62万元,预估值为262,770.09万元,预估增值42,132.47万元,增值率为19.10%,各存货项目预估增值具体情况如下:

单位:万元

■

本次存货预估采用假设开发法,即以基准日市场价格确定预计收入,在扣除项目尚需发生的建造成本、相关税费及适当利润后计算确定预估值。由于蓝爵国际、天都城等项目所在地近年来房产价格及土地价格上涨,存货预估存在一定增值。

(2)盛元房产长期股权投资增值情况

标的资产中盛元房产长期股权投资预估增值较大。截至2013年9月30日,盛元房产长期股权投资的账面价值为65,841.27万元,按持股比例及被投资企业全部股东权益预估值计算确定的长期股权投资预估值为164,912.16万元,预估增值99,070.90万元,增值率为150.47%。各被投资企业预估增值具体情况如下:

单位:万元

■

盛元房产的长期股权投资中,增值较大的为对滨江盛元的投资。该项投资的增值主要来源于滨江盛元存货项目预估增值。截至2013年9月30日,滨江盛元存货账面价值为309,813.03万元,预估值为442,245.62万元,预估增值132,432.59万元,增值率为42.57%。滨江盛元开发的湘湖壹号项目位于杭州市萧山湘湖度假区,具有良好的宜居环境,近年来当地土地及房产价格上涨幅度较大。该项目用地取得时土地成本较低,本次存货预估采用假设开发法以基准日市场价格确定预计收入,因此存货预估存在增值。

(二)收益法预估值

收益法是指通过将被评估单位的预期收益资本化或折现以确定评估对象价值的评估方法。结合本次预估目的和评估对象,本次收益法预估采用股权自由现金流折现模型确定股权现金流评估值,并分析公司非经营性资产、溢余资产的价值,进而确定公司的股东全部权益价值。具体公式为:

股东全部权益价值=股权现金流评估值+非经营性资产价值+溢余资产价值

■

式中:n——明确的预测年限

■——第t年的股权现金流

r——权益资本成本

t——未来的第t年

Pn——第n年以后回收的投资价值

(三)预估结果的确定

资产基础法评估的股东全部权益价值反映为各单项资产累加的结果,收益法的评估结论系通过预测企业未来收益折现得到的收益价值,两种评估方法产生差异的主要原因是考虑的角度不同。

收益法预测是基于对未来宏观政策和房地产市场的预期及判断的基础上进行的,由于现行经济及市场环境的不确定因素较多,可能导致房地产企业未来现金流量具有较大的不确定性。资产基础法对于主要资产房地产存货,根据现行市场状况和项目具体情况采用假设开发法进行评估,能够较准确地反映该类资产对企业价值的贡献。综合考虑不同评估方法和初步评估结论的合理性后,本次预评估采用资产基础法的预估值。

(四)部分拟开发项目权属证明文件尚未取得及报建手续尚未办理对预估值的影响分析

截至本预案签署日,盛元房产持有的杭州市萧山区益农镇拟开发土地(以下简称“宗地1”)、盛元海岸持有的杭州市萧山区闻堰镇拟开发土地(以下简称“宗地2”)以及逸荣达置业持有的宁波市北仑区拟开发土地(以下简称“宗地3”)尚未取得国有土地使用权证,尚未办理报建手续;海滨置业持有的大连经济技术开发区董家沟居住区拟开发土地(以下简称“宗地4”)尚未办理报建手续。

上述项目所涉及的土地均系通过出让方式合法取得,土地权属不存在争议。宗地1尚未取得国有土地使用权证主要因为政府拆迁工作尚未完成;宗地2、宗地3为2013年新取得的土地,故相关权属证明文件尚未办妥。上述项目均为拟开发的项目,目前处于前期规划阶段,因此尚未办理报建手续。

以上项目中,逸荣达置业持有的宁波市北仑区拟开发土地于评估基准日2013年9月30日尚未纳入标的资产,不在本次预估范围之内。本次预估对其余项目已进行谨慎处理,其中盛元房产持有的杭州市萧山区益农镇拟开发土地、盛元海岸持有的杭州市萧山区闻堰镇拟开发土地以其账面价值为预估值,未增值;海滨置业持有的大连经济技术开发区董家沟居住区拟开发土地增值率为19.62%,增值幅度较小。

综上,标的资产预估值已充分考虑到部分拟开发项目权属证明文件尚未取得及报建手续尚未办理的影响。

四、标的公司为关联方提供担保、股权质押和关联方资金占用情况

(一)为关联方提供担保情况

截至本预案签署日,标的公司为关联方提供担保的情况如下:

■

针对盛元房产为其股东三元控股提供担保的情况,盛元房产将尽快解除该担保。

盛元房产为华瑞双元、开元置业提供担保系出于参股公司房地产项目开发的实际经营需要,且华瑞双元、开元置业各股东均按出资比例同比例提供担保,相关担保符合盛元房产公司章程规定并履行了必要决策程序,对本次重组不构成法律障碍。

(二)股权质押情况

截至本预案签署日,拟注入资产不存在股权质押的情况。

(三)关联方资金占用情况

截至2013年9月30日,荣盛控股及其关联方对拟注入资产不存在资金占用的情况。

五、其他重要事项说明

本次交易的拟注入资产不存在出资不实或影响其合法存续的情况,本次交易完成后公司对拟注入资产具有控制权。

本次交易已取得标的公司全体股东同意,符合各标的公司章程规定的转让前置条件。标的资产不存在质押、权利担保或其他使转让受限制的情形。

除上述交易和标的公司正常经营业务范围内的土地竞拍、房产销售等事项外,标的公司在本预案签署前十二个月内未进行其他重大资产收购、出售事项。

截至本预案签署日,标的公司不存在重大未决诉讼事项。

第六节 本次交易对上市公司的影响

一、本次交易对股权结构的影响

本次交易前,本公司总股本30,240.00万股,控股股东荣盛控股持有本公司股份9,041.76万股,占总股本的29.90%。根据标的资产预估值和发行价格,本次发行股份购买资产将增发股份16,149.72万股,交易完成后本公司总股本将达到46,389.72万股。本次交易前后公司股权结构的具体情况如下:

■

二、本次交易对主营业务的影响

(下转22版)

| 项目 | 2013年1-9月 | 2012年 | 2011年 | 2010年 | ||||

| 金额 | 占比(%) | 金额 | 占比(%) | 金额 | 占比(%) | 金额 | 占比(%) | |

| 对外贸易 | 128,204.92 | 73.38 | 242,864.44 | 81.47 | 260,819.45 | 63.64 | 262,835.41 | 75.28 |

| 热电销售 | 28,733.16 | 16.45 | 37,578.20 | 12.61 | 51,721.29 | 12.62 | 53,467.98 | 15.31 |

| 房地产 | 13,919.30 | 7.97 | 13,692.62 | 4.59 | 91,476.60 | 22.32 | 21,683.71 | 6.21 |

| 酒店服务 | 3,689.72 | 2.11 | 3,722.85 | 1.25 | 3,461.11 | 0.84 | 3,426.61 | 0.98 |

| 加工修理 | 172.90 | 0.10 | 252.67 | 0.08 | 2,386.63 | 0.58 | 1,906.70 | 0.55 |

| 基础设施 | — | — | — | — | — | — | 5,826.89 | 1.67 |

| 主营业务收入合计 | 174,720.00 | 100.00 | 298,110.78 | 100.00 | 409,865.07 | 100.00 | 349,147.31 | 100.00 |

| 项目 | 2013年1-9月 | 2012年 | 2011年 | 2010年 | ||||

| 金额 | 占比(%) | 金额 | 占比(%) | 金额 | 占比(%) | 金额 | 占比(%) | |

| 对外贸易 | 5,391.60 | 29.33 | 9,572.89 | 39.62 | 12,491.71 | 18.12 | 12,702.41 | 31.09 |

| 热电销售 | 5,990.41 | 32.58 | 7,413.03 | 30.68 | 7,646.66 | 11.09 | 5,767.95 | 14.12 |

| 房地产 | 4,388.50 | 23.87 | 4,727.01 | 19.57 | 46,066.87 | 66.83 | 15,402.88 | 37.70 |

| 酒店服务 | 2,638.88 | 14.35 | 2,404.67 | 9.95 | 2,111.94 | 3.06 | 2,345.30 | 5.74 |

| 加工修理 | -24.26 | -0.13 | 41.77 | 0.17 | 612.54 | 0.89 | 408.11 | 1.00 |

| 基础设施 | — | — | — | — | — | — | 4,233.24 | 10.36 |

| 主营业务毛利合计 | 18,385.13 | 100.00 | 24,159.37 | 100.00 | 68,929.72 | 100.00 | 40,859.90 | 100.00 |

| 项目 | 2013.9.30 | 2012.12.31 | 2011.12.31 | 2010.12.31 |

| 资产总额 | 726,399.40 | 648,673.02 | 541,776.71 | 533,706.00 |

| 负债总额 | 539,006.93 | 449,341.56 | 350,896.06 | 349,697.19 |

| 归属于母公司所有者权益合计 | 179,932.32 | 188,197.64 | 176,939.53 | 169,008.46 |

| 项目 | 2013年1-9月 | 2012年 | 2011年 | 2010年 |

| 营业收入 | 182,101.94 | 302,392.71 | 413,752.65 | 350,620.75 |

| 利润总额 | 1,369.54 | 5,005.35 | 31,088.24 | 19,392.76 |

| 归属于母公司所有者的净利润 | 372.13 | 3,310.84 | 22,738.58 | 17,039.03 |

| 公司名称 | 浙江荣盛控股集团有限公司 |

| 住所 | 杭州市萧山区益农镇红阳路98号 |

| 法定代表人 | 李水荣 |

| 注册资本 | 80,000.00万元 |

| 公司类型 | 有限责任公司 |

| 成立时间 | 2006年9月13日 |

| 营业执照注册号 | 330000000010055 |

| 税务登记证号 | 浙税联字33018179338631X |

| 经营范围 | 实业投资,企业管理咨询,计算机软件开发,室内外建筑装饰,化工原料(不含化学危险品和易制毒品)的销售,信息咨询服务(国家法律法规禁止或限制的项目除外) |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 李水荣 | 3,176.15 | 63.52 |

| 2 | 李永庆 | 476.20 | 9.52 |

| 3 | 李国庆 | 476.20 | 9.52 |

| 4 | 许月娟 | 476.20 | 9.52 |

| 5 | 倪信才 | 238.10 | 4.76 |

| 6 | 赵关龙 | 157.15 | 3.14 |

| 合 计 | 5,000.00 | 100.00 | |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 李水荣 | 12,704.60 | 63.52 |

| 2 | 李永庆 | 1,904.80 | 9.52 |

| 3 | 李国庆 | 1,904.80 | 9.52 |

| 4 | 许月娟 | 1,904.80 | 9.52 |

| 5 | 倪信才 | 952.40 | 4.76 |

| 6 | 赵关龙 | 628.60 | 3.14 |

| 合 计 | 20,000.00 | 100.00 | |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 李水荣 | 50,818.40 | 63.52 |

| 2 | 李永庆 | 7,619.20 | 9.52 |

| 3 | 李国庆 | 7,619.20 | 9.52 |

| 4 | 许月娟 | 7,619.20 | 9.52 |

| 5 | 倪信才 | 3,809.60 | 4.76 |

| 6 | 赵关龙 | 2,514.40 | 3.14 |

| 合 计 | 80,000.00 | 100.00 | |

| 项目 | 2012.12.31 | 2011.12.31 | 2010.12.31 |

| 资产总额 | 3,676,686.17 | 3,024,529.17 | 2,375,108.60 |

| 负债总额 | 2,507,584.52 | 1,922,913.23 | 1,408,385.34 |

| 归属于母公司所有者权益合计 | 618,876.76 | 608,043.08 | 551,003.95 |

| 项目 | 2012年 | 2011年 | 2010年 |

| 营业收入 | 2,863,276.67 | 2,819,130.80 | 2,044,308.50 |

| 利润总额 | 74,059.92 | 281,062.33 | 262,700.34 |

| 归属于母公司所有者的净利润 | 24,811.97 | 122,006.64 | 118,335.59 |

| 公司名称 | 注册资本(万元) | 持股比例(%) | 主要业务 |

| 石化板块 | |||

| 荣盛石化股份有限公司 | 111,200 | 76.44 | 精对苯二甲酸、聚酯纤维相关产品的生产和销售等 |

| 房地产板块 | |||

| 宁波联合集团股份有限公司 | 30,240 | 29.90 | 对外贸易、房地产开发和热电等基础设施业务等 |

| 杭州盛元房地产开发有限公司 | 10,000 | 50.00 | 房地产开发 |

| 大连海滨置业有限公司 | 5,000 | 50.00 | 房地产开发 |

| 煤化工 | |||

| 宜宾天原集团股份有限公司 | 47,977.13 | 15.69 | 聚氯乙烯树脂、离子膜烧碱、水合肼、三氯乙烯、水泥及三聚磷酸钠的生产和销售 |

| 物流板块 | |||

| 浙江荣通物流有限公司 | 800 | 70.00 | 货运业务 |

| 公司名称 | 杭州盛元房地产开发有限公司 |

| 住所 | 杭州市萧山区益农镇益农大道 |

| 法定代表人 | 倪信才 |

| 注册资本 | 10,000万元 |

| 公司类型 | 有限责任公司 |

| 成立时间 | 2002年9月11日 |

| 营业执照注册号 | 330181000000497 |

| 税务登记证号 | 税字330181742937636 |

| 经营范围 | 房地产开发、销售(凭资质证书经营) |

| 房地产开发资质 | 贰级(浙房开1399号) |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 荣盛化纤 | 900 | 90.00 |

| 2 | 倪信才 | 100 | 10.00 |

| 合计 | 1,000 | 100.00 | |

| 序号 | 股东名称 | 出资额(万元) | 出资比例(%) |

| 1 | 荣盛化纤 | 3,000 | 50.00 |

| 2 | 三元控股 | 3,000 | 50.00 |

| 合计 | 6,000 | 100.00 | |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 荣盛控股 | 3,000 | 50.00 |

| 2 | 三元控股 | 3,000 | 50.00 |

| 合计 | 6,000 | 100.00 | |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例(%) |

| 1 | 荣盛控股 | 5,000 | 50.00 |

| 2 | 三元控股 | 5,000 | 50.00 |

| 合计 | 10,000 | 100.00 | |

| 项 目 | 2013.9.30 /2013.1-9 | 2012.12.31 /2012.1-12 | 2011.12.31 /2011.1-12 | 2010.12.31 /2010.1-12 |

| 资产总额 | 437,592.99 | 441,183.49 | 499,591.99 | 395,203.69 |

| 负债总额 | 372,015.02 | 370,754.36 | 460,521.17 | 362,468.03 |

| 归属于母公司的所有者权益 | 54,549.30 | 58,963.35 | 27,341.73 | 30,809.52 |

| 营业收入 | 7,522.14 | 141,894.25 | 675.99 | 1,863.46 |

| 归属于母公司所有者的净利润 | -4,414.05 | 31,621.63 | -3,460.60 | -1,154.37 |

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 杭萧国用(2007)第4400031号 |

| 建设用地规划许可证 | (2007)浙规证0110094 |

| 建设工程规划许可证 | 浙规证(2009)0110222 |

| 建筑工程施工许可证 | 330181200904130301、330181200908210301、330181200903180101 |

| 预售许可证 | 萧售许字(2009)第095号、萧售许字(2009)第096号、萧售许字(2010)第036号、萧售许字(2010)第077号 |

| 项目 | 类型 | 开盘时间 | 可售面积(平方米) | 已售面积(平方米) |

| 1-4栋 | 住宅 | 2009.11.27 | 83,409.72 | 75,286.40 |

| 住宅服务 | 商贸 | 2009.11.27 | 8,155.04 | 3,933.26 |

| 5栋 | 写字楼 | 2010.10.29 | 70,485.84 | - |

| 合计 | 162,050. 60 | 79,219.66 | ||

| 序号 | 公司名称 | 注册资本(万元) | 持股比例(%) | 下属公司类型 |

| 1 | 新盛元房产 | 5,000 | 100 | 控股 |

| 2 | 盛元物业 | 300 | 100 | 控股 |

| 3 | 大连逸盛元 | 20,000 | 40 | 控股 |

| 4 | 滨江盛元 | 50,000 | 50 | 参股 |

| 5 | 盛元海岸 | 5,000 | 50 | 参股 |

| 6 | 逸荣达置业 | 10,000 | 49 | 参股 |

| 7 | 华瑞双元 | 5,000 | 30 | 参股 |

| 8 | 海南恒盛元 | 100,000 | 30 | 参股 |

| 9 | 昌江恒盛元 | 30,000 | 注 | 参股 |

| 10 | 开元置业 | 33,900 | 25 | 参股 |

| 序号 | 股东名称 | 出资金额(万元) | 出资比例 |

| 1 | 盛元房产 | 8,000 | 40% |

| 2 | 恒逸房产 | 6,000 | 30% |

| 3 | 宁波金隅贸易有限公司 | 4,000 | 20% |

| 4 | 杭州嘉顺投资有限公司 | 2,000 | 10% |

| 合计 | 20,000 | 100% | |

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 普国用(2012)第11号、普国用(2012)第12号、普国用(2012)第13号 |

| 建设用地规划许可证 | 地字第210282(2012)00004号 |

| 建设工程规划许可证 | 建字第210282201200008号 |

| 建筑工程施工许可证 | 210282201210250201、210282201210250101 |

| 预售许可证 | 普房预字第(2013)第005号 |

| 项目 | 性质 | 开盘时间 | 可售面积(平方米) | 已售面积(平方米) |

| 1-10栋 | 住宅 | 2013.6.29 | 116.257.08 | 7,347.57 |

| A1-4 | 公寓、酒店、商业、配套设施 | 2013.7.13 | 97,968.03 | — |

| 合计 | 214,225.11 | 7,347.57 | ||

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 杭萧国用(2009)第1000001号、杭萧国用(2011)第1600001号 |

| 建设用地规划许可证 | 浙规证(2009)0110194号、浙规证(2010)01100327号 |

| 建设工程规划许可证 | 建字第330109201200125号、建字第330109201300310号 |

| 建筑工程施工许可证 | 330181201206120201、330181201206120301、330181201012100101 330181201311150101、330181201311150201 |

| 预售许可证 | 萧售许字(2012)第045号、萧售许字(2013)第035号、萧售许字(2013)第085号 |

| 项目 | 性质 | 开盘时间 | 可售面积(平方米) | 已售面积(平方米) |

| 明湖园、翠湖苑、御湖苑 | 住宅 | 2012.6.13 | 57,185.36 | — |

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 杭萧国用(2011)第4700008号 |

| 建设用地规划许可证 | 地字第330109201100593号 |

| 建设工程规划许可证 | 浙规证(2012)0110028、浙规证(2012)0110029 |

| 建筑工程施工许可证 | 330181201205180201、330181201205180101 |

| 预售许可证 | 萧售许字(2012)第067号、萧售许字(2012)第083号、萧售许字(2012)第109号、萧售许字(2013)第007号、萧售许字(2013)第030号、萧售许字(2013)第049号、萧售许字(2012)第066号、萧售许字(2013)第093号 |

| 项目 | 性质 | 开盘时间 | 可售面积(平方米) | 已售面积(平方米) |

| 3、6、7、10、11、13、14栋 | 住宅 | 2012.12.28 | 120,454.77 | — |

| 资质证书 | 证书编号 |

| 建设工程规划许可证 | 建字第460100201200049号(市政类)、建字第460100201200050号(市政类)、建字第460100201200051号(市政类)、建字第460100201200052号(市政类)、建字第4601002201200053号(市政类)、建字第460100201200054号(市政类)、建字第460100201200055号(市政类)、建字第460100201200056号(市政类)、建字第460100201200057号(市政类)、建字第460100201200058号(市政类)、建字第460100201200059号(市政类)、建字第460100201200063号(市政类)、建字第460100201200111号(市政类)、建字第460100201200112号(市政类)、建字第460100201200113号(市政类)、建字第460100201200114号(市政类)、建字第460100201200115号(市政类)、建字第460100201200116号(市政类) |

| 建筑工程施工许可证 | 460100201209140118、460100201209140218 |

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 昌国用(2012)第0003号、昌国用(2010)第0168号、昌国用(2010)第0166号 |

| 建设用地规划许可证 | 昌住建审地字第(2011)0056号、昌住建审地字第469026201200050 |

| 建设工程规划许可证 | (2011)字第0016号、469026201200051 |

| 建筑工程施工许可证 | 昌住建审(2011)025 |

| 资质证书 | 证书编号 |

| 国有土地使用权证 | 杭萧国用(2010)第4500029号、杭萧国用(2010)第4500030号 |

| 建设用地规划许可证 | 浙规证(2010)01100154号 |

| 建设工程规划许可证 | 浙规证(2010)01100293、建字第330109201100151号、建字第330109201100271号 |

| 建筑工程施工许可证 | 330181201106130101、330181201103100401、330181201109130101 |

| 预售许可证 | 萧售许字(2012)第006号、萧售许字(2012)第007号、萧售许字(2012)第019号、萧售许字(2012)第023号、萧售许字(2012)第024号、萧售许字(2012)第060号、萧售许字(2012)第066号、萧售许字(2013)第013号、萧售许字(2013)第048号 |

| 项目 | 类型 | 开盘时间 | 可售面积(平方米) | 已售面积(平方米) |

| 悦舒苑 | 住宅 | 2012.1.8 | 26,777.77 | 5,736.16 |

| 领峰府 | 住宅 | 2012.5.8 | 208,823.57 | — |

| 合计 | 235,601.34 | 5,736.16 | ||

| 公司名称 | 大连海滨置业有限公司 |

| 住所 | 大连经济技术开发区滨海旅游路262号-7 |

| 法定代表人 | 倪信才 |

| 注册资本 | 5,000万元 |

| 公司类型 | 有限责任公司 |

| 成立时间 | 2011年11月29日 |

| 营业执照注册号 | 210241000100116 |

| 税务登记证号 | 税字210213582046278 |

| 经营范围 | 房地产开发与销售 |

| 房地产开发资质 | 暂定资质(2102142013092546853) |

| 序号 | 股东名称 | 出资额(万元) | 出资比例(%) |

| 1 | 荣盛控股 | 2,500 | 50 |

| 2 | 恒逸房产 | 2,500 | 50 |

| 合计 | 5,000 | 100 |

| 项目(合并口径) | 2013年9月30日/2013年1-9月 | 2012年12月31日/2012年1-12月 | 2011年12月31日/2011年1-12月 | 2010年12月31日/2010年1-12月 |

| 资产总额 | 11,306.88 | 10,840.49 | 5,012.21 | — |

| 负债总额 | 6,319.24 | 5,842.49 | 3.05 | — |

| 归属于母公司的所有者权益 | 4,987.64 | 4,998.00 | 5,009.16 | — |

| 营业收入 | — | — | — | — |

| 归属于母公司所有者的净利润 | -10.36 | -11.16 | 9.16 | — |

| 标的资产名称 | 净资产账面值 | 资产基础法预估值 | 预估增值 | 增值率(%) |

| 盛元房产50%股权 | 27,274.65 | 104,770.03 | 77,495.38 | 284.13 |

| 海滨置业50%股权 | 2,493.82 | 3,594.57 | 1,100.75 | 44.14 |

| 合计 | 29,768.47 | 108,364.60 | 78,596.13 | 264.02 |

| 项目名称 | 账面价值 | 资产基础法预估值 | 预估增值 | 增值率(%) |

| 绅园 | 2,769.19 | 2,832.18 | 62.99 | 2.27 |

| 蓝爵国际 | 95,059.21 | 121,469.59 | 26,410.38 | 27.78 |

| 东方蓝亭 | 23,124.97 | 23,124.97 | — | — |

| 盛元慧谷 | 10,966.01 | 10,990.56 | 24.55 | 0.22 |

| 天都城 | 88,718.24 | 104,352.79 | 15,634.55 | 17.62 |

| 合计 | 220,637.62 | 262,770.09 | 42,132.47 | 19.10 |

| 被投资企业 | 投资比例(%) | 长期股权投资账面值 | 资产基础法 预估值 | 预估增值 | 增值率(%) |

| 滨江盛元 | 50 | 24,290.60 | 90,466.61 | 66,176.01 | 272.43 |

| 盛元海岸 | 50 | 2,499.24 | 2,499.24 | — | — |

| 海南恒盛元 | 30 | 29,907.91 | 47,898.72 | 17,990.81 | 60.15 |

| 华瑞双元 | 30 | 843.23 | 1,499.81 | 656.59 | 77.87 |

| 开元置业 | 25 | 8,300.29 | 22,547.78 | 14,247.49 | 171.65 |

| 合计 | 65,841.27 | 164,912.16 | 99,070.90 | 150.47 | |

| 担保方 | 被担保方 | 担保金额(万元) | 担保期限 | 状态 |

| 盛元房产 | 三元控股 | 10,000.00 | 2013.9.2 - 2014.9.2 | 正在履行 |

| 盛元房产 | 华瑞双元 | 12,000.00 | 2012.10.22 - 2015.10.22 | 正在履行 |

| 盛元房产 | 开元置业 | 2,500.00 | 2013.3.9 - 2014.10.13 | 正在履行 |

| 股东名称 | 本次交易前 | 本次交易后 | ||

| 持股数量(万股) | 持股比例(%) | 持股数量(万股) | 持股比例(%) | |

| 荣盛控股 | 9,041.76 | 29.90 | 25,191.48 | 54.30 |

| 其他股东 | 21,198.24 | 70.10 | 21,198.24 | 45.70 |

| 合计 | 30,240.00 | 100.00 | 46,389.72 | 100.00 |