| ||

| ||

| ||

| ||

| ||

|

余额宝等货币市场基金不会大幅分流存款。余额宝会分流个人存款,最终仍会经“个人存款-货币市场基金-同业存款-非标资产-企业存款”的链条,形成企业存款,但会产生派生过程中的损漏,对货币乘数有影响,但央行完全可以调控干预,使货币总量仍然维持在合理水平,目前不会大幅影响货币供应量。对银行而言,一方面顺应潮流推出高流动性货币市场基金产品,另一方面则通过开展同业业务、投行业务回笼企业存款。

⊙浙商证券

截至2014 年2 月14 日,余额宝规模已经突破4000 亿元,2 月6 日客户数超过6100 万户。随之而起的是,关于银行存款流失的讨论。为此,我们先采用理论的货币经济学推导,来分析余额宝(及其他类似的产品)对银行存款、贷款及其他相关业务的影响,然后再结合实际情况作深入分析。但为了更形象,我们依然在文中采用“余额宝”字样,泛指各类现金管理产品。

■

1、直接金融不显著改变货币供应量

从货币经济学原理上看,余额宝等现金管理产品属于直接金融范畴,理论上是不会直接影响货币供应量的,也就不会明显影响银行存款总量。

在现行货币制度下,货币供应主要由货币派生而来。通常用M2代表货币总量,其中M0占比不高且比例相对稳定,其余为各类存款,因此有时候讨论存款总量时可直接讨论M2总量。央行一方面控制基础货币,另一方面干预存款货币银行的信贷投放行为(是指银行拿存款资金去投放信贷的行为,主要有三种:投放贷款、购买非金企业债券、投资于非标资产,我们将三种统称为广义信贷),来控制最终的M2总量。实践中,央行对M2总量控制能力是比较强的,因此不大可能出现因为经济微观主体的行为变化,而导致M2超预期变化的情况。

投放广义信贷是一个货币派生过程,而偿还广义信贷则是派生的逆过程,这是货币(或存款)派生的原理。所以,货币的消灭,只能是广义信贷的偿还。而直接金融则是存量货币的借贷,不会派生新的货币,自然也不会消灭货币。因此,余额宝等现金管理产品,属于直接金融范畴,因此不太可能显著改变货币供应量。

2、余额宝不直接减少存款量,但会增加派生过程中的损漏

直接金融不直接改变货币供应量,可现实中确实看到客户把储蓄存款转移到了余额宝账户中,这如何解释?其实,我们只要梳理货币市场基金的机制,借用几张全部银行的合并资产负债表,就能看清楚为何存款总量不会因此直接减少。

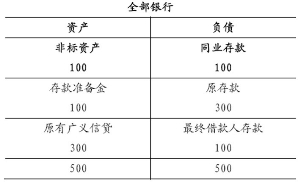

(1)初始情景:假设在不存在余额宝的情景下,最初有100元存款,设货币乘数为4(先不考虑流通中的现金和派生过程中的损漏),则最终有400元存款(暂忽略股东权益)。此时的全部银行合并资产负债表为(见图1)。

(2)假设情景一(余额宝转移部分存款):然后余额宝横空出世,存款人将100元存款转入了余额宝。100元最后由天弘基金运用到银行间市场,假设全部投资于同业协议存款(目前该基金是90%多资产投资于银行存款)。因此,全部银行的资产负债表中,存款减少了100元,但同业存款增加了100元。然后,拿到这100元协议存款的银行,最终还是要将这资金运用出去,比如购买非标资产(其实也是广义信贷的一种)。非标资产绕了几道弯,最终会以信托贷款的形式将资金借给最终借款人,该借款人拿到信托贷款,又会形成100元的一般存款。因此,全部银行的资产负债表中,又增加了100元存款。这时候,我们发现,全部银行的资产负债表存款总额仍旧是400元,但同时负债方增加了100元的同业存款,资产方增加了100元的非标资产(见图2)。

反映在银行的资产负债表上,则是新增了一块同业业务(资产、负债各100元),而原有的存贷业务没有改变。如果原来的存贷利差保持基本不变(企业存款较个人存款利率有小幅上升),而同业业务也实现一定盈利(这块利差会远小于存贷利差),则对于银行则言,是盈利总额上升,净息差下降(被同业业务息差摊薄,但这并无妨),此外,杠杆水平上升,ROE上升。而这显然是好事!本质而言,就是银行业借货币市场基金做了同业、非标业务,满足部分达不到信贷标准的借款人的融资需求,获得额外一块盈利。

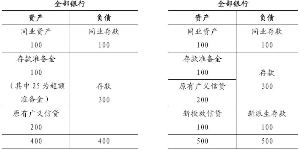

(3)假设情景二(银行的同业业务按“先资产后负债”的顺序来开展):根据经验,银行往往先用自有资金持有了非标资产,再寻找同业资金(或其他表外资金,如理财产品等)去对接这一资产(使该资产退出信贷科目,甚至出表)。依然从初始情景中的全部银行合并资产负债表出发,其300元广义信贷中有100元非标,银行若想将其剥离出来,以腾出资金放贷,那么就会从同业市场(货币市场基金,或余额宝)吸收100元同业存款,假设此时刚好有100元存款转换为余额宝,则存款下降100元,同业存款增加100元。广义信贷减少100元,同业资产增加100元(见图3)。

这时候,我们发现全部银行报表中,产生了25元的超额存款准备金。若银行再次将这部分资金用于投放信贷,则会继续派生存款,假设货币乘数仍为4,则会产生100元存款(以及对应100元的新增信贷),则最终资产负债表也会达到“假设情景一”中的情况。当然,这一情景的前提是银行拥有足够的信贷额度。

上述是理论中的情景,现实中则还要考虑:

(1)最终借款人是企业,其存款利率确实高于原先个人存款,但增幅有限。假设企业和个人都是活期,则企业活期存款有时可以和银行机构谈到1%以上,高于完全无议价能力的个人活期存款(比如,工商银行2013年中报显示,个人活期存款利率平均为0.35%,企业活期平均为0.73%。虽然高出一倍多,但仍然很低)。因此,银行存款成本上升是较为确定的。但是,也不至于完全上升至银行间利率的高度,因为企业存款利率不会高至银行间利率水平。

(2)上述情景,是假设“余额宝-天弘基金-协议存款-购买非标-多次绕道-投放信托贷款-最终借款人拿到资金存到开户行”这一长链瞬间完成。现实中,这当然是不可能的,中间需要一定时间,有可能个人存款转成余额宝后,最终借款人还没拿到贷款(比如,钱在天弘基金还未运用出去,或者存放至银行后银行还未运用出去),会产生一定损漏。

(3)上述情景,还有一个假设就是货币市场基金的资金充分运用出去,这当然也是不可能的,货币市场基金会持有一定的现金用以满足日常赎回。因此,这里也会产生一定损漏。

(4)在期末时点,银行有可能故意通过理财产品发行来中断上述传导链,用以调节本行存款量(月末冲量或控制总量)。这会导致存款总量明显波动,本质上也是一种损漏。

现金损漏会影响货币乘数,但由于余额宝之类的产品总额仍然十分有限,即使加上其他理财产品、货币市场基金等,总额占比也不大,因此对货币乘数不会有大幅影响(其影响会轻易淹没在央行对货币乘数的日常调控里)。货币市场基金不是新生事物,只是此次支付宝等互联网公司采用了全新的代销模式,取得了突破性进展,但总额仍然有限。因此,目前还不需要担心余额宝等现金管理产品大额分流银行存款,但货币派生过程中的损漏也客观存在。

■

2月15日央行公布了2014年1月的金融统计数据。从货币数据上看,可能反映现金管理产品导致货币派生环节的损漏。

1月末M2为112.35万亿元,同比增长13.2%,环比增加1.7万亿元,增速平稳,并且符合预期。同时,由于受节假日因素影响,1月M0环比大幅增长1.8万亿元(春节居民取现);M1大幅下降,主要是发放员工薪酬奖金、缴税等原因。这些特征基本符合季节规律。

为观察货币派生损漏,就要观察货币乘数,这又需要掌握基础货币数据。1月份的该数据尚未公布,因此只能通过现有数据大致估测。在去年12月末基础货币27.1万亿元为起点,我们考虑了1月内公开市场操作投放4500亿元,财政存款回笼1543亿元,通货(暂以M0替代)增加1.8万亿元,由于数据不足暂不考虑外汇占款等因素,由此粗略得到1月末基础货币约为29万亿元,比去年12月末大幅上升。由于计算,货币乘数为3.84,比去年12月末的4.08大幅下降,说明损漏显著加剧(见图4)。

高达1.8万亿元的新增通货是导致货币乘数下降的主要因素,但余额宝之类的现金管理产品也会有一定影响。据媒体报道,为享受春节期间收益(亦即需在29日15点前买入货币市场基金),1月20日到24日这5天里,每天余额宝转入金额均突破百亿元大关。这种流入速度从1月25日至1月29日呈现不断加速趋势,甚至有的天数出现一天流入资金在200亿元以上。

可见,大量存款抢在节前转入余额宝,基金管理人很难在短期内将这些抢时点申购的资金运用出去,因此资金停留在基金账户内,存款产生了明显的损漏。节后第一个交易日,天弘增利宝收益率即出现了一个明显下滑(2月6日年化收益率为6.044%,上一交易日1月30日为6.360%),说明节前抢时点申购的资金确实来不及运用出去,导致整个基金的收益被摊薄。当然,这种损漏在7天长假表现得尤其明显,平时则不会如此严重。将来货币市场基金规模相对稳定后,有可能可较为精准地测度损漏水平。

■

上述分析使用了全部银行的合并资产负债表,全行业的存款总量会有所损漏,但影响不大。但对于个别银行而言,则由于自身业务局限,需重视存款量变化。

负债方,目前大中型银行基本均具备推出类似现金管理产品的能力,但过早推出类似产品只能加速自己的储蓄存款的分流(分流至企业存款),有点“自废武功”的意味。因此银行必然会尽可能推迟这类产品,直到其他银行或互联网公司的类似产品对自身客户产生侵蚀时,才不得不推出,以维持客户基础。目前,大中型银行已经开始陆续推出类似现金管理产品。据媒体报道,首先是民生银行和北京银行,近期工商银行浙江分行也推出了天天益。

储蓄存款因此分流后,便需要开发同业资产业务,通过非标资产将资金投放给最终借款人,以获取相应的企业存款。简言之,就是从同业市场获取资金,投放至最终借款人,并设法使该借款人提高本行存款留存。这类业务一般设于资金业务部、同业业务部或投行业务部,以资产业务带动企业存款。

因此,银行的应对策略是:推出现金管理产品-分流储蓄存款-从同业市场吸收回这部分资金-投放于最终借款人-以企业存款形式回流。最理想的模式,是银行通过自身业务部门或基金管理子公司、信托子公司等,掌控上述全流程,以保障存款不明显流失,这需要该银行(及其非银子公司)业务条线齐全。但中小型银行往往不具备,因此压力较大。

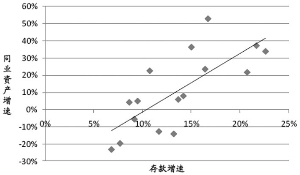

比较来看,我们确实看到,同业业务较强的银行,在2012-2013年存款增长上也有较好表现(2011年这一特征还不明显)。我们使用2012年全年各银行同业资产(包括买入返售、存放同业、应收账款投资三个科目)增长率与存款增长率构建散点图,以及2013年前三季度各银行同业资产增长率与存款增长率构建散点图,能够发现明显的正相关。因此可以推测,银行确实在通过开展同业业务,回笼存款(见图5、图6)。

■

在货币市场利率高企的背景下,货币市场基金对存款人有着较强的吸引力。我国货币市场基金已推出多年,但发展势头不猛(其中原因很多,有评论认为这与银行代销不积极有关),2013年底总规模约8800亿元,远低于存款总额,也低于银行理财产品总额。

2013年开始,由于货币市场利率高企,以及互联网公司参与代销(并提供流动性支持),使其规模实现突破性增长。但我们分析后认为,货币市场基金所募集的资金大部分最终投向仍然为最终借款人(仍然会形成企业存款),少部分留存于银行间市场,造成货币派生过程中的损漏。从目前掌握的金融数据来看,损漏客观存在,但影响不会太大,银行全行业存款不会因此出现大幅收缩。

货币市场基金所形成的同业业务,对银行而言是一块增量,可增加银行盈利总额。同时,由于原先的个人存款部分经由货币市场基金转为企业存款,存款成本略有上升,但影响不会太大。因此,就货币市场基金本身而言,尚不用担心其对银行盈利有大幅侵蚀。未来,存款利率进一步放开才会对银行盈利有明显影响。

(执笔:王剑)