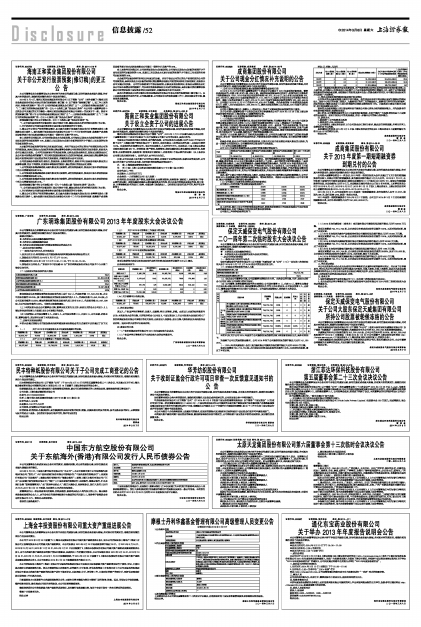

中国东方航空股份有限公司

关于东航海外(香港)有限公司发行人民币债券公告

关于东航海外(香港)有限公司发行人民币债券公告

2014-03-08 来源:上海证券报

证券代码:600115 证券简称:东方航空 编号:2014-004

中国东方航空股份有限公司

关于东航海外(香港)有限公司发行人民币债券公告

本公司及董事会全体成员保证公告内容的真实、准确和完整,对公告的虚假记载、误导性陈述或者重大遗漏负连带责任。

2014年3月6日,中国东方航空股份有限公司(“本公司”)、本公司香港全资子公司东航海外(香港)有限公司(“发行人”)与中国农业银行股份有限公司香港分行(“中国农业银行香港分行”)、星展银行有限公司(“星展银行”)、德意志银行香港分行(“德意志银行”)、香港上海汇丰银行有限公司(“汇丰”)以及渣打银行(香港)有限公司 (“渣打”) (中国农业银行香港分行、星展银行、德意志银行、汇丰及渣打合称“联席账簿管理人”或“联席牵头经办人”)签订认购协议,根据该协议,发行人发行人民币25亿元、2017年3月13日到期、年利率为4.8%的有担保债券。

据董事在作出一切合理查询后所深知、所悉及确信,联席牵头经办人均为独立第三方。概无债券将发售给香港的公众人士,亦不会有任何债券将配售予本集团的任何关联人士。债券将于香港联合交易所有限公司上市。债券并未获得评级。

债券的主要条款如下:

| 发行人: | 东航海外(香港)有限公司,为本公司的香港全资子公司 |

| 本金总额: | 人民币25亿元 |

| 发行价: | 债券本金额的100% |

| 交割日期: | 2014年3月13日 |

| 到期日: | 2017年3月13日 |

| 担保: | 本公司无条件及不可撤回地担保发行人妥为支付根据债券表明应付的所有款项 |

| 利率: | 每年4.8%,须于每年3月13日及9月13日每半年支付一次 |

中国农业银行香港分行、星展银行、德意志银行、汇丰以及渣打为本次发行的联席牵头经办人兼联席账簿管理人。发行人拟将债券发行所得款项净额用作营运资金及其他一般公司用途。本次发行已经本公司于2011年6月29日召开的2010年度股东大会审议通过。

特此公告。

中国东方航空股份有限公司

二〇一四年三月七日