信托业疾驰的

——中国68家信托公司资产报告

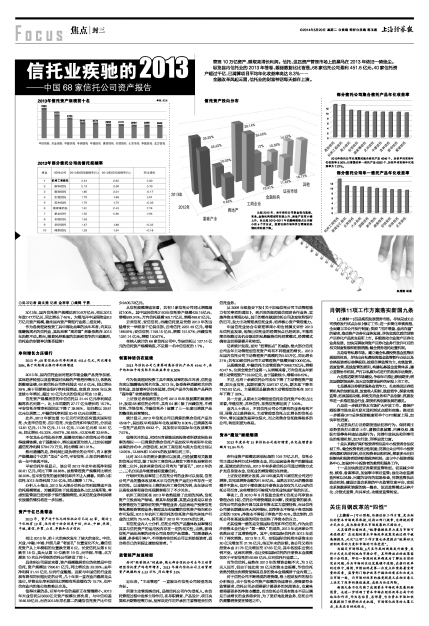

管理10万亿资产,赚取高增长利润。信托,这匹资产管理市场上的黑马在2013年依旧一骑绝尘。

纵览国内信托业的2013年答卷,靓丽数据比比皆是:68家信托公司盈利451.6亿元,40家信托资产超过千亿,已清算项目平均年化收益率高达8.3%……

金融改革风起云涌,信托业的财富神话每天都在上演。

⊙见习记者 裴文斐 记者 金苹苹 ○编辑 于勇

2013年,国内信托资产规模达到10.9万亿元,相比2012年底7.47万亿元,同比增长了46%。大幅甩开中国保险业8.3万亿元资产规模,稳坐国内资产管理行业第二把交椅。

作为各类理财投资工具中高收益率的执牛耳者,向来以能赚钱闻名的信托业,其收益率“高帅富”形象依然在2013年岿然不动。然而,随着风控难度的加剧和竞争的日趋激烈,信托业的创富神话能否延续?

净利增长力压银行

2013年,68家信托公司净利润达451.6亿元,同比增长28%,高于同期商业银行净利润增速

2013年,国内信托业面对理财市场金融产品竞争加剧、实体经济转型以及监管层对风险的严格把控等压力,依然收获靓丽业绩,68家信托公司净利润达451.6亿元,同比增长28%,高于同期商业银行净利润增速,实现自2008年以来连续6年增长,超过10亿元大关的信托公司达13家。

信托资产规模居首的中信信托以31.44亿元净利润总额再次名列第一,比上年同期的27.17亿元增长约15.7%。平安信托尽管净利润同比下降了28.96%,但仍然以20.81亿元位居第二,中融信托净利润20.49亿元位居第三。

此外,2013年新加盟10亿元行列的还有重庆国际信托、大连华信信托、四川信托、兴业信托和中铁信托,分别是12.81亿元、11.79亿元、11.14亿元、11.06亿元和10.81亿元,同比增长45.32%、49.67%、26.85%、43.20%和32.84%。

不仅龙头公司收益丰厚,规模相对较小的信托公司也赚得盆满钵满,由于基数较小,增长速度更为惊人。比如长城新盛信托净利润5704.73万元,同比增幅361.31%。

然而遗憾的是,净利润出现负增长的公司中,有2家资产规模超过千亿的“龙头”公司,平安信托、山东信托都在过去一年中表现不佳。

平安信托年报显示,该公司2013年全年实现净利润20.81亿元,同比下降28.86%,虽然管理资产规模同比增长36.93%,但平安信托的盈利情况却并不让人满意。同样山东信托2013年净利润7.24亿元,同比微降1.17%。

分析人士指出,2013年大部分信托公司利润增速不及信托规模增速,关键原因在于其通道业务占比过高所致,考虑到监管层已经对影子银行整顿清理,未来信托业净利润增长放缓的情况将进一步加剧。

资产千亿已是常态

2013年,资产过千亿元的信托公司已达40家,超过2千亿的有19家,位列前十的分别是中信、兴业、中融、华润、中诚、建信、外贸、山东、华能和北方信托

相比2012年,前十大的座次发生了较大的变化。中信、兴业、中融、中诚、外贸几家“老面孔”位置变化不大,建信信托资产从上年榜眼的位置跌至第6位,长安信托从第6位跌至18位,英大从第10位跌至19位,而华润、华能、北方原来10名以外徘徊的信托公司挤进了前十。

具体到公司层面来看,资产规模稳居首位的依然是中信信托,资产规模达7296.61亿元,同比增长达23.39%;去年净利润31.44亿元,位列行业翘楚。这家与中国信托行业发展有着相同长短历史的公司,几十年来一直在业内稳居龙头地位,尽管去年净利润同比增幅有所放缓仅为15.7%,但中信在业内的地位依然难以企及。

值得注意的是,亚军与中信的差距正在慢慢缩小,2013年兴业信托以5650亿元资产规模位居次席,与中信相差1646.59亿元,而在2012年排名第二的建信信托资产比中信少2405.72亿元。

从信托规模增速来看,共有11家信托公司同比增幅超过100%。其中国民信托2103年信托资产规模425.15亿元,增幅599.34%;万向信托规模160.17亿元,增幅488.61亿元。

云南信托、安信信托、西藏信托更是凭借2013年的迅猛增长一举跻身千亿俱乐部,云南信托2251.49亿元,增幅188.59%;安信信托1158.15亿元,增幅151.57%;西藏信托1291.14亿元,增幅120.67%。

在纳入统计的68家信托公司中,华宸信托以127.14亿元的信托资产规模垫底,不足第一名中信信托的1.7%。

创富神话仍在延续

2013年信托公司已清算的集合信托产品为4546个,其平均加权平均实际年化收益率为8.30%

作为各类理财投资工具中高收益率的执牛耳者,信托业向来以能赚钱而闻名市场。2013年,备受各界质疑和关注的信托业,其创富神话仍在延续,信托产品作为投资产品界的“高帅富”依然领跑市场。

上证报记者根据信托公司2013年年报披露的数据统计,发现68家信托公司中,共有64家(除了西藏信托、中海信托、华辰信托、华融信托外)披露了上一年度已清算产品的整体收益率情况。

统计显示,2013年信托公司已清算的集合信托产品为4546个,其加权平均实际年化收益率为8.30%;已清算的单一信托产品则为6832个,其加权平均实际年化收益率为7.57%。

值得关注的是,相对而言更能反映投资者所获实际收益率的指标——已清算的集合信托产品加权平均实际年化收益率的排名中,西部信托、杭州工商信托与英大信托分别以12.95%、12.88%和10.69%的收益率位列三甲。

比对2012年的统计数据可以发现,已经披露相关数据的信托公司里,除了杭州工商信托从榜首下滑至收益率排名的第二位外,其余两家信托公司均为“新面孔”,2012年的二、三名分别是华能贵诚和爱建信托。

仔细研究收益率前三名信托公司的业务可以发现,信托公司产品的整体收益率水平与信托资产运用分布存在一定相关性。以连续两年上榜的杭州工商信托为例,去年该公司以高收益率和高信托报酬率吸引了不少关注。

杭州工商信托在2013年依然延续了此前的风格,信托资产主投房地产领域。据其年报披露,其重点业务是以组合投资管理为主要特征的资产管理业务,包括房地产投资信托等私募投资管理业务;梳理其年报披露的信托资产投向和分布可发现,2013年杭州工商信托的信托资产投向房地产行业的比例为75.44%,甚至高于2012年70.92%的比例。

有信托业内人士分析,信托公司的产品整体收益率情况其实与信托资产的运用投向存在一定的相关性,当然,影响信托产品收益率的还有公司自身的产品策略。“如果想做大规模、多多吸引客户,不排除有些信托公司让利给投资者,适当将自己的利润让渡给投资者。”

监管趋严加速转型

面对“经营拐点”的威胁,绝大部分信托公司去年主动管理型信托资产均有所增长。2013年国内信托公司主动管理资产规模约为5.53万亿,同比增长31%

近年来,“主动管理”一直被当作信托公司转型的风向标。

所谓主动管理类信托,是指信托公司作为受托人,在信托管理过程中发挥主导作用,在尽职调查、产品设计、项目决策和后期管理等方面,发挥决定作用并承担主要管理责任的信托业务。

从2009年银监会下发《关于加强信托公司主动管理能力有关事项的通知》,到后来的规范银信理财合作业务、实施净资本管理办法,其目的都在鼓励信托公司改变依附银行的旧习,发力主动管理类信托业务,培养核心资产管理能力。

中国信托业协会专家理事周小明也曾撰文评价2013年信托业发展,他指出信托业的经营拐点已经到来,不能再简单依赖过去机会驱动的私募融资信托经营模式,经营模式确实迫切需要提升和转型。

记者统计发现,面对“经营拐点”的威胁,绝大部分信托公司去年主动管理型信托资产均有不同程度的增长。2013年国内信托公司主动管理资产规模约为5.53万亿,同比增长31%;共有20家信托公司主动管理资产规模突破1000亿元。

从规模来看,中融信托主动管理资产3968.72亿元,增幅40.47 %,位居全局全行业第一;从增幅来看,万向信托去年新增主动管理资产132.92亿元,由于基数较小,增幅488.49%。

不过,也有十余家信托公司去年下降了主动管理资产规模,如兴业信托,其期初数为2287.67亿元,期末却下降至1783.02亿元,主要原因是融资类主动管理型信托在2012年下降了20%。

另一方面,从期末主动管理型信托在信托资产中的占比来看,华能信托、苏州信托、东莞信托都达到了100%。

业内人士表示,不同信托公司公司原有的业务结构不同,导致占比差异较大,主动管理型信托占比增长的信托公司中,增长速度的差异也很大,而之前集合信托做得较多的公司,转型则更为容易。

资本“魔法”继续潮涌

2013年度共有15家信托公司进行增资,共完成增资金额为91.84亿元

在行业资产规模达到创纪录的10.9万亿之后,信托公司正通过各种方式补偿资本金,用以追赶业务资产的膨胀速度。延续此前的方法,2013年有多家信托公司通过增资方式扩充自身资本金,信托业的增资潮仍在持续。

上证报记者统计发现,2013年度共有15家信托公司进行增资,共完成增资金额为91.84亿元。虽然近百亿元的整体规模并不算大,但对于那些原本注册资本金仅仅为几亿元的信托公司而言,这些增资仍可被视为信托业快速扩张的佐证。

事实上,自2010年8月银监会发布《信托公司净资本管理办法》起,信托公司增资潮就未间断。按照监管的要求,信托公司的业务开展与其自有资本实力直接挂钩,而且信托公司要长期满足两大风控指标,即净资本不得低于各项风险之和的100%;净资本不得低于净资产的40%。受此制约,信托公司在高速发展的同时也面临了净资本的压力,

尤其值得一提的是交银国际信托和华信信托。作为此前注册资本金已处于“第一梯队”的成员,2013年这两家公司依然启动了其增资程序。其中,交银国际信托在2013年进行了两次增资。2013年3月,交银国际信托将注册资本由20亿元增加至31.76亿元,临近年末的时候,该公司又将注册资本由31.76亿元增加至37.65亿元,其中各股东出资比例不变。这两次增资,也让交银国际信托的注册资本金规模仅次于平安信托的69.88亿元,位列信托行业第二。

而华信信托,虽然在2013年的增资金额不大,为3亿元人民币,但由于其此前30亿元的资本金规模,华信信托依然凭借此次增资使得其自身的资本金规模居于业内第三。

对于信托公司不断涌现的增资潮,格上理财发布的报告分析指出,由于信托公司资产规模的快速增长,使得要符合监管要求,信托公司必须需要计提更多的风险资本,也意味着需要更多的净资本覆盖。而当信托公司现有资本不足以满足日益增长的业务需求时,为了更好地发展业务,信托公司的频繁增资便在情理之中。