|

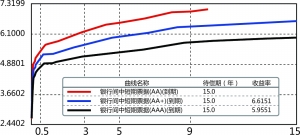

中债中短期票据收益率曲线(AAA、AA+、AA)

⊙记者 王媛 ○编辑 孙忠

规模超9万亿元的信用债,正探索着定价机制的优化之路。

多位业内人士对记者透露,近日,交易商协会召集市场人士召开会议,对目前信用债的主力,即非金融企业债务融资工具的定价机制进行研讨,未来有望新增报价频率和报价机构家数,进一步优化信用债定价估值中枢机制。

信用债定价机制包括一级市场和二级市场定价,一个成熟的债券市场,两者应是良好互动。业内人士指出,随着我国信用债规模的不断扩容,作为一二级市场的“纽带”,估值中枢报价机制的优化,将进一步完善整体信用债定价机制,提高银行间市场信用债的流动性和交易效率。

增加买方机构报价和报价频率

“现在非金融企业债务融资工具定价估值多为主承销商来报价,更多体现为主承销商的诉求和意愿,未来估值报价机构的范围将扩大。”据一位接近交易商协会相关人士告诉记者,未来将引入更多的交易性买方机构来报价。

目前,我国信用债主要包括债务融资工具、企业债与公司债三大类。截至去年底,我国信用债总余额为9.3万亿元,占全部债券总余额逾三成。其中,债务融资工具发行额占比最大,达79%,成为我国非金融企业直接融资主要渠道。

所谓定价估值中枢机制,是当下非金融企业债务融资工具的定价方式,其形成机制是:每周一由22家金融机构对当天二级市场实际利率共同报价,交易商协会按算术平均规则,来确定当周的各期限债务融资工具定价估值,以此为发行利率的参考。

事实上,自2010年短融、中票等信用债采用这种定价估值机制以来,债务融资工具市场发行规模和交易规模稳步扩大,一级市场发行顺畅、二级市场交投活跃、市场参与各方良性互动。

目前这22家报价机构包括17家银行、2家券商、1家基金、2家保险机构,该人士透露,为顺应市场发展趋势,未来报价机构或将进一步扩容。

不仅报价机构扩容,报价频率也有望增加为一周两次。按目前惯例,非金融体系债务融资工具的报价频率是一周一次,但若在一周内,二级市场波动较大时,发行利率和二级市场利率将产生一定的“时滞”。

一位国有银行不愿具名的投行人士告诉记者,此前市场波动较大时,如债券一二级市场收益率下降很快时,由于估值中枢是一周一次,其调整相对滞后,且调整幅度有时不能同步。未来报价频率增加,将令估值中枢更加完善和优化,将更受市场欢迎。

收益率曲线亟待完善

信用债定价机制包括一级市场和二级市场利率,可以看出,上述基于报价制的估值中枢机制,仍以二级市场收益率为参考,因此,二级市场利率的准确与否,显得至关重要。

在中国金融学会金融工程专业委员会副秘书长王志栋看来,在一个成熟有效的债券市场定价机制中,一级市场发行定价机制与二级市场定价机制应形成良好互动,而良好互动的关键,则在于二级市场的定价基准。

目前我国主要编制二级市场收益率曲线单位有中债登、上海清算所、外汇交易中心和中证指数四家单位,其中又以中债估值目前市场影响力最大。这种债券收益率曲线,也被称利率期限结构,反映的是当前条件下市场对未来各期限利率的预期。

事实上,由于信用产品自身特点和国内市场的结构特征,信用债该如何定价,历来都是一个市场关注热点和重要课题。

中债登业务总监刘凡对上证报记者表示,由于受我国目前债券市场报价不充分、交易不连续及投资者结构趋同等问题影响,中债估值与一些交易员心目中的价格难免都有一定偏差。

“同时,当下评级虚高的问题也一直困扰信用债估值。”刘凡表示,据中债登通过对发行人评级报告、财务报表、行业及市场价格等分析,我国目前评级行业整体仅有70%的准确度,这也对依据外部评级给出具体个券估值带来一定困扰。

对此,从今年开始,中债登按月公布有争议的信用债估值编制说明,以便于市场作更加深入的理解和交流。今年3月份共涉及个券37只,约占中债信用债估值的0.55%。

此外,在日常收益率曲线的编制实践中,做市商的报价质量也是影响债券估值质量的重要因素。记者从上述接近协会人士处获悉,交易商协会未来也将加强对估值机构的报价行为的考评和管理,进一步加强对估值机构报价行为的监督。

“信用债定价问题没有一个完美的体系,没有一个定价机制是绝对合理的,它应是一个不断寻求改善和平衡的过程。”招商银行金融市场部总经理刘小腊对记者如是说。