|

“很遗憾的是,没能达成协议,阿根廷将很快出现违约。”周三晚间,阿根廷政府官员宣布长达12小时的协商无果,阿根廷仍未能与坚持要求全额赔偿的债权人达成和解。事情缘起6月30日阿根廷未能为其2033年12月到期的贴现债券支付5.39亿美元的利息。拒绝重组债务的对冲基金曾在2002年阿根廷政府违约后低价买入该国债券,这部分债权人希望得到全额偿付,迄今为止阿根廷一直拒绝该要求。

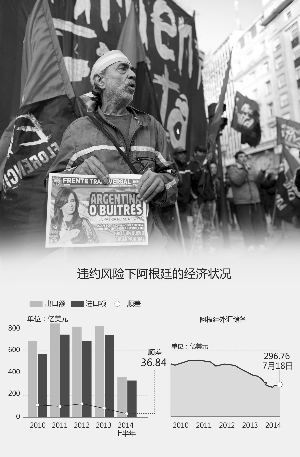

分析人士称,阿根廷违约对其国内融资能力、经济复苏绝对不是好事,最主要的风险外溢可能从该国主要农产品大豆暴露出来。2013年,中国从阿根廷进口大豆约占总进口量的七分之一。来自南半球的蝴蝶效应或许正在袭来。

风险外溢可能从大豆开始

⊙记者 朱贤佳 ○编辑 龚维松

“很遗憾的是,没能达成协议,阿根廷将很快出现违约。”周三晚间,阿根廷法庭指定调停人丹尼尔·波拉克在一份声明中说道。

随后,标准普尔将阿根廷长、短期外币信用评级均下调至“选择性违约”。同时,评级机构大公决定将阿根廷的外币主权信用等级从CC下调至D,同时维持本币主权信用等级CCC。

市场不怕“钉子户”

与2001-2002年债务危机不同的是,这次阿根廷碰到了可怕的“钉子户”。10年前,阿根廷无力偿债,这次是有偿债能力,但美国地区法官托马斯·格里撒禁止其在解决与“钉子户债权人”纠纷之前偿付债务。

阿根廷政府经过两天谈判,仍未能拆除“钉子户”。周三,阿根廷驻纽约领事馆举行记者会,该国经济部长阿勒克斯·奇斯洛夫指责拒绝重组债务的对冲基金是一帮“秃鹫”,“阿根廷政府向‘钉子户债权人’提出了类似于近期向其他债权人提出过的条件,但全都被拒绝。”

此前,阿根廷银行协会最后关头制定一项计划,避免违约曾现一线曙光,市场表现乐观。周二,阿根廷该笔债券由83.5美分上涨至86美分,收益率由10.53%跌至10.15%,阿根廷基准股Merval大涨近8%,然而现在投资人预期将大大落空。

不过,全球市场对阿根廷违约反应淡然。周四,亚太股市收盘基本持平,日股刷新半年高点,欧洲股市开盘则涨多跌少。

这种市场表现也正印证了分析人士的观点。招商银行金融市场部高级分析师刘东亮对上证报记者说,由于阿根廷经济体量实在有限,该国债务违约并不会引发全球避险潮,因此不会像此前中东或者美欧一些地区发生债务违约那般,引发市场地震。

债务重组或前功尽弃

自2002年发生违约后,阿根廷先后在2005年和2010年进行了债务重组。超过90%的债券持有人同意接受偿付额减少的新债券。“钉子户债权人”则拒绝接受阿政府开出的条件,因此阿政府需向 这些债权人全额偿还13.3亿美元外加利息。

周三,波拉克重申阿根廷的立场:不能向钉子户对冲基金偿付,否则将触发一个条款,使得该国必须与在2002年违约后接受债务重组协议的债权人重新谈判。

中国社会科学院拉丁美洲研究所副研究员林华对本报记者说,“10年里阿根廷为解决债务问题很努力,约93%债务解决了,可以说差了最后一点就可以圆满解决,但也可能因为这‘一点’,就会触发此前达成协议的债权人重回谈判桌,93%的努力都白费了。”

自13年前出现950亿美元债务违约以来,阿根廷一直无法进入国际信贷市场,其用于偿债的外汇储备目前逼近八年低点。林华指出,对于10年来深陷债务重组的阿根廷而言,成功进行债务重组,重返信贷市场有助其经济复苏。但多数分析认为,新违约对阿根廷经济的影响预计不会像十多年前那么大。高盛集团驻纽约的高级拉美经济学家乐家表示:“目前看,阿根廷违约预计将是短期的,不会对该国产生重大影响,预计很快就会达成交易。”

粮食危机一触即发?

移居阿根廷20多年的薛女士告诉上证报记者,债务危机以来,阿根廷物价飙涨,一个汉堡在5年里的价格涨了三倍,可以说最不值钱的就是比索了。

对于农业大国而言,这番无奈令大部分农户开始“惜售”,“也就是农民宁愿囤积大豆也不愿意存钱”。

外媒报道称,眼下更需要担心的是粮食价格的上升。阿根廷当地农户表示,如果阿根廷再次出现主权债务违约,今年下半年他们将开始囤积大豆以应对政府可能采取提高进口壁垒对抗债务违约的措施。

阿根廷是全球第三大大豆出口国和最大的豆粕供应国,若农户采取上述措施,大豆、豆粕等农作物价格将会因供求不平衡而提高。而中国是全球最大的大豆进口国,1-4月中国大豆进口量为2180万吨,较去年同期的1550万吨增长41%,主要进口目的地就是美国、巴西和阿根廷。2013年,中国从阿根廷进口大豆约占总进口量的七分之一。新湖期货公司研究所副所长时岩认为,阿根廷农民整体的惜售情绪肯定会传导至价格,但鉴于目前北美大豆进入播种期,价格影响预计要到年底才能充分显现。

今年1月,阿根廷决定让本币贬值,迄今比索贬值约25%。目前的外汇储备仅能支付5个月的进口额。Jefferies旗下拉美策略部主管莫登曾经表示,存在“滞胀恶化的风险”。民间部门目前估计通胀率高于30%。