证券代码:600520 证券简称:中发科技 公告编号:临2014—059

2014年半年度报告摘要

一、 重要提示

1.1 本半年度报告摘要来自半年度报告全文,投资者欲了解详细内容,应当仔细阅读同时刊载于上海证券交易所网站等中国证监会指定网站上的半年度报告全文。

1.2 公司简介

| 股票简称 | 中发科技 | 股票代码 | 600520 |

| 股票上市交易所 | 上海证券交易所 | ||

| 联系人和联系方式 | 董事会秘书 | 证券事务代表 |

| 姓名 | 申立丰 | 夏军 |

| 电话 | 0562-2627503 | 0562-2627520 |

| 传真 | 0562-2627555 | 0562-2627555 |

| 电子信箱 | slf@chinatrinity.com | xjun@chinatrinity.com |

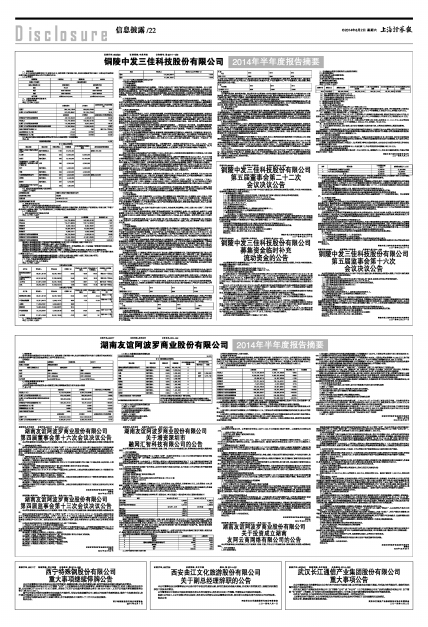

二、 主要财务数据和股东变化

2.1 主要财务数据

单位:元 币种:人民币

| 本报告期末 | 上年度末 | 本报告期末比上年度末增减(%) | |

| 总资产 | 960,140,178.42 | 636,635,072.02 | 50.81 |

| 归属于上市公司股东的净资产 | 527,033,998.87 | 201,304,738.56 | 161.81 |

| 本报告期 | 上年同期 | 本报告期比上年同期增减(%) | |

| 经营活动产生的现金流量净额 | -28,135,324.03 | -4,502,981.19 | 524.82 |

| 营业收入 | 144,719,493.05 | 162,262,431.82 | -10.81 |

| 归属于上市公司股东的净利润 | -13,349,624.88 | 8,247,356.74 | -261.87 |

| 归属于上市公司股东的扣除非经常性损益的净利润 | -15,346,256.40 | -14,996,944.35 | 不适用 |

| 加权平均净资产收益率(%) | -4.34 | 2.90 | 减少7.24个百分点 |

| 基本每股收益(元/股) | -0.1042 | 0.07296 | -242.82 |

| 稀释每股收益(元/股) | -0.1042 | 0.07296 | -242.82 |

2.2 截止报告期末股东总数及持有公司5%以上股份的前十名股东情况

单位:股

| 报告期末股东总数 | 14,381 |

| 前10名股东持股情况 | |||||

| 股东名称 | 股东性质 | 持股比例(%) | 持股数量 | 持有有限售条件的股份数量 | 质押或冻结的股份数量 |

| 铜陵市三佳电子(集团)有限责任公司 | 境内非国有法人 | 17.09 | 27,073,333 | 冻结27,073,333 | |

| 江玉明 | 境内自然人 | 9.34 | 14,800,000 | 14,800,000 | |

| 安惊川 | 境内自然人 | 6.38 | 10,100,000 | 10,100,000 | |

| 信达澳银基金-光大银行-信达澳银基金-定增分级4号资产管理计划 | 未知 | 3.98 | 6,300,000 | 6,300,000 | |

| 张宇 | 境内自然人 | 3.16 | 5,000,000 | 5,000,000 | |

| 李霞 | 境内自然人 | 2.94 | 4,650,000 | 4,650,000 | |

| 中发控股集团有限公司 | 境内非国有法人 | 2.87 | 4,540,000 | 4,540,000 | 冻结4,540,000 |

| 袁琴美 | 境内自然人 | 2.81 | 4,446,939 | ||

| 陈传兴 | 境内自然人 | 0.87 | 1,372,998 | ||

| 齐鲁证券有限公司客户信用交易担保证券账户 | 未知 | 0.82 | 1,295,600 | ||

2.3 控股股东或实际控制人变更情况

√适用 □不适用

| 新控股股东名称 | 铜陵市三佳电子(集团)有限责任公司 |

| 新实际控制人名称 | 葛志峰 |

| 变更日期 | 2014年5月17日 |

| 指定网站查询索引及日期 | www.sse.com.cn |

三、管理层讨论与分析

董事会关于公司报告期内经营情况的讨论与分析

2014年上半年,面对国际国内经济形势的深刻变化和各种不确定因素,紧紧围绕生产经营活动,有效化解了市场下滑带来的负面影响,保持了生产经营和各项工作的稳步推进,实现销售收入14472万元。

(一) 主营业务分析

1、 财务报表相关科目变动分析表

单位:元 币种:人民币

| 科目 | 本期数 | 上年同期数 | 变动比例(%) |

| 营业收入 | 144,719,493.05 | 162,262,431.82 | -10.81 |

| 营业成本 | 118,417,996.65 | 132,115,366.20 | -10.37 |

| 销售费用 | 8,989,168.43 | 9,895,790.87 | -9.16 |

| 管理费用 | 25,890,833.78 | 23,296,860.84 | 11.13 |

| 财务费用 | 4,028,412.71 | 5,465,192.06 | -26.29 |

| 经营活动产生的现金流量净额 | -28,135,324.03 | -4,502,981.19 | 524.82 |

| 投资活动产生的现金流量净额 | -13,985,726.86 | -61,091,029.68 | -77.11 |

| 筹资活动产生的现金流量净额 | 274,269,898.32 | 2,735,874.73 | 9,924.94 |

营业收入变动原因说明:主要是受市场因素影响子公司三佳山田营业收入减少2568万元

营业成本变动原因说明:因营业收入减少,成本同比减少

销售费用变动原因说明:一方面营业收入降低,企业销售费用一定程度降低;另一方面加强了销售费用的控制力度;

管理费用变动原因说明::主要是无形资产摊销增加194.53万元

财务费用变动原因说明:主要是子公司中发(铜陵)工程建设占用资金同比增加,利息资本化金额增加所至;

经营活动产生的现金流量净额变动原因说明:一方面受市场因素影响,资金回笼减少544万元;另一方面采购付款支出增加2146万元;

投资活动产生的现金流量净额变动原因说明:主要是子公司中发(铜陵)本期工程支出减少所至;

筹资活动产生的现金流量净额变动原因说明:非公开发行募集资金

(二) 行业、产品或地区经营情况分析

1、 主营业务分行业、分产品情况

单位:元 币种:人民币

| 主营业务分行业情况 | ||||||

| 分行业 | 营业收入 | 营业成本 | 毛利率(%) | 营业收入比上年增减(%) | 营业成本比上年增减(%) | 毛利率比上年增减(%) |

| 塑料异型材模具行业 | 29,251,331.36 | 22,397,180.57 | 23.43 | -18.36 | -24.44 | 增加6.17个百分点 |

| 半导体封装模具及设备行业 | 49,341,901.98 | 37,262,090.30 | 24.48 | 35.30 | 29.74 | 增加3.23个百分点 |

| LED行业 | 21,607,416.06 | 24,581,163.45 | -13.76 | -20.67 | 1.91 | 减少25.21个百分点 |

| 其他 | 36,845,279.71 | 31,958,353.10 | 13.26 | -33.50 | -31.46 | 减少2.59个百分点 |

| 主营业务分产品情况 | ||||||

| 分产品 | 营业收入 | 营业成本 | 毛利率(%) | 营业收入比上年增减(%) | 营业成本比上年增减(%) | 毛利率比上年增减(%) |

| 塑料型材挤出模具 | 29,251,331.36 | 22,397,180.57 | 23.43 | -18.36 | -24.44 | 增加6.17个百分点 |

| 半导体封装模具 | 12,251,044.75 | 9,002,147.21 | 26.52 | -7.52 | -21.34 | 增加12.91个百分点 |

| 点胶机 | 11,036,870.61 | 8,064,968.12 | 26.93 | |||

| 塑封压机 | 15,890,425.95 | 11,894,683.31 | 25.15 | |||

| 冲切成型系统 | 10,163,560.67 | 8,300,291.66 | 18.33 | 54.90 | 82.98 | 减少12.53个百分点 |

| LED支架 | 21,607,416.06 | 24,581,163.45 | -13.76 | -20.67 | 1.91 | 减少25.21个百分点 |

2、 主营业务分地区情况

单位:元 币种:人民币

| 地区 | 营业收入 | 营业收入比上年增减(%) |

| 国内 | 115,985,803.74 | -10.26 |

| 国外 | 21,060,125.37 | -18.06 |

(三)关于公司未来发展的讨论与分析

行业竞争格局和发展趋势:

1、化学建材模具:

1)行业发展趋势:

由于政府对房地产调控带来的本行业影响, 目前各个型材生产厂家的产量同比往年都是呈下降趋势。2014年随着国家对于节能降耗政策的推进,以及塑料门窗行业标准的重新修订,企业将会加大对节能门窗的研发,从而推动挤出模具的采购总量的增长。国外市场受全球经济大环境缓慢增长以及地区情况等因素影响,国外贸易整体较往年相比略有增长,特别是北美市场增长较大,土耳其市场依然保持稳健,独联体市场仍然低迷,中东欧地区凭借欧盟经济扶持等刺激因素,地区客户相对容易拿到资金进行投资扩产,这些利好的信息将会推动模具行业2014年的出口业务的再增长。

2)市场竞争格局:

近年来塑钢产业日益发展壮大,技术日益成熟国内外的塑钢型材制造商对模具的要求亦越来越高。不再象之前只是单方面要求型材,更多的要求亦随着行业的成熟而转嫁到模具商。在高端市场中主要竞争对手为奥地利、德国等模具公司,这些公司依靠高端技术、先进理念占据高端市场的很大份额。中端市场主要与国内4家主流模具公司竞争,虽然这些公司的整体实力与我公司尚有一定的距离,但伴随着行业的发展,模具公司的日趋成熟,后期的竞争将越来越激烈。

2、集成电路封装模具:

1)行业发展趋势:

目前电子产品不断集成化、小型化,封装体越来越薄,这对封装要求越来越高,对模具的要求也越来越高。封装技术的发展离不开先进的电子工模具装备,多注射头封装模具(MGP)、自动冲切成型系统、自动封装系统等高科技新产品适应了这一需求。多注射头封装模具(MGP)是单缸模具技术的延伸,是如今封装模具主流产品。其采用多料筒、多注射头封装形式,优势在于可均衡流道,实现近距离填充,树脂运用率高,封装工艺稳定,制品封装质量好,适用于微型半导体器件产品封装;自动冲切成型系统是集成电路和半导体器件后工序成型的自动化设备。高速、多功能、通用性强是该系统发展方向,可满足各类引线框架载体的产品成型。

1、今后半导体封装模具发展方向是向更高精度、更高速的封装模具--设备自动一体化发展。自动塑封系统是集成电路后工序封装的高精度、高自动化装备。系统中设置多个塑封工作单元,可满足各类高密度、高引线数产品的封装。同时满足了行业QFN、BGA无引线模块化封装的需要。 随着微电子技术飞速发展,半导体后工序塑封成型装备应用技术不断提高,自动化作业已成必然趋势。

2、在2014年,科技创新高潮迭起,物联网、智能家居、智能终端等应用逐渐步入成熟阶段,可穿戴设备、移动互联、个人医疗等新兴市场有力地推动了电子产业的创新,半导体行业行业景气逐步提升。从中国信息产业商会获悉,2013年全球半导体生产设备销售额为315.8亿美元。据预计2014年全球半导体设备市场产值将达到394.6亿美元,年增长率将达23.2%。而2015年半导体设备产值将比2014年再上升2.4%。a89中国行业咨询网_行业报告_行业分析_市场调研_第三方市场数据提供商

2)市场竞争格局:

目前,中国的半导体封装设备及模具市场,主要制造商有:高端的主要是荷兰FICO、日本TOWA、日本YAMADA、香港ASM等;低端的主要有尚明、盟泰莱、黄海、中科、上海应用精密、昆山单井、深圳华龙等模具厂家;与我司密切竞争的主要是香港高柏斯、台湾GPM、新加坡凯纳捷、太仓顶艺等,主要在中高端和中端客户市场竞争。

3、集成电路封装设备:

1)行业发展趋势:

我国半导体集成电路封装测试产业布局集中于长江三角洲、珠江三角洲和京津环渤海湾及中西部地区;LED封装测试及应用集中江在珠三角洲地区、长江三角洲地区和福建、江西。

半导体塑封压机产品用于半导体集成电路行业的封装测试产业,国际研究暨顾问机构Gartner表示,2013年全球半导体制造设备支出总额为346亿美元,较2012年的378亿美元衰退8.5%。2013年资本支出减少6.8%。Gartner预测,2014年半导体资本支出将增加14.1%,2015年将进一步成长13.8%。下一次的周期衰退出现在2016年,将略减2.8%,接着2017年将重回正成长。公司准确把握市场变化需求,采取有效的营销策略,实现了产品营业收入的增长。

点胶机产品用于LED的封装行业,2013年,我国半导体照明产业整体规模达到了2576亿元,较2012年的1920亿元增长34%,成为2010年以后国内半导体照明产业发展速度较快的年份。其中上游外延芯片规模达到105亿元、中游封装规模达到403亿元,下游应用规模则突破2000亿元,达到2068亿元。富仕三佳开发了点胶机系列产品抓住机遇推向市场,产品销往国星光电、德豪润达行业上市公司及美国科锐半导体,并得到好评。

2)市场竞争格局:

传统的半导体塑封压机竞争对手增多,由原来的主要是富仕三佳、上海日申、台湾KK、台湾基丞、日本KOHDAKI的竞争转变为目前主要是富仕三佳、上海日申、苏州撒科、芜湖中迈等国内产家的竞争,且产品的差异性缩小,同质性的竞争加强,价格竞争将趋向更加激烈,生产产家的利润空间将会进一步缩小。

全自动封装系统的主要竞争对手有:ASM(香港)、TOWA(日本)、FICO(荷兰)、、YAMADA(日本)、DAIICHI SEIKO(日本)、ASA(新加坡)、BOSCHMAN(荷兰)主要竞争对手都是国外的厂商,由于他们进入中国市场的时间基本上都有5年以上且在国外已形成多年的销售,中国国内的自动封装系统的市场主要还是由以上的国外厂商形成垄断。

点胶机的主要竞争对手有:日本武藏(MUSASHI)、台湾创世纪、深圳威尼逊、深圳腾盛、深圳翠涛、中山雄纳、深圳耐普达、厦门特盈等几十家生产厂商,目前点胶机主要竞争对手日本、台湾和深圳的厂商,他们进入市场时间长,特别是日本武藏、台湾创世纪品牌知名度高,产品的质量和性能都已比较稳定,在国内知名封装厂形成垄断。

4、LED行业:

1)行业发展趋势:

2014年全球高亮度LED市场规模为144亿美元,其中照明级LED封装市场2014年规模达48.81亿美元,市场占有率仍维持在34%。 LED球泡灯、灯管与商用照明的市场需求崛起,中功率LED市场需求大增,特别是2835、5630、3030等产品需求增大;背光方面主要是1.电视背光需求增加主要是 4014,7020等产品,手机背光主流还是020产品,随着超薄手机量增长010产品需求在增长;显示产品对性能要求越来越高,清晰度要求越来越高,所以小点间距的产品后期是方向(户外3030,户内1515)。

2)市场竞争格局

随着LED市场的发展,LED支架行业竞争也趋于白热化,包含台湾,韩国等地,共有上百家LED支架厂,目前市场竞争激烈,产品价格持续下滑。

1.目前LED支架行业竞争相对激烈,高端主要是台湾及韩国厂商:韩国精进,台湾一诠,台湾金利,台湾华正,台湾健测等10家左右;中端主要是部分台湾厂商和近几年发展较快的国内厂商:博罗冲压,中山富盛,顺德工业,长盈,德润,鼎泰等20家左右;低端主要是广东深圳中山市场,规模有大有小:木林森,长方,恩瑞等。我司目前主要处于中端市场竞争。

2.随着LED行业的竞争加剧,2014年LED封装厂和LED支架(材料)厂开始联合,一起面对市场,如:企业相互入资;企业吞并;企业形成战略合作等。我司今年也和国内几家大的封装公司(国星,万润,东山精密等)形成了战略合作关系。

5、轴承座:

1)行业发展趋势:

轴承座为中国重型机械工业中带式输送机械的主要零配件,带式输送机行业经济运行状况带式输送机行业近四年来处于发展的低谷,经济增长明显放缓,与 2010 年以前增速 20%以上及 2006 年以前增速 30%以上形成鲜明对比。从行业骨干企业经济运行报表统计数据看,企业全部产品工业产值增速从 2010 年起开始下降,2010 年至 2013 年工业总产值增速分别为 15.65%、12.35%、1%和负 4%。带式输送机工业产值同比增幅分别为 15.3%、9.35%、1%和 4.9%,出现了增速逐年下降后反弹的趋势。企业全部产品利润率分别为 6.27%、5.6%、7.6%和 9%。带式输送机产品利润率分别为 4.69%、5.0%、8.9%和 7.78%。

一方面,在国家基础工业快速发展、调整产业结构、优化环境改造、节能减排的方针指引下,带式输送机的制造水平和制造能力也获得了极大的提升。我国已成为带式输送机制造和应用大国,正在向带式输送机制造强国转变。主要表现在具有世界水平的带式输送机成果不断涌现;生产制造能力获得极大提高;技术标准、产品质量有了较大提高。另一方面,2014年上半年以来,重型机械行业经济运行速度大幅下滑的态势没有明显好转,预计2014年重机行业全年增速为10%,受上游钢铁、煤炭等行业经济增速缓慢的影响,轴承座产品国内外市场需求依然持续低迷,尤其是行业内企业资金链短缺,三角债抬头,企业经济效益继续下滑,应收账款增加明显。

2)市场竞争格局:

轴承座产品行业进入门槛较低,导致行业内生产厂家众多,规模与品质参差不齐,目前全国轴承座行业厂家大小约40家,主要集中在安徽、山东、上海等地,其中铜陵百瑞豪科技有限公司、桐城天力重工有限公司、上虞工程塑料有限公司、山东曲阜裕鑫矿山配件有限公司、天津银陵冲压件厂这5家公司的规模、技术、品质与我公司相当,主要国内客户群与我公司基本重叠,导致在目前有限的项目订单上竞争异常激烈,产品市场价格持续下滑,恶性竞争加剧。由于国内上游带式输送机生产厂家无序竞争,大打价格战,下游零部件产品利润空间遭到大幅压缩,目前轴承座产品国内市场销售毛利率基本达到10%,基本处在微利状态,与此同时,由于我公司于2年前便着手进行客户结构调整,加大国际市场的开发力度,目前在国际市场竞争中公司处于优势地位,轴承座外贸出口呈逐年增长态势。

(2) 发展战略和经营计划进展说明

1、化学建材模具:

针对行业的现状,国内市场重点放在中、高档型材企业、具有持续订货能力的大型企业、各区域的知名企业;国外市场重点维护好土耳其、北美、欧洲这几个发展比较成熟的、持续订货能力非常强的主流市场;另外积极开拓俄罗斯和中亚这些刚刚发展起来的新型市场。

三佳模具的产品现阶段应仍以塑料门窗异型材模具为主;不断向行业周边设备发展,包括共挤机、下游设备、挤出机等;不断发展新品,包括发泡、木塑、片材、板材等;推动产品的产业化进程,利用行业平台和品牌影响力,提升自身系统供应的能力。

在大的环境的影响下,一方面可以从政策方面进行解读,从政府方面寻求支持;另一方面立足本企业的发展规划,完善产品结构,向多元化、高效率、低能耗的方向发展;另外加强技术改进力度,提升创新能力,严格进行成本控制,以带来企业良好的利润空间。

| 年度 产品 | 2013 | 2014 | 2015 |

| 模具及设备(万元) | 7935 | 9200 | 11000 |

2、集成电路封装模具:

立足于半导体,形成以半导体塑封模具和切筋成型系统为主,以及LED设备、模具及精密部品加工为辅,汽车制品加工为补充的产品结构。为了适应当前封装产业的发展及应对当前纷繁激励的竞争格局,我公司要在其中保持企业的先进性和市场地位,必须不断提升自身的实力,拥有自己的核心竞争力。同时拓宽销售渠道,积极通过与日本AYC、上海SYC及新加坡AYS和台湾长华的合作,不断提升产品品质,在高端模具及设备市场与外资对手抢夺市场。

| 年 度 产品 | 2013 | 2014 | 2015 |

| 模具及设备(万元) | 9366 | 14530 | 16800 |

3、集成电路封装设备:

根据半导体产品发展趋势,针对自动封装系统主要竞争者为外资的现状,我们将采取跟随策略;自动封装系统以高性价比定位,形成市场效率;进一步开发适用于高密超宽封装产品封装系统,做到技术跟随,伺服塑压机提升伺服节能技术,价格维持稳定,技术定位在同行中领先位置,同时向自动化发展;根据点胶机产品技术开发情况,重点对LED点胶机市场进行开发,完善全自动点胶机及LED上下游生产设备,整理总体市场与目标市场,形成系统竞争能力,进一步扩大市场份额。

| 年 度 产品 | 2012 | 2013 | 2014 |

| 设备(万元) | 2800 | 3800 | 4270 |

4、目前LED市场较大,需求层次不同,我们首先定位在中高端市场,寻找信誉度高、诚信度高、需求量大客户,通过配合尽量形成战略合作关系;在产品方面,主要做市场的主流量大产品,产品尽量集中化,单个产品量做大,保证质量、降低成本来应对LED市场。

| 年 度 产品名称 | 2013 | 2014 | 2015 |

| LED支架(万元) | 9000 | 12000 | 15000 |

5、轴承座:

①丰富产品规格、维护品牌形象。我公司全资子公司拥有3条带式输送机轴承座专业生产线,年产能达到500万套轴承座,拥有自己成熟的注塑加工工艺以及轴承座配套罩盖的生产线。逐步丰富轴承座及密封件产品规格系列,大力推行丝级产品,满足不同客户的需求。加强质量和服务管理,维护和提高品牌形象,使顾客满意度达到百分之八十五之上。目前公司产品质量大部分客户比较满意,已经成为国内部分重点项目指定品牌。

②依托电子商务平台,积极开拓国际市场。国外大型的输送设备制造商纷纷在国内投资建托辊和输送设备公司,我公司依靠良好的品质与相关公司建立了良好的业务关系,并且市场份额也在逐步增大。2013年我公司将加速技术升级和开发,积极开发新产品,依靠已经建立起来的阿里巴巴电子商务平台,积极拓展国际市场。

(四) 核心竞争力分析

1、化学建材模具:

2014年上半年各个型材生产厂家的产量同比都是呈下降趋势,究其原因还是市场对房地产行业过剩带来的影响。目前随着国家对于节能降耗政策的推进,以及塑料门窗行业标准的重新修订,企业将会加大对节能门窗的研发,从而推动挤出模具的采购总量的增长。国外市场受全球经济大环境缓慢增长以及地区情况等因素影响,国外贸易整体较往年相比略有增长,土耳其市场依然保持稳健,北美市场复苏明显,受美国本国经济政策刺激,各型材厂扩产以及新投产积极,中东欧地区,凭借欧盟经济扶持等刺激因素,地区客户相对容易拿到资金进行投资扩产,这些利好的信息将会推动模具行业下半年的出口业务的再增长。

2、集成电路封装模具:

目前电子产品不断集成化、小型化,封装体越来越薄,这对封装要求越来越高,对模具的要求也越来越高。封装技术的发展离不开先进的电子工模具装备,多注射头封装模具(MGP)、自动冲切成型系统、自动封装系统等高科技新产品适应了这一需求。多注射头封装模具(MGP)是单缸模具技术的延伸,是如今封装模具主流产品。其采用多料筒、多注射头封装形式,优势在于可均衡流道,实现近距离填充,树脂运用率高,封装工艺稳定,制品封装质量好,适用于微型半导体器件产品封装;自动冲切成型系统是集成电路和半导体器件后工序成型的自动化设备。高速、多功能、通用性强是该系统发展方向,可满足各类引线框架载体的产品成型。

3、集成电路封装设备:

我国半导体集成电路封装测试产业布局集中于长江三角洲、珠江三角洲和京津环渤海湾及中西部地区;LED封装测试及应用集中江在珠三角洲地区、长江三角洲地区和福建、江西。

半导体塑封压机产品用于半导体集成电路行业的封装测试产业,国际研究暨顾问机构Gartner表示,2013年全球半导体制造设备支出总额为346亿美元,较2012年的378亿美元衰退8.5%。2013年资本支出减少6.8%。Gartner预测,2014年半导体资本支出将增加14.1%,2015年将进一步成长13.8%。下一次的周期衰退出现在2016年,将略减2.8%,接着2017年将重回正成长。公司准确把握市场变化需求,采取有效的营销策略,实现了产品营业收入的增长。

4、LED行业:

LED行业2014年持续快速成长趋势,在LED照明需求的推动下,业内似乎达成了行业景气持续到2016年的共识。相关企业纷纷扩产能,揽人才,铺渠道,熬过LED产业前期的数轮洗牌,谁也不愿意错过LED照明市场爆发的盛宴。中智通过3年多的积累,公司的品牌已经得到市场认可,同时公司明确了通过选择目标大客户保证长期稳定合作和做中高端市主流亮大产品,来应对市场。

(四) 投资状况分析

1、 非金融类公司委托理财及衍生品投资的情况

(1) 委托理财情况

本报告期公司无委托理财事项。

(2) 委托贷款情况

本报告期公司无委托贷款事项。

2、 募集资金使用情况

募集资金总体使用情况

单位:元 币种:人民币

| 募集年份 | 募集方式 | 募集资金总额 | 本报告期已使用募集资金总额 | 已累计使用募集资金总额 | 尚未使用募集资金总额 | 尚未使用募集资金用途及去向 |

| 2014 | 非公开发行 | 359,942,700.00 | 204,591,314.8 | 204,591,314.8 | 155,351,385.2 | 专户储存 |

(1)、支付前期发行费用:20863814.81元

(2)、置换募投项目已投入资金:23727500元

(3)、分两次临时补充流动资金:60000000元

(4)、向募投项目实施单位注资1亿

2、 募集资金承诺项目使用情况

3、 募集资金变更项目情况

4、 主要子公司、参股公司分析

(1)、铜陵三佳山田科技股份有限公司(以下简称三佳山田)

系本公司控股子公司,成立于2002年2月,主要从事生产销售半导体制造用模具、设备、汽车零部件等;注册资本12,000万元,本公司控股48.33%,总资产14239.13万元,2014年上半年销售收入3548.37万元,净利润24.87万元。

(2)、铜陵富仕三佳机器有限公司(以下简称富仕三佳)

系本公司控股子公司,成立于2001年12月,主要从事生产、销售和开发集成电路、塑封机及相关机械电子产品;注册资本3061万元,本公司控股74%,总资产6829.38万元,2014年上半年销售收入2736.25万元,净利润361.97万元。

(3)、安徽中智光源科技有限公司(以下简称中智光源)

系本公司控股子公司,成立于2010年5月,主要从事生产销售LED支架;注册资本11,111.1万元,本公司控股90%,总资产14992.93万元,2014年上半年销售收入2320.44万元,净利润-751.65万元。

四、 涉及财务报告的相关事项

4.1 与上年度财务报告相比,会计政策、会计估计和核算方法发生变化的,公司应当说明情况、原因及其影响。

(一)、概述

为体现会计处理谨慎性原则,结合公司目前的经营环境及市场状况,在借鉴行业内大多数公司采用的坏账准备计提政策的基础上,对本公司应收款项、其他应收款的坏账计提账龄区间及计提比例予以调整:公司应收账款和其他应收款原坏账计提比例1年以内的为0%,现调整为1%。

(二)、会计估计变更影响

1、本次会计估计变更自董事会通过之日起开始执行。根据《企业会计准则第 28 号:会计政策、会计估计变更和差错更正》有关规定,对本次会计估计的变更采用未来适用法,无需对已披露的财务报告进行追溯调整,也不会对公司以往各年度财务状况和经营成果产生影响。

2、根据《上海证券交易所股票上市规则》、《公司章程》等有关规定的要求,本次会计估计变更对净利润、所有者权益的影响比例不超过 50%。

3、经公司测算,本次会计估计变更影响 2014 年度归属于上市公司股东的净利润减少约 150 万元。

(三)、独立董事、监事会结论性意见

公司应收账款和其他应收款原坏账计提比例1年以内的为0%,现调整为1%,符合会计谨慎性原则,同意公司董事会作出的这一决定。

铜陵中发三佳科技股份有限公司

二○一四年八月二日