|

■7月份金融数据集体跳水主要受季节性因素影响

■央行相关负责人称资金供给总体正常、流动性合理充足

■单个月份的数据波动不会致使货币政策转向

⊙记者 苗燕 李丹丹 ○编辑 孙忠

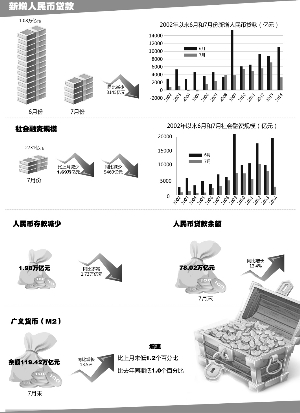

央行13日公布的2014年7月份金融统计数据显示,当月,社会融资规模为2731亿元,比上月少增1.69万亿元;M2增速为13.5%,较上月下降1.2个百分点;人民币贷款增加3852亿元,比上月少增6948亿元;存款负增长1.98万亿元,较上月减少了5.77万亿元。无论是社会融资规模、新增贷款、还是新增存款、货币供应量增速,均远远低于市场此前的预期。

记者从多位权威人士处了解到,7月份的数据变动幅度较大,主要是受季节性因素影响。7月份历来是金融行业的“小月”,用央行相关负责人的话说,这属于一个赛季刚刚踢完之后的“休整期”。这种短期性的变化,不说明趋势性的问题。目前资金供给总体正常,流动性合理充足,市场利率正常,主要金融指标仍在合理区间。

据介绍,进入8月上旬后,贷款基本上每天保持着300-500亿元的增量。已结束“休整期”,恢复至正常的水平。央行相关人士预计,未来货币信贷和社会融资规模仍会保持平稳增长态势。

该人士同时强调,观察金融运行仍应更多关注主要金融指标的整体趋势性变化,而不宜拘泥于单个月份的短期数据波动。央行将继续实施稳健的货币政策,既保持定力又主动作为,适时适度预调微调,增强调控的预见性、针对性和有效性,继续为经济结构调整与转型升级营造稳定的货币金融环境。

7月新增贷款增速较低符合历史规律

7月份新增贷款仅为3852亿元,让不少研究机构大跌眼镜。其实,回顾历史数据可以发现,7月份的新增贷款历来都不算高。季节性因素或许更能够解释7月份新增贷款突降的原因。

统计显示,2000至2014年的15年间,只有2008年7月份的新增贷款大于6月份;其余年份中,2010年、2011年、2013年7月份的贷款大概是6月份贷款的80%;剩余的11年中,7月份贷款差不多都只有6月份贷款的20%至50%,其中,2004年7月和2005年7月更分别为负增长19亿元和负增长321亿元。

央行相关负责人指出,历史上7月份历来是“小月”。所以今年7月份的情况,不是因为什么因素所造成的特殊的回落,也不是跟特别的政策有关。“如果将6、7月份的数据平均来看,每个月仍然有7000多亿元,这个增长并不低。”

此外,该人士也坦言,在“三期叠加”、经济运行面临一定下行压力以及房地产市场正在调整的背景下,有效贷款需求没有过去那么旺盛。商业银行不良贷款率已连续11个季度上升,信贷资产质量管控压力有所加大,金融机构贷款投放,特别是对一些信用风险集中暴露的地区和领域的贷款投放也更为谨慎。

央行相关负责人对记者表示,部分受宏观调控行业的贷款增长放缓,是最近几个月以来的趋势性变化。他说,进入三季度以来,金融机构加大风险排查力度,尤其是对产能过剩行业,如钢铁、水泥、房地产、地方政府融资平台的贷款发放比较谨慎,这也体现了定向和有保有压的政策。这些行业的贷款收缩会使得企业中长期贷款增长的带动效应减弱。据介绍,7月份,金融机构中长期贷款新增3885亿元,分别比去年同期和上月减少497亿元和761亿元。下降的基本上都是产能过剩行业贷款。

此外,6月份是个半年的时间节点,贷款大幅冲高的过程中,消耗了较多的高质量贷款项目储备,金融机构需要一些时间来补充。7月份成了最佳的新项目储备期。此外,7月份存款季节性下降较多,存贷比有所上升,金融机构相应调整贷款的投放进度,也是影响7月份新增贷款的一个原因。

“7月份的贷款之所以回落,还是有一些正常性的因素在当中起作用的。不用大惊小怪。”一位业内人士表示。

表外融资收缩 社会融资规模大幅回落

新增贷款的大幅回落,无疑会直接导致社会融资规模的大幅回落。但从接近2万亿,到2731亿,这个落差还是超出了所有人的预期。

数据显示,社会融资规模大幅下降的原因,最主要的还是6月份高点之后的“冲高回落”。具体来看,除人民币贷款下降较多影响外,主要是信托贷款、未贴现银行承兑汇票等涉及表外融资的项目明显减少,特别是未贴现银行承兑汇票下降较多。7月份,未贴现银行承兑汇票为负增长4160亿元。

央行相关负责人认为,表外融资业务的下降,与近期规范相关业务发展、金融机构加强风险控制有关。该人士称,历史上看,监管部门出台加强金融监管的政策,如规范票据、银信合作以及商业银行理财等之后,相关业务短期内都会有一定收缩,但长期看有助于防范系统性区域性金融风险,增强金融服务实体经济的可持续性。

同时,近期个别信托项目出现兑付风险,金融机构总体上也加强了信托相关业务的风险控制,适当调整了业务拓展力度,更加谨慎。因此,信托贷款出现下降,也是有一定的道理的。

不过,直接融资方面,随着IPO的重启,7月份的股票融资规模有所增加。企业债券净融资虽然7月份也略有下降,但总体来看,今年保持了较快的增长。这与监管层一直倡导的提高直接融资比重是保持一致的。

数据回落但不会致使货币政策转向

除了贷款外,刚刚在上月回升至14%以上的M2增速,7月份再度下跌1.2个百分点。对于13.5%的增速,央行相关负责人表示,中央经济工作会议给央行提出的目标是货币供应量保持在13%左右,7月份的数据还是高于预期目标的。该位人士指出,在回落的1.2个百分点中,基数效应的影响要占到0.7个百分点。

M2增速的回落并不会对流动性产生直接影响。不过外界对于7月份的数据仍然表示了担忧。央行相关负责人指出,总的来看,在剔除特殊基数、季节效应等因素后,7月份主要金融指标仍在合理区间运行。而且,观察金融运行仍应更多关注主要金融指标的整体趋势性变化,不宜拘泥于单个月份的短期数据波动。

7月金融数据的下探也让不少人开始讨论央行货币政策是否会转向的问题。央行研究局首席经济学家马骏不久前在接受记者采访时谈及,当前经济虽然面临一定的下行压力,但总体态势运行良好。他表示,目前我国的经济状态不需要大水漫灌,应发挥好结构性政策的作用,有针对性地支持经济发展的薄弱环节。他认为,未来货币政策应继续保持流动性水平适度和货币市场稳定运行。继续优化基础货币投向,定向支持棚改、三农、小微等薄弱环节,促进信贷结构优化。

在谈到下半年是否存在降息、降准的可能时,马骏表示,这要看宏观经济运行有没有这个需求,还要从国际收支情况、国内的流动性状况变化、货币传导机制等多方面综合考虑。