2014中国经济年中观察与展望·金融篇

总体策划:郭 濂(国家开发银行研究院常务副院长)

祝宝良(国家信息中心经济预测部主任)

程培松(上海证券报副总编辑)

课题组长:黄剑辉(国家开发银行研究院副院长)

王远鸿(国家信息中心预测部首席经济师)

邹民生(上海证券报首席编辑)

课题组成员:牛犁、王阁、应习文、王兆阳、李若愚、闫敏、

刘玉红、徐平生、张前荣、刘鹏、胡祖铨、

邹蕴涵、 陈彬

国家开发银行研究院、国家信息中心预测部、上海证券报

■受增长放缓的影响,金融部门积极进行“区间管理、定向调控”,金融调控不断“定向、精准”发力。

■一是通过开展分支机构常备借贷便利(SLF)试点、规范再贷款功能定位、日常公开市场操作净投放流动性、补充使用短期流动性调节工具(SLO)、开展中央国库现金管理操作等手段保持银行体系流动性平稳、充裕,银行间利率水平平稳,杜绝去年6月份的“钱荒”现象重演。

■二是通过在4月份和6月份两次“定向降准”、支农和支小再贷款等有针对性地加强对“三农”和小微企业的金融支持。国家开发银行成立住宅金融事业部,重点支持棚户区改造,央行为其提供抵押补充贷款(PSL)支持。

■三是加快推进利率、汇率市场化改革,主要有:推动同业存单的发行和交易,放开中国(上海)自由贸易试验区小额外币存款利率上限,扩大银行间即期外汇市场人民币兑美元交易价和银行外汇牌价的浮动幅度。

■四是在继续加强银行理财和同业业务规范和监管的同时,调整存贷比监管。受金融调控“微调”影响,二季度社会流动性趋于宽松,货币市场利率走低,金融对实体经济的支持力度明显加大。

上半年金融运行形势及特点

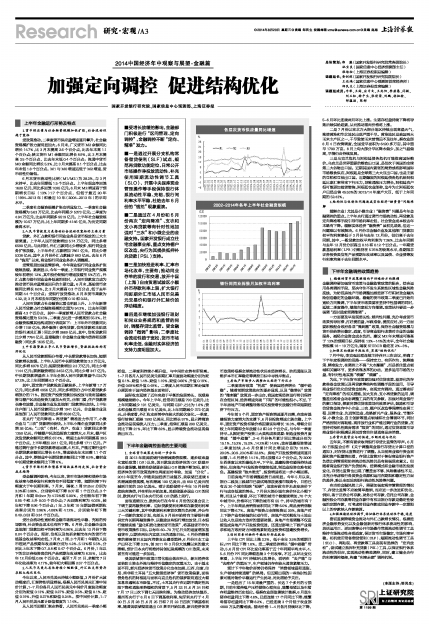

1.货币供应量与社会融资规模加快扩张,社会流动性趋于宽松

受政策推动,二季度货币供应量增速逐月攀升,社会融资规模扩张力度明显加大。6月末,广义货币M2余额同比增长14.7%,比3月末提高2.6个百分点,比去年末高1.1个百分点;狭义货币M1余额同比增长8.9%,比3月末提高3.5个百分点,比去年末低0.4个百分点;流通中货币M0余额同比增长5.3%,比3月末提高0.1个百分点,比去年末低1.8个百分点。M1与M0增速远低于M2增速,货币活性仍偏低。

6月末货币流动性比例(M1/M2)为28.2%,与3月末持平,比去年同期低1.5个百分点。上半年现金净回笼1620 亿元,同比多回笼1025 亿元。6月末M2增速高于预期增长目标(13%)1.7个百分点,但低于最近20年(1994-2013年)和最近10年(2004-2013年)的平均水平。

二季度社会融资规模扩张也明显发力。一季度社会融资规模为5.63万亿元,比去年同期少5373亿元;二季度为4.94万亿元,比去年同期多9519亿元。上半年社会融资规模为10.57 万亿元,比上年同期多4146 亿元,为历史同期最高水平。

2.人民币贷款发力是推动社会流动性宽松的主要力量

贷款、外汇占款和银行同业业务是货币投放的三大主要渠道。上半年人民币贷款增加5.74万亿元,同比多增6590亿元。与此同时,外汇占款同比少增较多,银行同业业务扩张放缓。上半年外汇占款增加7861亿元,同比少增5338亿元,其中,6月份外汇占款减少883亿元。去年6月份“钱荒”以来,商业银行同业业务步入调整期。

受管理层加强监管影响,今年商业银行同业业务扩张继续放缓。数据显示,今年一季度,上市银行同业资产规模较年初增长12%,其中股份制银行增速放缓至5%左右。外汇占款与银行同业业务低迷的同时,人民币贷款发力成为推动货币供应量增速回升的主要力量。6月末,基础货币余额同比增长8.6%,比3月末提高0.3个百分点,低于去年同期4.4个百分点;受银行放贷推动,6月末货币乘数为4.32,比3 月末和去年同期分别高0.10和0.23。

人民币贷款占社会融资比重也明显上升。上半年新增人民币贷款占社会融资规模的比重为54.3%,比去年同期提高4.3个百分点,其中一季度新增人民币贷款占社会融资规模比重为53.5%,二季度占比进一步提高到55.3%。社会融资规模其他构成部分表现如下:上半年外币贷款同比少增1159亿元,表外融资(委托贷款、信托贷款和未贴现的银行承兑汇票)同比少增2669亿元,其中,信托贷款同比少增7764亿元,直接融资(非金融企业境内债券和股票融资)同比多1635亿元。

3.中长期贷款主导人民币贷款增长,贷款投放结构有所优化

从人民币贷款期限分布看,中长期贷款增长加快,短期贷款增长放缓。上半年人民币中长期贷款增加3.3 万亿元,同比多增6978 亿元;短期贷款增加2.3万亿元,同比少增1144亿元;票据融资增加2452亿元,同比少增347亿元。中长期贷款增量在上半年全部人民币贷款增量中占比为57.2%,比上年同期提6.3 个百分点。

其中,固定资产贷款投放贡献较多,上半年新增1.7 万亿元,同比多增4956 亿元,同比多增部分占中长期贷款多增部分的71%。固定资产投资贷款加快投放与政府基建投资与棚户区改造投资力度加大有关。分部门看,住户贷款增长略有放缓,非金融企业及其他部门贷款增长加快。上半年住户部门人民币贷款同比少增1941 亿元,非金融企业及其他部门人民币贷款同比多增8538 亿元。

在央行“定向降准+再贷款”精准发力作用下,小微企业与“三农”贷款增长较快。上半年小微企业贷款同比多增26亿元;“三农”(农村、农户、农业)贷款同比多增1350亿元。伴随棚户区改造投资力度增大,6月末,棚户区改造贷款余额同比增长67.4%,增速比去年同期提高39.5个百分点,上半年增加2211亿元,同比多增1711亿元。产能过剩行业中长期贷款增速回落,6月末,产能过剩行业中长期贷款余额同比增长6.4%,增速较去年末回落1.1个百分点。其中,钢铁业中长期贷款余额同比下降8.9%,建材业中长期贷款余额同比下降6%。

4.货币市场利率和债券市场收益率均走低,社会资金成本趋降

受金融调控影响,今年以来,货币市场利率和债券市场收益率与债券发行利率均有不同程度下降,短期利率下行幅度大于中长期利率。7月末,隔夜、1周Shibor分别为3.3%和3.98%,分别较年初下降0.07和1个百分点;3个月和1年期Shibor为4.72%和5.00%,分别较年初下降0.95个和上升0.03个百分点;7天回购利率为4.02%,较年初下降0.96个百分点;1年、3年和10年期国债到期收益率分别为3.96%、4.08%和4.12%,分别较年初下降0.49、0.53和0.34个百分点。

受社会流动性宽松和金融市场流动性平稳、充裕的传导影响,社会资金成本也有所下降。6 月份,非金融企业及其他部门贷款加权平均利率为6.96%,比去年12月份下降0.24 个百分点。理财、信托以及包括余额宝在内的货币市场基金收益率均走低。7月末,1周、3个月和1年期的人民币理财产品预期年收益率分别为4.2%、5.13%和5.5%,分别比上年末下降0.7、0.8和0.47个百分点。6月份,1年以下的非证券投资类信托产品预期年收益率为8.35%,比去年12月份低0.06个百分点。截至7月31日,余额宝7日年化收益率为4.17%,较年初大幅回落2.57个百分点。

5.人民币兑美元总体持续小幅贬值,外汇收支形势存在较大起伏变化

今年以来,人民币兑美元持续小幅贬值,3月份扩大波动幅度后,汇率弹性明显增强。根据人民币兑美元汇率中间价计算,1-7月份各月人民币兑美元中间价月度波动幅度分别为贬值0.13%、贬值0.27%、贬值0.5%、贬值0.1%、贬值0.19%、升值0.27%和贬值0.24%。按中间价计算,1-7月人民币兑美元累计贬值幅度为1.14%。

从人民币即期汇率走势看,人民币兑美元一季度小幅贬值,二季度则持续小幅升值,与中间价走势有所背离。1-7月各月人民币兑美元即期汇率月度波动幅度分别为贬值0.1%、贬值1.4%、贬值1.19%、贬值0.66%、升值0.19%、升值0.68%和升值0.49%。二季度人民币即期汇率走强部分原因在于国内经济基本面转好。

国际收支延续了近年来趋于平衡的发展势头,双顺差规模继续缩小。今年上半年,经常项目顺差793 亿美元,比上年同期减少191 亿美元,与同期GDP 之比为1.8%;资本和金融项目顺差815 亿美元,比上年同期减少372亿美元。分季度看,外汇收支形势存在较大的起伏变化。一季度,银行结售汇顺差1592亿美元,同比增长57%,显示跨境资金流动呈现偏流入压力;二季度,结售汇顺差290亿美元,同比下降21%,环比下降82%,显示跨境资金流动呈现偏流出压力。

下半年金融调控面临的主要问题

1. 全球货币政策走向进一步分化

自2013年底美联储开始缩减购债规模、逐步结束量化宽松政策(QE)以来,美日欧发达经济体的QE联盟开始分道扬镳。随着美联储逐步退出QE措施不断加码,新兴经济体的货币政策选择也再度面对考验,加速“分化”。2013年底至今,伴随美国经济日益复苏,美联储已连续6次缩减购债规模,每次缩减100 亿美元,由850亿美元削减到目前的250亿美元。预计美联储将于今年10月份彻底结束购债,并在明年开始加息。美联储逐步退出QE的同时,欧洲央行与日本央行仍在QE的路上前行。

面临通缩压力,欧洲央行在今年6月份的议息会议上下调主要再融资利率、边际贷款便利利率和存款便利利率三大关键利率,其中存款便利利率首次降为负利率,并公布了一项新的宽松计划,包括从9月份开始将向主要银行提供定向长期再融资操作,以激励这些银行增加放贷。日本银行继续实施“量化和质化宽松货币政策”,将基础货币作为货币政策操作目标,以每年60-70 万亿日元的速度增加基础货币,以期在两年内实现2%的通胀目标。4月份消费税率的提高使日本国内消费支出遭受重挫,6月份日本工业产出环比下降3.3%,创2011年3月份大地震以来的最大降幅。预计日本央行将维持其创纪录规模的QE政策,未来甚至有可能进一步加码。

受美联储货币政策正常化溢出效应冲击,新兴经济体面临防止资本外流与维持币值稳定的双重压力。由于基本面不同,新兴经济体货币政策分化也在加剧。巴西、印度、印尼、南非和土耳其“五大脆弱经济体”货币政策偏紧,面临债务危机的阿根廷与面临乌克兰危机的俄罗斯则通过大幅加息来遏制本币贬值。不过,土耳其央行在近期不确定性风险下降和通胀形势缓和的背景下,5 月22 日、6 月24 日和7 月17 日三次下调七天回购利率。为推动经济加快复苏,墨西哥央行于6 月6 日下调基准利率,匈牙利央行于4 月30 日、5 月28 日、6 月25 日和7 月22 日四次下调基准利率。随着美联储彻底退出QE甚至开始加息,新兴经济体货币政策将根据全球流动性状况在经济增长、防范通胀以及维护本币汇率稳定等调控目标中寻找平衡点。

2.房地产市场步入调整加大经济下行压力

二季度政府政策“托底”使我国经济增长“缓中趋稳”。随着前期政策效应的逐步显现,以及“稳增长”政策的“微刺激”政策进一步出台,我国宏观经济运行将仍保持在合理区间,经济增速突破“下限”的可能性很小。不过,下半年房地产市场调整导致相关投资增长放缓仍带来短期经济下行压力。

今年前5个月,固定资产投资增速逐月回落,在政府基建投资力度增大的支撑下,6月份投资增速止跌企稳。上半年,固定资产投资扣除价格因素实际增长16.3%,增幅分别较上年同期和全年放缓3.2和2.9个百分点,与今年一季度持平。从固定资产投资三大类构成表现看:制造业投资月度增速“缓中趋稳”,2-6月份各月累计同比增速分别为15.1%、15.2%、15.2%、14.2%和14.8%;政府基建投资增速二季度加快,2-6月份累计同比增速分别为18.8%、20.9%、20.9、23.0%和22.8%;房地产开发投资增速则逐月回落,1-6月增长14.1%,同比放缓6.2个百分点,为2009年四季度以来的最低水平。下半年,基建投资有望保持快速增长,但房地产开发投资将继续低迷,制造业投资也难有起色。基建投资“独木难支”,投资增速将进一步小幅回落。

目前房地产市场调整趋势日益明显。今年5月以来,部分二线及三线城市已尝试局部放宽楼市限购令,目前已有近30个城市限购“松绑”,但政府救市并未改变房价下行与成交低迷的势头。7月份大部分城市房价环比小幅下降,而且从个数看,环比下降的城市个数继续增加,70个大中城市中,价格环比下降的城市有55个,持平的城市有7个。上半年商品房销售面积同比下降6.0%,商品房销售额同比下降6.7%。房地产投资占全部投资近20%,房地产对上下游产业有较强的拉动作用,房地产相关税收与土地出让收入也是地方政府的重要财源。房地产市场调整不仅直接造成房地产产开发投资低迷,还通过影响上下游产业需求和地方政府财力间接拖累制造业投资和基建投资增长。

3.临时因素对物价平稳运行形成扰动

上半年CPI同比上涨2.3%,低于全年3.5%的预期目标;PPI同比下降1.8%。受二季度经济增长“缓中趋稳”带动,5、6月份CPI环比变化率高于近十年同期平均水平,4、5、6月份PPI同比降幅连续3个月收窄。不过,从环比变化率看,上半年PPI持续环比负增长,说明在“去产能”与“去库存”的重压下,生产领域仍存在较大通货紧缩压力。

预计下半年物价形势仍将保持“消费领域温和通胀、生产领域持续通缩”的格局。但近期出现的一些临时性因素可能对物价平稳运行产生扰动,对此需给予关注。

一是经历了15年来最严重的、长达7个多月的亏损期,目前生猪养殖户压栏惜售心理突出,能繁母猪以及生猪存栏量维持历史低位。根据农业部监测统计数据,6月底生猪存栏量同比下降4.8%,已经连续17个月同比下降;能繁母猪存栏量同比下降8.2%,已经连续3个月低于农业部4800万头的警戒线。猪肉价格1-4月各月持续环比下降,5-6月环比连续两月环比上涨。生猪存栏量持续下降将导致后续供给趋紧,从而推动猪肉价格将上涨。

二是7月份以来北方大部分地区持续出现高温天气,致使黄淮和华北地区出现严重干旱。黄淮地区是我国两大玉米主产区之一,干旱致使玉米苗情远不及往年。据农业部8月4日农情调度,全国受旱面积为6420多万亩,其中重旱1700万亩。8月上旬大部分旱区降水偏少,加之气温偏高,旱情仍会持续发展。

三是乌克兰危机与阿根廷债务危机可能推高国际粮价。乌克兰是世界重要的粮食出口国,是仅次于美国的全球第二大谷物出口国。近期其国内紧张的局势或将影响国际市场粮食供应。阿根廷是全球第三大大豆出口国,也是主要的豆粕和豆油出口国。近期爆发的阿根廷债务危机给阿根廷比索汇率带来下行压力,导致通胀压力增长,阿根廷农户很可能更加囤货惜售。阿根廷农业部称,迄今为止阿根廷农户已经出售45.53%的2013/14年度产大豆,低于上年同期的52.43%。

4.结构性与体制性问题造成实体经济“融资贵”问题难解

缓解企业(尤其是小微企业)“融资贵”问题是今年金融调控的重点。上半年央行通过调节市场流动性、再贷款及定向降准等手段引导市场利率走低,社会资金成本较去年末略有下降。缓解实体经济“融资贵”虽初见成效,但这一问题难以有效解决。6月份非金融企业及其他部门贷款加权平均利率略低于3月份与去年12月份,但仍高于去年同期,其中,一般贷款加权平均利率为7.26%,比去年同期与去年12月份分别高出0.16和0.12个百分点。一年期贷款基础利率(LPR)仍维持在5.76%的较高水平,各期限非证券投资类信托产品预期年收益率以及国债、企业债等发行利率均高于去年同期水平。

下半年金融调控政策趋势

1. 稳健的货币政策继续向中性略松方向微调

金融调控要加强货币政策与金融监管政策的配合,综合运用各类调控手段,坚决守住不发生系统性区域性金融风险底线,为防范房地产市场调整加剧经济下行和财政金融风险创造稳定的金融环境。稳健的货币政策二季度已开始向宽松方向微调,下半年货币政策要在坚持中性基调的同时,延续二季度操作,继续向宽松方向微调。政策执行要进一步强调“适时适度预调微调”。

一方面要及早发现苗头性、倾向性问题,充分考虑货币政策传导时滞,打好提前量,早做准备,提前应对。另一方面要积极配合政府各项“微刺激”政策,保持社会融资规模与货币供给增长稳定、适度,引导商业银行改善对企业的金融服务,减轻企业资金成本负担。建议M2年末增速可略高于13%的预期目标,保持在13%~14%的水平,全年社会融资规模18~19万亿元,隔夜SHIBOR稳定在2%~3%。

2.加强定向调控手段运用,实现“结构优化”

7月中旬,李克强总理连续主持召开三次会议,明确了下半年宏观调控的思路——保持定力、有所作为、统筹施策、精准发力,在调控上不搞“大水漫灌”,而是抓住重点领域和关键环节,更多依靠改革的办法,更多运用市场的力量,有针对性地实施“喷灌”“滴灌”。

为此,下半年货币政策要加强对信贷政策、差异化的存款准备金政策以及再贷款等结构性调整手段的运用,引导商业银行优化信贷资金结构,实现定向调控。通过落实好“定向降准”的相关措施,加大支农、支小再贷款的运用,调整差别准备金动态调整工具的有关参数,加强对商业银行的窗口指导,探索完善信贷政策导向效果评估,鼓励和引导信贷资金流向中小企业、三农、棚户区改造等保障性安居工程、民营企业、先进制造业、战略新兴产业、服务业、节能环保、小微企业、自主创新等重点领域和社会薄弱环节,同时严格控制对高耗能、高排放行业和产能过剩行业的贷款。在坚持对投机性购房需求“限贷”的同时,通过信贷政策引导商业银行积极满足居民首套自住普通商品房消费。

3.存贷比监管应与时俱进,不断改进与优化

近年来,不断有要求取消银行存贷比监管的呼声。6月30日银监会公布《关于调整商业银行存贷比计算口径的通知》,对存贷比监管进行了调整。从当前商业银行资金来源和资产配置情况看,存贷比监管对于督促商业银行资产负债比例管理和防控流动性风险仍具有较强现实意义。但随着商业银行资产负债结构、经营模式和金融市场的发展变化,存贷比监管也出现了覆盖面不够,风险敏感性不足,未充分考虑银行各类资金来源和运用在期限和稳定性方面的差异,难以全面反映银行流动性风险等问题。

在当前金融风险上升,需要加强宏观审慎管理的情况下,存贷比监管不应被简单撤销,而应进一步改进和优化。例如,鉴于证券公司存款、财务公司存款、信托公司存款、金融控股公司存款等同业存款中有相当部分存款是稳定性较强的定期存款,可考虑将同业存款或同业存款中一定期限以上的存款纳入存款核算。

4.加强短期流动性调节,保证银行体系流动性平稳、适度

密切监测跨境资金流动与外汇占款增长情况,根据经济金融形势变化以及金融创新对银行体系流动性的影响,灵活运用正、逆回购等公开市场操作常规流动性调节工具维持市场流动性合理适度,保证货币市场稳定,市场利率平稳。相机使用常备借贷便利(SLF)、短期流动性调节工具(SLO)、再贴现、再贷款等工具实现有选择的“定向放松”,尝试建立抵押补充贷款(PSL)工具,以保证银行体系流动性的供应,实现流动性精准调控,同时,建立健全央行的利率调控框架,构建“利率走廊”调控机制。