首次公开发行股票投资风险特别公告

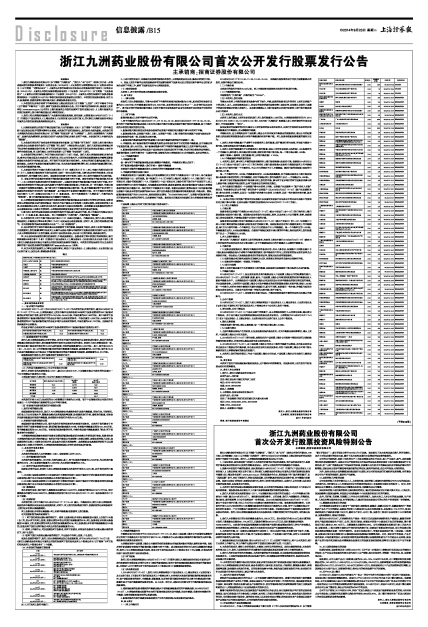

浙江九洲药业股份有限公司(以下简称“九洲药业”、“发行人”或“公司”)首次公开发行不超过5,196万股人民币普通股(A股)(以下简称“本次发行”)将于2014年9月24日分别通过上海证券交易所交易系统和网下申购电子平台实施。发行人、主承销商特别提请投资者关注以下内容:

1、中国证监会、其他政府部门对发行人本次发行所做的任何决定或意见,均不表明其对发行人股票的价值或投资者的收益作出实质性判断或者保证。任何与之相反的声明均属虚假不实陈述。

2、拟参与本次发行申购的投资者,须认真阅读2014年9月16日(T-6日)刊登于《中国证券报》、《证券时报》、《上海证券报》和《证券日报》上的《浙江九洲药业股份有限公司首次公开发行股票招股意向书摘要》及上海证券交易所(www.sse.com.cn)的招股意向书全文,特别是其中的“重大事项提示”及“风险因素”章节,充分了解发行人的各项风险因素,自行判断其经营状况及投资价值,并审慎做出投资决策。根据《证券法》的规定,股票依法发行后,发行人经营与收益的变化,由发行人自行负责,由此变化引致的投资风险,由投资者自行承担。

3、本次网下发行的股票无流通限制及锁定安排,自本次发行的股票在上海证券交易所上市交易之日起开始流通。请投资者务必注意由于上市首日股票流通量增加导致的投资风险。

4、发行人所在行业为医药制造业(C27),中证指数有限公司发布的行业最近一个月平均静态市盈率为37.78倍(截止2014年9月19日)。请投资者决策时参考。从行业看,发行人与博腾股份、华海药业、海正药业、新华制药等上市公司业务具有一定相似度。以2013年每股收益及2014年9月19日(T-3日)前20个交易日均价计算,可比上市公司2013年静态市盈率均值为59.17倍。请投资者决策时参考。本次发行价格15.43元/股对应的2013年摊薄扣除非经常性损益后市盈率为22.36倍,低于中证指数有限公司发布的行业最近一个月平均静态市盈率和可比公司平均市盈率。但依然存在股价下跌给新股投资者带来损失的风险。发行人和主承销商提请投资者关注投资风险,审慎研判发行定价的合理性,理性做出投资。

5、发行人本次募投项目的计划所需资金量为75,266.31万元。按本次发行价格15.43元/股计算的预计发行人募集资金总额为80,174.28万元,扣除发行费用4907.9712万元后,预计募集资金净额为75266.3088万元。本次发行存在因取得募集资金导致净资产规模大幅度增加对发行人的生产经营模式、经营管理和风险控制能力、财务状况、盈利水平及股东长远利益产生重要影响的风险。

6、本次发行申购,任一投资者只能选择网下或者网上一种方式进行申购,所有参与网下报价、申购、配售的投资者均不得再参与网上申购;单个投资者只能使用一个合格账户进行申购,任何与上述规定相违背的申购均为无效申购。

7、请投资者务必关注投资风险:若2014年9月24日(T 日)出现网下申购不足,将中止本次发行;若T日出现网上申购不足,网上申购不足部分向网下回拨后仍然认购不足的,中止发行。

8、本次发行结束后,需经上交所批准后,方能在上交所公开挂牌交易。如果未能获得批准,本次发行股份将无法上市,发行人会按照发行价并加算银行同期存款利息返还给参与网上申购的投资者。

9、发行人的所有股份均为可流通股,本次发行前的股份有限售期,有关限售承诺及限售期安排详见招股意向书。上述股份限售安排系相关股东基于发行人治理需要及经营管理的稳定性,根据相关法律、法规做出的自愿承诺。

10、本次发行定价遵循市场化定价原则,在初步询价阶段由网下机构投资者基于真实认购意愿报价,发行人与主承销商根据初步询价结果,综合考虑发行人基本面、所处行业、市场情况、募集资金需求、承销风险等因素,协商确定本次发行价格。任何投资者如参与申购,均视为其已接受该发行价格;如对发行定价方法和发行价格有任何异议,建议不参与本次发行。

11、国内外市场竞争的风险

原料药行业是最具国际化的行业之一,公司直接参与激烈的国际竞争。随着全球仿制药市场的蓬勃发展和国际原料药产业的生产转移,在发达国家生产企业巩固专利和工艺优势的同时,越来越多的发展中国家(如印度等)制药企业参与药品产业链的争夺,甚至可能采取包括反倾销调查等手段打压我国原料药的出口,对我国原料药出口企业形成较大的竞争压力。

随着市场竞争的优胜劣汰以及国家推进产业结构优化升级、防止盲目投资和低水平扩张的法规和政策推动,国内已经发展出不少资金和人才雄厚、技术和工艺领先的原料药生产企业,在规范国内竞争秩序的同时,也可能会加剧市场竞争。新的竞争者加入以及竞争者实力增强,特别是竞争者产品领域以及新开发产品领域与公司相同或相似时,公司所面临的竞争风险也将增加。

12、环保政策及产业结构调整风险

2014年4月25日,全国人大常委会表决通过了修订后的《中华人民共和国环境保护法》(以下简称“新《环保法》”),新《环保法》将于2015年1月1日实施。该法强化了地方政府及其负责人的环保责任,加大了对违法排污的处罚力度,提升了地方政府及排污企业增加环保投资的积极性。

公司的化学原料药、医药中间体的生产工艺涉及较复杂的化学反应,其中产生废水、废气、固体废物等污染性排放物和噪声。虽然公司已严格按照有关环保法律法规及相应标准对上述污染物排放进行了有效治理,使“三废”的排放达到了环保规定的标准,但随着人民生活水平的提高及社会环境保护意识的不断增强,国家及地方政府可能在将来颁布新的法律法规,提高环保标准,使公司环保投入相应增加。

另外,如果未来地方政府继续加快推进城市化进程,对公司所在地进行区域经济规划调整,也可能会对公司生产经营的连续性、稳定性产生影响。

13、实际控制人控制的风险

公司实际控制人为花轩德父女三人。本次发行前,实际控制人直接和间接控制公司76.43%的表决权;本次发行后,花轩德父女三人仍将保持对公司的绝对控股地位(含直接和间接持有的股份)。同时,花轩德担任公司董事长,花莉蓉担任公司董事兼总经理,花晓慧担任公司董事。

如果实际控制人利用其控制和主要决策者的地位,通过行使表决权对公司重大资本支出、人员任免、发展战略等方面施加影响,存在使公司决策偏离中小股东最佳利益目标的可能性。

此外,花轩德、花莉蓉、花晓慧三人作为公司实际控制人,如果未来三人对公司的发展战略、生产经营、人员任免等方面存在分歧,有可能导致三人通过行使表决权使公司的正常生产经营受到一定的影响。

14、募集资金投资项目的风险

公司募集资金投资项目主要用于“美罗培南、亚胺培南、酮洛芬、盐酸文拉法辛、盐酸度洛西汀”等原料药产品生产车间的建设、高新技术研发中心建设项目以及补充流动资金,总投资90,774.37万元,涉及5条原料药生产线和多功能中试车间、辅助生产项目、公用工程、服务性工程项目以及研发中心大楼的建设,投资规模较大,建设内容较多。

截至2014年6月30日,川南原料药生产基地一期项目已完成培南类原料药生产线建设、酮洛芬原料药生产线及部分辅助生产项目、公用工程项目建设;高新技术研发中心建设项目也已开始建设,整个募投项目投入资金43,851.74万元,占募集资金总额的58.26%。公司对募集资金投资项目在工艺技术方案、设备选型、工程方案等方面经过仔细分析和周密计划,但建设计划能否按时完成、项目的实施过程和实施效果等都存在着一定的不确定性。在项目实施过程中,可能存在因组织不善、工程进度、工程质量、投资成本发生变化而致项目未能如期完成或投资超过预算等风险。另外,竞争对手的发展、产品价格的变动、市场容量的变化、宏观经济形势的变动等因素以及新建原料药生产车间药品认证风险、拟投资产品的市场开拓风险也会对募集资金投资项目的投资回报和预期收益等项目实施目标产生不利影响。

15、出口退税政策变化的风险

根据财政部、国家税务总局(财税[2002]7号)《关于进一步推进出口货物实行免抵退办法的通知》的规定,生产企业自营或委托外贸企业代理出口自产货物,除另有规定外,增值税一律实行免、抵、退税管理办法。

报告期内,公司主要产品出口退税率主要为0%、9%、13%、15%和17%五类,出口货物实际免抵退税额分别为5,151.58万元、7,099.64万元、8,741.54万元和4,225.20万元,退税率增减1%对净利润的影响金额分别为474.51万元、623.96万元、740.45万元和383.14万元,如果国家对出口产品的退税率进行调整,出现调低公司主营产品出口退税率的情况,将对公司的经营业绩产生不利影响。

16、关于FDA进口警示

2013年10月,美国FDA对公司所属生产厂区之一的位于台州市外沙路99号的厂区进行了现场检查,在检查过程中发现部分需整改事项。美国FDA于2014年3月19日向公司出具了进口警示通知函。根据通知函,公司自该通知函出具之日起至整改确认期间来自于公司位于外沙路99号的厂区及公司所属位于同一地址的进出口公司的制剂或原料药将不被美国接受。2014年7月9日,美国FDA针对上述进口警示通知函向公司出具了警告信,指出公司存在的cGMP不符合项。

公司不生产制剂,2011年到2013年,外沙厂区及九洲进出口对美国市场原料药业务总的收入和毛利占公司营业收入总额和毛利总额的比例分别平均为2.85%和1.87%。进口警示将对外沙厂区及九洲进出口的对美国原料药业务构成影响。

发行人:浙江九洲药业股份有限公司

主承销商:招商证券股份有限公司

2014年9月23日