|

社会资本涌入有望打破市场单一格局

光鲜数据难掩初级阶段特征

1.主要体现在市场发育不成熟、对离岸再保险人监管存在不足、巨灾再保险缺失等方面

2.专业再保险市场主体只有10家,且法人机构只有中再集团及其旗下子公司,导致市场供给不足、交易不够活跃

3.中外资主体发展不平衡,不仅数量远远少于外资,产品开发能力和服务能力也较弱

⊙记者 黄蕾 ○编辑 孙忠

由于历史原因,我国再保险市场主体较少,中资法人机构仅有一家中再集团及其子公司,再保险供给过度依赖外资保险公司。这与竞争残酷而又激烈的直保市场形成强烈对比,也远远不能满足市场对再保险的需求。

上海证券报昨日从知情人士处获悉,在市场的强烈呼声下,已有社会资本计划牵头,组建一家中资再保险法人机构,打破原有单一格局。

此外,监管部门也考虑出台再保险监管顶层设计,并以上海自贸区、深圳前海等再保险中心建设为切入点,加大再保险创新力度。

再保市场初级阶段特征明显

再保险,顾名思义是指“保险的保险”,是保险公司将其承担的保险风险部分分给其他保险机构(即再保险人)的行为,是保险公司分散风险、扩大承保能力、减缓财务波动的重要手段。

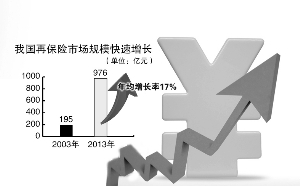

记者从相关渠道获悉的一组内部数据显示,我国再保险市场规模快速增长,专业再保险主体分保费收入由2003年的195亿元增长至2013年的976亿元,年均增长率17%。

光鲜的数据下,难掩再保险市场明显的初级阶段特征。这主要表现在:市场发育不成熟、对离岸再保险人监管存在不足、巨灾再保险缺失等方面。“当然,这与我国再保险市场起步晚、底子薄、人才少、技术弱有直接关系。”一位再保险市场人士分析说。

尤其是和拥有多达上百家法人机构的我国直保市场相比,专业再保险市场主体只有10家,且法人机构只有中再集团及其旗下子公司,其余都是分公司,导致再保险市场供给不足、交易不够活跃。

此外,中外资主体的发展不平衡,中资专业再保险主体只有中再和太平再2家公司,不仅数量远远少于外资,且产品开发能力和服务能力弱。

但另一方面,多数外资再保险公司在华分公司也不掌握风险模型、精算定价等核心技术,而是为其海外总公司所掌握,造成我国再保险市场对航空航天险、石油保险、远洋船舶险和远洋货运险、新型责任险、巨灾保险等业务结构性供给不足,高度依赖国际再保险市场。

增加再保险市场主体

在这样的背景下,近年来对于“增加再保险市场主体”的呼声此起彼伏。

一位接近监管的业内人士透露称,监管部门一是引导国内社会资本投资成立再保险公司,鼓励中资保险集团或直保公司成立再保险子公司,逐步提高中资再保险公司的竞争力;二是希望吸引更多的国际再保险人来华设立再保险公司,引导现有的外资再保险公司加大对在华分公司投入。

“中国人保及中国人寿曾有过组建再保险子公司的想法,但之后因为一些原因搁置了。”一位消息人士称,目前有社会资本计划牵头设立一家中资再保险法人机构,正在寻找合作伙伴过程中。

筹集资本并不难,但真正把它做起来却非易事。相较之下,再保比直保更专业、更复杂,但眼下正面临人才严重匮乏,产品及技术缺乏创新,对再保险人信用风险、离岸再保险人及再保险经纪人等监管存在不足等问题,亟待再保险监管顶层设计的出台。

“目前,监管部门正在酝酿加强再保险监管顶层设计,改革现有的再保险监管方式方法。”知情人士称,此外还计划以上海自贸区、深圳前海等再保险中心建设为切入点,加大再保险创新力度,鼓励发展离岸再保险业务,强化再保险对海外企业的支持保障功能,鼓励再保险创新产品试点,促进国际再保险业务、机构、人才、技术汇集,推动改革创新前沿地区发展成为区域性乃至全球性的再保险中心。

上述人士还透露称,中国保险行业协会或将成立再保险工作部,加大再保险人才培养力度,条件成熟时,考虑开展再保险从业人员专业资格认证。“同时,也将在再保险产品和技术创新方面,探索利用巨灾债券等新型再保险风险转移方式,在国际资本市场分散我国巨灾风险,增强再保险分散巨灾风险的能力。”