⊙张德良 ○编辑 杨晓坤

面对剧烈波动的外围市场,A股保持相对稳定,内生做多动力正持续加强。中期不悲观,短期股价催化剂也助推白马成长主题寻求向上突破。

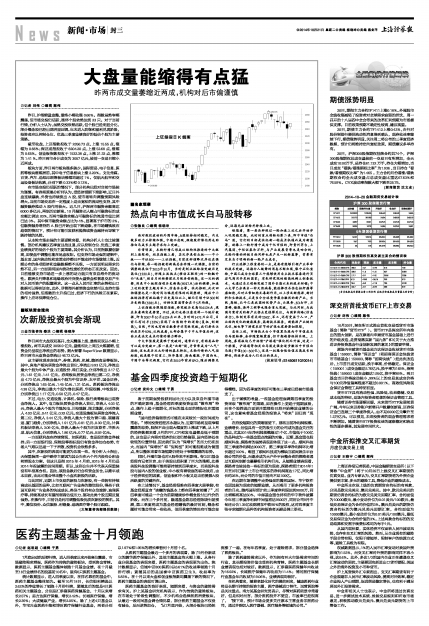

非常明显,本轮行情已形成以结构性推进的中大级别上涨架构。站在指数上看,其次序是创业板——中小板——中证500——上证指数,目前这种演绎次序还在强化与持续,每一轮指数创新高总会伴随一次调整。当前的调整就类似于2013年10月,当时是创业板综指突破历史高位(1220点),伴随主流热点(移动互联网)的一轮飙升而“失速”,经当月回档整理次月便再创新高。这一次的调整,则是中小板综指创历史新高(8017点)后的调整,加速上攻的投资主题为军工、信息安全等。依此推测,此次回档调整也是一段时间与幅度有限的巩固整理,随后中小板综指将有效站稳于历史高位以上,继而引领中证500创历史新高(5581点)。回档位置通常会在于5月均线。

上证指数为跟随型指数,要突破历史高位6124点,现在来看确实是奢望。不过,我们也要注意这样一个统计数据,即自2007年10月6124点以来,当时的1471只公司,目前已有过半(52%)实现了由熊转牛的逆转(复权,创新高)。当然,中间也有相当数量并非有效突破。我们要关注的是另外50%,从构成看,大部分集中于中大市值品种,这些正是决定未来行情的潜力群体。

中大市值股是最难于突破的。通常而言,有两类品种可以成为突破口:第一类是“次新”股,并常常成为“人气”指标,这也是历次大行情的基本特征。本轮行情的人气指标股,就是像中信重工、际华集团、海南橡胶、中国西电、中国中冶等次新股,它们在2010年前后IPO,随后调整充分,近期先后逆转并持续上攻。

短期看,第一类品种经过一轮加速上攻之后开始步入巩固稳定期。此时的重点将转向第二类,即中市值“白马”股,它们的目标是依托新一轮成长机遇而成为新蓝筹。就像上一轮行情中成为千亿市值的,即贵州茅台、上汽集团、中信证券和万科,与产业发展背景也是吻合的。本轮行情的终极目标同样也是产生一批新蓝筹,背景肯定来自于明确的新一轮产业成长。

行业选择上很重要的一点,是要有能够引领产业革命的技术突破。近期令人鼓舞的消息不断出现,像中石化宣称,中国已成为全球第三个能够使用自主技术装备进行页岩气商用开采的国家;有色研究院的超高纯稀土制备技术,也通过自主创新突破了国外长期以来的技术封锁;中山大学已分离出一种天然病毒,能选择性杀伤包括肝癌等癌细胞,而对正常细胞无毒副作用。以上涉及新能源、新材料和生物技术,正是当今全球竞争最为激烈的新产业。当然,高铁、北斗已是我国的优势产业,云服务、3D打印、石墨稀、储能、海洋工程等也隐含重大突破。与此同时,与我国内需有关的新产业拐点更值得关注。与国家战略(信息安全)、体制变革有关的TMT、军工,还有受益于人口、产业结构变化的健康服务、高新技术服务。新能源产业链的光伏、核电等下游需求环节的扩张也需要密切跟踪。

总体上说,市场热点由小市值黑马股向中市值成长白马股转移,会伴随宽幅震荡,但中期趋势保持乐观。上周起,券商板块已开始借“沪港通”催化剂而升温,这是一个桥梁,沪港通等相关白马股走强会逐步激活中市值白马股(市值100-300亿),这是一批隐含低估值且高成长的群体,将逐步成为人们关注的焦点。

(执业证书:S1450611020014)