| ||

|

随着近几年公募、私募基金以及其他集合理财产品类型和数量的迅猛扩张,基金(以及类基金)产品的投资难度日渐增大。一般而言,这种环境下是以基金为主要投资目标的FOF(Fund of Funds)的极好发展契机。但事实上,无论FOF管理方面的理论,还是实际的产品发行与管理实践,目前仍然处在萌芽状态。

FOF发展速度慢与理论研究的缺乏,两者之间是互为因果关系的。国内FOF管理模式的粗疏与缺陷,导致FOF产品本身不具备鲜明的风险收益特征,不能与被投资对象之间拉开差距,成为FOF发展缓慢的重要障碍。

⊙马永谙 ○编辑 于勇

国内FOF投资流程忽略了资产配置

FOF收益的最主要来源是大类资产配置,其次是类别资产配置,最后才是具体品种。而我们当下的FOF投资流程则本末倒置:FOF最主要的收益来源被直接忽略,而在最次的收益来源上却花费了大量精力。

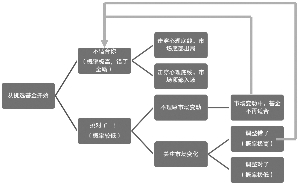

常规的FOF投资流程包括这样四个步骤:产品设计;策略设置;基金筛选与组合构建;检讨、重构与风险控制。但是我们的很多FOF投资,忽略第一个环节。产品设计的定位不明确,则相应的资产配置管理就经常错位,因此,策略设置也常常是不靠谱的。所以很多FOF基金的投资是从第三个环节直接开始投资的。

投资要想做好其实也不难,关键是尽量提高每一级决策的成功率(或者降低失败的风险)。那么从挑选基金开始的投资路是不是这样呢?

这个“逆向”流程显然不符合简单的投资原则,几乎每一个环节,失败概率都远大于成功概率,这意味着每一个阶段都在放大投资风险而不是相反。我们假设这个过程中每一级决策的成功概率有10%(实际操作中这个概率要低得多),几番折腾下来,你走到正确路上的概率也只有1/1000(10%*10%*10%),得有多好的人品才能保证自己在每个岔路口上是那个极低概率的幸运儿啊!

同时,这个流程和FOF的主要收益来源完全不匹配。FOF的收益主要来自哪里?FOF收益的最主要来源是大类资产配置。

我们都知道在投资中,资产配置的重要性要远大于具体投资品种选择的重要性,而FOF相对于其他理财产品的最大优势就是在在大类资产配置上。

FOF的业务核心之一是专业化分工。FOF基金经理主要任务是做大类资产配置,他并不负责具体的股票该怎么投、债券该怎么投,这些是FOF所买的那些基金的基金经理该干的事儿。

人的精力总是有限的。如果一个人把主要精力投在具体的投资品种选择上,他在大类资产配置所需要的宏观环境分析与判断上所花费的精力就要少。此外,投资上有一种“例外”心理,就是一个专注于具体品种选择的人,如果找到了“好”的品种,他会倾向于忽略或弱化外部环境的影响,会认为自己的投资品种是例外于市场环境的。

FOF的专业分工解决了这两个问题。FOF基金经理的任务是“配宴席”,而基金经理的任务是“炒菜”。两者的分工保证了各自最大精力投入于其擅长的领域,也确保了不会因过度关注宏观或过度关注细节而妨碍了投资判断。

FOF的业务核心之二是策略指导投资。策略是什么呢?一个完整的策略,应该包括三部分:中性市场环境下的资产配置、具体的品种选择方法、不同市场环境下的资产调整方式。策略不光告诉我们该怎么配资产,也告诉了我们在不同市场环境下临时该如何调整资产。

举个例子说,比如美林投资时钟策略。这个策略用一系列的宏观指标来预判市场,从而指导大类资产在高风险资产与低风险资产之间转换。

再比如我一直在使用的α-β策略。这个策略通过跟踪基金的α收益与β收益的变动情况,在二者交叉转向的时候调整细类资产配置。它虽然不能预测市场,但可以在市场趋势形成早期指导我们及时转向。

专业化分工与策略优先两个特征,使得FOF成为最有利于把握大类资产配置节奏的投资模式之一。

FOF收益的第二大来源是类别资产配置。

所谓类别资产,是介于大类资产(房子、股票、债券、银行存款)与具体品种之间的一个资产分类。比如在房子里的住宅、商铺,股票里的蓝筹股、成长股,债券里的企业债、政府债等等。当然,在FOF里,这个类别资产主要指的是某大类基金下的细类基金,主要是按照风格划分的细类基金。比如股票基金下的大盘蓝筹基金、小盘成长基金等。

在类别资产里,有一个有趣的现象。如果按照某些分类方式,同类的基金长期业绩会趋同,而不同类的基金业绩会分化。这个现象叫基金的业绩收敛与分层现象。这个现象也是FOF的第二大收益来源是类别基金的配置而不是具体品种选择的根源。简单地说就是,如果你选择对了细类基金,那么这个细类基金下的大部分品种,业绩都差不多。而细类基金之间的业绩差距则会拉大。比如,你选择了大盘蓝筹股票基金,在十几个月之后,这个类别里的大部分基金收益差距会逐渐收窄。但是,大盘蓝筹基金和小盘成长基金之间的收益差距则会拉大。

FOF的业务核心之三就是选类别重于选具体品种。类别资产的选择同样依FOF基金经理对未来中观市场环境的判断来定。大类资产配置中,FOF基金经理这个“宴席总理”做的是定方向,是卤菜粤菜还是淮扬菜,定配置,几荤几素几冷几热。而在类别资产配置阶段,他要做的是冷菜是哪几种,热菜是哪几种。要知道,同样是“四菜一汤”,名堂可大不一样。这名堂,就是在这个阶段定下来的。

FOF收益的第三来源才是具体品种。

FOF最终的收益确实来自于所买的基金,所以,说FOF赚的最小一块钱是买基金的钱,似乎与常识不符。但事实上,如果第一步的大类资产配置和第二步的细类资产配置做好了,具体选择基金,无非就是确保第一步和第二步的策略能完美兑现。因此,FOF投资中应该选择基金,对可把握的要求要高于赚钱,因为前者才是赚钱的基础。

搞清楚了FOF主要的收益来源,再对照我们当下的FOF投资流程,我们会发现,在现在的这个流程里,FOF最主要的收益来源被直接忽略了,而在最次的收益来源上却花费了大量精力。

国内FOF基金经理的角色定位模糊不清

大多数FOF在产品设计中并没有明确流程和角色定位,即便有也没有得到很好的执行和贯彻。FOF基金经理越俎代庖做了一般基金经理该做的事儿,相当于宴会“总理”改行去当厨师。

基金以及FOF产生的基础,是分工与能力边界,就是说每一层级的人只需要做好自己层级该做的事儿,如果超出了这个边界,插手到另一层级的事儿里去了,那么不光自己的事儿做不好,也会影响到其他层级的事儿。

如前面所说的,虽然FOF最终是通过基金投资于证券、货币市场产品、股权等领域,但FOF基金经理并不需要将主要精力集中于判断如何配置和调整这些资产,它的主要任务是寻找能有效地配置和调整这些资产的基金经理。

如果把基金的投资对象当作食材,基金经理就是厨师,基金则是厨师做出的菜,而FOF基金经理的角色,应该是个宴会“总理”:他的任务是确定宴席的菜品、组合、上菜次序,然后找到最适合做每一道菜的厨师,而不是亲自掌勺去做菜。

国内的大多数FOF,在产品设计中并没有明确上述流程和角色定位,即便有清晰的流程和角色定位也没有得到很好的执行和贯彻。

很多FOF基金经理不是花时间在对基金管理人、基金产品设计特性、运作风格的跟踪与研究上,而是花更多的时间在终端市场上,花在对股票、债券和其他投资品种的研究上,做着和基金经理一样的事情,并且根据自己对市场的判断来挑选基金。比如自己看好某行业股票,则大量配置持有该行业股票较多的基金。

FOF基金经理越俎代庖做了基金经理该做的事儿,相当于宴会“总理”改行去当厨师。当然,宴会“总理”或许是个好厨师,那么对于宾客来说,虽然没能享受到一桌配置合理的大餐,但也享受了一个好厨师做出的菜。但更多时候,宴会“总理”要在做菜上胜出大部分的优秀厨师是有难度的,所以很可能的结果,是宾客不光没能享受到一顿大餐,还只吃到一个蹩脚厨师做出的蹩脚的菜。

我曾经跟踪过一只已经算做得不错的FOF的投资运作情况。该FOF从2005年四季度到2008年一季度的两年时间里共持有过294只基金,每一季度的基金组合都有显著的行业特征,非常明显地暴露出FOF管理人的行业偏好。开玩笑地说,这个FOF基金经理真不应该来做FOF,他其实是个不错的基金经理人选,何苦来抢FOF基金经理的饭碗。

保险资金、企业年金这类以FOF模式管理资产的机构,这种情况则尤其普遍。根源大概在于这些机构受法律政策所限,部分二级市场投资必须以投资基金的方式来实现,而投资经理们内心却更愿意直接去投资。

为什么世界上社保保险之类的长期资金主要的投资标的都是基金,而在国内,这类资金的管理人却宁愿避开基金而去做直接投资?

当然是这类资金的管理人(也可以算FOF基金经理)不自觉地在从宴会“总理”转向厨师,但也还有另一方面的原因。

国内FOF缺乏行之有效的基金筛选手段

我们的基金研究,分析基金过往业绩可以做到头头是道,但一涉及基金未来的投资价值如何分析,则立刻底气不足。实际上,被实践证明行之有效的基金分析手段,目前国内仍是空白。

说起来似乎有些不可思议,中国的基金已经产生了十余年,投资于基金的实践也进行了十余年,但目前指导我们基金投资的理念,却基本是个空白,或者说,被实践证明行之有效的基金分析手段,是个空白。

我们的基金研究,分析基金过往业绩可以做到头头是道,但一涉及基金未来的投资价值如何分析,则立刻底气不足。与之相对照的是,在直接投资领域,尤其是在股票的投资领域,基本面分析法已经成为大多数分析师和投资机构所接受的分析与投资指导方法,而且是被实践所证明的有价值的方法。

在较为专业的投资者以及FOF基金经理一类专业基金投资人中,应该都接触过基金投资要观察过往业绩,要考察基金公司,要考察基金经理等一系列观念。但很多人应该都有过这样一个幻灭的过程:投资实践证明,过往业绩、公司甚至基金经理这些要素,都无法和基金的未来业绩挂上一个可以预测的勾。简而言之,如果凭着这些因素去观察基金,基金的未来业绩其实是不可预测的。

所以很多FOF基金经理转而以基金为媒介去做直接投资,并不是这样有助于管理效率的提升,只是因为基金投资确实无处着力。作为一个为资金负责的投资管理人,他唯一可做的,就是用这种方式来实现自己的“价值”。

流程不合理以及产品定位不清晰、基金选择无所适从、FOF基金经理权限边界不明确,这是国内FOF管理上所面对的几个主要问题。其中FOF基金经理管理边界不明确其实是其他问题的派生品。