(上接B21版)

2、股权控制关系

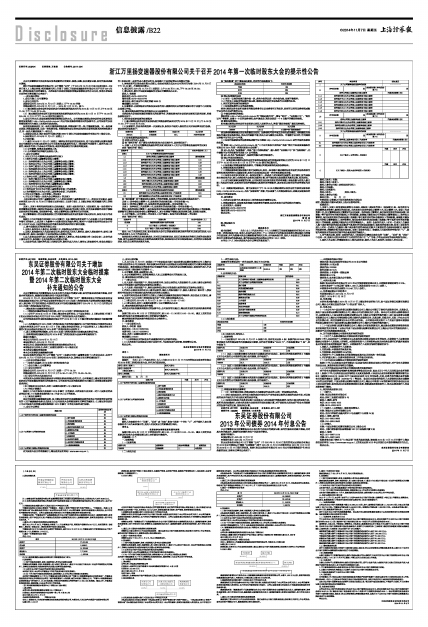

■

注1:安徽省信用担保集团有限公司直属安徽省政府,为省属大型国有独资企业,注册资本为人民币28.66亿元。

注2:合肥兴泰控股集团有限公司是经合肥市国资委批准设立并授权经营的国有独资公司,注册资本为人民币8.7亿元。

3、华富基金资金来源与发行人及其关联方不存在任何关系

华富基金拟担任正在设立筹备的“华富基金-鸿盛14号资产管理计划”的资产管理人。“华富基金-鸿盛14号资产管理计划”的认购资金没有来自于本公司及本公司关联方、本公司的董事、监事及高级管理人员的资金,也不存在杠杆融资结构化的设计。公司未直接或通过利益相关方向华富基金提供财务资助或者补偿。

华富基金承诺:“华富基金用于认购康得新本次非公开发行股票的资金与康得新及其关联方、康得新的董事、监事及高级管理人员不存在任何关系;华富基金及其股东与康得新及其关联方、康得新的董事、监事及高级管理人员不存在关联关系。”

4、最近三年主要业务的发展状况和经营成果

截至2014年9月30日,华富基金共管理了14只公募基金产品,管理资产规模约为90.7亿元,包括股票型(含指数型)、混合型(含保本型)、债券型和货币型四大基金类型。

华富基金自2012年开始从事非公募资产管理业务,截至2014年6月30日,华富基金发行并管理的基金专户资产管理计划17只,规模约为17.72亿元。

5、最近一年简要财务会计报表

单位:万元

■

注:以上财务数据经天健会计师事务所(特殊普通合伙)审计。

6、其他情况

(1)发行对象及其董事、监事、高级管理人员守法合规情况说明

华富基金及其董事、监事、高级管理人员(或者主要负责人)最近5年未受过行政处罚(与证券市场明显无关的除外)、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(2)本次非公开发行完成后同业竞争和关联交易情况

本次发行前后,本公司与华富基金不存在同业竞争和关联交易情况。

(3)24个月内发行对象及其控股股东、实际控制人与上市公司之间的重大交易情况

本次发行预案披露前24个月内,华富基金担任资金管理人的“华富中小板指数增强型证券投资基金”、华富基金的控股股东华安证券有限责任公司在二级市场配置发行人的股票,截至本次发行预案公告日,“华富中小板指数增强型证券投资基金”持有发行人19,053股股票,华安证券有限责任公司持有发行人300,000股股票。除此之外,华富基金及其控股股东、实际控制人与本公司之间不存在交易。

(四)深圳前海安鹏资本管理中心(有限合伙)基本情况

1、基本情况

公司名称:深圳前海安鹏资本管理中心(有限合伙)

注册地址:深圳市前海深港合作区前湾一路1号A栋201室

成立日期:2014年11月4日

企业类型及经济性质: 有限合伙企业

合伙人:普通合伙人为深圳市安鹏股权投资基金管理有限公司、有限合伙人为北京汽车集团产业投资有限公司

认缴出资:1,010万

经营范围:受托资产管理(不得从事信托、金融资产管理、证券资产管理、保险资产管理等业务);股权投资;企业管理咨询(不含限制项目)。

2、合伙人情况

■

北京汽车集团产业投资有限公司系经北京市国资委批准,由北京汽车集团有限公司独资设立,是北汽集团对外投资和资本运作的唯一平台,注册资本2亿元人民币,经营范围为项目投资、资产管理、投资咨询和企业管理。

3、安鹏资本资金来源与发行人及其关联方不存在任何关系

安鹏资本拟以自有资金参与本次非公开发行的认购,认购资金没有来自于本公司及本公司关联方、本公司的董事、监事及高级管理人员的资金,也不存在杠杆融资结构化的设计。公司未直接或通过利益相关方向安鹏资本提供财务资助或者补偿。

安鹏资本承诺:“安鹏资本用于认购康得新本次非公开发行股票的资金与康得新及其关联方、康得新的董事、监事及高级管理人员不存在任何关系;安鹏资本与康得新及其关联方、康得新的董事、监事及高级管理人员不存在关联关系。”

4、最近三年主要业务的发展状况和经营成果

安鹏资本主要从事对非上市企业的股权投资、通过认购非公开发行股票或者受让股权等方式持有上市公司股份。截至本次发行预案公告日,安鹏资本暂未发生实际业务。

5、最近一年财务会计报表

安鹏资本成立于2014年11月4日,尚未开展实质业务。

6、其他情况

(1)发行对象及其董事、监事、高级管理人员守法合规情况说明

安鹏资本及其董事、监事、高级管理人员(或者主要负责人)最近5年未受过行政处罚(与证券市场明显无关的除外)、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(2)本次非公开发行完成后同业竞争和关联交易情况

本次发行前后,本公司与安鹏资本不存在同业竞争和关联交易情况。

(3)24个月内发行对象及其控股股东、实际控制人与上市公司之间的重大交易情况

本次发行预案披露前24个月内,安鹏资本及其控股股东、实际控制人与本公司之间不存在交易。

(五)天弘基金管理有限公司基本情况

1、基本情况

公司名称:天弘基金管理有限公司

注册地址:天津市河西区马场道59 号天津国际经济贸易中心A 座16 层

注册资本:18,000万元

成立日期:2004年11月8日

法定代表人:李琦

主营业务:从事特定客户资产管理业务以及公开募集证券投资基金管理业务

2、股权控制关系

■

3、天弘基金资金来源与发行人及其关联方不存在任何关系

天弘基金拟担任正在设立筹备的“天弘基金定增40号资产管理计划”的资产管理人。 “天弘基金定增40号资产管理计划”的认购资金没有来自于本公司及本公司关联方、本公司的董事、监事及高级管理人员的资金,也不存在杠杆融资结构化的设计。本公司未直接或通过利益相关方向天弘基金提供财务资助或者补偿。

天弘基金承诺:“天弘基金用于认购康得新本次非公开发行股票的资金与康得新及其关联方、康得新的董事、监事及高级管理人员不存在任何关系;天弘基金及其股东与康得新及其关联方、康得新的董事、监事及高级管理人员不存在关联关系。”

4、最近三年主要业务的发展状况和经营成果

天弘基金是经证监会批准成立的全国性公募基金管理公司之一。截至2014年9月30日,天弘基金拥有公募基金、特定客户资产管理业务等资格,并于2013年1月7日获中国证监会核准设立全资子公司。

5、最近一年简要财务会计报表

单位:万元

■

6、其他情况

(1)发行对象及其董事、监事、高级管理人员守法合规情况说明

天弘基金及其董事、监事、高级管理人员(或者主要负责人)最近5年未受过行政处罚(与证券市场明显无关的除外)、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(2)本次非公开发行完成后同业竞争和关联交易情况

本次发行前后,本公司与天弘基金不存在同业竞争和关联交易情况。

(3)24个月内发行对象及其控股股东、实际控制人与上市公司之间的重大交易情况

本次发行预案披露前24个月内,天弘基金及其控股股东、实际控制人与本公司之间不存在交易。

(六)新疆赢盛通典股权投资合伙企业(有限合伙)基本情况

1、基本情况

公司名称:新疆赢盛通典股权投资合伙企业(有限合伙)

注册地址:新疆乌鲁木齐高新技术产业开发区(新市区)高新街258号数码港大厦2015-686号

成立日期:2014年9月29日

企业类型及经济性质: 有限合伙企业

合伙人:普通合伙人为新疆英拓聚鑫股权投资管理有限公司、有限合伙人为梁文娟

认缴出资:3,000万

经营范围:从事对非上市企业的股权投资、通过认购非公开发行股票或者受让股权等方式持有上市公司股份

2、合伙人情况

■

赢盛通典的普通及执行事务合伙人是新疆英拓聚鑫股权投资管理有限公司,认缴2,400万元出资,委派刘晓丽担任赢盛通典法定代表人,有限合伙人为梁文娟,认缴600万元的出资。

3、赢盛通典资金来源与发行人及其关联方不存在任何关系

赢盛通典拟以自有资金参与本次非公开发行的认购,认购资金没有来自于本公司及本公司关联方、本公司的董事、监事及高级管理人员的资金,也不存在杠杆融资结构化的设计。公司未直接或通过利益相关方向赢盛通典提供财务资助或者补偿。

赢盛通典承诺:“赢盛通典用于认购康得新本次非公开发行股票的资金与康得新及其关联方、康得新的董事、监事及高级管理人员不存在任何关系;赢盛通典与康得新及其关联方、康得新的董事、监事及高级管理人员不存在关联关系。”

4、最近三年主要业务的发展状况和经营成果

赢盛通典主要从事对非上市企业的股权投资、通过认购非公开发行股票或者受让股权等方式持有上市公司股份。截至本次发行预案公告日,赢盛通典暂未发生实际业务。

5、最近一年财务会计报表

赢盛通典成立于2014年9月29日,尚未开展实质业务。

6、其他情况

(1)发行对象及其董事、监事、高级管理人员守法合规情况说明

赢盛通典及其董事、监事、高级管理人员(或者主要负责人)最近5年未受过行政处罚(与证券市场明显无关的除外)、刑事处罚或者涉及与经济纠纷有关的重大民事诉讼或者仲裁。

(2)本次非公开发行完成后同业竞争和关联交易情况

本次发行前后,本公司与赢盛通典不存在同业竞争和关联交易情况。

(3)24个月内发行对象及其控股股东、实际控制人与上市公司之间的重大交易情况

本次发行预案披露前24个月内,赢盛通典及其控股股东、实际控制人与本公司之间不存在交易。

三、股份认购协议的主要内容

2014年11月5日,本公司(协议甲方)分别与本次非公开发行的认购人康得集团、丰实云兰、华富基金、安鹏资本、天弘基金、赢盛通典签订了附条件生效的《股份认购合同》,协议内容摘要如下:

(一)认购股份数量

公司本次非公开发行股票数量不超过22,684.310万股,其中,康得集团同意认购11,342.155万股;丰实云兰同意认购3,780.718万股;华富基金同意认购2,646.503万股;安鹏资本同意认购1,890.359万股;天弘基金同意认购1,890.359万股;赢盛通典同意认购1,134.216万股。

若甲方本次非公开发行的股票数量调减,各认购方的认购股份数量将根据各方认股股份数的相对比例做相应调整。届时将签署补充协议约定有关事项。

(二)认购价格、价款及支付方式

甲方本次非公开发行的定价基准日为本次非公开发行董事会决议公告日,经协商确定甲方本次非公开发行股票的发行价格为26.45元/股(该价格不低于定价基准日前20个交易日甲方股票交易均价的90%)。

康得集团、丰实云兰、华富基金、安鹏资本、天弘基金、赢盛通典均以支付现金方式认购甲方本次非公开发行的股票。在本次非公开发行股票取得中国证监会核准后,根据甲方与保荐机构(主承销商)确定的具体缴款日期将认购款足额汇入保荐机构(主承销商)为本次发行专门开立的账户。

康得集团同意认购甲方实施本次非公开发行的股票的总价款为人民币300,000万元;

丰实云兰同意认购甲方实施本次非公开发行的股票的总价款为人民币100,000万元;

华富基金同意认购甲方实施本次非公开发行的股票的总价款为人民币70,000万元;

安鹏资本同意认购甲方实施本次非公开发行的股票的总价款为人民币50,000万元;

天弘基金同意认购甲方实施本次非公开发行的股票的总价款为人民币50,000万元;

赢盛通典同意认购甲方实施本次非公开发行的股票的总价款为人民币30,000万元。

(三)除权除息的处理

若甲方股票在定价基准日至发行日期间发生派息、送红股、资本公积转增股本等除权除息事项,认购方关于本次非公开发行股票的认购数量及认购价格应予以相应调整。

(四)股票限售期

认购方根据与甲方签署的附条件生效的《股份认购合同》认购的甲方本次向其非公开发行的股票自本次非公开发行结束之日起三十六(36)个月内予以锁定,不得以任何方式转让或上市流通。

(五)生效条件

认购方分别与甲方签署附条件生效的《股份认购合同》,经甲方法定代表人或授权代表、认购方及其法定代表人或授权代表签字盖章后成立,在下述条件全部满足时生效:

1、甲方董事会和股东大会批准包含本合同在内的本次非公开发行股票的相关议案;

2、认购方内部有权机构批准乙方认购甲方本次非公开发行的股票和本合同;

3、中国证监会核准甲方本次非公开发行股票。

(六)违约责任

合同签署后,甲方和各认购方均应依照诚实信用原则严格遵守和履行《股份认购合同》中涉及的各项义务、声明、保证和承诺。任何一方违反本合同约定并给对方造成经济损失的,违约方均应向对方承担相应的损害赔偿责任。

本次非公开发行股票事宜如未获得甲方股东大会通过;或/和未获中国证监会核准,不构成甲方违约,甲方无需向认购方承担违约责任或任何赔偿责任。

四、交易定价及原则

公司本次非公开发行的定价基准日为本次非公开发行董事会决议公告日,经协商确定本次非公开发行股票的发行价格为26.45元/股(该价格不低于定价基准日前20个交易日甲方股票交易均价的90%)。若公司股票在定价基准日至发行日期间发生派息、送红股、资本公积转增股本等除权除息事项,认购方关于本次非公开发行股票的认购数量及认购价格应予以相应调整。

特此公告。

江苏康得新复合材料股份有限公司

2014年11月6日

| 项目 | 2013年12月31日/2013年度 |

| 总资产 | 17,021.59 |

| 总负债 | 2,698.51 |

| 净资产 | 14,323.08 |

| 营业收入 | 7,716.56 |

| 净利润 | -1,055.08 |

| 项 目 | 2013年12月31日/2013年度 |

| 总资产 | 40,969.82 |

| 净资产 | 35,403.08 |

| 营业收入 | 11,945.39 |

| 净利润 | 1,092.76 |