| ||

|

中欧基金主动权益类产品业绩优势凸显。截至三季末,中欧价值智选和中欧盛世B今年以来分别以35.85%和 54.79%的收益双双位居同类基金第二名;中欧价值发现和中欧新动力均位列同类基金前十分之一。

中欧新动向

业绩抢眼

多只主动权益产品稳居前列

三季度结束基金成绩放榜,中欧基金旗下主动型权益类基金形成了优异军团局面。

银河证券数据统计显示,中欧价值智选前三季度上涨35.85%,位居同类灵活配置类基金第二名;

中欧新动力自成立以来收益率均长期处于同类前十分之一;

中欧价值发现基金大幅跑赢市场,截至三季末,基金自成立以来收益率39.3%,同期大盘下跌超过30%;

因优异的业绩表现,中欧盛世成为首只触发向上折算的分级基金,折算前中欧盛世B今年涨幅超26%,今年以来增长了54.79%,是股票型分级子基金的第二名;母基金中欧盛世位居同类前5%;

从公司整体权益类资产管理能力来看,海通证券统计数据显示,363只主动股票型基金前三季度的单位净值平均增长率是12.73%,中欧基金权益类产品今年以来的净值增长率达22.35%,在可比的70家基金公司中继续稳居前十。

(以上数据均截至2014年9月30日,

数据来源若无特殊说明均为银河证券)

规模激增

公司公募规模翻倍

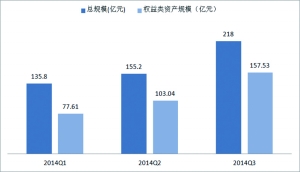

长期持续的业绩表现引来了资金的持续追捧,在一年没有新发基金的前提下,中欧基金旗下公募基金总体规模轻松迈过200亿关口。

截至2014年三季末,中欧基金旗下公募基金规模升至218亿元,而去年同期这一数据仅为98.7亿元,三个季度存量基金运作,公司规模比去年同期增长121%。

相比而言,权益类产品规模的迅速攀升更印证公司的主动管理能力所得到的认可。Wind数据统计显示,2013年同期,中欧旗下全部权益类产品总规模为75.84亿元,一年之后的三季末这一数据增加至156.24亿元,规模翻番!

中欧基金权益类资产占比:

数据来源:Wind资讯 中欧基金整理 数据截至2014/9/30

谁在申购?

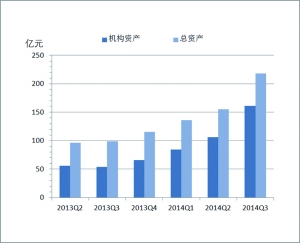

机构占比逐季攀升至73.8%

一项数据统计显示,在中欧基金总体218亿元的公募资产中,机构持有量高达160.86亿元,机构占比进一步攀升至73.8%。

事实上,机构以及高净值持有人对中欧旗下产品的认可也呈现逐渐增加的态势。自2013年3季度开始,机构持有人对中欧基金产品的占比分别为:54.6%、57.1%、62.1%和68.3%,机构在中欧基金持有人结构中占比稳步增加。

对比二季度各家基金公司公开数据显示,机构投资者占比较高的基金公司均呈现出长期业绩稳健的综合特色。数据显示,主动管理权益类产品机构持有金额前十大基金公司中,中欧基金位列第五,其余受机构追捧的基金公司均为大型公募基金,机构投资者唯独相中规模较小的中欧基金,其背后是长期持续稳健业绩的支撑力。

数据来源:中欧基金 截至2014Q3

巨变之源

制度变革引发扩张模式

事实上,中欧基金之所以在一年之后呈现出业绩和规模双轮驱动力,最大的根源是坚定了打造一家投资精品店的战略定位,铁心做一家不追求绝对规模但追求长期业绩回报的基金公司。在此基础之上,进行股权结构改造,投研变革,归根结底都是为了实现长期稳定的投资业绩,而这一切或许才刚刚开始。

员工持股是变革基石

中欧基金实施首例公募股权改革走完流程,意味着国内首家公募基金股权改革成功完成。截至目前,中欧基金形成了员工、外资、国有以及民营四种资本均衡的混合所有制结构。

之所以各类辅助的配套措施能够在中欧基金内部推行,最大根源是从源头上解决了股权结构问题。员工持股对公司治理结构、战略定位的长期稳定、人才的吸引和保留、激励制度的业绩导向等都有非常重要的意义。

值得注意的是,中欧基金在格局上将坚持公司无绝对控股股东,员工是最重要股东,未来也将陆续增加员工持股。

长期优秀投资团队聚集地

对于一家追求长期业绩回报的基金公司,最根本的用人选择上,中欧强化的是长期的稳定表现,对于想短期挣快钱的基金经理,中欧既不欢迎也不会实现。

从原有基金经理业绩表现来看,在连续三年超额收益每年都高于5%的权益类产品中,前十席中欧独占4席,中欧新动力、中欧价值发现、中欧新蓝筹以及中欧新趋势稳定三年为持有人创造每年超过5%的回报。

中欧明确定位的用人标准是长期投资业绩前10%的优秀人才,而且投资风格稳定。同时,辅之以共同的价值观,具有追求卓越、真相和平等尊重的气质。

最值得外界关注的是,在招聘阶段,采取多“合伙人”多轮交流共同讨论聘用决策,提供合作的成功率。

资源倾斜通力助阵投研

从内部运作机制保证上,中欧基金将更多内部资源向投研倾斜,管理费在投资研究人力上的支出接近行业水平的三倍。

同时,为了全方位给优秀的投资经理提供半创业平台,中欧基金强化了三大平台服务策略组的运作模式。截至目前,研究、销售和中后台积极全力配合,为策略组的前行之路保驾护航。

中欧更多为投研搭建一个“半创业平台”,基金经理可以把销售、研究、基金行政和公司行政等中后台工作外包给公司做,把绝大部分精力投入到带领团队为客户获取卓越回报方面。中欧希望支持这些最优秀、有冒险精神并且希望花费更少的精力在投资以外事情的基金经理,打造一个基于长远的投资事业,这相对于个人独立创业来说成功率更高。

扁平化管理激发创业激情

最能让不同的策略组放手专注于投资的是中欧坚定推行了扁平化管理模式,消除内耗专注于投资事业。

对于每个策略组而言,投资策略团队汇集精英和行业专才,真正实现独立核算并参与管理费收入分成,享有独立的用人权和薪酬奖金分配权,自由地实施独立的投资理念、流程和决策。

中欧尽一切所能,转变原有公司定位,减少层级形成一个网站扁平架构,将公司职能从管理向服务和支持转型,形成各策略组带头人是各领域专家,成为利润中心,在这个前提下,各策略组可以形成一个相互带动的氛围,实现共同利益。

与客户利益绑定一体化

与其他基金公司不同的是,中欧强化基金经理与持有人利益的高度一致,实施了跟投制度确保基金经理真正在为持有人利益服务,同时规避投资风险。

公司通过要求基金经理投入自有资金到所管理的基金产品中,相比行业自投比例,中欧的持基数据是同行业的三倍,进一步约束基金经理的日常投资行为,激发为所有持有人赚钱的动力。

对中欧的员工而言,实施了员工跟投以及制定奖金转投基金的制度,形成基金公司与员工之间的正向驱动,规避管理风险。

多策略精品店雏形呈现

所有一切机制上的革新,都是为了实现中欧基金在决心改革之初提出的初衷,即做不追求规模但追求长期业绩优异的多策略精品店。目前,五大策略组指向不同的五个投资偏向,各自有着最忠诚的客户追逐。

经过一年调整梳理,截至目前,中欧基金已经构建了5个策略组,涵盖了周蔚文行业精选策略组、苟开红基本面选股策略组、陆文俊绝对回报策略组、刁羽固定收益策略组以及曹剑飞成长股策略组。

在一切制度和机制的双重护航下,中欧基金迅速完成了业绩和规模的正向驱动磨合。对于一家致力于为复杂客户提供多策略精品的资产管理机构而言,这一切正向的驱动力,或许才刚刚开始爆发。

(CIS)