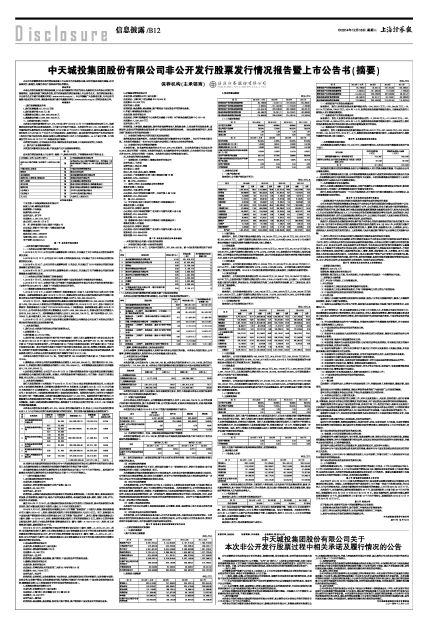

本次非公开发行股票过程中相关承诺及履行情况的公告

证券代码:000540 证券简称:中天城投 公告编号:临2014-54

中天城投集团股份有限公司关于

本次非公开发行股票过程中相关承诺及履行情况的公告

公司及董事会全体成员保证公告内容真实、准确和完整,没有虚假记载、误导性陈述或者重大遗漏。

中天城投集团股份有限公司(以下简称:“公司”或“发行人”)本次非公开发行股票,已经中国证券监督管理委员会《关于核准中天城投集团股份有限公司非公开发行股票的批复》(证监许可[2014]819号)核准。目前,公司非公开发行股票已经完成,现将本次非公开发行股票相关承诺公告如下:

一、发行人承诺

公司董事会将严格遵守《公司法》、《证券法》、《上市公司证券发行管理办法》等法律法规和中国证监会的有关规定,承诺自本次新增股份上市之日起:

(一)真实、准确、完整、公平和及时地公布定期报告、披露所有对投资者有重大影响的信息,并接受中国证监会和深圳证券交易所的监督管理;

(二)本公司在知悉可能对股票价格产生误导性影响的任何公共传播媒体出现的消息后,将及时予以公开澄清;

(三)本公司董事、监事、高级管理人员将认真听取社会公众的意见和批评,不利用已获得的内幕消息和其他不正当手段直接或间接从事本公司股票的买卖活动。

公司保证向深圳证券交易所提交的文件没有虚假陈述或者重大遗漏,并在提出上市申请期间,未经深圳证券交易所同意,不擅自披露有关信息。

二、发行对象承诺

本次非公开发行对象金世旗国际控股股份有限公司承诺:其认购的公司本次非公开发行的股份自上市之日起三十六个月内不得转让。

本次非公开发行对象东吴基金管理有限公司、渤海证券股份有限公司、东海基金管理有限责任公司、财通基金管理有限公司、华夏人寿保险股份有限公司承诺:其认购的公司本次非公开发行的股份自上市之日起十二个月内不得转让。

三、保荐机构承诺

公司本次非公开发行股票的保荐机构海通证券股份有限公司声明:本保荐机构已对中天城投集团股份有限公司非公开发行股票发行情况报告书暨上市公告书进行了核查,确认不存在虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

四、发行人律师承诺

公司本次非公开发行股票律师北京国枫凯文律师事务所声明:本所及签字的律师已阅读发行情况报告暨上市公告书,确认发行情况报告暨上市公告书与本所出具的法律意见书不存在矛盾。本所及签字的律师对发行人在发行情况报告暨上市公告书引用的法律意见书的内容无异议,确认发行情况报告暨上市公告书不致因所引用内容出现虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

五、会计师承诺

公司本次非公开发行股票会计师信永中和会计师事务所(特殊普通合伙)声明:本所及签字的注册会计师已阅读发行情况报告暨上市公告书,确认发行情况报告暨上市公告书所引用的审计报告与本所出具的审计报告不存在矛盾。本所及签字注册会计师对发行人在发行情况报告暨上市公告书中引用的财务报告的内容无异议,确认发行情况报告暨上市公告书不致因所引用内容而出现虚假记载、误导性陈述或重大遗漏,并对其真实性、准确性和完整性承担相应的法律责任。

中天城投集团股份有限公司董事会

二○一四年十二月十二日