证券代码:600073 股票简称:上海梅林 编号:临2014-046

上海梅林正广和股份有限公司非公开发行股票发行结果暨股份变动公告

本公司监事会及全体监事保证本公告内容不存在任何虚假记载、误导性陈述或者重大遗漏,并对其内容的真实性、准确性和完整性承担个别及连带责任。

重要内容提示:

发行股票种类:人民币普通股(A股)

发行数量:114,994,331股

发行价格:人民币8.82元/股

发行对象、配售股数及限售期:

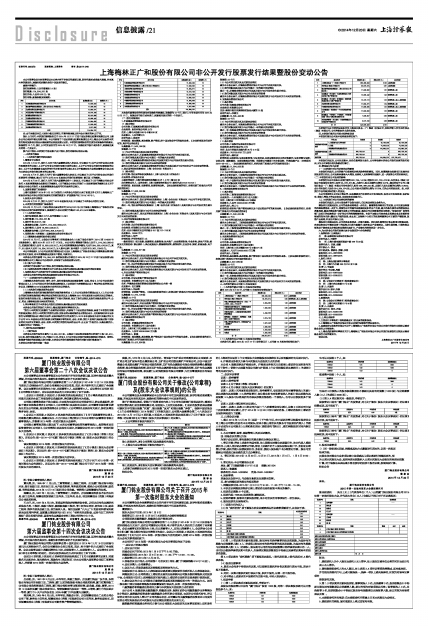

| 序号 | 发行对象 | 配售股数(股) | 限售期(月) |

| 1 | 汇添富基金管理股份有限公司 | 11,500,000 | 12 |

| 2 | 信达国萃股权投资基金(上海)合伙企业(有限合伙) | 17,006,802 | 12 |

| 3 | 北京华创智业投资有限公司 | 11,594,671 | 12 |

| 4 | 兴证证券资产管理有限公司 | 12,272,108 | 12 |

| 5 | 财通基金管理有限公司 | 23,412,698 | 12 |

| 6 | 宝盈基金管理有限公司 | 13,605,442 | 12 |

| 7 | 中国银河证券股份有限公司 | 11,564,625 | 12 |

| 8 | 工银瑞信投资管理有限公司 | 11,500,000 | 12 |

| 9 | 长安基金管理有限公司 | 2,537,985 | 12 |

| 总计 | 114,994,331 | - | |

注:由于尾数四舍五入保留小数点后两位,可能导致尾数之和与合计值有差异,以下同。

预计上市时间:本次发行新增股份已于2014年12月17日在中国证券登记结算有限责任公司上海分公司办理完毕登记托管手续。本公司获得了中国证券登记结算有限责任公司上海分公司出具的本次发行特定投资者以现金认购股票的证券变更登记证明。本次发行新增股份的性质为有限售条件流通股,限售期为12个月,预计上市可交易时间为2015年12月17日。如遇法定节假日或休息日,则顺延至其后的第一个交易日。

资产过户情况:本次发行不涉及资产过户情况,发行对象均以现金认购。

一、本次发行概况

(一)本次发行履行的相关程序

1、董事会审议程序

2014年1月22日,发行人召开了第六届董事会第八次会议,审议通过了《关于公司符合非公开发行股票条件的议案》、《关于公司非公开发行股票方案的议案》、《关于公司非公开发行股票预案的议案》、《关于本次募集资金运用的可行性分析报告的议案》及《关于提请股东大会授权董事会全权办理与本次非公开发行相关事宜的议案》等。

2014年3月6日,发行人召开了第六届董事会第九次会议,审议通过了《关于公司符合非公开发行股票条件》的提案,通过了关于《公司2014年度非公开发行股票预案(修订版)》的提案。

2014年9月26日,发行人召开了第六届董事会第十二次会议,审议通过了《关于调整公司非公开发行A股股票募集资金投资项目的提案》、《关于修改公司非公开发行A股股票预案的提案》及《关于修改公司非公开发行A股股票募集资金运用可行性报告的议案》。

2、国资监管部门批准程序

上海市国资委于2014年3月19日对发行人本次非公开发行出具了批复文件《关于上海梅林正广和股份有限公司非公开发行股票有关问题的批复》(沪国资委产权〔2014〕60号)。

3、股东大会审议程序

2014年3月31日,发行人召开了2013年度股东大会,审议通过了本次非公开发行方案。

4、本次发行的监管部门核准程序

2014年11月14日,中国证监会出具证监许可[2014]1201号《关于核准上海梅林正广和股份有限公司非公开发行股票的批复》,核准发行人非公开发行不超过148,410,500股新股。

(二)本次发行情况

1、发行股票种类:境内上市人民币普通股(A股)

2、发行数量:114,994,331股

3、发行价格:8.82元/股

4、募集资金总额:人民币1,014,249,999.42元

5、发行费用:人民币19,893,529.33元

6、募集资金净额:人民币994,356,470.09元

7、保荐机构(主承销商):国泰君安证券股份有限公司

(三)募集资金验资和股份登记情况

2014年12月9日,立信会计师事务所(特殊普通合伙)出具了信会师报字〔2014〕第114626号《验资报告》,截至2014年12月8日17时止,本公司共计募集货币资金人民币1,014,249,999.42元,扣除发行费用人民币19,893,529.33元,本公司实际募集资金净额为人民币994,356,470.09元,其中,计入股本人民币114,994,331.00元,计入资本公积(股本溢价)人民币879,362,139.09元。

本公司将根据《上市公司证券发行管理办法》以及《上海梅林正广和股份有限公司募集资金管理制度》的有关规定,对本次募集资金实施专户管理,专款专用。

本次非公开发行新增114,994,331股的股份登记手续已于2014年12月17日在中国证券登记结算有限责任公司上海分公司办理完毕,并取得了证券变更登记证明。

(四)资产过户情况

本次发行不涉及资产过户情况,发行对象均以现金认购。

(五)保荐机构和律师事务所关于本次非公开发行过程和认购对象合规性的结论意见

1、保荐机构关于本次发行定价过程和认购对象合规性的结论意见

本次非公开发行的保荐机构国泰君安证券股份有限公司认为:

“(一)本次发行定价过程的合规性

上海梅林本次发行过程(询价、定价、发行对象选择及股票配售等)合规,符合《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》、《证券发行与承销管理办法》等法律法规的相关规定以及上海梅林2013年年度股东大会相关决议的要求。

(二)本次发行对象选择的合规性

上海梅林本次发行获得配售的发行对象的资格符合《上市公司证券发行管理办法》、《上市公司非公开发行股票实施细则》等法律法规的相关规定以及上海梅林2013年年度股东大会相关决议的要求。在发行对象的选择方面,上海梅林遵循了市场化的原则,保证了发行过程以及发行对象选择的公平、公正,符合上海梅林及其全体股东的利益。”

2、律师事务所关于本次非公开发行过程和认购对象合规性的结论意见

本次非公开发行的发行人律师上海金茂凯德律师事务所认为:

“发行人本次发行已经履行了必要的法定程序,并获得了中国证监会的核准,具备了本次发行所需的批准及授权;发行人本次发行的发行过程、所涉及的认购对象符合《管理办法》、《实施细则》和《证券发行与承销管理办法》等有关法律、法规和规范性文件及发行人2013年年度股东大会审议通过的《关于公司2014年度非公开发行股票方案的提案》等的规定,合法、有效;发行人在询价及配售过程中所涉及的有关法律文件真实、合法、有效;本次发行的发行结果符合公平、公正及“价格优先、认购金额优先、认购时间优先”的原则。”

二、发行结果及对象简介

(一)发行结果

本次非公开发行股份总量为114,994,331股,未超过中国证监会核准的本次发行上限148,410,500股;发行对象总数为9名,不超过10名,符合《上市公司非公开发行股票实施细则》的要求。按照认购邀请书确定的原则确认发行对象,本次非公开发行最终确定的发行对象与发行数量如下:

本次非公开发行发行对象一览表

| 序号 | 发行对象 | 配售股数(股) | 限售期(月) |

| 1 | 汇添富基金管理股份有限公司 | 11,500,000 | 12 |

| 2 | 信达国萃股权投资基金(上海)合伙企业(有限合伙) | 17,006,802 | 12 |

| 3 | 北京华创智业投资有限公司 | 11,594,671 | 12 |

| 4 | 兴证证券资产管理有限公司 | 12,272,108 | 12 |

| 5 | 财通基金管理有限公司 | 23,412,698 | 12 |

| 6 | 宝盈基金管理有限公司 | 13,605,442 | 12 |

| 7 | 中国银河证券股份有限公司 | 11,564,625 | 12 |

| 8 | 工银瑞信投资管理有限公司 | 11,500,000 | 12 |

| 9 | 长安基金管理有限公司 | 2,537,985 | 12 |

| 总计 | 114,994,331 | - | |

本次发行新增股份的性质为有限售条件流通股,限售期为12个月,预计上市可交易时间为2015年12月17日。如遇法定节假日或休息日,则顺延至其后的第一个交易日。

(二)发行对象情况

1、汇添富基金管理股份有限公司

(1)基本情况

公司名称:汇添富基金管理股份有限公司

企业类型: 股份有限公司(非上市)

住所:上海市大沽路288号6幢538室

注册资本: 人民币壹亿元

法定代表人:林利军

经营范围: 基金募集,基金销售,资产管理,经中国证监会许可的其他业务。 【企业经营涉及行政许可的,凭许可证件经营】

认购数量:11,500,000股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,汇添富基金管理股份有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,汇添富基金管理股份有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,汇添富基金管理股份有限公司及其关联方与公司没有关于未来交易的安排。

2、信达国萃股权投资基金(上海)合伙企业(有限合伙)

(1)基本情况

公司名称:信达国萃股权投资基金(上海)合伙企业(有限合伙)

企业类型:有限合伙企业

主要经营场所:上海市浦东新区沈梅路99弄1_9号1幢903室

执行事务合伙人: 国萃金誉(上海)投资咨询有限公司(委托代表:REN HUAN)

经营范围: 股权投资,投资管理,投资咨询服务。 【依法须经批准的项目,经相关部门批准后方可开展经营活动】

认购数量:17,006,802股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,信达国萃股权投资基金(上海)合伙企业(有限合伙)与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,信达国萃股权投资基金(上海)合伙企业(有限合伙)及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,信达国萃股权投资基金(上海)合伙企业(有限合伙)及其关联方与公司没有关于未来交易的安排。

3、北京华创智业投资有限公司

(1)基本情况

公司名称:北京华创智业投资有限公司

企业类型:有限责任公司(自然人投资或控股)

住所:北京市海淀区北四环西路9号7层717-718室

注册资本: 10000 万元

法定代表人:钟声

经营范围:许可经营项目:无

一般经营项目:项目投资;投资管理;投资咨询;技术推广;企业管理咨询;专业承包;房地产开发;组织文化交流活动(演出除外);承办展览展示;销售建筑材料;装饰材料、五金交电、钢材、机械设备、电子产品。

认购数量:11,594,671股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,北京华创智业投资有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,北京华创智业投资有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,北京华创智业投资有限公司及其关联方与公司没有关于未来交易的安排。

4、兴证证券资产管理有限公司

(1)基本情况

公司名称:兴证证券资产管理有限公司

企业类型: 有限责任公司(法人独资)

住所:平潭综合实验区管委会现场指挥部办公大楼一楼

注册资本: 伍亿圆整

法定代表人:刘志辉

经营范围: 证券资产管理。(依法须经批准的项目,经相关部门批准后方可开展经营活动)

认购数量:12,272,108股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,兴证证券资产管理有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,兴证证券资产管理有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,兴证证券资产管理有限公司及其关联方与公司没有关于未来交易的安排。

5、财通基金管理有限公司

(1)基本情况

公司名称: 财通基金管理有限公司

企业类型: 有限责任公司(国内合资)

住所: 上海市虹口区吴淞路619号505室

注册资本: 人民币20000.0000万元整

法定代表人: 阮琪

经营范围: 基金募集、基金销售、资产管理及中国证监会许可的其他业务。【依法须经批准的项目,经相关部门批准后方可开展经营活动】

认购数量:23,412,698股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,财通基金管理有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,财通基金管理有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,财通基金管理有限公司及其关联方与公司没有关于未来交易的安排。

6、宝盈基金管理有限公司

(1)基本情况

公司名称:宝盈基金管理有限公司

企业类型:有限责任公司

住所:深圳市福田区深圳特区报业大厦第15层

法定代表人:李建生

认购数量:13,605,442股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,宝盈基金管理有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,宝盈基金管理有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,宝盈基金管理有限公司及其关联方与公司没有关于未来交易的安排。

7、中国银河证券股份有限公司

(1)基本情况

公司名称:中国银河证券股份有限公司

企业类型:股份有限公司(上市)

住所:北京市西城区金融大街35号2-6层

注册资本: 753725.8757万人民币

法定代表人:陈有安

经营范围:证券经纪;证券投资咨询;与证券交易、证券投资活动有关的财务顾问;证券承销与保荐;证券自营;融资融券;证券投资基金代销;为期货公司提供中间介绍业务;代销金融产品(有效期至2016-09-05)。 (依法须经批准的项目,经相关部门批准后方可开展经营活动)

认购数量:11,564,625股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,中国银河证券股份有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,中国银河证券股份有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,中国银河证券股份有限公司及其关联方与公司没有关于未来交易的安排。

8、工银瑞信投资管理有限公司

(1)基本情况

公司名称:工银瑞信投资管理有限公司

企业类型:一人有限责任公司(法人独资)

住所:上海市虹口区奎照路443号底层

注册资本:人民币20000.0000万元整

法定代表人:库三七

经营范围:特定客户资产管理业务以及中国证监会许可的其他业务。 【依法须经批准的项目,经相关部门批准后方可开展经营活动】

认购数量:11,500,000股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,工银瑞信投资管理有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,工银瑞信投资管理有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,工银瑞信投资管理有限公司及其关联方与公司没有关于未来交易的安排。

9、长安基金管理有限公司

(1)基本情况

公司名称:长安基金管理有限公司

企业类型:有限责任公司(国内合资)

住所:上海市虹口区丰镇路806号3幢371室

注册资本: 人民币20000.0000万元整

法定代表人:万跃楠

经营范围:基金募集、基金销售、资产管理和中国证监会许可的其他业务。 【依法须经批准的项目,经相关部门批准后方可开展经营活动】

认购数量:2,537,985股

限售期:12个月

(2)与公司的关联关系及关联交易情况

截至本公告出具日,长安基金管理有限公司与公司不存在关联关系。

(3)发行对象及其关联方与公司最近一年的重大交易情况

最近一年,长安基金管理有限公司及其关联方与公司没有发生重大交易。

(4)发行对象及其关联方与公司未来交易的安排

截至本公告出具日,长安基金管理有限公司及其关联方与公司没有关于未来交易的安排。

三、本次发行前后公司前10名股东变化

(一)本次发行前公司前10名股东持股情况

截至2014年9月30日,公司前10名股东持股情况如下:

| 名次 | 股东名称 | 持股数(股) | 持股比例(%) | 股本性质 | |

| 1 | 上海益民食品一厂(集团)有限公司 | 298,386,000 | 36.27 | A股流通股 | |

| 2 | 光明食品(集团)有限公司 | 55,978,874 | 6.80 | 限售流通A股、A股流通股 | |

| 3 | 中国人寿保险股份有限公司-分红-个人分红-005L-FH002沪 | 8,884,862 | 1.08 | A股流通股 | |

| 4 | 中国银行股份有限公司-华泰柏瑞盛世中国股票型开放式证券投资基金 | 7,000,000 | 0.85 | A股流通股 | |

| 5 | 中国农业银行-大成创新成长混合型证券投资基金 | 4,848,226 | 0.59 | A股流通股 | |

| 6 | 德邦基金-浦发银行-德邦基金-祝融富田1号资产管理计划 | 3,674,700 | 0.45 | A股流通股 | |

| 7 | 中意人寿保险有限公司-传统保险产品-股票账户 | 3,451,449 | 0.42 | A股流通股 | |

| 8 | 郭大维 | 3,060,000 | 0.37 | A股流通股 | |

| 9 | 国都证券有限责任公司 | 2,919,500 | 0.35 | A股流通股 | |

| 10 | 马英杰 | 2,000,000 | 0.24 | A股流通股 | |

| 合 计 | 390,203,611 | 47.42 | — | ||

(二)本次发行后公司前10名股东持股情况

本次发行后,截至2014年12月17日(股份登记日),公司前10名股东持股情况如下:

| 名次 | 股东名称 | 持股数(股) | 持股比例(%) | 股本性质 |

| 1 | 上海益民食品一厂(集团)有限公司 | 298,386,000 | 31.82 | A股流通股 |

| 2 | 光明食品(集团)有限公司 | 55,978,874 | 5.97 | A股流通股 |

| 3 | 信达国萃股权投资基金(上海)合伙企业(有限合伙) | 17,006,802 | 1.81 | 限售流通A股 |

| 4 | 宝盈基金—光大银行—宝盈恒泰华盛5号特定多客户资产管理计划 | 13,605,442 | 1.45 | 限售流通A股 |

| 5 | 财通基金—光大银行—财通基金—富春恒泰华盛定增22号资产管理计划 | 12,379,173 | 1.32 | 限售流通A股、A股流通股 |

| 6 | 北京华创智业投资有限公司 | 11,594,671 | 1.24 | 限售流通A股 |

| 7 | 中国银河证券股份有限公司 | 11,569,825 | 1.23 | 限售流通A股、A股流通股 |

| 8 | 汇添富基金—浦发银行—中企汇锦投资有限公司 | 11,500,000 | 1.23 | 限售流通A股 |

| 9 | 财通基金-平安银行-平安信托-平安财富·创赢一期98号集合资金信托计划 | 7,936,507 | 0.85 | 限售流通A股 |

| 10 | 兴证证券资管-光大银行-兴证资管鑫成18号集合资产管理计划 | 5,572,108 | 0.59 | 限售流通A股 |

| 合 计 | 445,529,402 | 47.51 | — | |

本次发行后公司的控股股东仍为上海益民食品一厂(集团)有限公司,实际控制人仍为光明食品(集团)有限公司,公司控制权并未发生改变。

四、本次发行前后公司股本结构变动表

本次发行前后公司股本结构变动情况如下:

| 单位:股 | 变动前 | 变动数 | 变动后 | |

| 有限售条件的流通股份 | 1、其他境内法人持有股份 | 0 | 40,166,098 | 40,166,098 |

| 2、其他 | 0 | 74,828,233 | 74,828,233 | |

| 有限售条件的流通股份合计 | 0 | 114,994,331 | 114,994,331 | |

| 无限售条件的流通股份 | A股 | 822,735,141 | 0 | 822,735,141 |

| 无限售条件的流通股份合计 | 822,735,141 | 0 | 822,735,141 | |

| 股份总额 | 822,735,141 | 114,994,331 | 937,729,472 | |

本次发行完成后,公司注册资本、股份总数将发生变化,公司将根据本次非公开发行股票的发行结果,对《公司章程》相关条款进行修订。

五、管理层讨论与分析

(一)本次发行对公司财务状况的影响

本次发行完成后,公司的资产负债率和财务风险将得到降低。同时,在募集资金投资项目实施并实现规划的目标后,公司业务体量将大大增加,业务收入及利润将明显提升,进一步改善公司的财务状况。

(二)本次发行对公司治理的影响

本次发行后公司总股本由发行前的822,735,141股,增加至937,729,472股,光明食品(集团)有限公司直接持有发行人股份55,978,874股,占发行人股本总额的比例为5.97%;通过控股子公司上海益民食品一厂(集团)有限公司持有发行人股份298,386,000股,占发行人股本总额的比例为31.82%;合计持有发行人股份354,364,874股,占公司股本总额的比例为37.79%,仍为公司控股股东。故,本次发行不会导致实际控制人的变更。

本公司将按照《公司法》等法律、法规继续实行有效的公司治理结构,保持公司治理效率,保护股东、债权人等各方的合法权益,实现股东利益最大化。

(三)本次发行对公司业务结构的影响

本次发行完成后,公司主营业务不会发生变化,仍以肉及肉制品业务为主。

募投项目实施完成后,公司的业务结构将进一步优化。随着畜牧养殖项目的实施,公司生猪及种猪的养殖规模将进一步扩大,将能为公司的屠宰业务提供更多的自产生猪,减少外购生猪带来的潜在食品质量风险,提高养殖业务与屠宰业务之间的匹配度,提高公司内部资源的利用效率;“爱森优选”直营连锁门店项目的实施将进一步扩张公司的终端销售网络,有助于加强公司在肉食品和综合食品连锁经营领域的竞争优势;罐头生产线的改造、食品加工及物流中心项目的实施将缓解公司目前的产能瓶颈,改善产品结构,巩固公司核心主业。

募投项目实施完成后,公司肉类业务将进一步做大做强。相比冠生园等休闲食品制造与销售业务,肉类业务在公司整体业务中的结构占比将大幅提升;就肉食品产业链而言,上游生猪养殖、中游肉制品制造及下游肉食品分销业务规模将迅速扩大,产业链布局将得到进一步优化。

六、为本次非公开发行股票出具专业意见的中介机构情况

1、保荐机构(主承销商)

名 称:国泰君安证券股份有限公司

法定代表人:万建华

住 所:上海市浦东新区银城中路168号29层

保荐代表人: 云波、成曦

项目协办人: 黄央

项目组成员: 蔡晓冬、薛歆、李淳

联系电话:021-38676666

联系传真:021-38674375

2、发行人律师

名 称:上海金茂凯德律师事务所

住 所:上海市九江路399号610室D座

负 责 人:李昌道

签字律师:李志强、周铭

联系电话:021-63872000

联系传真:021-63353272

3、审计机构

名 称:立信会计师事务所(特殊普通合伙)

住 所: 上海市南京东路61号4楼

负 责 人:朱建弟

签字会计师:张宇、乔琪

联系电话:021-63391166

联系传真:021-63392558

4、验资机构

名 称:立信会计师事务所(特殊普通合伙)

住 所: 上海市南京东路61号4楼

负 责 人:朱建弟

签字会计师: 张宇、乔琪

联系电话:021-63391166

联系传真:021-63392558

七、上网公告附件

1、立信会计师事务所(特殊普通合伙)所出具的验资报告;

2、上海梅林正广和股份有限公司非公开发行股票发行情况报告书;

3、国泰君安证券股份有限公司关于上海梅林正广和股份有限公司非公开发行的发行过程和认购对象合规性之审核报告;

4、上海金茂凯德律师事务所关于上海梅林正广和股份有限公司非公开发行股票发行过程及认购对象合规性之法律意见书。

特此公告。

上海梅林正广和股份有限公司

2014年12月20日